حکمت عملی کے بعد ڈبل موونگ ایوریج کراس اوور رجحان

جائزہ

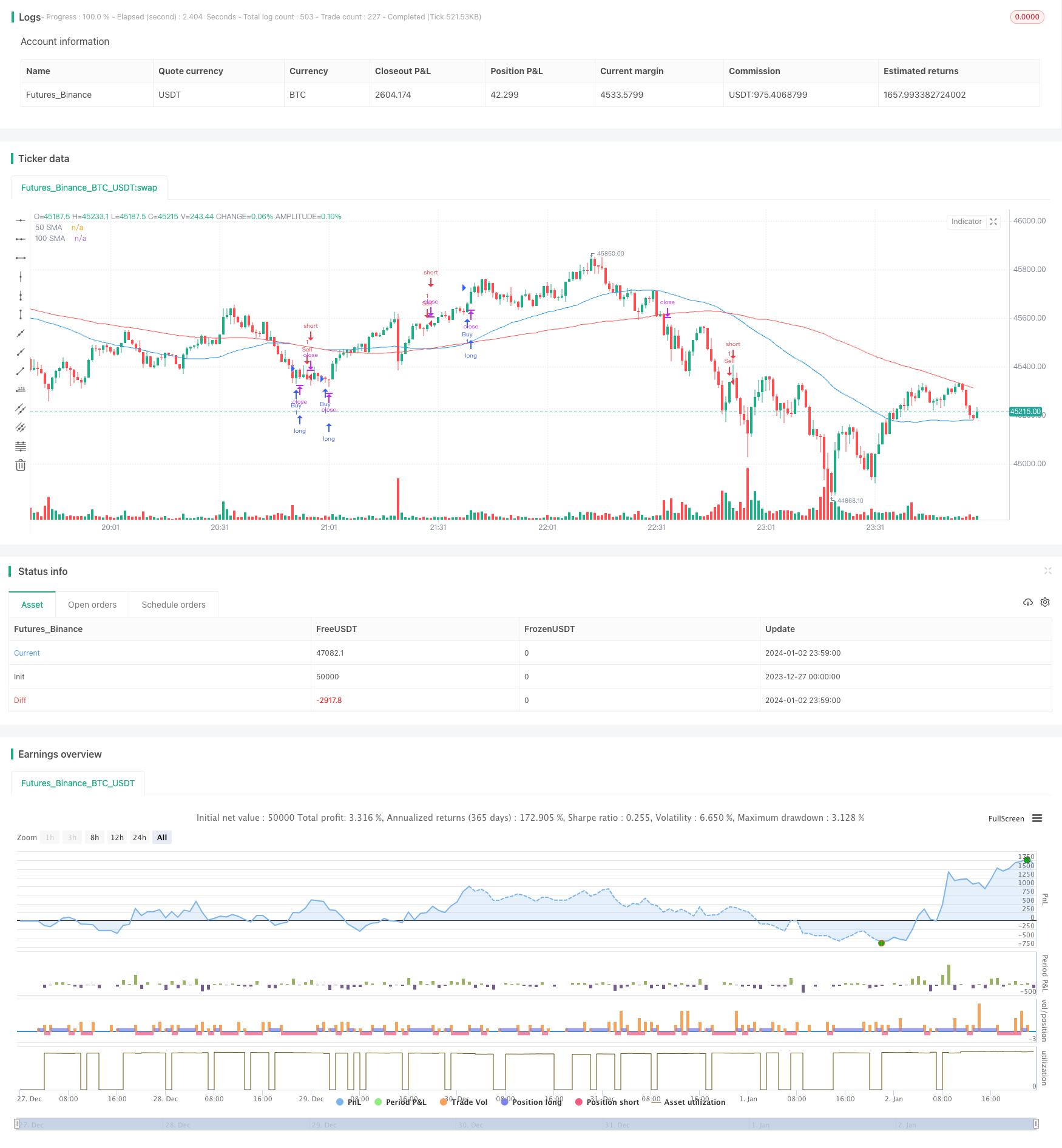

اس حکمت عملی میں خرید و فروخت کے سگنل پیدا کرنے کے لئے سادہ اوسط لائن کراس اور اوسط حقیقی طول و عرض کا اشارہ استعمال کیا جاتا ہے ، جو رجحان کی پیروی کرنے والی حکمت عملی ہے۔ اس حکمت عملی میں رجحانات کا تعین کرنے کے لئے بنیادی طور پر 50 دن کی اوسط لائن اور 100 دن کی اوسط لائن کا کراس استعمال کیا جاتا ہے ، اور خطرے کو کنٹرول کرنے کے لئے اے ٹی آر اشارے کا استعمال کرتے ہوئے اسٹاپ نقصان کا مقام طے کیا جاتا ہے۔

حکمت عملی کا اصول

- 50 دن کی سادہ منتقل اوسط SMA1 اور 100 دن کی سادہ منتقل اوسط SMA2 کا حساب لگائیں

- ایس ایم اے 1 پر ایس ایم اے 2 کے پار ہونے پر ، خریدنے کا اشارہ دیا جاتا ہے۔ ایس ایم اے 1 کے نیچے ایس ایم اے 2 کے پار ہونے پر ، فروخت کا اشارہ دیا جاتا ہے۔

- 14 دن کے اے ٹی آر کا حساب لگائیں

- اے ٹی آر ضرب سیٹ ضرب کے طور پر سٹاپ نقصان

- جب خریدنے کا اشارہ جاری کیا جائے تو ، بند ہونے کی قیمت کو کم کرکے اسٹاپ نقصان کو اسٹاپ نقصان کے طور پر فروخت کریں۔ جب فروخت کا اشارہ جاری کیا جائے تو ، بند ہونے کی قیمت کے علاوہ اسٹاپ نقصان کو اسٹاپ نقصان کے طور پر خریدیں

اس حکمت عملی پر انحصار کیا گیا ہے کہ اس کی اہلیت کے مطابق رجحانات کا تعین کرنے کی اہلیت اور اے ٹی آر اشارے کے خطرے کو کنٹرول کرنے کی اہلیت۔ بنیادی اصول سادہ اور واضح ہیں ، ان کو سمجھنے اور ان پر عمل درآمد کرنا آسان ہے۔

اسٹریٹجک فوائد

- اصول واضح ہیں، آسان ہیں اور ابتدائی افراد کے لئے موزوں ہیں

- مرکزی رجحانات کا اندازہ لگانے کے لئے اوسط لائن کا استعمال کریں ، تاکہ رجحانات کو مؤثر طریقے سے ٹریک کیا جاسکے

- اے ٹی آر اسٹاپ نقصان کو مؤثر طریقے سے انفرادی زلزلے سے ہونے والے نقصان کو کنٹرول کرتا ہے

- آسانی سے مختلف مارکیٹ کے حالات کے مطابق پیرامیٹرز کو ایڈجسٹ

اسٹریٹجک رسک

- ہنگامہ خیز حالات میں ، مساوی لائن بہت سارے جھوٹے سگنل پیدا کرتی ہے ، جس کی وجہ سے پلٹنے کی جگہ کو یاد کرنا آسان ہوتا ہے

- اے ٹی آر انڈیکس تیزی سے بدلتے ہوئے مارکیٹ کے ردعمل کے لئے کافی حساس نہیں ہے ، جس سے توقع سے زیادہ نقصان ہوسکتا ہے

- اشارے کے پیرامیٹرز اور اے ٹی آر ضرب کی ترتیبات تجربے پر منحصر ہیں ، غلط ترتیب سے حکمت عملی کی کارکردگی متاثر ہوسکتی ہے

- ٹرانسمیشن لائن خود ہی بہت پیچھے رہ گئی ہے اور اس کا رخ موڑنے کا امکان نہیں ہے۔

خطرے کو کنٹرول کرنے کے طریقے:

- اشارے کو زیادہ حساس بنانے کے لئے میڈین لائن کے دورانیے کو مناسب طریقے سے کم کریں

- اے ٹی آر کو متحرک طور پر ایڈجسٹ کریں تاکہ اسٹاپ نقصان زیادہ لچکدار ہو

- دوسرے اشارے کے ساتھ مل کر جعلی سگنل کو فلٹر کریں

- بڑے پیمانے پر ڈھانچے کے فیصلے کی بنیاد پر کام کرنا

حکمت عملی کی اصلاح کی سمت

- دوسرے قسم کے اوسط کو آزمائیں، جیسے انڈیکس چلنے والی اوسط بہتر فلٹرنگ

- اے ٹی آر کو Keltner چینل جیسے متحرک سٹاپ نقصان کے طریقوں کی جگہ لینے پر غور کیا جاسکتا ہے

- معاون اشارے جیسے ٹرانزیکشن میں اضافے کو فلٹر کریں

- لہر کے نظریہ ، معاون مزاحمت کی سطح وغیرہ کے ساتھ مل کر رجحان کے اہم نکات کی نشاندہی کرنا

خلاصہ کریں۔

یہ حکمت عملی ایک عام رجحان کی پیروی کرنے والی حکمت عملی ہے ، جس میں رجحان کی سمت کا اندازہ لگانے کے لئے اوسط کا استعمال کیا جاتا ہے ، خطرے کو کنٹرول کرنے کے لئے اے ٹی آر کو روکنا آسان ہے ، اصول سادہ اور واضح ہے ، اور اسے آسانی سے سنبھالنا آسان ہے۔ تاہم ، کچھ تاخیر اور جھوٹے سگنل کا خطرہ موجود ہے ، جس میں پیرامیٹرز کو ایڈجسٹ کرنے ، اشارے کو بہتر بنانے اور مزید عوامل کو یکجا کرنے کے ذریعہ حکمت عملی کو بہتر بنایا جاسکتا ہے۔

/*backtest

start: 2023-12-27 00:00:00

end: 2024-01-03 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA and ATR Strategy", overlay=true)

// Step 1. Define strategy settings

lengthSMA1 = input.int(50, title="50 SMA Length")

lengthSMA2 = input.int(100, title="100 SMA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.int(4, title="ATR Multiplier")

// Step 2. Calculate strategy values

sma1 = ta.sma(close, lengthSMA1)

sma2 = ta.sma(close, lengthSMA2)

atr = ta.atr(atrLength)

// Step 3. Output strategy data

plot(sma1, color=color.blue, title="50 SMA")

plot(sma2, color=color.red, title="100 SMA")

// Step 4. Determine trading conditions

longCondition = ta.crossover(sma1, sma2)

shortCondition = ta.crossunder(sma1, sma2)

longStopLoss = close - (atr * atrMultiplier)

shortStopLoss = close + (atr * atrMultiplier)

// Step 5. Execute trades based on conditions

if (longCondition)

strategy.entry("Buy", strategy.long)

strategy.exit("Sell", "Buy", stop=longStopLoss)

if (shortCondition)

strategy.entry("Sell", strategy.short)

strategy.exit("Buy", "Sell", stop=shortStopLoss)