دوہری اشارے ریورسل خرید پوائنٹ کی حکمت عملی

جائزہ

یہ حکمت عملی تجارت کے حجم اور آر ایس آئی کے اشارے کے ساتھ مل کر خریدنے کا وقت طے کرتی ہے ، اور اسٹاپ اسٹاپ ہدف کو بتدریج منافع بخش بنانے کے ل. ، پوزیشنوں کا انتظام کرتی ہے۔ یہ حکمت عملی زلزلے کے حالات کے لئے موزوں ہے ، جو چھوٹے پیمانے پر گرنے والے زلزلے میں بار بار آنے والی خرید کو مؤثر طریقے سے لاک کرسکتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں خریدنے کے اوقات کی شناخت کے لئے دو اشارے استعمال کیے جاتے ہیں: حجم اور آر ایس آئی۔ مخصوص منطق یہ ہے کہ جب تجارت کا حجم حالیہ 70 دن کے اوسط حجم سے 2.5 گنا زیادہ ہو اور آر ایس آئی 30 ((اوور سیل سطح) سے کم ہو تو خریدنے کا اشارہ دیا جائے گا۔

ایک بار خریدنے کی پوزیشن قائم ہونے کے بعد ، اس حکمت عملی میں 5 مختلف اسٹاپ ٹارگٹ مقرر کیے جاتے ہیں ((0.4٪ ، 0.6٪ ، 0.8٪ ، 1.0٪ اور 1.2٪) ، اور پوزیشن تناسب ((20٪ ، 40٪ ، 60٪ ، 80٪ اور 100٪) کے مطابق آہستہ آہستہ اسٹاپ تک پہنچ جاتے ہیں ، جب تک کہ پوزیشن کی پوری صف بندی نہ ہوجائے۔ اس کے ساتھ ہی 5٪ کا اسٹاپ نقصان بھی طے کیا جائے گا۔

اس طرح ، اسٹاپس کی ترتیب کے ذریعہ ، چھوٹے اضافے کو لاک کیا جاسکتا ہے ، تاکہ بڑے اضافے کا انتظار کرکے منافع سے محروم نہ ہوں۔ اسٹاپس کو انفرادی نقصانات پر قابو پانے کی اجازت ہے۔

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

ڈبل اشارے کا استعمال خریدنے کے مقامات کی نشاندہی کرنے کے لئے ، جعلی بریک سے بچنے کے لئے۔ حجم میں اضافہ نیچے کی برداشت کی تصدیق کرسکتا ہے ، اور آر ایس آئی اوور سیل ایڈون ریبوز کی امکان کا فیصلہ کرسکتا ہے۔

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس طرح کی حکمت عملی کے ساتھ ، آپ کو چھوٹی اتار چڑھاؤ میں منافع کے مواقع کو زیادہ سے زیادہ لاک کرنے کی اجازت دی جاسکتی ہے ، اور آپ کو بڑے پیمانے پر اضافے کا انتظار کرنے کی ضرورت نہیں ہے۔

زلزلے کے حالات پر لاگو ہوتا ہے ، خاص طور پر ایسے بازاروں میں جہاں قیمتیں ادارے کے نامکمل علاقوں میں بار بار اچھالتی ہیں۔ اس طرح کے بازاروں میں قلیل مدتی سمت کا تعین کرنا مشکل ہے ، اور یہ حکمت عملی اکثر منافع بخش ہوسکتی ہے۔

اسٹاپ نقصان کا نقطہ وسیع ہے ، جس سے مارکیٹ کو کافی فیصلے کرنے کی گنجائش ملتی ہے۔ مختصر مدت کی قیمتوں میں ایڈجسٹمنٹ کی وجہ سے پانچ سال کی صفائی سے بچنے کے لئے۔

خطرے کا تجزیہ

اس حکمت عملی کے اہم خطرات یہ ہیں:

ڈبل اشارے نے تصدیق کی ہے کہ سگنل میں غلط فہمی کا خطرہ ہے ، جس سے جعلی بریکنگ پوائنٹس خریدے جاسکتے ہیں۔ اس خطرے کو پیرامیٹرز کی اصلاح کے ذریعہ کم کیا جاسکتا ہے۔

اسٹیج اسٹاپ کو کم کرنے کے لئے ، آپ کو اپنے اسٹاپ پوائنٹس اور پوزیشن تناسب کو ایڈجسٹ کرنے کی ضرورت ہے۔

اسٹاپ نقصان کی حد زیادہ ہے ، اور انفرادی نقصان کا خطرہ زیادہ ہے۔ پوزیشنوں کی تعداد کے انتظام کے خطرات کو کم کریں۔

زلزلے کی منڈیوں کے لئے موزوں ، مضبوط منڈیوں میں زیادہ دشاتمک خطرہ ہے۔ بڑے پیمانے پر مارکیٹ کی ساخت پر توجہ دینے کی ضرورت ہے۔

اعلی ٹرانزیکشن فریکوئنسی کے نتیجے میں ٹرانزیکشن لاگت میں اضافہ ہوتا ہے۔ کم فیس والے ٹریڈنگ پلیٹ فارم کو ترجیح دیں۔

اصلاح کی سمت

یہ حکمت عملی مندرجہ ذیل پہلوؤں سے بہتر بنائی جا سکتی ہے۔

تجارتی حجم اور آر ایس آئی پیرامیٹرز کے مجموعے کو بہتر بنائیں ، غلطی کی شرح کو کم کریں۔ اس کی تصدیق کے لئے دیگر اشارے جیسے ایم اے سی ڈی ، کے ڈی جے وغیرہ کو بھی متعارف کرایا جاسکتا ہے۔

مختلف اسٹاپ مارجن اور پوزیشن تناسب کی جانچ کریں ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔ متحرک اسٹاپ میکانیزم کو بھی متعارف کرایا جاسکتا ہے۔

پوزیشن مینجمنٹ کی حکمت عملی کو بہتر بنانا ، خطرے سے متعلق پوزیشن مینجمنٹ سسٹم کے ذریعہ کسی بھی نقصان کی امکان کو کم کرنا۔

رجحان کا تعین کرنے کے لئے ایک ماڈیول شامل کیا گیا ہے ، جو رجحان کی تبدیلی کو پہچان سکتا ہے اور وقت پر نقصان کو روک سکتا ہے۔ زیادہ سے زیادہ غیر فعال پوزیشنوں سے بچنے سے بچیں۔

الگورتھم ٹریڈنگ اور کوانٹومیٹڈ ریٹرننگ سسٹم متعارف کرایا گیا ہے تاکہ مختلف پیرامیٹرز کو تیزی سے تلاش کیا جاسکے تاکہ بہترین پیرامیٹرز کا مجموعہ تلاش کیا جاسکے۔

انسٹی ٹیوشن سطح پر اعلی تعدد ٹریڈنگ حکمت عملی کا استعمال کرتے ہوئے سلائپ پوائنٹ کنٹرول اور لاگت کنٹرول ماڈل ، سود کی شرح کو یقینی بناتے ہوئے تجارت کی تعداد کو کم کریں۔

خلاصہ کریں۔

یہ دوہری اشارے خرید پوائنٹ کی حکمت عملی کو الٹ دیتے ہیں ، جس میں تجارتی حجم کو وزن دیا جاتا ہے اور آر ایس آئی کے اوور سیل فیصلے کو نیچے کی طرف لے جاتا ہے ، اور ہنگامہ خیز حالات میں چھوٹے منافع کو لاک کرنے کے لئے سود کی کٹائی کا طریقہ استعمال کیا جاتا ہے۔ اس کا فائدہ یہ ہے کہ اکثر منافع ہوتا ہے ، بڑے پیمانے پر انتظار کرنے کی ضرورت نہیں ہوتی ہے۔ اس کا نقصان یہ ہے کہ سگنل کو غلط فہمی کا سامنا کرنا پڑتا ہے اور اعلی تجارتی فریکوئنسی ہے۔ سگنل کے معیار کو متعدد اشارے کے ذریعہ بہتر بنایا جاسکتا ہے ، جو خطرے پر قابو پانے اور لاگت پر قابو پانے کے ذریعہ حکمت عملی کی استحکام کو بہتر بناتا ہے۔ یہ حکمت عملی مختصر مدت کے لاک کرنے والے چھوٹے منافع کے لئے موزوں ہے۔

/*backtest

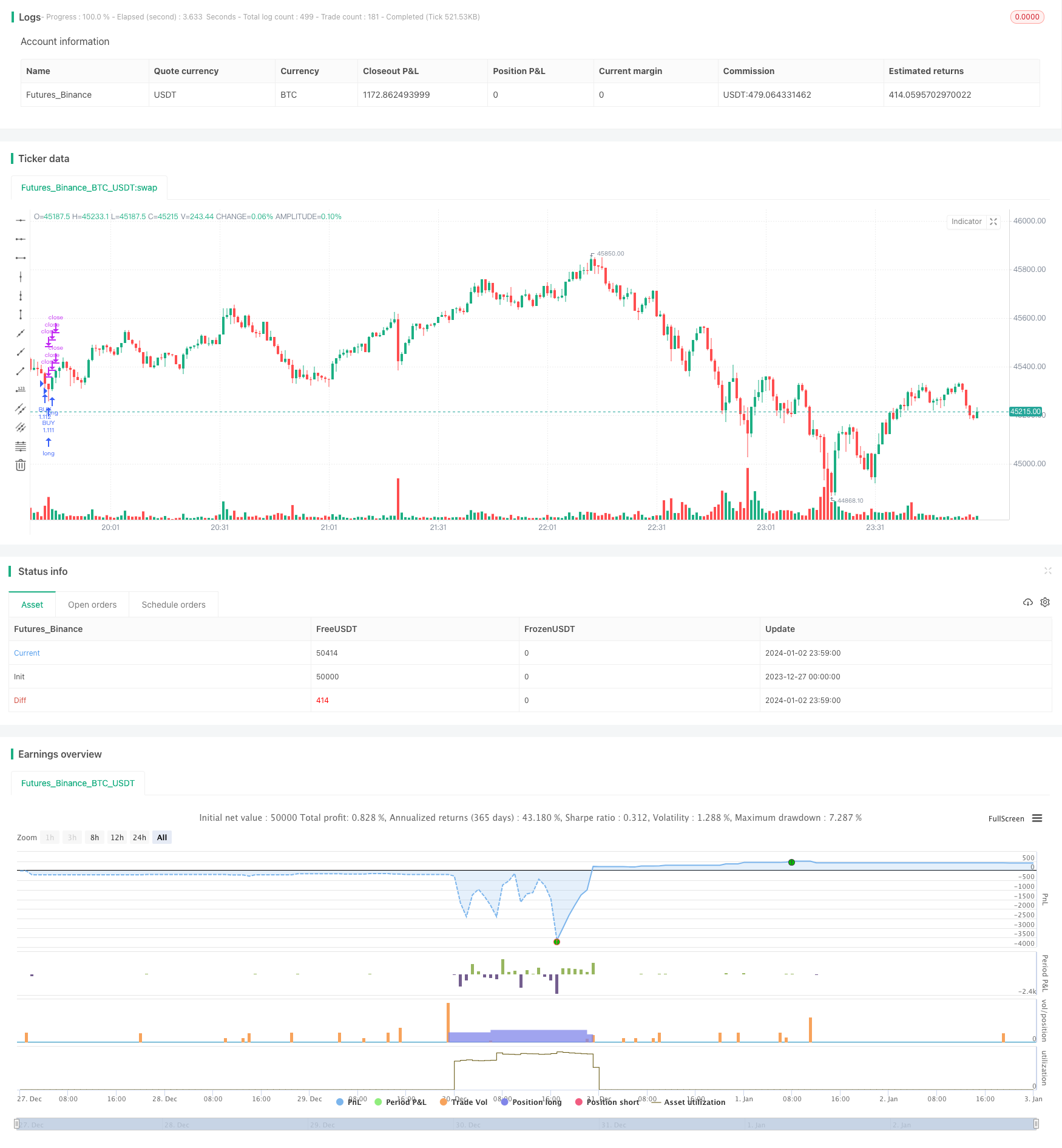

start: 2023-12-27 00:00:00

end: 2024-01-03 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © wielkieef

//@version=5

strategy(title='BTFD strategy [3min]', overlay=true, pyramiding=5, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=100, calc_on_order_fills=false, slippage=0, commission_type=strategy.commission.percent, commission_value=0.03)

// Volume

vol_sma_length = input.int(70, title='Volume lenght ', minval=1)

Volume_condt = volume > ta.sma(volume, vol_sma_length) * 2.5

// Rsi

rsi_lenght = input.int(20, title='RSI lenght', minval=0)

rsi_up = ta.rma(math.max(ta.change(close), 0), rsi_lenght)

rsi_down = ta.rma(-math.min(ta.change(close), 0), rsi_lenght)

rsi_value = rsi_down == 0 ? 100 : rsi_up == 0 ? 0 : 100 - 100 / (1 + rsi_up / rsi_down)

rsi_overs = rsi_value <= 30

rsi_overb = rsi_value >= 70

// logic

tp_1 = input.float(0.4," TP 1", minval=0.1, step=0.1)

tp_2 = input.float(0.6," TP 2", minval=0.2, step=0.1)

tp_3 = input.float(0.8," TP 3", minval=0.3, step=0.1)

tp_4 = input.float(1.0," TP 4", minval=0.4, step=0.1)

tp_5 = input.float(1.2," TP 5", minval=0.5, step=0.1)

q_1 = input.int(title=' % TP 1 Q ', defval=20, minval=1, step=10)

q_2 = input.int(title=' % TP 2 Q ', defval=40, minval=1, step=10)

q_3 = input.int(title=' % TP 3 Q ', defval=60, minval=1, step=10)

q_4 = input.int(title=' % TP 4 Q ', defval=80, minval=1, step=10)

q_5 = input.int(title=' % TP 5 Q ', defval=100, minval=1, step=10)

sl = input.float(5.0, '% Stop Loss', step=0.1)

long_cond = Volume_condt and rsi_overs

// this code is from author RafaelZioni, modified by wielkieef

per(procent) =>

strategy.position_size != 0 ? math.round(procent / 100 * strategy.position_avg_price / syminfo.mintick) : float(na)

// --------------------------------------------------------------------------------------------------------------------

if long_cond

strategy.entry('BUY', strategy.long)

strategy.exit('TP 1', qty_percent=q_1, profit=per(tp_1), loss=per(sl) )

strategy.exit('TP 2', qty_percent=q_2, profit=per(tp_2), loss=per(sl) )

strategy.exit('TP 3', qty_percent=q_3, profit=per(tp_3), loss=per(sl) )

strategy.exit('TP 4', qty_percent=q_4, profit=per(tp_4), loss=per(sl) )

strategy.exit('TP 5', qty_percent=q_5, profit=per(tp_5), loss=per(sl) )

// by wielkieef