دوہری چینل بریک آؤٹ ٹرٹل حکمت عملی

جائزہ

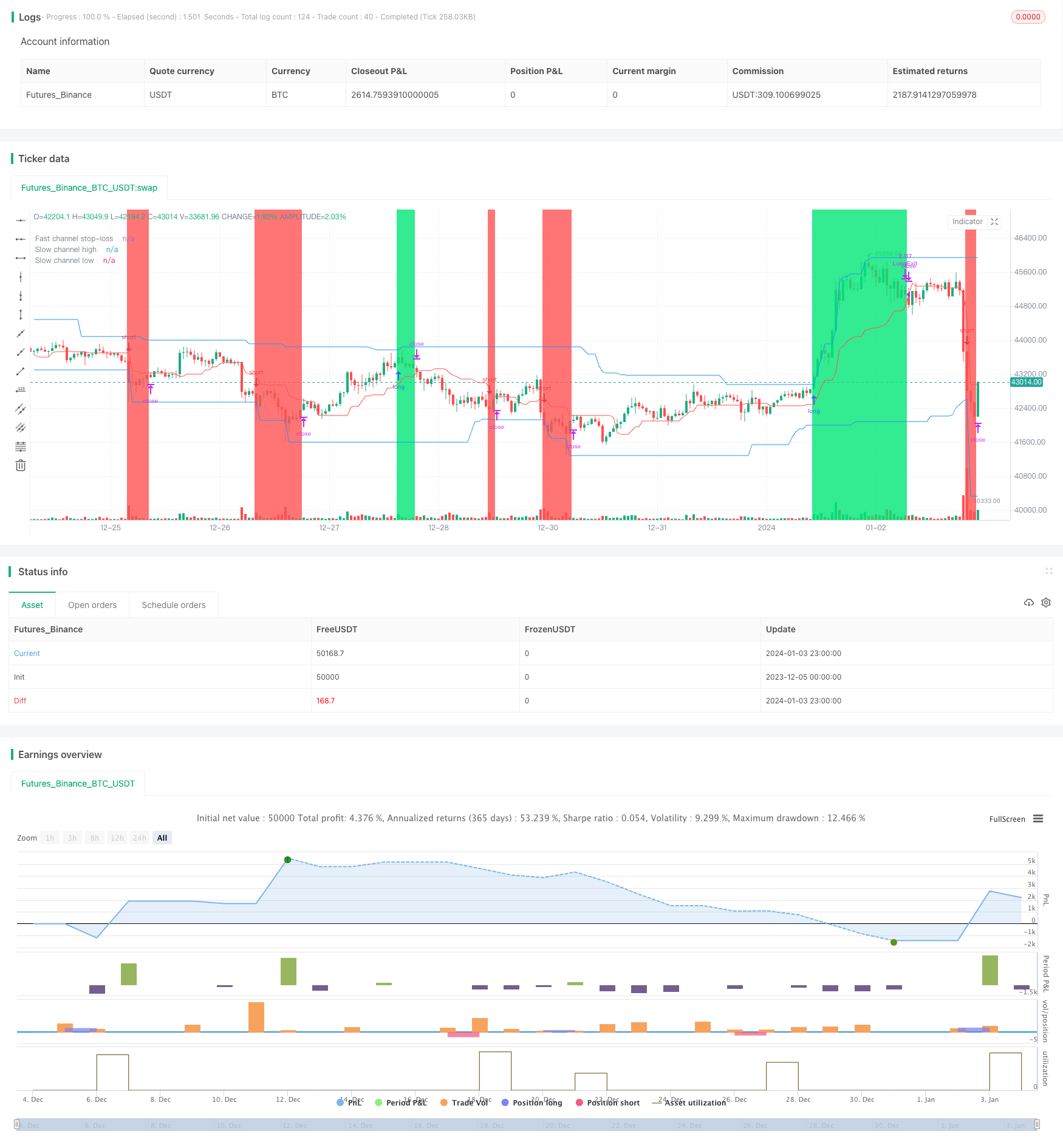

ٹرٹل ٹورٹل اسٹریٹجی ایک ایسی حکمت عملی ہے جس میں ڈونچیئن چینل اشارے کا استعمال کرتے ہوئے ٹریڈنگ سگنل کی تعمیر کی جاتی ہے۔ اس حکمت عملی میں ایک ہی وقت میں تیز اور سست چینل قائم کیے جاتے ہیں۔ تیز چینل کو روکنے کی قیمت مقرر کرنے کے لئے استعمال کیا جاتا ہے ، اور سست چینل کو پوزیشن کھولنے اور پوزیشن پر امن سگنل پیدا کرنے کے لئے استعمال کیا جاتا ہے۔ جب قیمت سست چینل کو ٹریک کرتی ہے تو ، زیادہ کام کریں ، اور جب قیمت ٹریک سے نیچے آتی ہے تو ، خالی ہوجائیں۔ اس حکمت عملی میں رجحانات کی پیروی کی طاقت ، اور اچھی طرح سے کنٹرول کرنے کی خصوصیات ہیں۔

حکمت عملی کا اصول

دو چینل ٹورٹل اسٹریٹجی کی بنیادی منطق ڈونچیئن چینل اشارے پر مبنی ہے۔ ڈونچیئن چینل کو اعلی ترین اور کم ترین قیمتوں سے شمار کیا جاتا ہے ، جس میں اوپری ، نچلی اور درمیانی ریل شامل ہیں۔ یہ حکمت عملی بیک وقت تیز رفتار اور سست رفتار چینلز تخلیق کرتی ہے ، جس کے پیرامیٹرز صارف کے ذریعہ طے کیے جاتے ہیں ، ڈیفالٹ سست رفتار چینل کی مدت 50K لائن ہے ، اور تیز رفتار چینل کی مدت 20K لائن ہے۔

سست چینل کے اوپری اور نچلے ریل ((نیلی لائن) ٹریڈنگ سگنل پیدا کرنے کے لئے استعمال کیا جاتا ہے۔ جب قیمت اوپر کی ٹریک کو توڑتی ہے تو ، زیادہ کرنا۔ جب قیمت نیچے کی ٹریک کو گرتی ہے تو ، خالی کرنا۔ تیز چینل کا وسط ریل ((سرخ لائن) اسٹاپ نقصان کے لئے استعمال کیا جاتا ہے۔ زیادہ اسٹاپ نقصان کی قیمت کو تیز چینل کا وسط ریل بنائیں۔

اس طرح ، سست چینل سگنل پیدا کرنے کے لئے ذمہ دار ہے ، تیز چینل اسٹاپ نقصان کے لئے ذمہ دار ہے ، اور ڈبل چینل کو باہمی تعاون کے ساتھ استعمال کیا جاتا ہے ، جس سے تجارتی سگنل کی استحکام کو یقینی بنایا جاتا ہے اور خطرے پر قابو پایا جاتا ہے۔ پس منظر کا رنگ موجودہ پوزیشن کی سمت کو ظاہر کرتا ہے ، سبز کثیر سر اور سرخ خالی سر ہے۔

اس کے علاوہ ، حکمت عملی میں خطرے کی پیمائش اور پوزیشن مینجمنٹ کا بھی تعین کیا گیا ہے۔ خطرے کی پیمائش 2٪ کی طرف سے پہلے سے طے شدہ ہے ، اور پوزیشنوں کو خطرے کی پیمائش اور چینل کی اتار چڑھاؤ کی شرح کے مطابق حساب کیا جاتا ہے۔ اس طرح ہر ایک خطرے پر مؤثر طریقے سے قابو پایا جاسکتا ہے اور پوزیشنوں کو آہستہ آہستہ بڑھایا جاسکتا ہے۔

طاقت کا تجزیہ

ٹرٹل کو توڑنے کے لئے دو طرفہ حکمت عملی کے درج ذیل فوائد ہیں:

رجحانات کی پیروی کرنے کی مضبوط صلاحیت۔ Donchian چینل کا استعمال کرتے ہوئے رجحانات کا تعین کرنے کے لئے ، وسط اور لمبی لائن کے رجحانات کو مؤثر طریقے سے پکڑنے کے قابل۔ دوہری چینل ڈیزائن حکمت عملی کو صرف رجحانات کی پیروی کرنے کی اجازت دیتا ہے۔

واپسی اور خطرے پر قابو پالیں۔ فاسٹ ویز کے وسط میں رکاوٹیں ہیں ، اوپری سے وسط تک اور نیچے سے وسط تک خطرے کا علاقہ ہے ، اس سے یہ یقینی بنتا ہے کہ ہر ایک نقصان قابو میں ہے۔ حکمت عملی میں خطرے کی پیمائش بھی کی گئی ہے ، جس سے اکاؤنٹ میں زیادہ سے زیادہ نقصان کو براہ راست محدود کردیا گیا ہے۔

تجارتی سگنل مستحکم ہے۔ سست چینل کے پیرامیٹرز بڑے ہیں ، چینل کی تشکیل میں زیادہ وقت لگتا ہے ، بار بار تجارت سے گریز کیا جاتا ہے۔ جبکہ تیز چینل اسٹاپ نقصان کے طور پر مختصر مدت میں ایڈجسٹمنٹ کو پکڑ سکتا ہے۔ دونوں کا استعمال مستحکم تجارتی سگنل کی تشکیل کے لئے کیا جاتا ہے۔

پوزیشن اور رسک مینجمنٹ کو بہتر بنائیں۔ ڈونچین چینل کی اتار چڑھاؤ کی شرح کا استعمال کرتے ہوئے پوزیشن کی مقدار کا حساب لگانے کی حکمت عملی ، خطرے کے سوراخ کو کنٹرول کرنے کے لئے۔ پوزیشن میں اضافے کے ساتھ ساتھ ڈوڈو دونوں فریقوں کی پوزیشنوں میں توازن پیدا ہوتا ہے۔

بصری اشارے بدیہی ہیں۔ دوہری چینل ، اسٹاپ نقصان کی لائن اور پوزیشن کا پس منظر واضح طور پر تیار کیا گیا ہے ، تجارت کی منطق واضح ہے۔ اس کے ساتھ ہی زیادہ سے زیادہ واپسی ، زیادہ سے زیادہ نقصان اور دیگر اہم اشارے دکھائے گئے ہیں۔

خطرے کا تجزیہ

ٹرٹل کی دو طرفہ حکمت عملی میں کچھ خطرات بھی ہیں:

ٹارٹل حکمت عملی صرف اس وقت پوزیشن کھولتی ہے جب چینل ٹوٹ جاتا ہے ، اور زیادہ درست حالات کا استعمال کرکے پوزیشن کو بڑھا نہیں سکتا ہے۔ یہ اصلاح کے ذریعہ بہتر بنایا جاسکتا ہے۔

اسٹاپ نقصانات کو آسانی سے ٹریک کیا جاسکتا ہے۔ ٹرٹل حکمت عملی کا اسٹاپ نقصان ایک مقررہ فاسٹ چینل کا وسط ہے۔ متحرک مارکیٹوں میں یہ اسٹاپ نقصانات کو روک سکتا ہے۔ اس کے لئے متحرک طور پر وسط ٹریک پیرامیٹرز کو ایڈجسٹ کرنا ہوگا۔

ڈبل چینل پیرامیٹرز کو ٹھیک کرنے کی ضرورت ہے۔ مناسب طریقے سے چینل پیرامیٹرز کو ترتیب دینے سے معقول طور پر مستحکم سگنل پیدا ہوتا ہے۔ موجودہ فکسڈ پیرامیٹرز مارکیٹ میں ہونے والی تبدیلیوں کے مطابق نہیں ہوسکتے ہیں ، خود کو اپنانے کی خصوصیت متعارف کرانے کی ضرورت ہے۔

نائٹ ڈیسک اور ڈیسک سے پہلے کی معلومات کا استعمال کرنے سے قاصر۔ موجودہ حکمت عملی صرف ٹریڈ ڈیسک کے رجحانات پر مبنی ہے ، اور ڈیسک سے پہلے اور ڈیسک کے بعد کی ٹریڈنگ کے فیصلے کی رہنمائی کرنے کے لئے ڈیسک سے پہلے اور ڈیسک کے بعد کی ٹریڈنگ کا استعمال نہیں کیا جاسکتا ہے۔ یہ اعداد و شمار کی اصلاح کے ذریعہ بہتر ہوسکتا ہے۔

اصلاح کی سمت

ٹرٹل کو توڑنے کے لئے دو طرفہ حکمت عملی میں مندرجہ ذیل اصلاحات شامل ہیں:

ڈسک میں قیمتوں کا استعمال کرتے ہوئے پوزیشن کو ایڈجسٹ کریں۔ ڈسک میں قیمتوں اور چینل کے فاصلے کے مطابق پوزیشن کا سائز ایڈجسٹ کیا جاسکتا ہے ، نہ کہ صرف زیادہ خالی کرنا۔

اسٹاپ نقصان کی حکمت عملی کو بڑھانے کے لئے ذہانت۔ اسٹاپ نقصان کے مقررہ میڈریڈ کو متحرک حساب کتاب میں تبدیل کریں ، تاکہ اسٹاپ نقصان کی جگہ کو ٹریکڈ ہٹ سے بچایا جاسکے۔

چینل پیرامیٹرز کو خود سے اپنانے کے لئے بہتر بنائیں۔ چینل پیرامیٹرز کو دستی طور پر مقرر کردہ اقدار کے بجائے مارکیٹ کی صورتحال کے مطابق خود بخود ایڈجسٹ کرنے کی اجازت دیں۔

اسٹریٹجک فیصلے میں ، نہ صرف اصل فروخت کی قیمتوں کا حوالہ دیا جائے ، بلکہ اس سے پہلے اور فروخت کے بعد کی قیمتوں پر بھی غور کیا جائے ، تاکہ مارکیٹ کی صورتحال کو زیادہ جامع بنایا جاسکے۔

ایک سے زیادہ اسٹاک یا انڈیکس کی تجارت کے ساتھ مل کر۔ حکمت عملی کو ایک سے زیادہ اسٹاک پر لاگو کریں ، مختلف اسٹاک اور انڈیکس کے مابین ترتیب دینے کے قابل سودے بازی کی تجارت ، الفا حاصل کریں۔

خلاصہ کریں۔

دو چینل ٹورٹل توڑنے کی حکمت عملی مجموعی طور پر ایک مستحکم ، موثر ، اور خطرہ کنٹرول کے ساتھ رجحان کی پیروی کرنے والی حکمت عملی ہے۔ حکمت عملی تیز رفتار اور سست رفتار چینلز کو ایک ساتھ استعمال کرتی ہے ، جس سے تجارتی سگنل کی استحکام کو یقینی بنایا جاتا ہے اور خطرے کا انتظام بھی کیا جاتا ہے۔ اس کے علاوہ ، پس منظر کا رنگ ، زیادہ سے زیادہ واپسی اور پوزیشن مینجمنٹ حکمت عملی کو منظم اور بہتر بنانے میں آسان بناتا ہے۔ مجموعی طور پر ، یہ حکمت عملی ایک اعلی معیار کی کوالٹی کی حکمت عملی ہے جو گہری تحقیق اور اطلاق کے قابل ہے۔

/*backtest

start: 2023-12-05 00:00:00

end: 2024-01-04 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2020

//@version=4

strategy("Noro's RiskTurtle Strategy", shorttitle = "RiskTurtle str", overlay = true, default_qty_type = strategy.percent_of_equity, initial_capital = 100, default_qty_value = 100, commission_value = 0.1)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

risk = input(2, minval = 0.1, maxval = 99, title = "Risk size, %")

fast = input(20, minval = 1, title = "Fast channel (for stop-loss)")

slow = input(50, minval = 1, title = "Slow channel (for entries)")

showof = input(true, defval = true, title = "Show offset")

showll = input(true, defval = true, title = "Show lines")

showdd = input(true, defval = true, title = "Show label (drawdown)")

showbg = input(true, defval = true, title = "Show background")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

//Donchian price channel fast

hf = highest(high, fast)

lf = lowest(low, fast)

center = (hf + lf) / 2

//Donchian price chennal slow

hs = highest(high, slow)

ls = lowest(low, slow)

//Lines

colorpc = showll ? color.blue : na

colorsl = showll ? color.red : na

offset = showof ? 1 : 0

plot(hs, offset = offset, color = colorpc, title = "Slow channel high")

plot(ls, offset = offset, color = colorpc, title = "Slow channel low")

plot(center, offset = offset, color = colorsl, title = "Fast channel stop-loss")

//Background

size = strategy.position_size

colorbg = showbg == false ? na : size > 0 ? color.lime : size < 0 ? color.red : na

bgcolor(colorbg, transp = 70)

//Var

loss = 0.0

maxloss = 0.0

equity = 0.0

truetime = true

//Lot size

risksize = -1 * risk

risklong = ((center / hs) - 1) * 100

coeflong = abs(risksize / risklong)

lotlong = (strategy.equity / close) * coeflong

riskshort = ((center / ls) - 1) * 100

coefshort = abs(risksize / riskshort)

lotshort = (strategy.equity / close) * coefshort

//Orders

strategy.entry("Long", strategy.long, lotlong, stop = hs, when = needlong and strategy.position_size == 0 and hs > 0 and truetime)

strategy.entry("Short", strategy.short, lotshort, stop = ls, when = needshort and strategy.position_size == 0 and ls > 0 and truetime)

strategy.exit("LongExit", "Long", stop = center, when = needlong and strategy.position_size > 0)

strategy.exit("Short", stop = center, when = needshort and strategy.position_size < 0)

if time > timestamp(toyear, tomonth, today, 23, 59)

strategy.close_all()

strategy.cancel("Long")

strategy.cancel("Short")

if showdd

//Drawdown

max = 0.0

max := max(strategy.equity, nz(max[1]))

dd = (strategy.equity / max - 1) * 100

min = 100.0

min := min(dd, nz(min[1]))

//Max loss size

equity := strategy.position_size == 0 ? strategy.equity : equity[1]

loss := equity < equity[1] ? ((equity / equity[1]) - 1) * 100 : 0

maxloss := min(nz(maxloss[1]), loss)

//Label

min := round(min * 100) / 100

maxloss := round(maxloss * 100) / 100

labeltext = "Drawdown: " + tostring(min) + "%" + "\nMax.loss " + tostring(maxloss) + "%"

var label la = na

label.delete(la)

tc = min > -100 ? color.white : color.red

osx = timenow + round(change(time)*10)

osy = highest(100)

// la := label.new(x = osx, y = osy, text = labeltext, xloc = xloc.bar_time, yloc = yloc.price, color = color.black, style = label.style_labelup, textcolor = tc)