RSI اشارے پر مبنی دوہری ٹریک پیش رفت کی حکمت عملی

جائزہ

اس حکمت عملی کا نام RSI اشارے پر مبنی ڈبل ریل توڑنے والی حکمت عملی ہے۔ یہ حکمت عملی RSI اشارے کی دو ریلوں کے ملاپ کا استعمال کرتے ہوئے کم خرید و فروخت کے مقصد کو کم کرنے کے لئے کرتی ہے۔ جب RSI اشارے سیٹ کی کم ریل سے نیچے ہوتا ہے (ڈیفالٹ 40) تو اسے خریدنے کا اشارہ سمجھا جاتا ہے ، اس وقت اگر RSI10 RSI14 سے کم ہے تو خریدنے کی مزید تصدیق کی جاتی ہے۔ جب RSI اشارے سیٹ کی اونچی ریل سے اوپر ہے (ڈیفالٹ 70) فروخت کے اشارے کے طور پر سمجھا جاتا ہے ، اس وقت اگر RSI10 RSI14 سے اوپر ہے تو فروخت کی مزید تصدیق کی جاتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی منطق یہ ہے کہ آر ایس آئی اشارے کی دوہری ٹریک کا استعمال کرتے ہوئے فیصلے کریں۔ آر ایس آئی اشارے عام طور پر 14 ادوار پر طے ہوتے ہیں ، جو تقریبا 14 دن کی اسٹاک کی مضبوطی کی نمائندگی کرتے ہیں۔ اس حکمت عملی میں آر ایس آئی 10 کو بطور معاون فیصلے کا اشارے شامل کیا گیا ہے۔

جب آر ایس آئی 14 نے 40 کی حد کو توڑ دیا ، تو یہ سمجھا گیا کہ اسٹاک کی قیمت کمزوری کی طرف گر گئی ، جس سے معاونت کا موقع پیدا ہوسکتا ہے۔ اس وقت ، اگر آر ایس آئی 10 آر ایس آئی 14 سے کم ہے تو ، مختصر مدت کا رجحان اب بھی نیچے کی طرف ہے ، اس بات کی مزید تصدیق کی جاسکتی ہے۔ لہذا ، جب آر ایس آئی 14 <= 40 اور آر ایس آئی 10 < آر ایس آئی 14 کے قریب ہوتا ہے تو ، خریداری کا اشارہ پیدا ہوتا ہے۔

جب آر ایس آئی 14 70 کے دائرے کو توڑتا ہے تو ، یہ سمجھا جاتا ہے کہ اسٹاک کی قیمت قلیل مدتی مضبوط علاقے میں داخل ہوتی ہے ، اس کے بعد واپسی کے ل adjust ایڈجسٹمنٹ کا موقع مل سکتا ہے۔ اس وقت ، اگر آر ایس آئی 10 آر ایس آئی 14 سے زیادہ ہے تو ، یہ ظاہر کرتا ہے کہ قلیل مدتی رجحان اوپر کی طرف جاری ہے ، اس کے نتیجے میں بیداری کے اشارے کی مزید تصدیق کی جاسکتی ہے۔ لہذا ، جب آر ایس آئی 14 > = 70 اور آر ایس آئی 10 > آر ایس آئی 14 کے قریب ہوتا ہے تو فروخت کا اشارہ پیدا ہوتا ہے۔

اس طرح ، آر ایس آئی 14 اور آر ایس آئی 10 کے باہمی فیصلے ، دوہری ٹریک حکمت عملی کا بنیادی منطق تشکیل دیتے ہیں۔

اسٹریٹجک فوائد

- دوہری آر ایس آئی اشارے کے مجموعے کا استعمال کرتے ہوئے ، خرید و فروخت کے مقامات کو زیادہ درست طریقے سے پکڑ سکتے ہیں

- موبائل سٹاپ کا استعمال کرتے ہوئے ، وقت پر سٹاپ اور زیادہ سے زیادہ نقصان کو کنٹرول کریں

- سیٹ اپ اسٹاپ آؤٹ پٹ میکانیزم ، جو منافع کے ہدف تک پہنچنے کے بعد نکل سکتا ہے ، تاکہ منافع کی واپسی سے بچا جاسکے

اسٹریٹجک رسک

- RSI اشارے جھوٹے سگنل پیدا کرنے کے لئے آسان ہیں اور نقصانات سے مکمل طور پر بچنے کے لئے نہیں ہیں

- سٹاپ نقصان نقطہ سیٹ کرنے کے لئے بہت قریب سیکنڈ کیا جا سکتا ہے، بہت بڑا اور کنٹرول کرنے کے لئے مشکل خطرہ مقرر

- اس کے علاوہ ، اگر آپ کو تیز رفتار سے چھلانگ لگانے جیسے غیر معمولی حالات کا سامنا کرنا پڑتا ہے تو ، آپ کو اسی طرح کے نقصانات کا سامنا کرنا پڑتا ہے۔

اس حکمت عملی سے بھرپور فائدہ اٹھانا ، آر ایس آئی پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کرنا ، اسٹاپ نقصان کی پوزیشن کو سختی سے کنٹرول کرنا ، بہت زیادہ کام کرنے سے گریز کرنا ، اور مستحکم اور پائیدار منافع بخش صلاحیت کا حصول۔

حکمت عملی کی اصلاح کی سمت

- ملٹی میٹریکل توثیق کے لئے دوسرے اشارے جیسے کے ڈی جے ، ایم اے سی ڈی وغیرہ کے ساتھ مل کر غور کیا جاسکتا ہے

- مختلف نسلوں کے لئے الگ الگ آر ایس آئی پیرامیٹرز ترتیب دے سکتے ہیں تاکہ پیرامیٹرز کو اس نسل کی خصوصیات کے قریب لایا جاسکے

- متحرک اسٹاپ کو ایڈجسٹ کیا جاسکتا ہے ، جو ATR جیسے اشارے پر مبنی اسٹاپ کو حقیقی وقت میں ایڈجسٹ کرتا ہے

- RSI پیرامیٹرز کو مشین لرننگ ٹکنالوجی کے ذریعہ خود بخود بہتر بنایا جاسکتا ہے

خلاصہ کریں۔

یہ حکمت عملی آر ایس آئی کے دو رل نظریہ پر مبنی ہے ، جس نے کچھ حد تک شور کے اشارے کو فلٹر کیا ہے۔ تاہم ، کوئی بھی واحد اشارے کی حکمت عملی کامل نہیں ہوسکتی ہے ، آر ایس آئی اشارے کو گمراہ کرنے کے لئے آسان ہے ، اور احتیاط سے دیکھا جانا چاہئے۔ اس حکمت عملی میں خطرہ کو کنٹرول کرنے کے لئے موبائل اسٹاپ اور اسٹاپ میکانیزم شامل کیا گیا ہے ، جو بہت ضروری ہے۔ مستقبل میں اس کو بہتر بنانے کے لئے حکمت عملی کے پیرامیٹرز اور اسٹاپ نقصان کے طریقوں کو زیادہ ذہین اور متحرک بنایا جاسکتا ہے۔

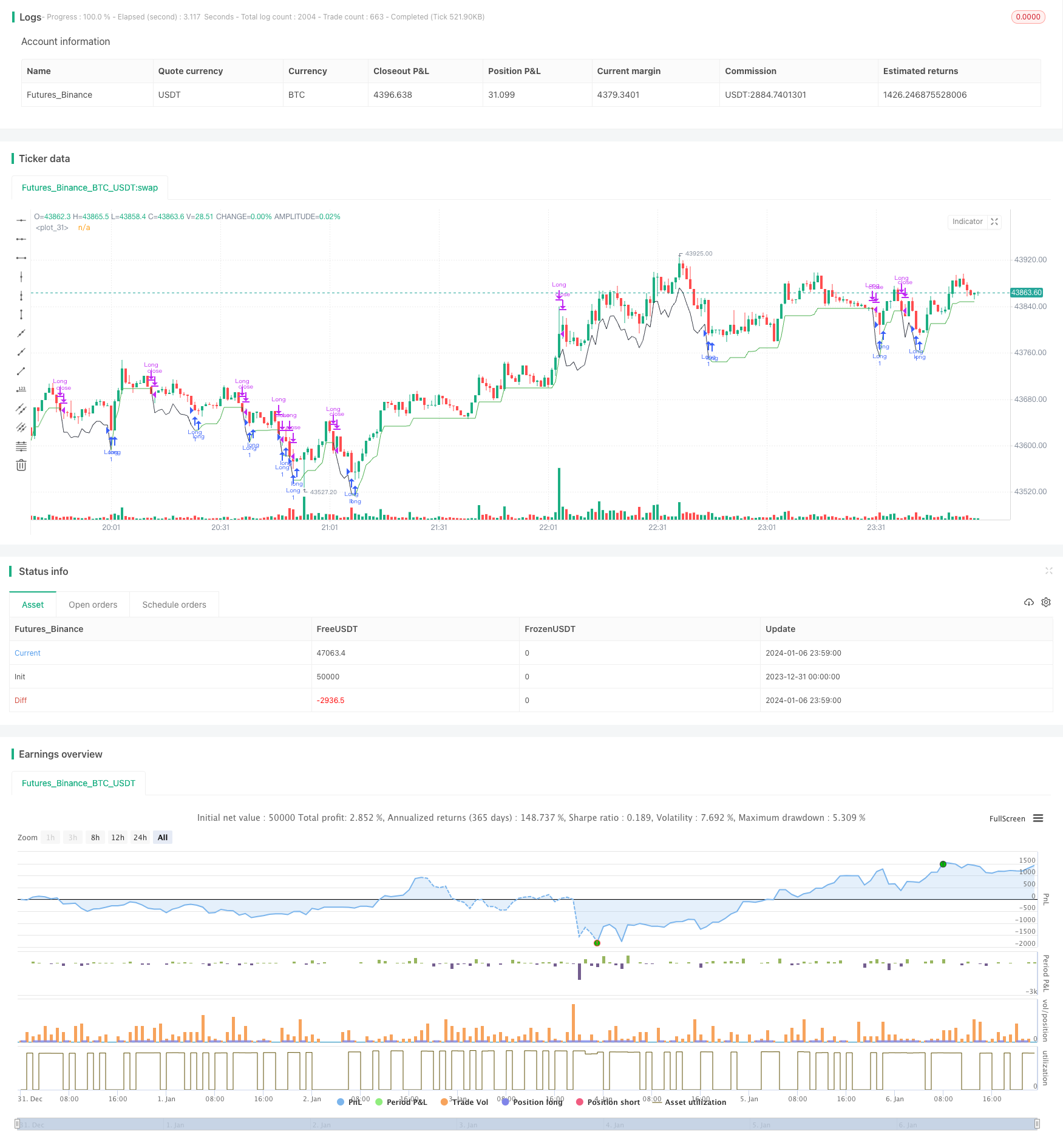

/*backtest

start: 2023-12-31 00:00:00

end: 2024-01-07 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=4

strategy("[KL] RSI 14 + 10 Strategy",overlay=true)

backtest_timeframe_start = input(defval = timestamp("01 Jan 2015 13:30 +0000"), title = "Backtest Start Time", type = input.time)

//backtest_timeframe_end = input(defval = timestamp("19 Mar 2021 19:30 +0000"), title = "Backtest End Time", type = input.time)

TARGET_PROFIT_MODE = input(false,title="Exit when Risk:Reward met")

REWARD_RATIO = input(3,title="Risk:[Reward] (i.e. 3) for exit")

// Trailing stop loss {

TSL_ON = input(true,title="Use trailing stop loss")

var entry_price = float(0)

ATR_multi_len = 26

ATR_multi = input(2, "ATR multiplier for stop loss")

ATR_buffer = atr(ATR_multi_len) * ATR_multi

plotchar(ATR_buffer, "ATR Buffer", "", location = location.top)

risk_reward_buffer = (atr(ATR_multi_len) * ATR_multi) * REWARD_RATIO

take_profit_long = low > entry_price + risk_reward_buffer

take_profit_short = low < entry_price - risk_reward_buffer

var bar_count = 0 //number of bars since entry

var trailing_SL_buffer = float(0)

var stop_loss_price = float(0)

stop_loss_price := max(stop_loss_price, close - trailing_SL_buffer)

// plot TSL line

trail_profit_line_color = color.green

showLine = strategy.position_size == 0

if showLine

trail_profit_line_color := color.black

stop_loss_price := close - trailing_SL_buffer

plot(stop_loss_price,color=trail_profit_line_color)

// }

// RSI

RSI_LOW = input(40,title="RSI entry")

RSI_HIGH = input(70,title="RSI exit")

rsi14 = rsi(close, 14)

rsi10 = rsi(close, 10)

if true// and time <= backtest_timeframe_end

buy_condition = rsi14 <= RSI_LOW and rsi10 < rsi14

exit_condition = rsi14 >= RSI_HIGH and rsi10 > rsi14

//ENTRY:

if strategy.position_size == 0 and buy_condition

entry_price := close

trailing_SL_buffer := ATR_buffer

stop_loss_price := close - ATR_buffer

strategy.entry("Long",strategy.long, comment="buy")

bar_count := 0

else if strategy.position_size > 0

bar_count := bar_count + 1

//EXIT:

// Case (A) hits trailing stop

if TSL_ON and strategy.position_size > 0 and close <= stop_loss_price

if close > entry_price

strategy.close("Long", comment="take profit [trailing]")

stop_loss_price := 0

else if close <= entry_price and bar_count

strategy.close("Long", comment="stop loss")

stop_loss_price := 0

bar_count := 0

// Case (B) take targeted profit relative to risk

if strategy.position_size > 0 and TARGET_PROFIT_MODE

if take_profit_long

strategy.close("Long", comment="take profits [risk:reward]")

stop_loss_price := 0

bar_count := 0

// Case (C)

if strategy.position_size > 0 and exit_condition

if take_profit_long

strategy.close("Long", comment="exit[rsi]")

stop_loss_price := 0

bar_count := 0