RSI اور بولنگر بینڈز پر مبنی منافع لینے کی حکمت عملی

جائزہ

یہ حکمت عملی بنیادی طور پر آر ایس آئی اشارے اور برن بینڈ اشارے ڈیزائن ٹریڈنگ قواعد پر مبنی ہے ، جو رجحان کی منڈی میں منافع حاصل کرنے کے لئے ہے۔ جب آر ایس آئی اوور بائ لائن سے نیچے ہے اور قیمت برن بینڈ کے قریب ہے تو زیادہ کام کریں۔ جب آر ایس آئی اوور سیل لائن سے اوپر ہے اور قیمت برن بینڈ کے قریب ہے تو خالی ہے ، یہ حکمت عملی کا بنیادی تجارتی منطق ہے۔

حکمت عملی کا اصول

یہ حکمت عملی RSI اشارے کا استعمال کرتی ہے جس میں اوورلوڈ اوور سیل زون کا تعین کیا جاتا ہے۔ آر ایس آئی کے نیچے سے اوورلوڈ لائن کا تعین کرنے کے لئے اوورلوڈ سگنل ہوتا ہے ، اور اوورلوڈ لائن کے اوپر سے اوورلوڈ سگنل ہوتا ہے۔ اس کے ساتھ ہی ، بلین بینڈ اشارے کا استعمال کرتے ہوئے قیمتوں میں خرابی کا تعین کیا جاتا ہے۔ جب قیمت نیچے سے اوپر کی طرف سے بلین بینڈ کو ٹریک کرتی ہے تو اس کے لئے ایک سے زیادہ سگنل ہوتا ہے ، اور جب اوپر سے نیچے کی طرف سے ٹریک ہوتا ہے تو اس کے لئے خالی ہوتا ہے۔ سگنل

اس حکمت عملی کے مجموعی طور پر مارکیٹ کی خواہش کا تعین کرنے کے لئے آر ایس آئی اشارے کا استعمال کیا جاتا ہے اور قیمتوں میں توڑنے کے لئے برین بینڈ کا تعین کرنے کے لئے دو عوامل ، جو تجارتی فیصلے کی بنیاد بناتے ہیں۔ تجارتی سگنل صرف تب ہی جاری کیا جاتا ہے جب دونوں ایک ساتھ مل کر اہل ہوں ، جو کچھ غلط سگنل کو مؤثر طریقے سے فلٹر کرسکیں ، اور حکمت عملی کی تاثیر کو بہتر بنائیں۔

طاقت کا تجزیہ

اس حکمت عملی میں آر ایس آئی اور بلین بینڈ دونوں اشارے شامل ہیں ، جس سے مارکیٹ کے رجحانات اور گرفت کے رجحانات کا زیادہ درست اندازہ لگایا جاسکتا ہے۔ اس سے زیادہ جعلی سگنل کو فلٹر کیا جاسکتا ہے ، اور سگنل کا معیار زیادہ ہوتا ہے ، جب کہ ایک ہی اشارے کی حکمت عملی کے مقابلے میں۔ جبکہ آر ایس آئی اشارے اوور بیوڈ اوور سیلنگ کے رجحانات کا اندازہ لگاتا ہے ، اور بلین بینڈ اشارے قیمتوں میں خرابی کا اندازہ لگاتا ہے ، جس سے خرابی شروع ہونے والے رجحانات کا پتہ چلتا ہے۔ دونوں کو مل کر استعمال کرنے میں بہتری ہے۔

یہ حکمت عملی صرف اس وقت پوزیشن کھولتی ہے جب آر ایس آئی اور برن بینڈ اشارے ایک ساتھ سگنل دیتے ہیں۔ اس سے جعلی سگنل کی مداخلت سے بچنے میں مدد ملتی ہے۔ اس کے ساتھ ساتھ اسٹاپ نقصانات کے ساتھ مل کر خطرے کو کنٹرول کیا جاسکتا ہے ، یہاں تک کہ اگر حالات بدل جائیں تو بھی وقت پر نقصانات کو روکا جاسکتا ہے۔

خطرے کا تجزیہ

اگرچہ یہ حکمت عملی کچھ جعلی سگنلوں کو فلٹر کرسکتی ہے ، لیکن زلزلے کے حالات میں ، آر ایس آئی اور برن بینڈ اشارے ایک ساتھ غلط سگنل دے سکتے ہیں ، جس سے غیر ضروری نقصان ہوتا ہے۔ اس کے علاوہ ، پیرامیٹرز کی غلط ترتیب بھی حکمت عملی کی ناکامی کا سبب بن سکتی ہے۔

یہ سفارش کی جاتی ہے کہ پیرامیٹرز کو بہتر بنانے کے لئے ، پیرامیٹرز کا بہترین مجموعہ تلاش کرنے کے لئے ، پیرامیٹرز کا جائزہ لیا جائے۔ اس کے ساتھ ساتھ حکمت عملی کے قواعد کو مناسب طریقے سے ایڈجسٹ کیا جائے ، غیر ضروری نقصانات سے بچنے کے لئے ہنگامہ خیز حالات میں تجارت کو روک دیا جائے۔ اس کے علاوہ ، واحد نقصان کو کنٹرول کرنے کے لئے معقول حد تک نقصان کا استعمال کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

آر ایس آئی پیرامیٹرز اور برن بینڈ پیرامیٹرز کو بہتر بنائیں اور بہترین پیرامیٹرز کا مجموعہ تلاش کریں

فلٹرنگ سگنل کے طور پر دیگر اشارے شامل کریں، جیسے MACD، KD، وغیرہ

جعلی دراندازیوں سے بچنے کے لئے دراندازی کی تصدیق کے طریقہ کار میں اضافہ

پیرامیٹرز کو ایڈجسٹ کریں یا مختلف قسم کے حالات کے مطابق تجارت بند کریں

آپٹمائزڈ سٹاپ نقصان کی حکمت عملی، متحرک سٹاپ نقصان

خلاصہ کریں۔

اس حکمت عملی میں آر ایس آئی اشارے اور برن بینڈ اشارے کے ڈیزائن ٹریڈنگ قواعد شامل ہیں ، اور صرف اس صورت میں پوزیشن کھولی جاسکتی ہے جب دونوں بیک وقت سگنل جاری کریں ، جعلی سگنل کو مؤثر طریقے سے فلٹر کریں۔ اس حکمت عملی کو پیرامیٹرز کی اصلاح ، سگنل فلٹرنگ میں اضافہ ، اور اسٹاپ نقصان کی حکمت عملی کو بہتر بنانے کے ذریعہ مستقل طور پر بہتر اور بہتر بنایا جاسکتا ہے ، تاکہ زیادہ مستحکم منافع حاصل کیا جاسکے۔

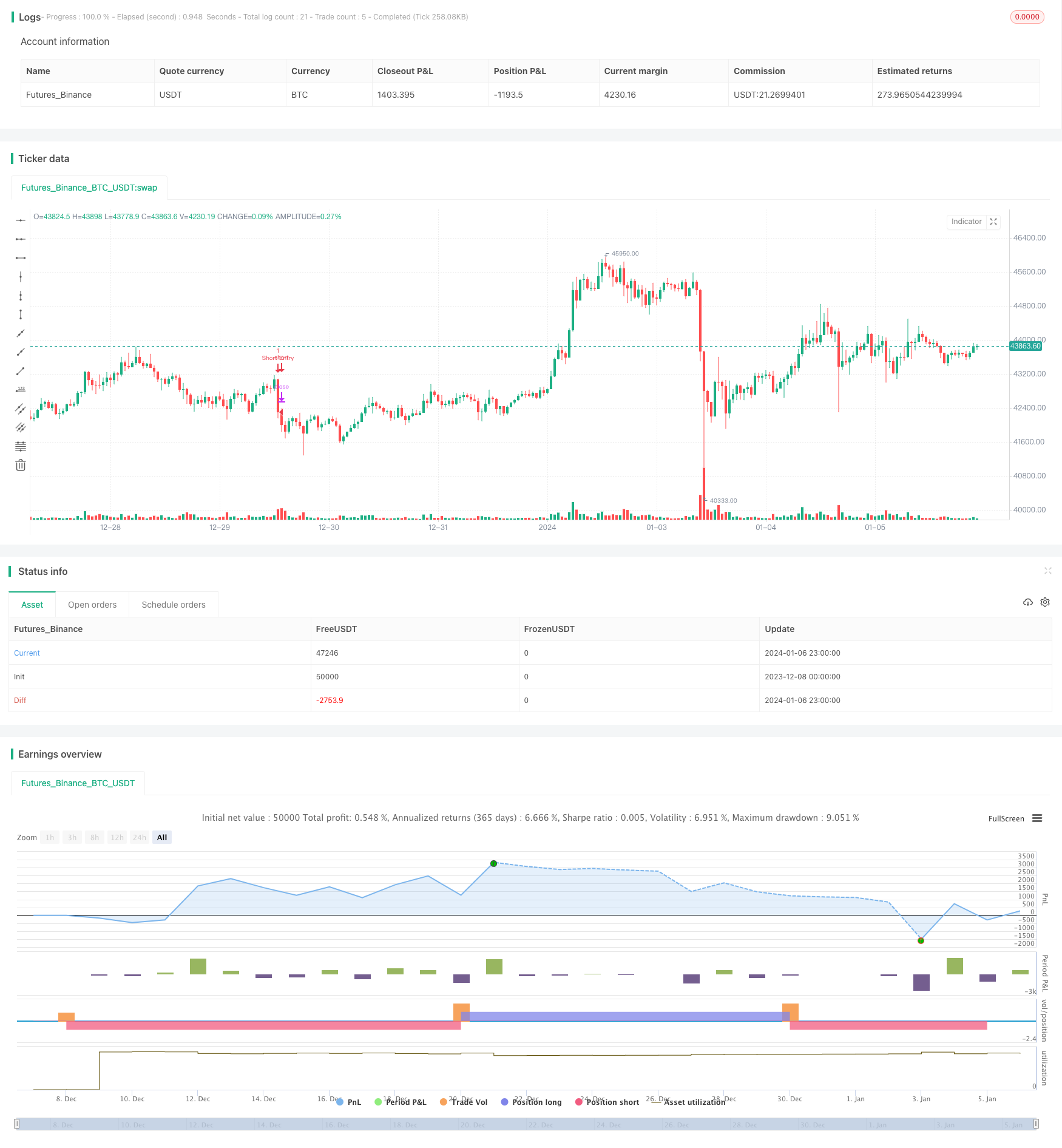

/*backtest

start: 2023-12-08 00:00:00

end: 2024-01-07 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Get Funded Easily by mjanusic", shorttitle="FTMO Crusher by mjanusic", overlay=true)

///////////// RSI

RSIlength = input(16, title="RSI Period Length")

RSIvalue = input(45, title="RSI Value Range")

RSIoverSold = 0 + RSIvalue

RSIoverBought = 100 - RSIvalue

price = close

vrsi = ta.rsi(price, RSIlength)

///////////// Bollinger Bands

BBlength = input(20, title="Bollinger Bands SMA Period Length")

BBmult = input(2.0, title="Bollinger Bands Standard Deviation")

BBbasis = ta.sma(price, BBlength)

BBdev = BBmult * ta.stdev(price, BBlength)

BBupper = BBbasis + BBdev

BBlower = BBbasis - BBdev

source = close

buyCondition = ta.crossover(vrsi, RSIoverSold) and ta.crossover(source, BBlower)

sellCondition = ta.crossunder(vrsi, RSIoverBought) and ta.crossunder(source, BBupper)

///////////// RSI + Bollinger Bands Strategy

if (not na(vrsi))

if (buyCondition)

strategy.entry("Long Entry", strategy.long, stop=BBlower, comment="Long Entry")

else

strategy.cancel(id="Long Entry")

if (sellCondition)

strategy.entry("Short Entry", strategy.short, stop=BBupper, comment="Short Entry")

else

strategy.cancel(id="Short Entry")

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_area)