ڈبل موونگ ایوریج سپر امپوزڈ RSI اشارے کی مقداری تجارتی حکمت عملی

جائزہ

اس حکمت عملی کا نام ہے RSI اشارے کے ساتھ بائنری اور اوسط لائن کو جوڑنے والی ایک مقدار کی تجارت کی حکمت عملی. اس حکمت عملی کے ذریعہ اسٹاک کے بائنری اور اوسط لائن اشارے اور RSI اشارے کے ساتھ جوڑنے کی حساب سے اسٹاک کی زیادہ خرید اور فروخت کی شناخت کی جاتی ہے ، جب اسٹاک کی قدر کم ہوتی ہے تو ایک سے زیادہ پوزیشن قائم کی جاتی ہے ، اور جب اس کی قدر زیادہ ہوتی ہے تو ایک خالی پوزیشن قائم کی جاتی ہے ، اور اس سے بچاؤ کا فائدہ اٹھایا جاتا ہے۔

حکمت عملی کا اصول

RSI اشارے کی دوہری مساوی لائنوں پر مشتمل مقدار کی تجارت کی حکمت عملی ،٪ K لائن اور٪ D لائنوں کے کراسنگ کے حساب سے اوور بیئر اور اوور سیل کا تعین کرتی ہے۔ اس میں ،٪ K لائن اس اسٹاک کی اختتامی قیمت کے لئے K دن کی سادہ منتقل اوسط کے طور پر شمار کی جاتی ہے ، اور٪ D لائن اس اسٹاک کی اختتامی قیمت کے لئے D دن کی سادہ منتقل اوسط کا حساب لگاتی ہے۔ جب٪ K لائن نیچے سے٪ D لائن کو عبور کرتی ہے تو ، اسٹاک کو کم قیمت سمجھا جاتا ہے ، ایک کثیر پوزیشن قائم کی جانی چاہئے۔ جب٪ K لائن اوپر سے٪ D لائن کو عبور کرتی ہے تو ، اسٹاک کو زیادہ قیمت سمجھا جاتا ہے ، ایک خالی پوزیشن قائم کی جانی چاہئے۔

اس حکمت عملی کے ساتھ ساتھ RSI اشارے کے ساتھ اسٹاک کی زیادہ خرید و فروخت کا فیصلہ کیا جاتا ہے۔ آر ایس آئی اشارے اس اسٹاک کی کمی کی رفتار میں تبدیلی کی عکاسی کرتا ہے۔ جب آر ایس آئی 50٪ سے کم ہوتا ہے تو اسٹاک کی قدر کم ہوتی ہے اور 60٪ سے زیادہ اسٹاک کی قدر زیادہ ہوتی ہے۔

جامع ڈبل مساوی لائن اشارے اور آر ایس آئی اشارے ، جب٪ K لائن نیچے سے٪ D لائن کو پار کرتی ہے اور آر ایس آئی 50٪ سے کم ہے تو ، اسٹاک کو سنجیدگی سے کم کرنے کا فیصلہ کیا جاتا ہے ، اور ایک کثیر پوزیشن قائم کی جانی چاہئے۔ جب٪ K لائن اوپر سے نیچے سے٪ D لائن کو پار کرتی ہے اور آر ایس آئی 60٪ سے زیادہ ہے تو ، اسٹاک کو سنجیدگی سے زیادہ قیمت کا فیصلہ کیا جاتا ہے ، اور ایک خالی پوزیشن قائم کی جانی چاہئے۔

اسٹریٹجک فوائد

- ایک ہی اشارے کے فیصلے کی غلطی سے بچنے کے لئے ڈبل اوسط لائن اشارے اور آر ایس آئی اشارے کے ساتھ مل کر اوورلوڈ اور اوورلوڈ کا فیصلہ کریں

- مختلف اسٹاک کی خصوصیات کو ایڈجسٹ کرنے کے لئے لچکدار میڈین لائن پیرامیٹرز اور آر ایس آئی پیرامیٹرز

- اسٹاک کی گرتی ہوئی رفتار کی تبدیلیوں کی اصل وقت میں نگرانی کریں ، اور بروقت پوزیشن کو ایڈجسٹ کریں

- آپریشن کے خطرے کو کم کرنے کے لئے صرف زیادہ یا صرف خالی کرنے کے لئے ترتیب دیا جا سکتا ہے

اسٹریٹجک رسک

- بائنری اور RSI اشارے میں کچھ تاخیر ہے ، ممکنہ طور پر پوزیشن کھولنے کا بہترین وقت ضائع ہوسکتا ہے

- اسٹاک کی خصوصیات کا گہرائی سے مطالعہ کرنے کی ضرورت ہے ، پیرامیٹرز کی غلط ترتیب اکثر تجارت یا پوزیشن کھولنے سے قاصر ہوسکتی ہے

- نقصانات کو بڑھانے سے روکنے کے لئے اسٹاپ نقصان کی حکمت عملی کو ترتیب دیں

خطرے سے نمٹنے کے طریقے:

- دوسرے اشارے کے ساتھ مل کر قیمتوں میں اضافے سے بچنے کے نقصانات

- ٹیسٹ پیرامیٹرز کی ترتیبات کی استحکام کے لئے ریٹرننگ سائیکل اور نمونے کی مقدار میں اضافہ

- خطرے کو کنٹرول کرنے کے طریقوں جیسے کہ سٹاپ نقصان کی حد مقرر کرنا اور پوزیشن بڑھانا

حکمت عملی کی اصلاح

- ٹرانزیکشن حجم کے اشارے کے ساتھ مل کر جعلی توڑ سے بچیں

- زیادہ سے زیادہ تجارت سے بچنے کے لئے پوزیشن کھولنے کی شرائط میں اضافہ

- پوزیشن کنٹرول ماڈل کو بہتر بنائیں اور اعلی یقین کے ساتھ پوزیشن میں اضافہ کریں

تجارت کے حجم کے اشارے کو دوسرے اشارے کے ساتھ مل کر فیصلہ کرنے میں اضافہ کرنے کی ضرورت ہے ، تاکہ بریک سگنل کی وشوسنییتا کو یقینی بنایا جاسکے ، اور جھوٹے سگنل سے ہونے والے نقصانات کو روکا جاسکے۔ اس کے ساتھ ہی ، پوزیشن کنٹرول ماڈل کو بہتر بنایا جائے ، اور اعلی یقین کے ساتھ پوزیشنوں کو مناسب طریقے سے بڑھا دیا جاسکے۔

خلاصہ کریں۔

ڈبل اوسط لائن اور RSI اشارے کی کوانٹم ٹریڈنگ اسٹریٹجی نے اسٹاک کی زیادہ خرید و فروخت کا اندازہ لگانے کے لئے ڈبل اوسط لائن اشارے اور RSI اشارے کا استعمال کیا ، جب اسٹاک کی قدر کم ہوتی ہے تو زیادہ ہوتا ہے ، اور جب اس کی قدر زیادہ ہوتی ہے تو خالی ہوجاتا ہے ، اور اس سے بچنے کے ل hed hed hed hedge کا فائدہ اٹھاتا ہے۔ اس حکمت عملی نے ڈبل اوسط لائن اشارے کی قیمت کی گرفت کی صلاحیت اور RSI اشارے کی زیادہ خرید و فروخت کی فیصلہ کرنے کی صلاحیت کو مکمل طور پر استعمال کیا ، جس سے کسی ایک اشارے کے فیصلے کی پابندی سے گریز کیا جاتا ہے۔ اس کے لچکدار پیرامیٹر ترتیب کے ذریعہ ، یہ مختلف اسٹاک پر لاگو ہوسکتا ہے۔ اور اس کو مزید بہتر بنایا جاسکتا ہے ، خطرے پر قابو پانے کی شرط پر زیادہ منافع حاصل کریں۔

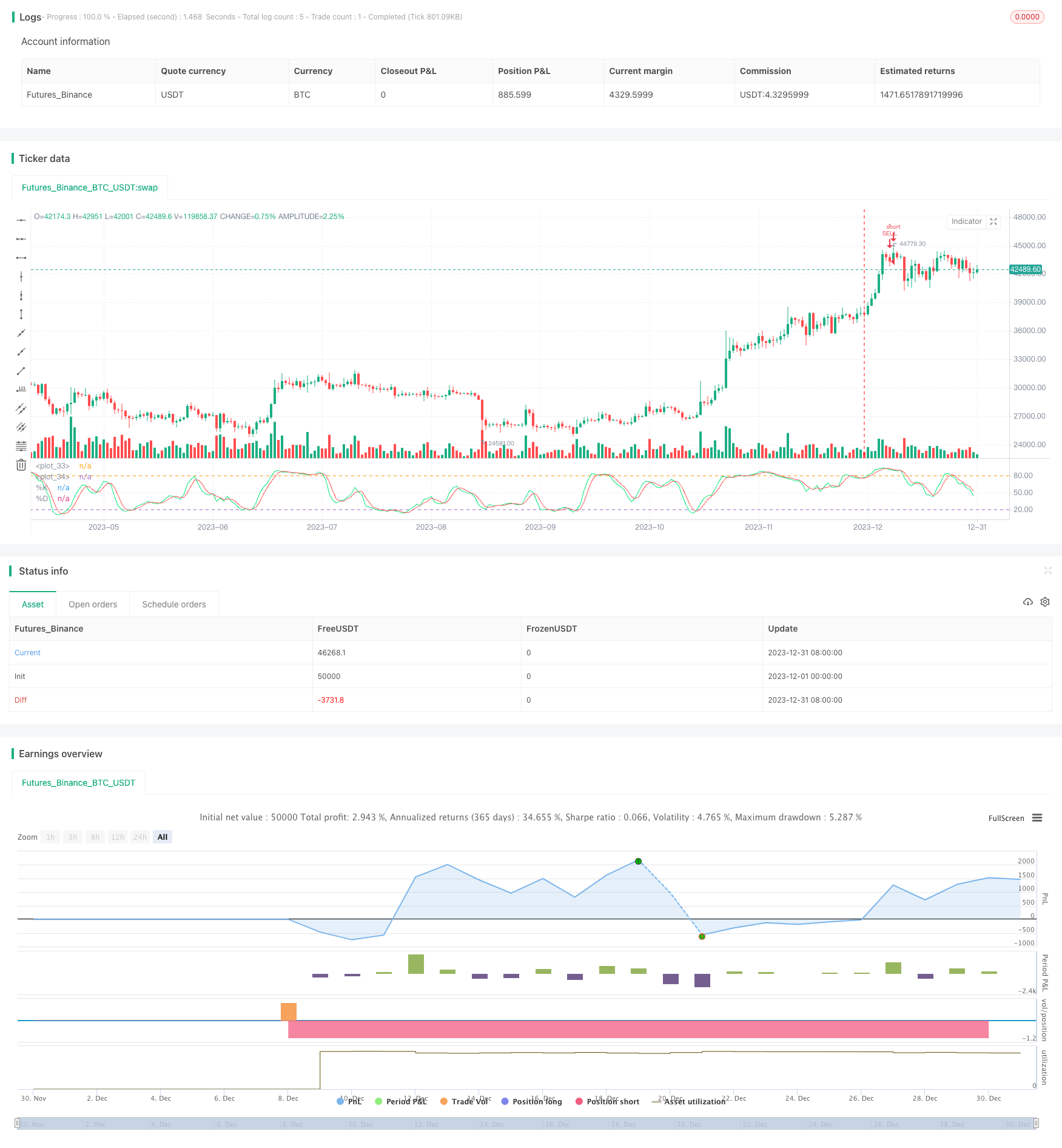

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy(title="Easy to Use Stochastic + RSI Strategy", overlay=false)

//// Only Enter Long Positions /////

// strategy.risk.allow_entry_in(strategy.direction.long)

///// Backtest Start Date /////

startDate = input(title="Start Date", defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", defval=2014, minval=1800, maxval=2100)

afterStartDate = true

///// Create inputs /////

// Stochastics //

periodK = input(14, title="K", minval=1)

periodD = input(3, title="D", minval=1)

smoothK = input(3, title="Smooth", minval=1)

k = sma(stoch(close, high, low, periodK), smoothK)

d = sma(k, periodD)

// RSI Values //

rsivalue = rsi(close, 14)

///// Plot Stochastic Values and Lines /////

plot(k, title="%K", color=lime)

plot(d, title="%D", color=red)

h0 = hline(80)

h1 = hline(20)

fill(h0, h1, color=purple, transp=80)

///// Submit orders /////

if (afterStartDate and crossover(k, d) and k<20 and rsivalue<50)

strategy.entry(id="BUY", long=true)

if (afterStartDate and crossunder(k, d) and k>80 and rsivalue>60)

strategy.entry(id="SELL", long=false)