متحرک چینل بریک آؤٹ حکمت عملی کے بعد ایک رجحان

جائزہ

متحرک چینل توڑنے کی حکمت عملی ایک رجحان سے باخبر رہنے کی حکمت عملی ہے۔ یہ حکمت عملی ڈونچیئن چینل اشارے کا استعمال کرتی ہے جس میں متحرک طور پر خریدی اور فروخت کی قیمتوں کو توڑنے کا تعین کیا جاتا ہے ، اور اس میں اتار چڑھاؤ کی شرح اے ٹی آر اشارے کے ساتھ مل کر اسٹاپ نقصان کا تعین کیا جاتا ہے ، جس سے تجارتی سگنل کی تخلیق اور اسٹاپ نقصان سے باہر نکلنے کا مکمل آٹومیشن ہوتا ہے۔

حکمت عملی کا اصول

Donchian راہداری

ڈونچیئن چینل ایک متحرک چینل اشارے ہے جو ماضی میں ایک خاص دورانیے کی اعلی ترین اور کم ترین قیمتوں کا حساب کتاب کرکے اوپری اور نچلی لہر تشکیل دیتا ہے۔ اوپری لہر پچھلے n ادوار کی اعلی ترین قیمت ہے ، اور نچلی لہر پچھلے n ادوار کی کم ترین قیمت ہے۔ ڈونچیئن چینل مارکیٹ میں اتار چڑھاؤ کی حد اور ممکنہ رجحان کی عکاسی کرتا ہے۔

اس حکمت عملی میں ڈونچیئن چینل کا دورانیہ 20 دن مقرر کیا گیا ہے۔ جب قیمت ٹریک کو توڑتی ہے تو خریدنے کا اشارہ ہوتا ہے ، جس سے ظاہر ہوتا ہے کہ قیمت اوپر کی طرف ہے۔ جب قیمت نیچے کی طرف جاتی ہے تو فروخت کا اشارہ ہوتا ہے ، جس سے ظاہر ہوتا ہے کہ قیمت نیچے کی طرف ہے۔

ATR اشارے

اے ٹی آر اشارے اوسط حقیقی رینج کا مخفف ہے ، جو کسی اثاثے کی حالیہ مدت میں اوسط اتار چڑھاؤ کی حد کی عکاسی کرتا ہے۔ اے ٹی آر خود بخود مارکیٹ میں اتار چڑھاؤ کی فریکوئنسی میں تبدیلیوں کے مطابق ڈھال سکتا ہے ، اور اس طرح مارکیٹ کی حالیہ مدت کی اصل اتار چڑھاؤ کی زیادہ درست عکاسی کرتا ہے۔

اس حکمت عملی میں 20 دن کے اے ٹی آر اشارے کا استعمال کیا گیا ہے تاکہ اس کی روک تھام کا حساب لگایا جاسکے۔ اے ٹی آر کی تعداد جتنی زیادہ ہوتی ہے اس کا مطلب یہ ہے کہ مارکیٹ میں اتار چڑھاؤ اتنا ہی زیادہ ہوتا ہے ، اور اس سے روک تھام کا نقطہ اتنا ہی دور ہوتا ہے۔ اس سے روک تھام کی حد سے زیادہ قریب ہونے سے بچنے کے لئے ، مارکیٹ میں معمولی اتار چڑھاؤ سے ٹکرانا۔

حکمت عملی سگنل

جب قیمت اوپر سے ڈونچیان چینل کی وسط لائن کو پار کرتی ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔ جب قیمت نیچے سے ڈونچیان چینل کی وسط لائن کو پار کرتی ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے۔ اس سے ظاہر ہوتا ہے کہ قیمت اس چینل کو توڑنا شروع کر رہی ہے اور ایک نئے دور میں داخل ہو رہی ہے۔

اس کے علاوہ ، اے ٹی آر اشارے کے حساب سے بند ہونے والے نقصان کے ساتھ ، جب نقصانات بند ہونے کی حد تک پہنچ جاتے ہیں تو فعال طور پر بند ہوجائیں اور پوزیشن سے باہر نکلیں ، خطرے پر قابو پالیں۔

طاقت کا تجزیہ

خود کار طریقے سے رجحانات کی پیروی کریں

ڈونچیان چینل ایک رجحان سے باخبر رہنے والا اشارے ہے۔ یہ حکمت عملی متحرک طور پر چینل کی حد کو ایڈجسٹ کرتی ہے ، جو خود بخود مارکیٹ کے رجحانات میں تبدیلیوں کو ٹریک کرنے کے قابل ہوتی ہے ، اور اس کے نتیجے میں خرید و فروخت کے سگنل پیدا ہوتے ہیں۔ اس سے مصنوعی فیصلے کی ذاتیت سے گریز ہوتا ہے ، جس سے تجارتی سگنل کی پیداوار زیادہ معروضی اور قابل اعتماد ہوجاتی ہے۔

باہمی تجارت

حکمت عملی میں ایک ہی وقت میں زیادہ اور کم قواعد شامل ہیں ، جس سے دو طرفہ تجارت ممکن ہوسکتی ہے۔ اس سے حکمت عملی کے قابل اطلاق مارکیٹ کے ماحول میں توسیع ہوتی ہے ، جس سے مارکیٹ میں اضافے اور کمی کے دوران منافع حاصل کیا جاسکتا ہے۔

رسک کنٹرول

اے ٹی آر اشارے کے ساتھ مل کر اسٹاپ نقصان کا طریقہ کار ایک ہی تجارت کے نقصان کو مؤثر طریقے سے کنٹرول کرسکتا ہے۔ یہ خاص طور پر مقداری تجارت کے لئے اہم ہے ، جو اس بات کو یقینی بناتا ہے کہ حکمت عملی اعلی امکانات کے واقعات میں مستحکم مثبت منافع حاصل کرے۔

خطرے کا تجزیہ

خطرے سے دوچار

ڈونچیان چینل حکمت عملی میں ایک خاص حد تک خطرہ لاحق ہے۔ جب قیمت میں الٹ آتی ہے اور دوبارہ چینل میں داخل ہوجاتی ہے تو ، اگر نقصان نہیں ہوتا ہے تو اس سے بڑے نقصانات پیدا ہوسکتے ہیں۔ اس حکمت عملی نے اے ٹی آر اشارے کے ذریعہ اس خطرے کو کم کیا ہے۔

رجحان کے الٹ جانے کا خطرہ

جب رجحان الٹ جاتا ہے تو ، ڈونچیئن چینل اشارے غلط سگنل دیتے ہیں۔ صارفین کو مارکیٹ کی صورتحال پر دھیان دینے کی ضرورت ہے ، تاکہ نمایاں رجحان الٹ آنے پر اندھے رہیں۔ اس حکمت عملی میں رجحان کا فیصلہ کرنے والے اشارے شامل کیے جاسکتے ہیں تاکہ اس خطرے کو کم کیا جاسکے۔

پیرامیٹر کی اصلاح کے خطرات

ڈونچیان چینل اور اے ٹی آر اسٹاپ نقصان کی مدت کے پیرامیٹرز کو بہتر بنانے کی ضرورت ہے ، ورنہ بہت زیادہ غلط سگنل پیدا ہوں گے۔ اس حکمت عملی میں تجرباتی پیرامیٹرز استعمال کیے گئے ہیں ، اور حقیقی اعداد و شمار میں تاریخی اعداد و شمار کے مطابق پیرامیٹرز کو بہتر بنانے کی ضرورت ہے۔

اصلاح کی سمت

رجحانات کے ساتھ مل کر

رجحانات کے فیصلے کے اشارے ، جیسے کہ چلتی اوسط شامل کی جاسکتی ہے ، تاکہ رجحانات کے اہم موڑ پر غلط سگنل سے بچا جاسکے۔

پیرامیٹرز کی اصلاح

ڈونچیئن چینل اور اے ٹی آر پیرامیٹرز کو بہتر بنانے کے لئے ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔ مناسب طریقے سے چینل کی مدت کو مختصر کرنے سے رجحان کی تبدیلی کو زیادہ تیزی سے پکڑ سکتا ہے۔

قیمت کی شکل کے ساتھ

دیگر معاون فیصلے کے اشارے کے ساتھ مل کر ، جیسے K لائن کی شکل ، تجارت کی مقدار میں تبدیلی ، وغیرہ ، سگنل کی درستگی کو بہتر بناتا ہے اور غیر ضروری تجارت کو کم کرتا ہے۔

خلاصہ کریں۔

متحرک چینل توڑنے کی حکمت عملی Donchian چینل کے اوپر اور نیچے ریلوں کے ذریعے رجحان کی سمت کی نشاندہی کرتی ہے اور تجارتی سگنل پیدا کرتی ہے۔ اے ٹی آر اشارے کے ساتھ مل کر اسٹاپ نقصان کے طریقہ کار کو کنٹرول کرنے کا خطرہ ہے۔ اس حکمت عملی میں مقدار کی تجارت کے لئے موزوں خود کار طریقے سے اعلی درجے کی ہے۔ پیرامیٹرز کے انتخاب کو بہتر بنانے اور سگنل کی درستگی کو بڑھانے کے لئے دیگر معاون اشارے کے ساتھ مل کر اصلاح کی گنجائش ہے۔ مجموعی طور پر ، اس حکمت عملی میں مارکیٹ کے رجحانات کا درست اندازہ لگانا اور اس کی مضبوط عملی صلاحیت ہے۔

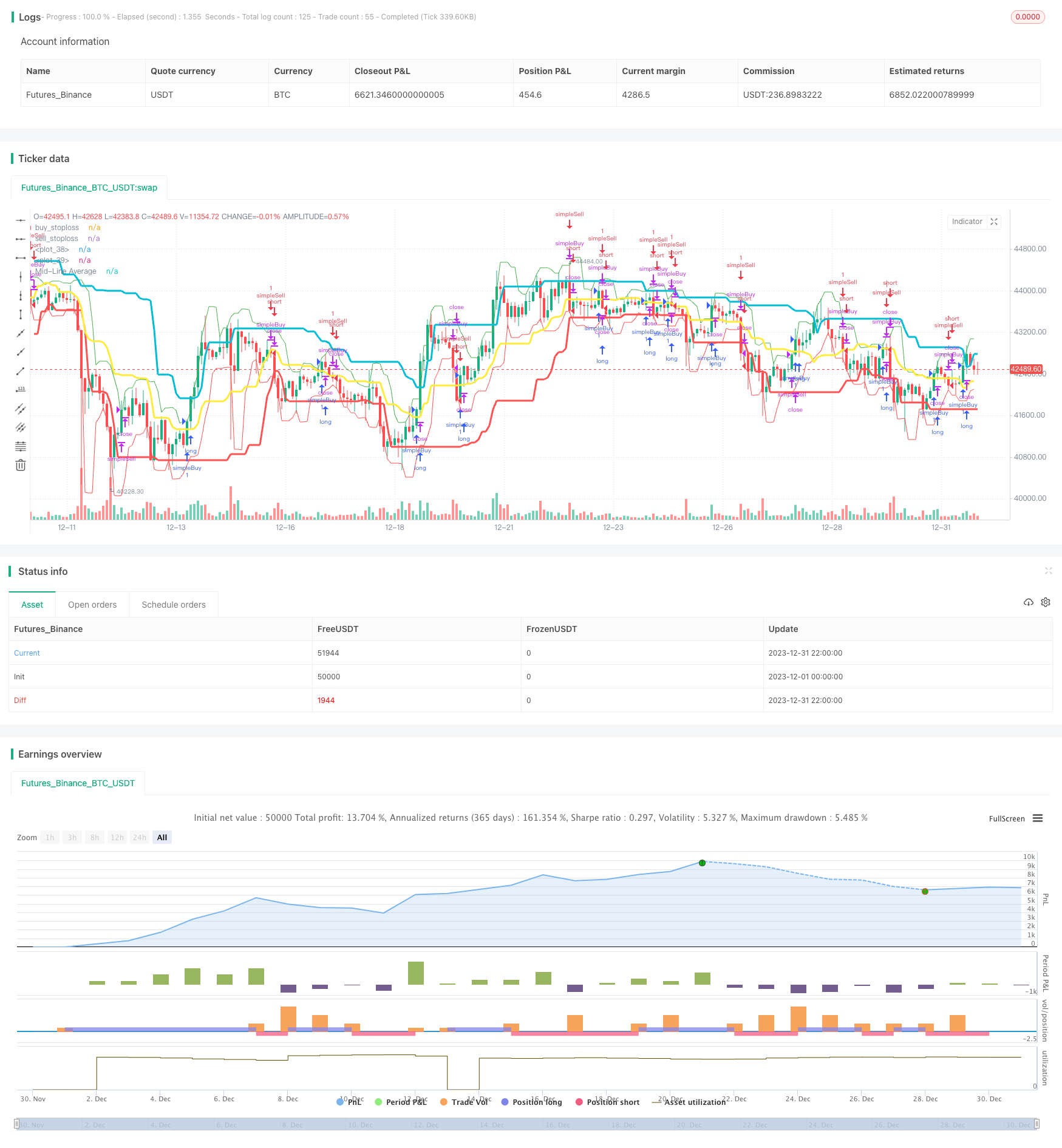

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title = "dc", overlay = true)

atrLength = input(title="ATR Length:", defval=20, minval=1)

testStartYear = input(2018, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testEndYear = input(2018, "Backtest Start Year")

testEndMonth = input(12)

testEndDay = input(31, "Backtest Start Day")

testPeriodEnd = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

testPeriod() =>

true

//time >= testPeriodStart ? true : false

dcPeriod = input(20, "Period")

dcUpper = highest(close, dcPeriod)[1]

dcLower = lowest(close, dcPeriod)[1]

dcAverage = (dcUpper + dcLower) / 2

atrValue=atr(atrLength)

useTakeProfit = na

useStopLoss = na

useTrailStop = na

useTrailOffset = na

Buy_stop = lowest(low[1],3) - atr(20)[1] / 3

plot(Buy_stop, color=red, title="buy_stoploss")

Sell_stop = highest(high[1],3) + atr(20)[1] / 3

plot(Sell_stop, color=green, title="sell_stoploss")

plot(dcLower, style=line, linewidth=3, color=red, offset=1)

plot(dcUpper, style=line, linewidth=3, color=aqua, offset=1)

plot(dcAverage, color=yellow, style=line, linewidth=3, title="Mid-Line Average")

strategy.entry("simpleBuy", strategy.long, when=(close > dcAverage) and cross(close,dcAverage))

strategy.close("simpleBuy",when=((close < dcAverage) and cross(close,dcAverage)) or ( close< Buy_stop))

strategy.entry("simpleSell", strategy.short,when=(close < dcAverage) and cross(close,dcAverage) )

strategy.close("simpleSell",when=((close > dcAverage) and cross(close,dcAverage)) or ( close > Sell_stop))

//strategy.exit("Exit simpleBuy", from_entry = "simpleBuy", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)

//strategy.exit("Exit simpleSell", from_entry = "simpleSell", profit = useTakeProfit, loss = useStopLoss, trail_points = useTrailStop, trail_offset = useTrailOffset)