ریورس کراس اوور کیپچر کی حکمت عملی

جائزہ

ریورس کراس کیپنگ حکمت عملی ایک پیچیدہ حکمت عملی ہے جو ریورس ٹریڈنگ اور اشارے کے کراسنگ کو جوڑتی ہے۔ یہ سب سے پہلے قیمت کی ریورس شکل کا استعمال کرتے ہوئے ٹریڈنگ سگنل پیدا کرتا ہے ، اور پھر اس کے ساتھ مل کر فلٹرنگ کرتا ہے کثیر جہتی کراسنگ بے ترتیب اشارے کے ساتھ ، اس طرح قلیل مدتی مارکیٹ میں الٹ جانے کے مواقع کو پکڑنے کے لئے۔

حکمت عملی کا اصول

یہ حکمت عملی دو ذیلی حکمت عملیوں پر مشتمل ہے:

- 123 واپسی کی حکمت عملی

- جب دو دن کے اندر اندر بند ہونے والی قیمتیں اونچائی سے نچلی سطح پر پہنچ جاتی ہیں تو ، اگر 9 ویں دن کا بے ترتیب اشارے کی نچلی سطح ((کسی قدر سے نیچے) ہے تو ، خریدنے کا اشارہ ہوتا ہے

- جب دو دن کے اندر اندر بند ہونے والی قیمت کم سے اونچائی تک پہنچ جاتی ہے تو ، اگر 9 تاریخ کو بے ترتیب اشارے کی اونچائی ((کسی قدر سے زیادہ) ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے

- رینڈم اشارے فاریکس حکمت عملی

- جب %K لائن اوپر سے نیچے کی طرف %D لائن سے نیچے گرتی ہے ، اور %K لائن اور %D لائن دونوں اوور بائڈ زون میں ہوتی ہیں ، تو فروخت کا اشارہ ہوتا ہے

- جب٪ K لائن نیچے سے اوپر کی طرف سے٪ D لائن کو توڑ دیتی ہے ، جبکہ٪ K لائن اور٪ D لائن دونوں اوور سیل زون میں ہوتی ہیں ، خریدنے کا اشارہ ہوتا ہے

یہ جامع حکمت عملی دو ذیلی حکمت عملیوں کے سگنل پر فیصلہ کرتی ہے اور جب دونوں ذیلی حکمت عملیوں کے تجارتی سگنل مماثل ہوتے ہیں تو اصل تجارتی سگنل پیدا ہوتا ہے۔

اسٹریٹجک فوائد

اس حکمت عملی میں الٹ اور اشارے کے کراسنگ کا امتزاج کیا گیا ہے ، جس سے قیمتوں اور اشارے کی معلومات کا مجموعی طور پر فیصلہ کیا جاسکتا ہے ، جو جعلی سگنل کو مؤثر طریقے سے فلٹر کرنے ، ممکنہ الٹ کے مواقع سے فائدہ اٹھانے اور منافع بخش منافع کی شرح کو بہتر بنانے کے لئے استعمال کیا جاسکتا ہے۔

خاص طور پر:

- مارکیٹ کی تبدیلی کو پکڑنے کے لئے، تیزی سے واپسی، طویل عرصے سے جھٹکے کے لئے سگنل کا انتظار کرنے کی ضرورت نہیں

- سگنل کی درستگی کو بہتر بنانے کے لئے دو بیجوں کی حکمت عملی کی کراس تصدیق

- قیمتوں کے رجحانات کے فیصلے اور اشارے کے تجزیہ کے ساتھ جیت کی شرح میں اضافہ

اسٹریٹجک رسک

اس حکمت عملی میں کچھ خطرات بھی ہیں:

- مارکیٹ میں شدید اتار چڑھاؤ کی صورت میں ، قیمتوں میں مختصر مدت میں واضح طور پر الٹنا مشکل ہوتا ہے ، جس سے غلط سگنل مل سکتے ہیں۔

- اشارے کے پیرامیٹرز کی غلط ترتیب بھی سگنل کے معیار کو متاثر کرتی ہے

- ٹائم ریورس کا کنٹرول نہیں، وقت کا خطرہ ہے

ان خطرات کو کنٹرول کرنے کے لئے، آپ کو انڈیکیٹر پیرامیٹرز کو ایڈجسٹ کرنے، سٹاپ نقصان کے طریقہ کار کو قائم کرنے، وغیرہ کے ذریعے کنٹرول کر سکتے ہیں.

حکمت عملی کی اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل جہتوں سے بہتر بنایا جاسکتا ہے:

- انڈیکیٹر پیرامیٹرز کو ایڈجسٹ کریں ، پیرامیٹرز کے مجموعے کو بہتر بنائیں

- دیگر اشارے فلٹر سگنل شامل کریں ، جیسے ٹرانزیکشن حجم اشارے وغیرہ

- مختلف اقسام کی خصوصیات اور مارکیٹ کے حالات کے مطابق اشارے کے پیرامیٹرز کو اپنی مرضی کے مطابق بنائیں

- سٹاپ نقصان کی حکمت عملی کے کنٹرول میں اضافہ

- مشین لرننگ ٹیکنالوجی کے ساتھ سگنل کا تعین

خلاصہ کریں۔

ریورس کراس کیپچر حکمت عملی متعدد حکمت عملیوں کے فوائد کو مربوط طور پر استعمال کرتی ہے ، جس میں خطرے پر قابو پانے کی شرط پر ، زیادہ منافع بخش صلاحیت ہوتی ہے۔ مسلسل اصلاح اور بہتری کے ذریعہ ، آپ کو اپنی طرز کے مطابق موثر حکمت عملی تیار کی جاسکتی ہے ، جو مارکیٹ کے بدلتے ہوئے ماحول سے نمٹنے کے قابل ہو۔

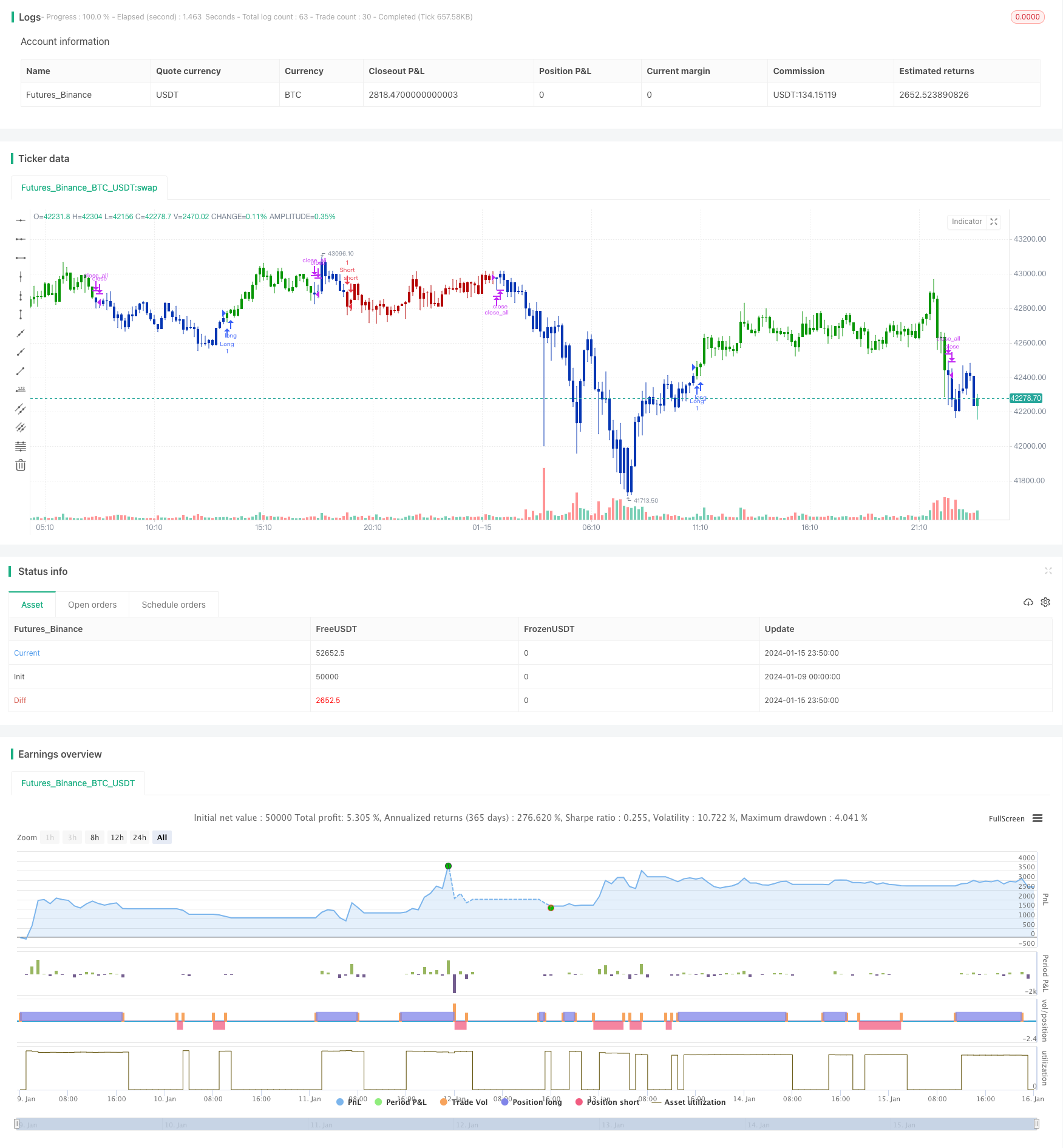

/*backtest

start: 2024-01-09 00:00:00

end: 2024-01-16 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 15/09/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This back testing strategy generates a long trade at the Open of the following

// bar when the %K line crosses below the %D line and both are above the Overbought level.

// It generates a short trade at the Open of the following bar when the %K line

// crosses above the %D line and both values are below the Oversold level.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

StochCross(Length, DLength,Oversold,Overbought) =>

pos = 0.0

vFast = stoch(close, high, low, Length)

vSlow = sma(vFast, DLength)

pos := iff(vFast < vSlow and vFast > Overbought and vSlow > Overbought, 1,

iff(vFast >= vSlow and vFast < Oversold and vSlow < Oversold, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Stochastic Crossover", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Stochastic Crossover ----")

LengthSC = input(7, minval=1)

DLengthSC = input(3, minval=1)

Oversold = input(20, minval=1)

Overbought = input(70, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posmStochCross = StochCross(LengthSC, DLengthSC,Oversold,Overbought)

pos = iff(posReversal123 == 1 and posmStochCross == 1 , 1,

iff(posReversal123 == -1 and posmStochCross == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )