ڈبل موونگ ایوریج پرائس چینل ٹریڈنگ کی حکمت عملی

جائزہ

دوہری اوسط منتقل اوسط قیمت چینل ٹریڈنگ حکمت عملی ایک مرکب قیمت چینل اشارے اور اوسط اشارے کی ایک مقداری ٹریڈنگ حکمت عملی ہے۔ یہ حکمت عملی قیمت چینل کی تعمیر کے ذریعے ، قیمت چینل کی سمت کا تعین کرتی ہے۔ قیمت کے رجحان کا تعین کرنے کے لئے ایک ہی وقت میں اوسط کا استعمال کرتے ہوئے ، ٹریڈنگ سگنل کی پیداوار کو حاصل کریں۔

حکمت عملی کا اصول

ڈبل لائن قیمت چینل کی حکمت عملی کے بنیادی اصول یہ ہیں:

قیمتوں کے اوپر اور نیچے کی ٹریک کی تعمیر ، قیمتوں کا چینل تشکیل دینا۔ جب قیمتیں اوپر کی ٹریک کو توڑتی ہیں تو یہ ایک مثبت سگنل ہوتا ہے ، جب قیمتیں نیچے کی ٹریک کو توڑتی ہیں تو یہ ایک منفی سگنل ہوتا ہے۔

اوسط لائن کا حساب لگائیں۔ جب قیمت اوسط لائن سے اوپر کی طرف بڑھتی ہے تو ، قیمت اوسط لائن سے نیچے کی طرف گرتی ہے۔

قیمت چینل اشارے اور اوسط لائن اشارے کے ساتھ مل کر ، زیادہ قابل اعتماد تجارتی سگنل تیار کیا جاسکتا ہے۔ مخصوص قواعد:

- کثیر سر سگنل: جب قیمت ٹریک سے باہر اور اوسط سے نیچے ہو تو زیادہ کام کریں

- خالی سر کا اشارہ: جب قیمت ٹریک سے نیچے اور اوسط سے اوپر ہو تو ، خالی کریں

اس حکمت عملی میں قیمتوں کے چینل اور اوسط لائن دونوں اشارے شامل ہیں ، جس سے مارکیٹ کے رجحانات کا زیادہ درست اندازہ لگایا جاسکتا ہے ، جعلی سگنل کو فلٹر کیا جاسکتا ہے ، اور اس میں کچھ استحکام ہوتا ہے۔

طاقت کا تجزیہ

ڈبل لائن قیمت چینل ٹریڈنگ حکمت عملی کے درج ذیل فوائد ہیں:

قیمت چینل اور اوسط لائن دونوں اشارے کے ساتھ مل کر ، ٹریڈنگ سگنل کو زیادہ قابل اعتماد بناتا ہے اور بہت سارے جھوٹے سگنل پیدا کرنے سے بچتا ہے۔

قیمت کے چینل کا استعمال کرتے ہوئے قیمت کی حالت کا تعین کریں ، قیمت کے رجحان کا تعین کرنے کے لئے اوسط لائن کا استعمال کریں ، دونوں اشارے ایک دوسرے کی تصدیق کرتے ہیں ، زیادہ درست۔

حکمت عملی پیرامیٹرائزڈ ڈیزائن ، اوسط لائن کی لمبائی اور قیمت چینل کی لمبائی مختلف اقسام اور ادوار کے مطابق پیرامیٹرز کے ذریعہ ایڈجسٹ کی جاسکتی ہے۔

اسٹریٹجک سگنل زیادہ مستحکم ہوتے ہیں، سگنل میں کوئی جھٹک نہیں ہوتی، جس سے ٹریڈنگ کا خطرہ کم ہوتا ہے۔

حکمت عملی کی منطق سادہ اور واضح ہے، یہ سمجھنے میں آسان ہے، اور یہ عملی طور پر کام کرنے کے لئے آسان ہے.

حکمت عملی مکمل طور پر اشارے پر مبنی ہے ، تربیت کی ضرورت نہیں ہے ، صفر اعداد و شمار پر انحصار ، مختلف اقسام اور ادوار کے لئے موزوں ہے۔

خطرے کا تجزیہ

ڈبل لائن قیمت چینل ٹریڈنگ حکمت عملی میں کچھ خطرات بھی ہیں ، بنیادی طور پر:

اس حکمت عملی کے نتیجے میں قیمتوں میں تیزی سے اضافے اور کمی کا موقع ضائع ہوسکتا ہے ، جس سے قلیل مدتی رجحانات کا پتہ نہیں چلتا ہے۔

جب قیمت اوپر اور نیچے کے راستے کے قریب ہوتی ہے تو ، اکثر تجارتی سگنل کو متحرک کیا جاتا ہے ، جس سے تجارت کی تعدد میں اضافہ ہوتا ہے۔

اگر فیوچر کی اقسام کی قیمتوں میں شدید اتار چڑھاؤ ہوتا ہے تو ، قیمت کے چینل پیرامیٹرز کی غلط ترتیب سے بھی تجارت کا خطرہ بڑھ جاتا ہے۔

حکمت عملی میں اسٹاپ نقصان کی منطق کو مدنظر نہیں رکھا گیا ہے اور نقصانات میں توسیع کے وقت خطرے کو مؤثر طریقے سے کنٹرول نہیں کیا جاسکتا ہے۔

اس خطرے کا حل یہ ہے:

مختصر مدت کے رجحانات کو پکڑنے کے لئے حکمت عملی کو زیادہ حساس بنانے کے لئے مناسب طریقے سے اوسط سائیکل کو کم کریں.

قیمت چینل کی لمبائی پیرامیٹرز میں اضافہ ، جعلی سگنل کو کم کریں۔ اسی کے ساتھ ، داخلے کی شرائط کو مناسب طریقے سے نرمی دی جائے ، اور تجارت کی تعدد کو کنٹرول کیا جائے۔

پیرامیٹرز کو بہتر بنانے کے لئے ٹیسٹ، سب سے زیادہ مناسب قیمت چینل پیرامیٹرز کو منتخب کریں.

موبائل سٹاپ نقصان کی منطق شامل کریں ، ایک ہی نقصان کو کم کریں۔

اصلاح کی سمت

دو طرفہ قیمت چینل کی حکمت عملی میں مزید اصلاحات کی گنجائش ہے:

داخلہ کی شرائط پر ، دیگر اشارے جیسے MACD ، KDJ وغیرہ کے ساتھ مل کر ، کثیر اشارے فلٹرنگ کو لاگو کیا جاسکتا ہے ، تاکہ سگنل کو زیادہ مستحکم بنایا جاسکے۔

مختلف پیرامیٹرز کے اثر کو حکمت عملی کے اثر پر جانچنے کے لئے ، بہترین پیرامیٹرز کا مجموعہ تلاش کریں۔ جیسے مختلف اوسط مدت کے پیرامیٹرز کی جانچ کرنا۔

متحرک اسٹاپ نقصان ماڈیول شامل کیا جاسکتا ہے۔ جب نقصان ایک خاص حد تک پہنچ جاتا ہے تو اس سے خطرہ کو مؤثر طریقے سے کنٹرول کیا جاسکتا ہے۔

مشین لرننگ ماڈل متعارف کرایا جاسکتا ہے ، حکمت عملی کے پیرامیٹرز کو تربیت اور اصلاح کرنے کے لئے تاریخی اعداد و شمار کا استعمال کرتے ہوئے ، پیرامیٹرز کو متحرک طور پر ایڈجسٹ کرنے کے لئے۔

اس سے بھی زیادہ پیچیدہ بہتری یہ ہے کہ گہری سیکھنے کے الگورتھم کا استعمال کرتے ہوئے علامات اور فیصلے کے سگنل کو نکالنے کے لئے، روایتی اشارے کی بجائے نیورل نیٹ ورکس کا استعمال کرتے ہوئے حکمت عملی کو سمجھنے کے لۓ.

خلاصہ کریں۔

ڈبل یکساں قیمت چینل ٹریڈنگ حکمت عملی ڈبل اشارے کے ذریعہ فیصلہ کرتی ہے ، جس سے نسبتا stable مستحکم اور قابل اعتماد تجارتی سگنل بنتا ہے۔ اس کے ساتھ ہی حکمت عملی پیرامیٹرک ڈیزائن ہے ، جس کو مختلف اقسام کے مطابق لچکدار طور پر ایڈجسٹ کیا جاسکتا ہے۔ یہ حکمت عملی قیمت چینل اور یکساں لائن کے فوائد کو جوڑتی ہے ، جو نسبتا simple آسان عملی ہے ، جو مقدار میں تجارت کے ل suitable موزوں ہے۔ یقینا strategy حکمت عملی میں بھی کچھ بہتری کی گنجائش موجود ہے ، جس میں داخلے کے حالات ، اسٹاپ نقصان ، پیرامیٹرز کی اصلاح ، ذہانت وغیرہ کے لحاظ سے اصلاح کی جاسکتی ہے۔

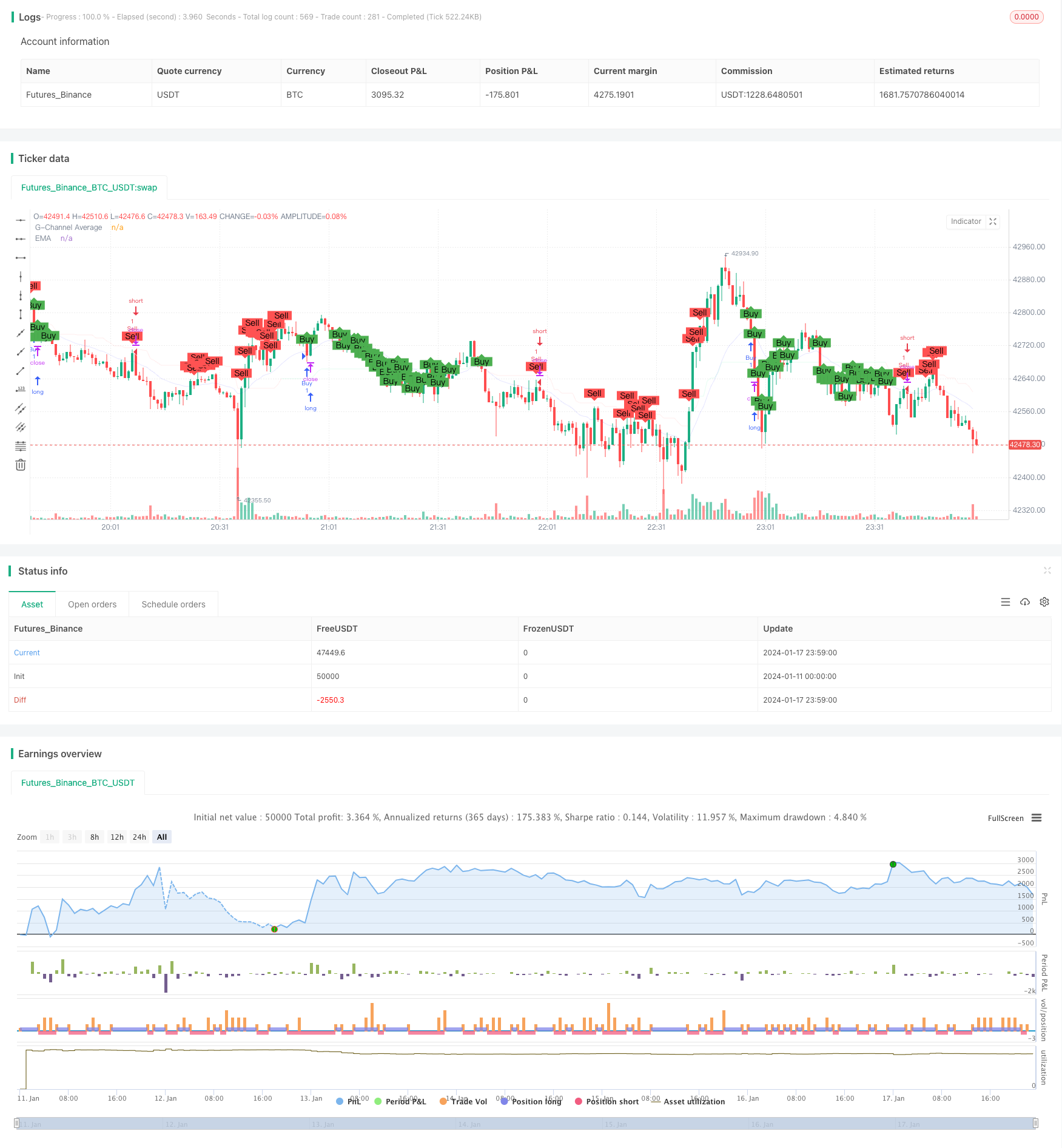

/*backtest

start: 2024-01-11 00:00:00

end: 2024-01-18 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © paparegier

//@version=4

strategy("G-Channel and EMA Strategy", shorttitle="GEMA", overlay=true)

// G-Channel Indicator

length = input(100)

a = 0.0

b = 0.0

a := na(a[1]) ? close : max(close, a[1]) - (a[1] - b[1]) / length

b := na(b[1]) ? close : min(close, b[1]) + (a[1] - b[1]) / length

avg = avg(a, b)

crossup = b[1] < close[1] and b > close

crossdn = a[1] < close[1] and a > close

bullish = barssince(crossdn) <= barssince(crossup)

// EMA Indicator

emaLength = input(20, title="EMA Length")

emaValue = ema(close, emaLength)

// Strategy Conditions

buyCondition = bullish and close < emaValue

sellCondition = not bullish and close > emaValue

// Execute Strategy

strategy.entry("Buy", strategy.long, when=buyCondition)

strategy.entry("Sell", strategy.short, when=sellCondition)

// Plotting

plot(avg, color=color.new(bullish ? color.lime : color.red, 90), linewidth=1, title="G-Channel Average")

plot(emaValue, color=color.rgb(0, 0, 255, 90), linewidth=1, title="EMA")

// Mark Buy and Sell Signals

plotshape(series=buyCondition, title="Buy Signal", color=color.green, style=shape.labelup, text="Buy", size=size.small)

plotshape(series=sellCondition, title="Sell Signal", color=color.red, style=shape.labeldown, text="Sell", size=size.small)