RSI اور موونگ ایوریجز پر مبنی ملٹی ٹائم فریم ٹریڈنگ حکمت عملی

جائزہ

یہ حکمت عملی خرید و فروخت کے سگنل تلاش کرنے کے لئے بے ترتیب اشارے آر ایس آئی ، ایک حرکت پذیر اوسط ایس ایم اے اور ایک وزن والی حرکت پذیر اوسط ڈبلیو ایم اے کے ساتھ مل کر کام کرتی ہے۔ یہ 5 منٹ اور 1 گھنٹے کے وقت کے فریم پر ایک ہی وقت میں رجحان کی سمت کا تعین کرتی ہے۔ مستحکم رجحان میں ، تجارت کا اشارہ اس وقت پیدا ہوتا ہے جب تیز لائن آر ایس آئی سست لائن کو عبور کرتی ہے یا نیچے سے گزرتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی نے پہلے ایک گھنٹہ اور 5 منٹ کے دو ٹائم فریموں میں 144 سائیکل وزنی حرکت پذیر اوسط WMA اور 5 سائیکل سادہ حرکت پذیر اوسط SMA کا حساب لگایا۔ یہ صرف اس وقت سمجھا جاتا ہے جب 5 منٹ کا SMA WMA سے اوپر ہو۔ اس کے بعد حکمت عملی RSI کے کثیر مقصود اشارے کے ساتھ ساتھ اس کے مطابق K لائن اور D لائن کا حساب لگاتی ہے۔ جب K لائن اوور بائڈ زون کے نیچے سے D لائن کو عبور کرتی ہے تو فروخت کا اشارہ پیدا ہوتا ہے۔ جب K لائن اوور سیل زون سے D لائن کو عبور کرتی ہے تو خریدنے کا اشارہ پیدا ہوتا ہے۔

طاقت کا تجزیہ

یہ ایک بہت ہی موثر ٹرینڈ ٹریکنگ حکمت عملی ہے۔ یہ ایک ہی وقت میں دو ٹائم فریم ٹرینڈ فیصلوں کو جوڑتا ہے اور غلط سگنل کو بہت مؤثر طریقے سے کم کرتا ہے۔ اس کے علاوہ ، یہ متعدد اشارے کے ساتھ مل کر فلٹر کرتا ہے ، بشمول RSI ، SMA اور WMA ، سگنل کو زیادہ قابل اعتماد بناتا ہے۔ آر ایس آئی کو KDJ کو چلانے کی اجازت دے کر ، اس نے جعلی سگنل کی دشواری کو بھی تبدیل کیا ہے جو عام KDJ حکمت عملی میں آسانی سے پیدا ہوتا ہے۔ اس کے علاوہ ، اس حکمت عملی میں منافع کو مقفل کرنے کے لئے اسٹاپ اور نقصان کی حد کی ترتیبات بھی ہیں ، جو خطرے کو مؤثر طریقے سے کنٹرول کرسکتی ہیں۔

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ رجحان کی غلطی کا تعین کرنا ہے۔ مارکیٹ کے موڑ کے وقت ، قلیل مدتی اور طویل مدتی اوسط ایک ساتھ اوپر یا نیچے جاسکتے ہیں ، جس سے غلط سگنل پیدا ہوتا ہے۔ اس کے علاوہ ، جب شورش ہوتی ہے تو ، آر ایس آئی زیادہ الجھا ہوا تجارتی سگنل پیدا کرسکتا ہے۔ تاہم ، ان خطرات کو ایس ایم اے اور ڈبلیو ایم اے کی مدت اور آر ایس آئی پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کرکے کم کیا جاسکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے: 1) SMA، WMA اور RSI کی مختلف لمبائیوں کی جانچ کریں اور بہترین پیرامیٹرز کا مجموعہ تلاش کریں 2) سگنل کی وشوسنییتا کی توثیق کرنے کے لئے دیگر اشارے کے فیصلے شامل کریں ، جیسے MACD ، برلن لائن ، وغیرہ۔ 3) سٹاپ نقصان کی روک تھام کی حکمت عملی کو بہتر بنانا ، فکسڈ تناسب اسٹاپ ، بیلنس سلائڈ پوائنٹ اسٹاپ ، اور اسٹاپ نقصان کی نگرانی جیسے طریقوں کی جانچ کرنا 4) فنڈ مینجمنٹ ماڈیول میں شمولیت ، انفرادی سرمایہ کاری کے سائز اور مجموعی طور پر خطرے کے سوراخ کو کنٹرول کرنا 5) مشین لرننگ الگورتھم کو بڑھانا تاکہ بڑے پیمانے پر ریٹرننگ کے ذریعہ بہترین کارکردگی کا مظاہرہ کیا جاسکے

خلاصہ کریں۔

اس حکمت عملی نے متحرک اوسط اور بے ترتیب اشارے کی طاقت کا بھرپور استعمال کیا ہے ، جس سے ایک قابل اعتماد رجحان کا سراغ لگانے کا نظام تشکیل دیا گیا ہے۔ متعدد ٹائم فریموں اور اشارے کی توثیق کے ذریعہ ، یہ وسط اور لمبی لائن رجحان کی سمت کو آسانی سے پکڑ سکتا ہے۔ اس کے ساتھ ساتھ اسٹاپ اسٹاپ سیٹنگ نے اسے مارکیٹ میں کسی حد تک اتار چڑھاؤ کا سامنا کرنے کی اجازت دی ہے۔ تاہم ، اس میں بہتری کی گنجائش باقی ہے ، جیسے کہ زیادہ اشارے کے استعمال کے ساتھ جانچ کرنا ، مشین لرننگ کے طریقوں کو متعارف کرانا اور بہترین پیرامیٹرز تلاش کرنا وغیرہ۔

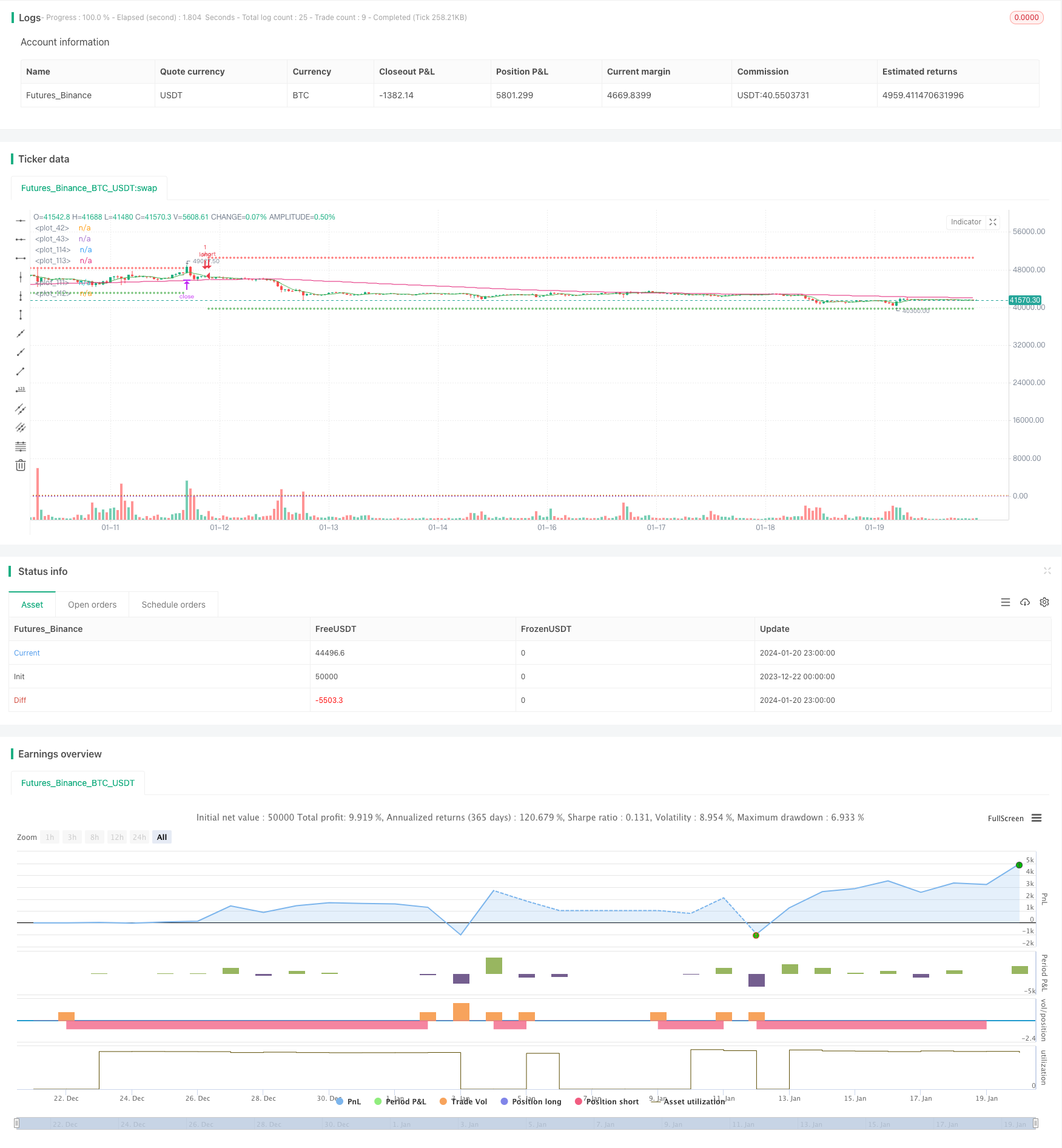

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © bufirolas

// Works well with a wide stop with 20 bars lookback

// for the SL level and a 2:1 reward ratio Take Profit .

// These parameters can be modified in the Inputs section of the strategy panel.

// "an entry signal it's a cross down or up on

// the stochastics. if you're in a downtrend

// on the hourly time frame you

// must also be in a downtrend on the five

// minute so the five period has to be below the 144

// as long as the five period is still trading below

// the 144 period on both the hourly and the five minutes

// we are looking for these short signals crosses down

// in the overbought region of the stochastic. Viceversa for longs"

//@version=4

strategy("Stoch + WMA + SMA strat", overlay=true)

//SL & TP Inputs

i_SL=input(true, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=10, step=1, title="SL Expander")

i_TPExpander=input(defval=30, step=1, title="TP Expander")

i_reverse=input(false, title="Reverse Trades")

i_TStop =input(false, title="Use Trailing Stop")

//Strategy Inputs

src4 = input(close, title="RSI Source")

stochOS=input(defval=20, step=5, title="Stochastics Oversold Level")

stochOB=input(defval=80, step=5, title="Stochastics Overbought Level")

//Stoch rsi Calculations

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

rsi1 = rsi(src4, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80, linestyle=hline.style_dotted)

h1 = hline(20, linestyle=hline.style_dotted)

//MA

wmalen=input(defval=144, title="WMA Length")

WMA = security(syminfo.tickerid, "60", wma(close, wmalen))

SMA = security(syminfo.tickerid, "60", sma(close, 5))

minWMA = wma(close, wmalen)

minSMA = sma(close, 5)

//Entry Logic

stobuy = crossover(k, d) and k < stochOS

stosell = crossunder(k, d) and k > stochOB

mabuy = minSMA > minWMA

daymabuy = SMA > WMA

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

lTP=(strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0)))+((valuewhen(bought, atr(14), 0)/5)*i_TPExpander))

sTP=(strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0) - strategy.position_avg_price))-((valuewhen(bought, atr(14), 0)/5)*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - LSL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

//Stop Selector

SL= islong ? LSL : isshort ? SSL : na

if i_TStop

SL:= islong ? tstop : isshort ? Ststop : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

if stobuy and mabuy and daymabuy

strategy.entry("long", long=not i_reverse?true:false)

if stosell and not mabuy and not daymabuy

strategy.entry("short", long=not i_reverse?false:true)

//Exit

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross)

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross)

plot(minWMA)

plot(minSMA, color=color.green)