TSI اور HMACCI اشارے پر مبنی دو طرفہ ثالثی کی حکمت عملی

جائزہ

اس حکمت عملی میں ٹی ایس آئی اور بہتر سی سی آئی اشارے کے باہمی تجارتی سگنل کو ملا دیا گیا ہے ، جس میں زیادہ مستحکم اور مستقل منافع کے حصول کے لئے بار بار پوزیشنوں کو صاف کرنے کے لئے بیعانہ کا استعمال کیا گیا ہے۔ کلیدی منطق ٹی ایس آئی اشارے کی تیز اور سست اوسط لائن گولڈ فورکس اور ڈیڈ فورکس ہے ، جو ایچ ایم اے سی سی آئی اشارے کے ساتھ مل کر مارکیٹ کی خرید و فروخت کی سمت کا تعین کرتی ہے۔ پوزیشن کھولنے کے حالات کو محدود کرکے خطرے کو کنٹرول کریں ، جبکہ اسٹاپ نقصان اور اسٹاپ لاجسٹک ترتیب دیں۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر ٹی ایس آئی اور ایچ ایم اے سی سی آئی دونوں اشارے پر مبنی ہے۔

TSI اشارے میں ایک تیز اوسط لائن اور ایک سست اوسط لائن ہوتی ہے جس کا استعمال خرید و فروخت کے اشارے کا تعین کرنے کے لئے کیا جاتا ہے۔ جب تیز لائن نیچے سے اوپر کی طرف سے سست لائن کو توڑتی ہے تو یہ خریدنے کا اشارہ ہوتا ہے ، اس کے برعکس فروخت کا اشارہ ہوتا ہے۔ اس طرح مارکیٹ میں تبدیلی کے رجحان کو زیادہ حساس طور پر پکڑ سکتا ہے۔

ایچ ایم اے سی سی آئی اشارے روایتی سی سی آئی اشارے کی بنیاد پر قیمتوں کی بجائے ہل کی متحرک اوسط کا استعمال کرتے ہوئے ، کچھ شور کو دور کرنے کے لئے ، اوورلوڈ اوور سیلنگ زون کا فیصلہ کریں۔ اوورلوڈ اوور سیلنگ زون ٹی ایس آئی اشارے کی سگنل سمت کی ایک بار پھر تصدیق کرسکتا ہے۔

حکمت عملی کا کلیدی منطق ان دونوں اشارے کے فیصلے کو جوڑنا ہے ، اور غلط سگنل کو فلٹر کرنے کے لئے کچھ اضافی شرائط طے کرنا ہے ، جیسے کہ ایک K لائن کی اختتامی قیمت اور متعدد ادوار سے پہلے کی کم سے کم قیمت ، ریورس سگنل کے معیار کو کنٹرول کرنا۔

پوزیشن کھولنے کے معاملے میں ، اگر شرائط پوری ہوجائیں تو ، ہر بار کے لائن بند ہونے پر مارکیٹ کی قیمت پر پوزیشن کھولیں ، اور زیادہ سے زیادہ خالی کریں۔ اس طرح زیادہ مستحکم منافع حاصل کیا جاسکتا ہے ، لیکن بیعانہ کا خطرہ مول لینے کی ضرورت ہے۔

اسٹاپ اسٹاپ نقصان کے معاملے میں ، فلوٹنگ اسٹاپ اور منافع کی مکمل صف بندی طے کی گئی ہے۔ یہ ایک طرفہ تجارت کے خطرے کو اچھی طرح سے کنٹرول کرسکتا ہے۔

اسٹریٹجک فوائد

یہ ایک نسبتا مستحکم اور قابل اعتماد ہائی فریکوئینسی ارورائزنگ حکمت عملی ہے۔ اس کے اہم فوائد یہ ہیں:

- ڈبل اشارے کا مجموعہ ، غلط سگنل کو مؤثر طریقے سے روکتا ہے

- ہر K لائن میں پوزیشن کھولیں ، بار بار بیعانہ آپریشن کریں ، منافع اور نقصان میں اتار چڑھاؤ زیادہ ہموار ہے

- سخت پوزیشن کھولنے کے منطق اور اسٹاپ نقصان کی شرائط ، جو خطرے کو کنٹرول کرتی ہیں

- رجحانات اور الٹا فیصلے کے ساتھ، اعلی غلطی کی شرح

- غیر جانبدار ترجیحات، مختلف مارکیٹ کے حالات پر لاگو ہوتے ہیں

- مختلف اقسام کے لئے مرضی کے مطابق کرنے کے لئے پیرامیٹرز کی جگہ بڑے پیمانے پر

خطرے کا تجزیہ

اہم خطرات جن سے نمٹنے کی ضرورت ہے وہ ہیں:

- ہائی فریکوئینسی ٹرانزیکشن کے نتیجے میں زیادہ فیسوں کا نقصان

- اس کے علاوہ، یہ بھی ممکن ہے کہ آپ کو ایک بار پھر آپ کے اکاؤنٹ میں لے لیا جائے گا.

- غلط پیرامیٹرز کی ترتیب سے میدان میں زیادہ شدت سے داخل ہونے کا خطرہ ہے

- ایک طرفہ بڑے نقصانات کا امکان، جو کہ قلیل مدت میں برداشت کرنا مشکل ہے

خطرے کو کم کرنے کے لئے، مندرجہ ذیل اقدامات کریں:

- اسٹاک کھولنے کی فریکوئنسی کو مناسب طریقے سے ایڈجسٹ کریں تاکہ فیسوں کے اثرات کو کم کیا جاسکے

- اشارے کے پیرامیٹرز کو بہتر بنائیں اور سگنل کے معیار کو یقینی بنائیں

- اسٹاپ نقصان میں اضافہ ، لیکن زیادہ نقصان کا سامنا کرنا پڑتا ہے

- مختلف قسم کے پیرامیٹرز کی ترتیبات کی جانچ

اصلاح کی سمت

اس حکمت عملی میں بہتری کی گنجائش موجود ہے اور اس میں مندرجہ ذیل نکات پر توجہ دی گئی ہے:

- پیرامیٹرز کو بہتر بنانے اور جانچنے کے لئے جیسے دورانیہ ، لمبائی وغیرہ۔

- MACD، BOLL، وغیرہ کے مختلف مجموعوں کی کوشش کریں

- اسٹاک کھولنے کے منطق میں ترمیم ، سخت فلٹرنگ شرائط مرتب کریں

- اسٹاپ اسٹاپ نقصان کی حکمت عملی کو بہتر بنانا ، متحرک اور توڑنے والے اسٹاپ نقصانات کو حاصل کرنا

- زیادہ مستحکم پیرامیٹرز رینج تلاش کرنے کے لئے مشین سیکھنے کے طریقوں کی کوشش کریں

- ٹرانزیکشن اقسام اور ٹائم فریم پر ٹیسٹنگ

- رجحانات کا اندازہ لگانے والے اشارے کے ساتھ ، شاکس سے بچنے کے ل too بہت زیادہ شدت پسندی سے بچیں

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک مستحکم ، قابل اعتماد ، اعلی غلطی کی شرح کے ساتھ باہمی ہراساں کرنے کی حکمت عملی ہے۔ اس میں رجحان کا فیصلہ اور الٹ اشارے شامل ہیں ، جس سے بار بار باہمی پوزیشن کھولی جاسکتی ہے۔ اس کے علاوہ ، حکمت عملی میں خود بہت زیادہ اصلاح کی گنجائش اور صلاحیت موجود ہے ، یہ ایک اعلی تعدد ٹریڈنگ نظریہ ہے جس کا گہرائی سے مطالعہ کرنے کے قابل ہے۔

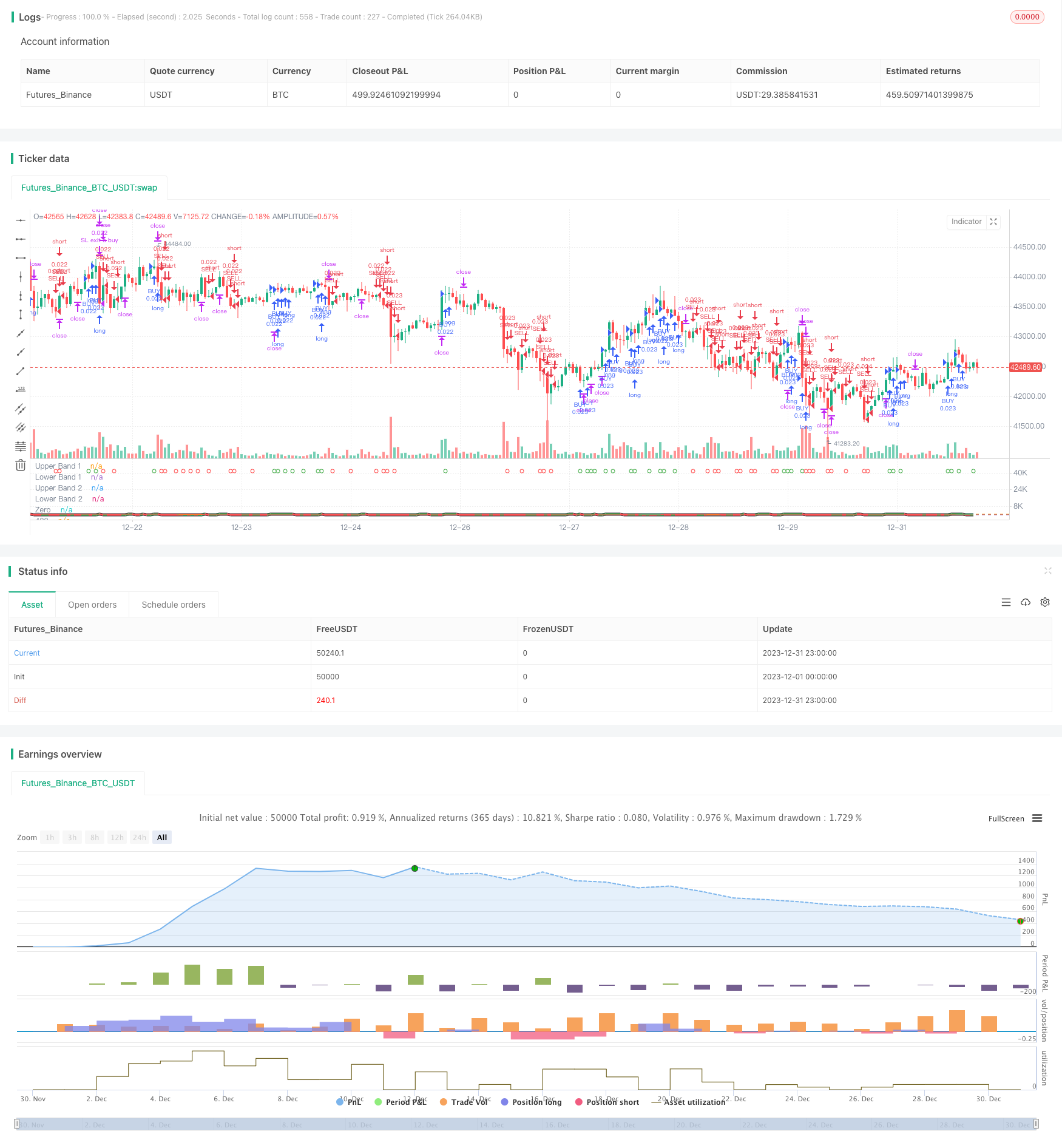

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the suns bipolarity

//©SeaSide420

//@version=4

strategy(title="TSI HMA CCI", default_qty_type=strategy.cash,default_qty_value=1000,commission_type=strategy.commission.percent,commission_value=0.001)

long = input(title="TSI Long Length", type=input.integer, defval=25)

short = input(title="TSI Short Length", type=input.integer, defval=25)

signal = input(title="TSI Signal Length", type=input.integer, defval=13)

length = input(33, minval=1, title="HMACCI Length")

src = input(open, title="Price Source")

ld = input(50, minval=1, title="Line Distance")

CandlesBack = input(8,minval=1,title="Candles Look Back")

StopLoss= input(3000,minval=1, title="Stop Loss")

TargetProfitAll= input(3000,minval=1, title="Target Profit Close All")

FromMonth=input(defval=1,title="FromMonth",minval=1,maxval=12)

FromDay=input(defval=1,title="FromDay",minval=1,maxval=31)

FromYear=input(defval=2020,title="FromYear",minval=2020)

ToMonth=input(defval=1,title="ToMonth",minval=1,maxval=12)

ToDay=input(defval=1,title="ToDay",minval=1,maxval=31)

ToYear=input(defval=9999,title="ToYear",minval=2017)

start=timestamp(FromYear,FromMonth,FromDay,00,00)

finish=timestamp(ToYear,ToMonth,ToDay,23,59)

window()=>true

ul = (ld)

ll = (ld-ld*2)

ma = hma(src, length)

cci = (src - ma) / (0.015 * dev(src, length))

price = close

double_smooth(src, long, short) =>

fist_smooth = ema(src, long)

ema(fist_smooth, short)

pc = change(price)

double_smoothed_pc = double_smooth(pc, long, short)

double_smoothed_abs_pc = double_smooth(abs(pc), long, short)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)*10

tsi_value2=ema(tsi_value/10, signal)*10

cc = color.white

ct = color.new(color.gray, 90)

if cci<ll or cci[1]<ll

cc:=color.red

if cci>ul or cci[1]>ul

cc:=color.green

if cci<ul and cci>ll

cc:=color.new(color.yellow, 90)

ccc = color.white

if cci>ul

ccc:=color.green

if cci<cci[1] and cci<ul and cci>ll

ccc:=color.red

if cci<ll

ccc:=color.red

if cci>cci[1] and cci>ll and cci<ul

ccc:=color.green

tsiplot= plot(tsi_value, color=color.lime)

tsiplot2=plot(tsi_value2, color=color.red)

colorchange2 =tsi_value>tsi_value2?color.lime:color.orange

fill(tsiplot, tsiplot2, color=colorchange2, title="TSIBackground", transp=50)

band1 = hline(ul, "Upper Band 1", color=ct, linestyle=hline.style_dashed)

band0 = hline(ll, "Lower Band 1", color=ct, linestyle=hline.style_dashed)

fill(band1, band0, color=cc, title="MidBandBackground", transp=0)

band2 = hline(ul, "Upper Band 2", color=ct, linestyle=hline.style_dashed)

band3 = hline(ll, "Lower Band 2", color=ct, linestyle=hline.style_dashed)

cciplot2 = plot(cci, "CCIvHMA 2", color=color.black, transp=0, linewidth=5)

cciplot = plot(cci, "CCIvHMA", color=ccc, transp=0, linewidth=3)

hline(0, title="Zero")

hline(420, title="420")

hline(-420, title="-420")

fill(cciplot, cciplot2, color=ccc, title="CCIBackground", transp=0)

LongCondition=cci>cci[1] and cci>ll and src>src[CandlesBack] and tsi_value>tsi_value2

ShortCondition=cci<cci[1] and cci<ul and src<src[CandlesBack] and tsi_value<tsi_value2

plotshape(LongCondition, title="BUY", style=shape.circle, location=location.top, color=color.green)

plotshape(ShortCondition, title="SELL", style=shape.circle, location=location.top, color=color.red)

if strategy.openprofit>TargetProfitAll

strategy.close_all(when=window(),comment="close all profit target")

if LongCondition and strategy.openprofit>-1

strategy.order("BUY", strategy.long,when=window())

if ShortCondition and strategy.openprofit>-1

strategy.order("SELL", strategy.short,when=window())

strategy.exit("SL exit a sell", "SELL", loss = StopLoss,when=window())

strategy.exit("SL exit a buy", "BUY", loss = StopLoss,when=window())