ڈبل فیکٹر ریورسل اور بہتر قیمت والیوم ٹرینڈ امتزاج کی حکمت عملی

جائزہ

اس حکمت عملی میں ایک جامع تجارتی سگنل حاصل کرنے کے لئے ڈبل فیکٹر الٹ اور بہتر قیمت کے رجحان کی دو ذیلی حکمت عملیوں کا امتزاج کیا گیا ہے۔ اس میں ڈبل فیکٹر الٹ حکمت عملی الف جینسن کی کتاب P183 کے نظریہ پر مبنی ہے ، جب اسٹاک کی قیمت دو دن کے اندر اندر ختم ہوجاتی ہے اور اس میں بے ترتیب اشارے کی شرائط قائم ہوجاتی ہیں تو اس میں سگنل پیدا ہوتا ہے۔ بہتر قیمت کے رجحان کی حکمت عملی قیمتوں اور تجارت کی مقدار پر مبنی مشترکہ تحقیق پر مبنی ہوتی ہے ، جس میں مارکیٹ کی صفائی اور اس وقت کے مواقع کا اندازہ لگایا جاتا ہے۔ دونوں حکمت عملیوں کو ایک دوسرے کی تصدیق کی جاسکتی ہے ، اور مجموعی طور پر استعمال کرنے سے استحکام میں اضافہ ہوتا ہے۔

حکمت عملی کا اصول

ڈبل فیکٹر ریورس ٹرنر حکمت عملی دو دن کے اختتامی قیمت کے الٹ اصول اور بے ترتیب اشارے کے متعدد فیصلے کا استعمال کرتی ہے۔ اگر پچھلے دن کی اختتامی قیمت زیادہ ہے اور آج کی اختتامی قیمت الٹ گئی ہے ، اور فوری بے ترتیب اشارے سستے بے ترتیب اشارے سے کم ہیں اور فوری بے ترتیب اشارے 50 سے زیادہ ہیں ، تو ایک خالی سر کا اشارہ پیدا ہوتا ہے۔ اگر پچھلے دن کی اختتامی قیمت کم ہے اور آج کی اختتامی قیمت الٹ گئی ہے ، اور فوری بے ترتیب اشارے سستے بے ترتیب اشارے سے زیادہ ہیں اور فوری بے ترتیب اشارے 50 سے کم ہیں۔

بہتر قیمتوں کی مقدار کی رجحانات کی حکمت عملی قیمتوں اور حجم کے مابین مشترکہ تحقیق پر مبنی ہے۔ حساب کتاب کا فارمولا یہ ہے: PxVFactor = PriceFactor + Scale * CumPVT ، جہاں PriceFactor قیمت کا عنصر ہے ، CumPVT توانائی کا مجموعی اشارے ہے۔ پھر PxVFactor کی لمبائی دن کی سادہ حرکت پذیری اوسط کا حساب لگائیں ، موجودہ PxVFactor قدر کے ساتھ موازنہ کریں ، مارکیٹ کے رجحانات اور طاقت کا فیصلہ کریں۔

مجموعی حکمت عملی نے دو ذیلی حکمت عملیوں کے سگنل کو جامع طور پر مدنظر رکھا ، جب ڈبل فیکٹر الٹ اور بہتر قیمتوں کی مقدار کے رجحان کو زیادہ یا کم کرنے کے لئے ہم آہنگ کیا جاتا ہے تو ، اس کے مطابق ڈوبل سگنل پیدا ہوتا ہے۔

طاقت کا تجزیہ

- ڈبل فیکٹر الٹ حکمت عملی قیمت کے الٹ کے ساتھ بے ترتیب اشارے کے فیصلے کو جوڑتی ہے ، جس سے قلیل مدتی انتہا کو مؤثر طریقے سے پہچان لیا جاسکتا ہے ، اور الٹ کے مواقع کو پکڑ لیا جاسکتا ہے۔

- قیمتوں کے حجم کے رجحانات کو بہتر بنانے کی حکمت عملی میں حجم کا عنصر شامل کیا گیا ہے ، جس سے یہ معلوم کیا جاسکتا ہے کہ مارکیٹ میں اضافے کا وقت کب ہے۔

- دونوں حکمت عملیوں میں ایک دوسرے کی تصدیق ہوتی ہے، جس سے استحکام میں اضافہ ہوتا ہے اور غلط سگنل سے بچنے میں مدد ملتی ہے۔

- 9 دن یا 14 دن جیسے درمیانی قلیل مدتی پیرامیٹرز کا استعمال کریں ، جو دن کے اندر اور مختصر لائن آپریشن کے لئے موزوں ہے۔

خطرہ اور اصلاح

- واپسی کی حکمت عملی کو روکنے کا خطرہ ہے ، اور اس خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کی ضرورت ہے۔

- پیمائش کی قیمت کی حکمت عملی میں واپسی میں اضافے کا امکان ہے ، اور اگر مارکیٹ کی سمت کو غلط سمجھا جائے تو نقصان میں اضافہ ہوتا ہے۔

- یہ جانچنے کے لئے کہ آیا قیمت فیکٹر اور کم پی وی ٹی دونوں عوامل کا وزن زیادہ سے زیادہ ہے یا نہیں ، مزید اصلاحات کی جا سکتی ہیں۔

- مختلف دن کے پیرامیٹرز کے تحت منافع کی واپسی کی شرح کی جانچ کی جاسکتی ہے ، بہترین پیرامیٹرز کا انتخاب کریں۔

خلاصہ کریں۔

خلاصہ یہ ہے کہ ، دو عنصر الٹ اور قیمت کی مقدار کے رجحان کو بہتر بنانے کی حکمت عملی ، الٹ اور رجحان کی دو جہتوں کے ساتھ مل کر ، دونوں ایک دوسرے کے سگنل کی توثیق کرسکتے ہیں ، استحکام کو بہتر بناسکتے ہیں۔ آسانی سے ڈھلنے والی الٹ کی حکمت عملی میں ایک ٹرینڈ اشارے کو معاون فیصلے کے طور پر شامل کرنا ضروری ہے۔ اور تبادلہ کا عنصر شامل کرنا بھی ضروری ہے ، جس سے مارکیٹ میں الٹ اور جمع ہونے کے وقت کا فیصلہ کیا جاسکتا ہے۔ اس حکمت عملی میں قلیل مدتی پیرامیٹرز استعمال کیے جاتے ہیں ، جو دن کے اندر اور مختصر لائن پر کام کرنے کے لئے موزوں ہیں ، اور اس کی کچھ عملی قیمت ہے۔

/*backtest

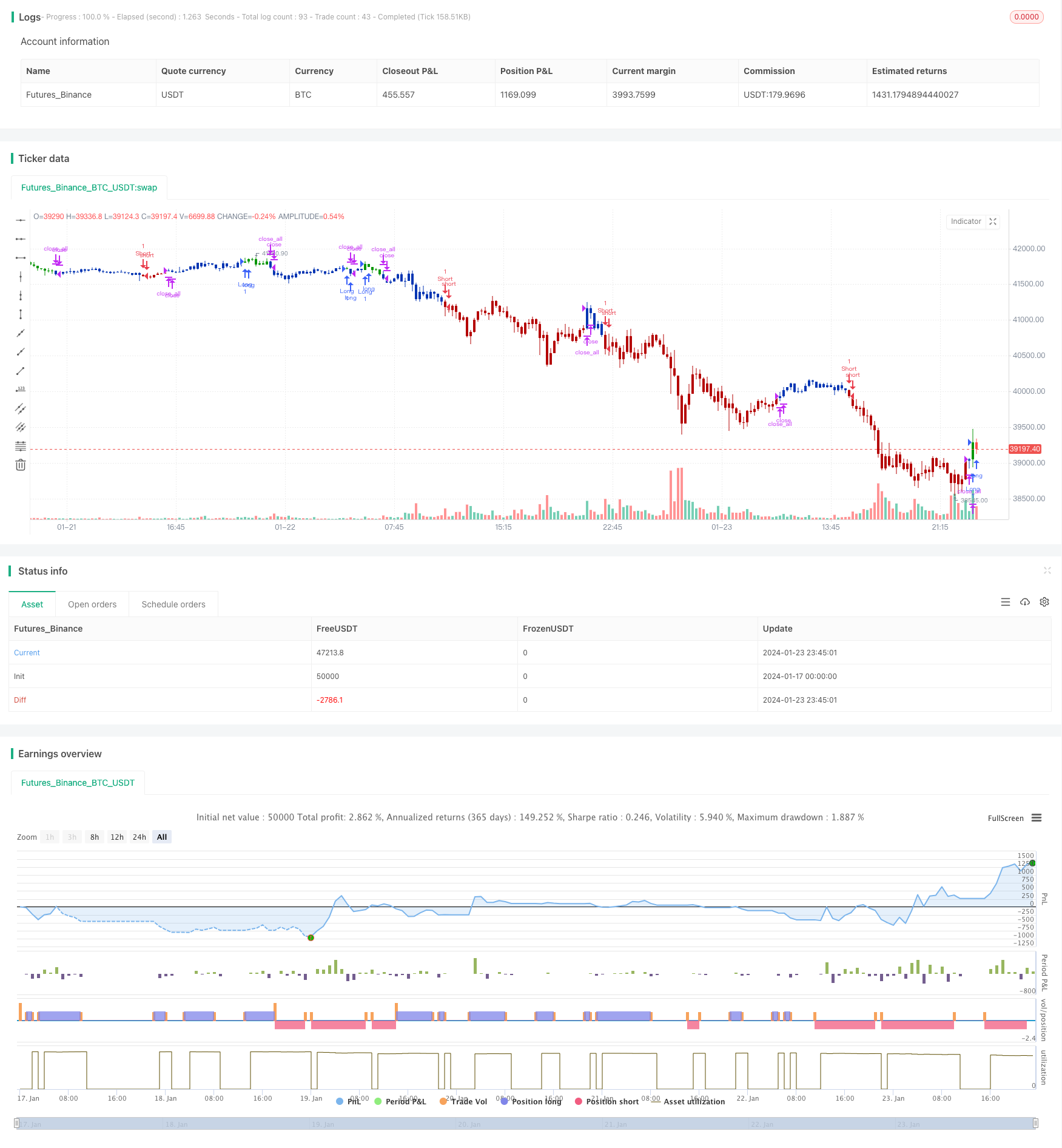

start: 2024-01-17 00:00:00

end: 2024-01-24 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 23/02/2021

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// The related article is copyrighted material from

// Stocks & Commodities.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

MPVT(Level,Scale,Length) =>

pos = 0.0

xCumPVT = 0.0

xOHLC4 = ohlc4

xV = volume

rV = xV / 50000

xCumPVT := nz(xCumPVT[1]) + (rV * (xOHLC4 - xOHLC4[1]) / xOHLC4[1])

nRes = Level + Scale * xCumPVT

xMARes = sma(nRes, Length)

pos:= iff(nRes > xMARes, 1,

iff(nRes < xMARes, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Modified Price-Volume Trend", shorttitle="Combo", overlay = true)

line1 = input(true, "---- 123 Reversal ----")

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

line2 = input(true, "---- Price-Volume Trend ----")

LevelPVT = input(1)

Scale = input(1)

LengthPVT = input(23)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posMPVT = MPVT(LevelPVT,Scale,LengthPVT)

pos = iff(posReversal123 == 1 and posMPVT == 1 , 1,

iff(posReversal123 == -1 and posMPVT == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1 )

strategy.entry("Long", strategy.long)

if (possig == -1 )

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )