ایک سے زیادہ تکنیکی اشارے رفتار رجحان کی حکمت عملی

جائزہ

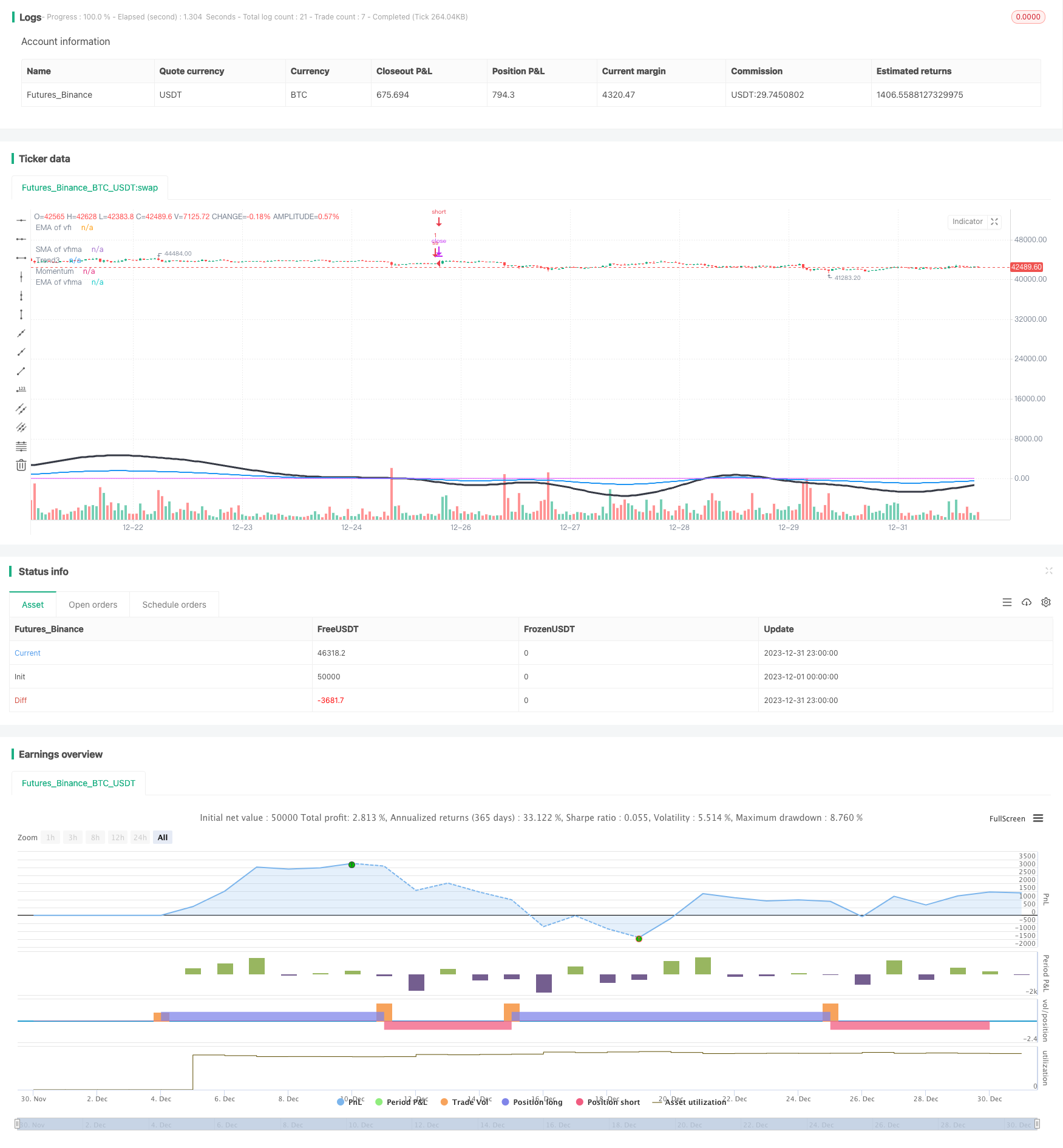

اس حکمت عملی میں متعدد تکنیکی اشارے شامل ہیں ، جیسے کہ چلتی اوسط ، نسبتا strong مضبوط اشارے (RSI) ، مقدار میں تبدیلی کا اشارے (VFI) ، اور حقیقی طاقت کا اشارے (TSI) ، مارکیٹ کی مجموعی حرکت اور رجحانات کا اندازہ لگانے کے لئے ، درمیانی اور لمبی لائن کی قیمتوں میں تبدیلی کو پکڑنے کے لئے۔

حکمت عملی کا اصول

تیز لائن RSI ((7 دن) ، نارمل لائن RSI ((14 دن) ، اور سست لائن RSI ((50 دن) کے لئے چلنے والی اوسط کا حساب لگائیں ، جس سے RSI کے فاریکس ٹریڈنگ کے فوائد اور اس کی حرکیات کا فیصلہ کیا جاسکے۔

VFI اور VFI کے لئے EMA (25 دن) اور SMA (25 دن) کی متحرک اوسط کا حساب لگائیں ، تاکہ مارکیٹ میں رقم کے بہاؤ اور بہاؤ کا اندازہ لگایا جاسکے۔

ٹی ایس آئی کی طویل مدتی اوسط اور قلیل مدتی اوسط کے تناسب کا حساب لگائیں تاکہ مارکیٹ میں رجحان کی طاقت کا اندازہ لگایا جاسکے۔

RSI، VFI اور TSI کے نتائج کو مجموعی طور پر مارکیٹ کی مجموعی رفتار کی سمت میں ضم کیا گیا ہے۔

جب مارکیٹ میں نیچے کی طرف جانے والی حرکیات کا اندازہ لگایا جائے تو ، اس میں کمی کی جائے۔ جب مارکیٹ کی حرکیات کی واپسی کا اندازہ لگایا جائے تو ، خالی اور صاف پوزیشنوں کو چھوڑ دیا جائے۔

طاقت کا تجزیہ

مارکیٹ کی مجموعی رفتار اور رجحانات کا اندازہ لگانے کے لئے متعدد اشارے کا مجموعہ زیادہ جامع اور درست ہے۔

وی ایف آئی مارکیٹ میں فنڈز کے بہاؤ اور بہاؤ کی عکاسی کرتا ہے ، اور تجارت کے الٹ جانے سے بچتا ہے۔

ٹی ایس آئی فلٹرز کے زلزلے سے شہر میں سگنل زیادہ قابل اعتماد ہیں۔

مجموعی طور پر، یہ حکمت عملی زیادہ قابل اعتماد ہے اور اس میں جیت کی شرح زیادہ ہے.

خطرے کا تجزیہ

کثیر اشارے کا مجموعہ ، پیرامیٹرز کی ترتیب پیچیدہ ہے ، جس میں زیادہ سے زیادہ پیرامیٹرز کو حاصل کرنے کے لئے بار بار جانچ کی ضرورت ہے۔

داخلہ اور باہر نکلنے کی حکمت عملی سادہ ہے اور اشارے کی طرف سے فراہم کردہ معلومات کو مکمل طور پر استعمال نہیں کیا جاسکتا ہے.

اس کے علاوہ ، یہ بھی کہا گیا ہے کہ اس طرح کے معاملات میں ، آپ کو ایک بار پھر اپنے آپ کو نقصان پہنچانے کی ضرورت نہیں ہوگی۔

اصلاح کی سمت

اشارے کے پیرامیٹرز کے مجموعے کو بہتر بنائیں اور بہترین پیرامیٹرز تلاش کریں۔

Exit کے قواعد شامل کریں، اور انڈیکیٹرز کا استعمال کرتے ہوئے فیصلہ کریں کہ کیا آپ Exit سے باہر نکلیں گے یا نہیں۔

منافع کے تحفظ کے طریقہ کار کو بڑھانا اور چھوٹے نقصانات کو کم کرنا۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر مارکیٹ کی مجموعی حرکیات کا اندازہ لگانے کے لئے متعدد اشارے کا استعمال کرتی ہے ، اور جب مارکیٹ میں نیچے کی حرکیات کا اندازہ لگایا جاتا ہے تو اس سے منافع کم ہوتا ہے۔ اس حکمت عملی کی وشوسنییتا زیادہ ہے ، لیکن داخلے اور باہر نکلنے کا طریقہ کار آسان ہے ، اور اشارے کی معلومات کو پوری طرح سے استعمال نہیں کیا گیا ہے۔ پیرامیٹرز کو مستقل طور پر بہتر بنانے اور باہر نکلنے کے قواعد کو بڑھانے سے حکمت عملی کی استحکام اور منافع کو مزید بہتر بنایا جاسکتا ہے۔

]

//@version=2

//credit to LazyBear, Lewm444, and others for direct and indirect inputs/////////////////////////////////

//script is very rough, publishing more for collaborative input value than as a finished product/////////

strategy("Momo", overlay=true)

length = input( 50 )

overSold = input( 50 )

overBought = input( 65 )

price = ohlc4

/////////////////////////////////////////////////////macd/////////////////////////////////////////////////

fastLength = input(12)

slowlength = input(26)

MACDLength = input(9)

fast = 12, slow = 26

fastMA = ema(close, fast)

slowMA = ema(close, slow)

MACD = (fastMA - slowMA)

Msignal = (sma(MACD, 9))*40

//plot(Msignal, color=blue, linewidth=3)

/////////////////////////////////////////////////rsi spread/////////////////////////////////////////////////

source = price

RSIFast = rsi(source, input(7))

RSINorm = rsi(source, input(14))

RSISlow = rsi(source, input(50))

//plot(RSIFast, color=silver, style=area, histbase=50)

//plot(RSINorm, color=#98b8be, style=area, histbase=50)

//plot(RSISlow, color=#be9e98, style=area, histbase=50)

//plot(RSIFast, color=gray, style=line, linewidth=1)

//plot(RSINorm, color=purple, style=line, linewidth=2)

//plot(RSISlow, color=black, style=line, linewidth=3)

exponential = input(true, title="Exponential MA")

src = (RSIFast)

ma05 = exponential ? ema(src, 05) : sma(src, 05)

ma30 = exponential ? ema(src, 30) : sma(src, 30)

ma50 = exponential ? ema(src, 50) : sma(src, 50)

ma70 = exponential ? ema(src, 70) : sma(src, 70)

ma90 = exponential ? ema(src, 90) : sma(src, 90)

ma100 = exponential ? ema(src, 100) : sma(src, 100)

exponential1 = input(true, title="Exponential MA")

src1 = (RSINorm)

ma051 = exponential1 ? ema(src1, 05) : sma(src1, 05)

ma301 = exponential1 ? ema(src1, 30) : sma(src1, 30)

ma501 = exponential1 ? ema(src1, 50) : sma(src1, 50)

ma701 = exponential1 ? ema(src1, 70) : sma(src1, 70)

ma901 = exponential1 ? ema(src1, 90) : sma(src1, 90)

ma1001 = exponential1 ? ema(src1, 100) : sma(src1, 100)

exponential2 = input(true, title="Exponential MA")

src2 = (RSINorm)

ma052 = exponential2 ? ema(src2, 05) : sma(src2, 05)

ma302 = exponential2 ? ema(src2, 30) : sma(src2, 30)

ma502 = exponential2 ? ema(src2, 50) : sma(src2, 50)

ma702 = exponential2 ? ema(src2, 70) : sma(src2, 70)

ma902 = exponential2 ? ema(src2, 90) : sma(src2, 90)

ma1002 = exponential2 ? ema(src2, 100) : sma(src2, 100)

////////////////////////////////////////////////vfi by LazyBear, modified////////////////////////////////////

VFIlength = input(130, title="VFI length")

coef = input(0.2)

vcoef = input(2.5, title="Max. vol. cutoff")

signalLength=input(10)

signalLength2 = input(100)

smoothVFI=input(false, type=bool)

ma(x,y) => smoothVFI ? sma(x,y) : x

typical=hlc3

inter = log( typical ) - log( typical[1] )

vinter = stdev(inter, 30 )

cutoff = coef * vinter * close

vave = sma( volume, VFIlength )[1]

vmax = vave * vcoef

vc = iff(volume < vmax, volume, vmax) //min( volume, vmax )

mf = typical - typical[1]

vcp = iff( mf > cutoff, vc, iff ( mf < -cutoff, -vc, 0 ) )

vfi = ma(sum( vcp , VFIlength )/vave, 3)

vfima = ema( vfi, 25 )

vfimaS = (sma(vfima, 25))

zima = ema( vfima, signalLength2 )

d=vfi-vfima

vfi_avg = avg(vfi, vfima, vfimaS)

vfi_avgS = (sma(vfi_avg,5))

plot( zima, title="EMA of vfima", color=fuchsia, linewidth=1)

plot( vfimaS, title="SMA of vfima", color=blue, linewidth=1)

plot( vfima , title="EMA of vfi", color=black, linewidth=1)

//plot( vfi, title="vfi", color=green,linewidth=1)

//plot( vfi_avg, title="vfi_avg", color=blue, linewidth=2)

//plot( vfi_avgS, title="vfi_avgS", color=maroon, linewidth=2)

/////////////////////////////////////////////////////tsi////////////////////////////////////////////////

long2 = input(title="Long Length", defval=24)

short2 = input(title="Short Length", defval=7)

signal2 = input(title="Signal Length", defval=13)

pc = change(price)

double_smooth2(src, long2, short2) =>

fist_smooth2 = ema(src, long2)

ema(fist_smooth2, short2)

double_smoothed_pc2 = double_smooth2(pc, long2, short2)

double_smoothed_abs_pc2 = double_smooth2(abs(pc), long2, short2)

tsi_value2 = 60 * (double_smoothed_pc2 / double_smoothed_abs_pc2)

//plot( tsi_value2, title="tsi2", color=black, linewidth=1)

////////////////////////////////////////////////////////mjb////////////////////////////////////////////////

trendSignal = avg(tsi_value2, Msignal, vfi)*1.75

T1 = sma(trendSignal, 5)

T2 = ema(trendSignal, 25)

T3 = ema(T2, 25)

//plot( T1, title="Trend", color=red, linewidth=3)

plot( T3, title="Trend3", color=black, linewidth=3)

/////////////////////////////////////////////////////mjb////////////////////////////////////////////////

Momentum = avg (T3, vfimaS, vfima)

plot( Momentum, title="Momentum", color=blue, linewidth=2)

vrsi = rsi(price, length)

clearance = abs(zima - Msignal)

/////////////////////////////////////////////////////mjb////////////////////////////////////////////////

if (not na(vrsi))

if (zima > T3) and (clearance > 5) and (falling(zima, 1) == 1) and (zima > vfimaS) and (zima > vfima) and (falling(T3, 1) == 1) and (zima > 6)

strategy.entry("ss", strategy.short)

if (T3 > zima) and (rising(zima, 1) == 1)

strategy.entry("Zcover", strategy.long)

if (strategy.openprofit > 750) and (rising(T2, 1) == 1) and (T2 > 10)

strategy.entry("ProfitTake", strategy.long)

// strategy.risk.allow_entry_in(strategy.direction.short)

// strategy.risk.max_intraday_loss(2000, strategy.cash)