پی پی او قیمت حساس مومنٹم ڈبل باٹم ڈائریکشنل ٹریڈنگ کی حکمت عملی

جائزہ

پی پی او (PPO) قیمت حساسیت حرکیات بائنڈ ٹرانسمیشن ٹریڈنگ حکمت عملی ایک ٹریڈنگ حکمت عملی ہے جس میں قیمت حساسیت حرکیات اشارے کی شناخت کے لئے قیمت بائنڈ کی تشکیل کے رجحانات کی پیروی کی جاتی ہے۔ یہ پی پی او (PPO) اشارے کے بائنڈ تشکیل فیصلے اور قیمت کی حرکیات کی خصوصیت کے فیصلے کو جوڑتا ہے ، جس سے قیمت کے بائنڈ ٹرن آؤٹ پوائنٹ کی عین مطابق پوزیشن حاصل ہوتی ہے ، جس سے ٹریڈنگ سگنل پیدا ہوتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں پی پی او اشارے کا استعمال کیا گیا ہے تاکہ قیمت کی دوہری نچلی خصوصیات کا تعین کیا جاسکے ، جبکہ قیمت کے کم سے کم پوائنٹس کا تعین کیا گیا ہے ، اور پی پی او اشارے کی اصل وقت کی نگرانی کی گئی ہے کہ آیا اس میں نچلی خصوصیات موجود ہیں۔ جب پی پی او اشارے نیچے سے اوپر کی طرف الٹ دوہری شکل میں ظاہر ہوتا ہے تو ، اس کا اشارہ ہے کہ اس وقت خریدنے کا موقع ہے۔

دوسری طرف ، یہ حکمت عملی کم از کم قیمت کی تشخیص کے ساتھ کام کرتی ہے تاکہ یہ معلوم کیا جاسکے کہ آیا قیمت کم سطح پر ہے۔ جب قیمت کم ہوتی ہے تو ، اگر پی پی او اشارے میں نیچے کی علامت ہوتی ہے تو ، اس سے خریدنے کا اشارہ ملتا ہے۔

پی پی او اشارے کے الٹ پٹ کی خصوصیت کے فیصلے اور قیمت کی پوزیشن کی تصدیق کے دوہری فیصلے کے ذریعے ، قیمت کے الٹ پٹ کے مواقع کو مؤثر طریقے سے پہچانا جاسکتا ہے ، کچھ غلط سگنل کو فلٹر کیا جاسکتا ہے ، اور سگنل کی معیار کو بہتر بنایا جاسکتا ہے۔

طاقت کا تجزیہ

پی پی او اشارے کی دوہری شکل کا استعمال کرتے ہوئے ، آپ کو خریدنے کے وقت کی جگہ کا تعین کرنے میں مدد ملتی ہے۔

قیمت کی پوزیشن کا تعین کرنے کے ساتھ مل کر ، اعلی پوائنٹس سے پیدا ہونے والے جعلی سگنل کو فلٹر کیا جاسکتا ہے ، جس سے سگنل کے معیار کو بہتر بنایا جاسکتا ہے۔

پی پی او اشارے حساس ہیں ، قیمتوں میں تبدیلی کے رجحان کو تیزی سے پکڑ سکتے ہیں ، اور رجحانات کی پیروی کرنے کے لئے موزوں ہیں۔

ڈبل تصدیق کے طریقہ کار کو اپنانے سے لین دین کے خطرات کو مؤثر طریقے سے کم کیا جاسکتا ہے۔

خطرات اور حل

پی پی او اشارے جعلی سگنل پیدا کرنے کے لئے آسان ہے ، اس کی تصدیق کے لئے دوسرے اشارے کی ضرورت ہے۔ اس کی مدد کے لئے ایکویلیئن اشارے یا اتار چڑھاؤ کے اشارے شامل کیے جاسکتے ہیں۔

ڈبل نیچے الٹنا لازمی طور پر جاری نہیں رہتا ہے ، ایک بار پھر گرنے کا خطرہ ہے۔ اسٹاپ نقصان کی پوزیشن کو بہتر بنانے کے لئے اسٹاپ نقصان کا مقام طے کیا جاسکتا ہے۔

پیرامیٹرز کی غلط ترتیب سے رسک یا غلط خریداری کا خطرہ ہوسکتا ہے۔ پیرامیٹرز کے مجموعے کو بار بار جانچنے اور بہتر بنانے کی ضرورت ہے۔

بڑے پیمانے پر کوڈ، ماڈیولنگ جاری رکھنے کے لئے، کوڈ کی نقل کو کم کرنے کے لئے.

اصلاح کی سمت

اسٹاپ نقصان ماڈیول شامل کریں اور پوزیشن مینجمنٹ کی حکمت عملی کو بہتر بنائیں۔

اوسط لائن کے اشارے یا اتار چڑھاؤ کے اشارے کی معاونت کی تصدیق شامل کریں۔

ماڈیولر کوڈ، بار بار فیصلے کی منطق کو کم کرنا

پیرامیٹرز کو بہتر بنانے اور استحکام کو بہتر بنانے کے لئے جاری رکھیں.

مزید اقسام کے اربیٹ ایپلی کیشنز کی جانچ پڑتال کریں۔

خلاصہ کریں۔

پی پی او قیمت حساسیت کی حرکیات بائنڈ ٹرانسمیشن ٹریڈنگ کی حکمت عملی پی پی او اشارے کی دو طرفہ خصوصیت کو پکڑنے کے ذریعے ، قیمت کی پوزیشن کے تعین کی دوہری تصدیق کے ساتھ مل کر ، قیمت کے الٹ پوائنٹس کی موثر پوزیشننگ کو حاصل کرتی ہے۔ اس میں ایک ہی اشارے کے فیصلے کے مقابلے میں زیادہ درست فیصلے کرنے اور شور کو فلٹر کرنے کا ایک بہترین فائدہ ہے۔ لیکن اس حکمت عملی میں کچھ غلط سگنل بھی موجود ہیں ، اشارے کے پورٹ فولیو کو بہتر بنانے کی ضرورت ہے ، اور سخت پوزیشن مینجمنٹ حکمت عملی کے ساتھ ، آپ مستحکم منافع کما سکتے ہیں۔

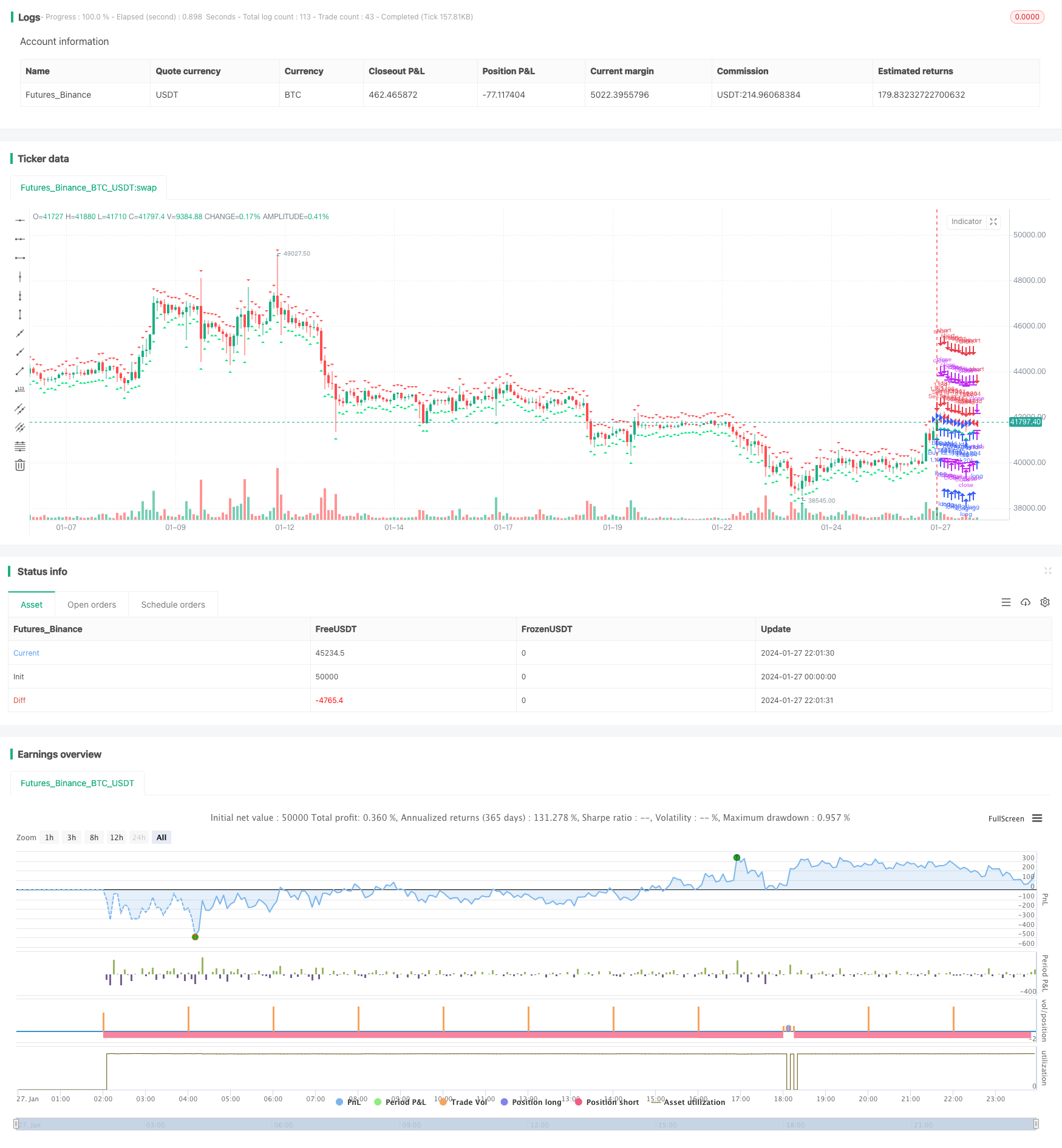

/*backtest

start: 2024-01-27 00:00:00

end: 2024-01-28 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © luciancapdefier

//@version=4

strategy("PPO Divergence ST", overlay=true, initial_capital=30000, calc_on_order_fills=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

// time

FromYear = input(2019, "Backtest Start Year")

FromMonth = input(1, "Backtest Start Month")

FromDay = input(1, "Backtest Start Day")

ToYear = input(2999, "Backtest End Year")

ToMonth = input(1, "Backtest End Month")

ToDay = input(1, "Backtest End Day")

start = timestamp(FromYear, FromMonth, FromDay, 00, 00) // backtest start window

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59) // backtest finish window

window() => time >= start and time <= finish ? true : false

source = close

topbots = input(true, title="Show PPO high/low triangles?")

long_term_div = input(true, title="Use long term divergences?")

div_lookback_period = input(55, minval=1, title="Lookback Period")

fastLength = input(12, minval=1, title="PPO Fast")

slowLength=input(26, minval=1, title="PPO Slow")

signalLength=input(9,minval=1, title="PPO Signal")

smoother = input(2,minval=1, title="PPO Smooth")

fastMA = ema(source, fastLength)

slowMA = ema(source, slowLength)

macd = fastMA - slowMA

macd2=(macd/slowMA)*100

d = sma(macd2, smoother) // smoothing PPO

bullishPrice = low

priceMins = bullishPrice > bullishPrice[1] and bullishPrice[1] < bullishPrice[2] or low[1] == low[2] and low[1] < low and low[1] < low[3] or low[1] == low[2] and low[1] == low[3] and low[1] < low and low[1] < low[4] or low[1] == low[2] and low[1] == low[3] and low[1] and low[1] == low[4] and low[1] < low and low[1] < low[5] // this line identifies bottoms and plateaus in the price

oscMins= d > d[1] and d[1] < d[2] // this line identifies bottoms in the PPO

BottomPointsInPPO = oscMins

bearishPrice = high

priceMax = bearishPrice < bearishPrice[1] and bearishPrice[1] > bearishPrice[2] or high[1] == high[2] and high[1] > high and high[1] > high[3] or high[1] == high[2] and high[1] == high[3] and high[1] > high and high[1] > high[4] or high[1] == high[2] and high[1] == high[3] and high[1] and high[1] == high[4] and high[1] > high and high[1] > high[5] // this line identifies tops in the price

oscMax = d < d[1] and d[1] > d[2] // this line identifies tops in the PPO

TopPointsInPPO = oscMax

currenttrough4=valuewhen (oscMins, d[1], 0) // identifies the value of PPO at the most recent BOTTOM in the PPO

lasttrough4=valuewhen (oscMins, d[1], 1) // NOT USED identifies the value of PPO at the second most recent BOTTOM in the PPO

currenttrough5=valuewhen (oscMax, d[1], 0) // identifies the value of PPO at the most recent TOP in the PPO

lasttrough5=valuewhen (oscMax, d[1], 1) // NOT USED identifies the value of PPO at the second most recent TOP in the PPO

currenttrough6=valuewhen (priceMins, low[1], 0) // this line identifies the low (price) at the most recent bottom in the Price

lasttrough6=valuewhen (priceMins, low[1], 1) // NOT USED this line identifies the low (price) at the second most recent bottom in the Price

currenttrough7=valuewhen (priceMax, high[1], 0) // this line identifies the high (price) at the most recent top in the Price

lasttrough7=valuewhen (priceMax, high[1], 1) // NOT USED this line identifies the high (price) at the second most recent top in the Price

delayedlow = priceMins and barssince(oscMins) < 3 ? low[1] : na

delayedhigh = priceMax and barssince(oscMax) < 3 ? high[1] : na

// only take tops/bottoms in price when tops/bottoms are less than 5 bars away

filter = barssince(priceMins) < 5 ? lowest(currenttrough6, 4) : na

filter2 = barssince(priceMax) < 5 ? highest(currenttrough7, 4) : na

//delayedbottom/top when oscillator bottom/top is earlier than price bottom/top

y11 = valuewhen(oscMins, delayedlow, 0)

y12 = valuewhen(oscMax, delayedhigh, 0)

// only take tops/bottoms in price when tops/bottoms are less than 5 bars away, since 2nd most recent top/bottom in osc

y2=valuewhen(oscMax, filter2, 1) // identifies the highest high in the tops of price with 5 bar lookback period SINCE the SECOND most recent top in PPO

y6=valuewhen(oscMins, filter, 1) // identifies the lowest low in the bottoms of price with 5 bar lookback period SINCE the SECOND most recent bottom in PPO

long_term_bull_filt = valuewhen(priceMins, lowest(div_lookback_period), 1)

long_term_bear_filt = valuewhen(priceMax, highest(div_lookback_period), 1)

y3=valuewhen(oscMax, currenttrough5, 0) // identifies the value of PPO in the most recent top of PPO

y4=valuewhen(oscMax, currenttrough5, 1) // identifies the value of PPO in the second most recent top of PPO

y7=valuewhen(oscMins, currenttrough4, 0) // identifies the value of PPO in the most recent bottom of PPO

y8=valuewhen(oscMins, currenttrough4, 1) // identifies the value of PPO in the SECOND most recent bottom of PPO

y9=valuewhen(oscMins, currenttrough6, 0)

y10=valuewhen(oscMax, currenttrough7, 0)

bulldiv= BottomPointsInPPO ? d[1] : na // plots dots at bottoms in the PPO

beardiv= TopPointsInPPO ? d[1]: na // plots dots at tops in the PPO

i = currenttrough5 < highest(d, div_lookback_period) // long term bearish oscilator divergence

i2 = y10 > long_term_bear_filt // long term bearish top divergence

i3 = delayedhigh > long_term_bear_filt // long term bearish delayedhigh divergence

i4 = currenttrough4 > lowest(d, div_lookback_period) // long term bullish osc divergence

i5 = y9 < long_term_bull_filt // long term bullish bottom div

i6 = delayedlow < long_term_bull_filt // long term bullish delayedbottom div

//plot(0, color=gray)

//plot(d, color=black)

//plot(bulldiv, title = "Bottoms", color=maroon, style=circles, linewidth=3, offset= -1)

//plot(beardiv, title = "Tops", color=green, style=circles, linewidth=3, offset= -1)

bearishdiv1 = (y10 > y2 and oscMax and y3 < y4) ? true : false

bearishdiv2 = (delayedhigh > y2 and y3 < y4) ? true : false

bearishdiv3 = (long_term_div and oscMax and i and i2) ? true : false

bearishdiv4 = (long_term_div and i and i3) ? true : false

bullishdiv1 = (y9 < y6 and oscMins and y7 > y8) ? true : false

bullishdiv2 = (delayedlow < y6 and y7 > y8) ? true : false

bullishdiv3 = (long_term_div and oscMins and i4 and i5) ? true : false

bullishdiv4 = (long_term_div and i4 and i6) ? true : false

bearish = bearishdiv1 or bearishdiv2 or bearishdiv3 or bearishdiv4

bullish = bullishdiv1 or bullishdiv2 or bullishdiv3 or bullishdiv4

greendot = beardiv != 0 ? true : false

reddot = bulldiv != 0 ? true : false

if (reddot and window())

strategy.entry("Buy Id", strategy.long, comment="BUY")

if (greendot and window())

strategy.entry("Sell Id", strategy.short, comment="SELL")

alertcondition( bearish, title="Bearish Signal (Orange)", message="Orange & Bearish: Short " )

alertcondition( bullish, title="Bullish Signal (Purple)", message="Purple & Bullish: Long " )

alertcondition( greendot, title="PPO High (Green)", message="Green High Point: Short " )

alertcondition( reddot, title="PPO Low (Red)", message="Red Low Point: Long " )

// plotshape(bearish ? d : na, text='▼\nP', style=shape.labeldown, location=location.abovebar, color=color(orange,0), textcolor=color(white,0), offset=0)

// plotshape(bullish ? d : na, text='P\n▲', style=shape.labelup, location=location.belowbar, color=color(#C752FF,0), textcolor=color(white,0), offset=0)

plotshape(topbots and greendot ? d : na, text='', style=shape.triangledown, location=location.abovebar, color=color.red, offset=0, size=size.tiny)

plotshape(topbots and reddot ? d : na, text='', style=shape.triangleup, location=location.belowbar, color=color.lime, offset=0, size=size.tiny)

//barcolor(bearishdiv1 or bearishdiv2 or bearishdiv3 or bearishdiv4 ? orange : na)

//barcolor(bullishdiv1 or bullishdiv2 or bullishdiv3 or bullishdiv4 ? fuchsia : na)

//barcolor(#dedcdc)