روزانہ کی حکمت عملی حرکت اوسط اور ولیمز اشارے پر مبنی ہے۔

جائزہ

یہ حکمت عملی GBP/JPY کی کرنسی کی قسم کے لئے اوسط لائن ، اے ٹی آر اور ولیم اشارے کا استعمال کرتے ہوئے ایک دن کی لائن کی سطح پر تجارت کرتی ہے۔ حکمت عملی پہلے اوسط لائن کے ذریعہ قیمت کے رجحانات اور ممکنہ الٹ پوائنٹس کا تعین کرتی ہے ، پھر ولیم اشارے کا استعمال کرتے ہوئے تجارتی سگنل کی مزید تصدیق کرتی ہے ، جبکہ اے ٹی آر اشارے کے ذریعہ اسٹاپ نقصان اور تجارت کی مقدار کا حساب لگاتی ہے۔

حکمت عملی کا اصول

- 20 دن کی لائن کی اوسط لائن (بیس لائن) کا استعمال کرتے ہوئے قیمت کے مجموعی رجحان کا تعین کریں ، قیمت اوسط لائن کے نیچے سے خرید سگنل کے طور پر ، اوسط لائن کے اوپر سے نیچے سے فروخت سگنل کے طور پر

- ولیم انڈیکس قیمتوں کے الٹ جانے کی تصدیق کے لئے استعمال کیا جاتا ہے۔ اشارے کے اوپر 35 پہننے پر خریدنے کی تصدیق ہوتی ہے اور نیچے 70 پہننے پر فروخت کی تصدیق ہوتی ہے۔

- اے ٹی آر اشارے نے پچھلے 2 دن کی اوسط اتار چڑھاؤ کی حد کا حساب لگایا ہے۔ اس کی مقدار کو ضابطے سے ضرب دیا گیا ہے اور اس کو روکنے کے فاصلے کے طور پر مقرر کیا گیا ہے۔

- 50٪ اکاؤنٹ کے منافع کے مطابق خطرے پر قابو پالیں۔ تجارت کا حجم اسٹاپ نقصان فاصلے اور خطرے کے تناسب کے مطابق حساب کیا جاتا ہے

- طویل پوزیشن میں داخل ہونے کے بعد ، قیمت کی کم قیمت کے لئے اسٹاپ نقصان کا فاصلہ کم کریں۔ اسٹاپ آؤٹ پوائنٹ میں داخل ہونے کے لئے 100 پوائنٹس کا اضافہ کریں۔ باہر نکلنے کی علامت کو مزید تصدیق کرنے کے لئے باہر نکلنے کی منطق

- مختصر پوزیشن میں داخل ہونے کے بعد ، اسٹاپ نقصان اور اسٹاپ اسٹاپ بیک وقت ہوتا ہے۔ باہر نکلنے کی منطق کو باہر نکلنے کے سگنل کی مزید تصدیق کے لئے استعمال کیا جاتا ہے

طاقت کا تجزیہ

- مجموعی طور پر اوسط لائن کا استعمال کرتے ہوئے رجحانات کا تعین کریں اور اشارے کی تصدیق کریں ، جعلی توڑنے سے ہونے والے نقصانات کو مؤثر طریقے سے فلٹر کریں

- اے ٹی آر متحرک اسٹاپ نقصان مارکیٹ میں اتار چڑھاؤ کی حد کے مطابق معقول حد تک روکنے کا فاصلہ طے کرسکتا ہے

- خطرے کے کنٹرول اور متحرک تجارت کے حجم کے حساب سے زیادہ سے زیادہ واحد نقصانات کو کنٹرول کیا جا سکتا ہے

- Exiting logic کے ساتھ ہم آہنگی کے فیصلے سے باہر نکلنے کے وقت کی مزید تصدیق ہوسکتی ہے ، اور اس سے پہلے ہی اسٹارٹ ہونے سے بچا جاسکتا ہے۔

خطرے کا تجزیہ

- اوسط لکیری فیصلے میں غلط سگنل پیدا کرنے کا امکان زیادہ ہے ، اشارے کی مزید تصدیق کی ضرورت ہے

- یہ اشارے خود بھی غلط سگنل دے سکتے ہیں اور نقصانات سے مکمل طور پر بچنے کے قابل نہیں ہیں

- یہ حکمت عملی رجحان پر مبنی پرجاتیوں کے لئے زیادہ موزوں ہے ، اور اس کی حد میں اتار چڑھاؤ پرجاتیوں کے لئے کم موثر ہوسکتی ہے۔

- خطرے کو کنٹرول کرنے کے لئے تناسب کی غلط ترتیب بھی حکمت عملی کی آمدنی پر اثر انداز کر سکتی ہے

مزید اصلاحات اور بہتری کے لئے ، مثال کے طور پر ، اوسط سائیکل کو ایڈجسٹ کرنا ، مزید اشارے کو جوڑنا ، یا مصنوعی مداخلت والے تجارت کرنا ممکن ہے۔

خلاصہ کریں۔

اس حکمت عملی میں رجحان کا فیصلہ اور اشارے کا فلٹرنگ شامل ہے ، جس میں GBP / JPY یومیہ لائن کی سطح پر تجارت کے لئے طریقہ کار ڈیزائن کیا گیا ہے۔ اس کے ساتھ ساتھ متحرک اسٹاپ ، رسک کنٹرول اور دیگر ذرائع استعمال کرکے تجارتی خطرے کو کنٹرول کیا جاتا ہے۔ اس میں بہت زیادہ اصلاح کی گنجائش ہے ، جس میں پیرامیٹرز کی ایڈجسٹمنٹ اور طریقہ کار کے مجموعے کے ذریعہ حکمت عملی کی تاثیر کو مزید بہتر بنایا جاسکتا ہے۔

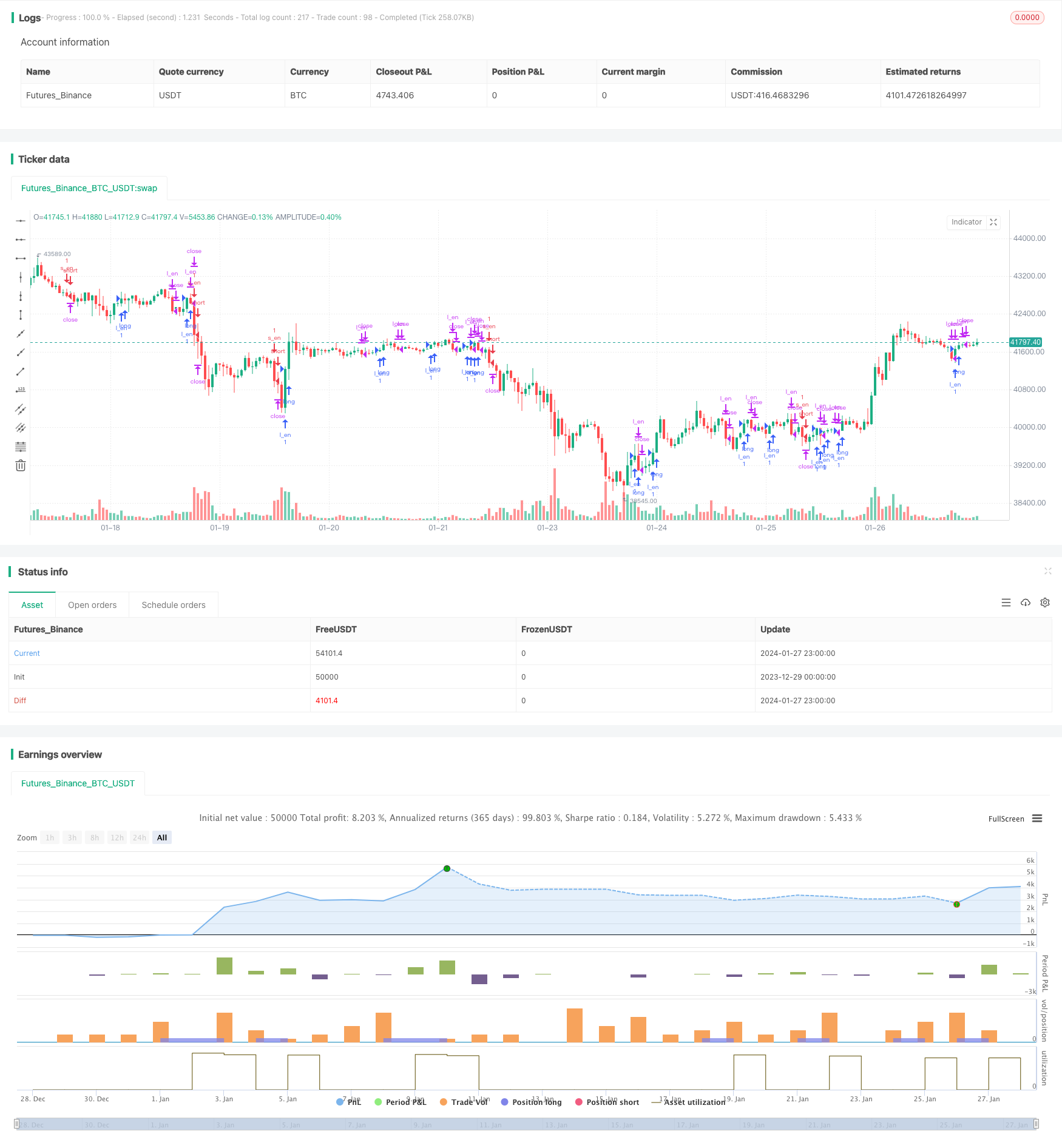

/*backtest

start: 2023-12-29 00:00:00

end: 2024-01-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("GBPJPY DAILY FX",initial_capital = 1000,currency="USD", overlay=true)

UseHAcandles = input(false, title="Use Heikin Ashi Candles in Algo Calculations")

//

// === /INPUTS ===

// === BASE FUNCTIONS ===

haClose = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, close) : close

haOpen = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, open) : open

haHigh = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, high) : high

haLow = UseHAcandles ? security(heikinashi(syminfo.tickerid), timeframe.period, low) : low

//INDICATOR---------------------------------------------------------------------

//Average True Range (1. RISK)

atr_period = 2

atr = atr(atr_period)

//Ichimoku Cloud - Kijun Sen (2. BASELINE)

ks_period = 20

kijun_sen = (highest(haHigh,ks_period) + lowest(haLow,ks_period))/2

base_long = haOpen < kijun_sen and haClose > kijun_sen

base_short = haOpen > kijun_sen and haClose < kijun_sen

//Williams Percent Range (3. Confirmation#1)

use_wpr = true

wpr_len = 4

wpr = -100*(highest(haHigh,wpr_len) - haClose)/(highest(haHigh,wpr_len) - lowest(haLow,wpr_len))

wpr_up = -35

wpr_low = -70

conf1_long = wpr >= wpr_up

conf1_short = wpr <= wpr_low

if(use_wpr == false)

conf1_long := true

conf1_short := true

//TRADE LOGIC-------------------------------------------------------------------

//Long Entry

//if -> WPR crosses below -39 AND MACD line is less than signal line

l_en = base_long and conf1_long

//Long Exit

//if -> WPR crosses above -14

l_ex = haClose < kijun_sen

//Short Entry

//if -> WPR crosses above -39 AND MACD line is greater than signal line

s_en = base_short and conf1_short

//Short Exit

//if -> WPR crosses under -14

s_ex = haClose > kijun_sen

strategy.initial_capital = 50000

//MONEY MANAGEMENT--------------------------------------------------------------

balance = strategy.netprofit + strategy.initial_capital //current balance

floating = strategy.openprofit //floating profit/loss

isTwoDigit = input(true,"Is this a 2 digit pair? (JPY, XAU, XPD...")

risk = input(50,"Risk %")/100 //risk % per trade

equity_protector = input(30,"Equity Protection %")/100 //equity protection %

stop = atr*100000*input(1,"Average True Range multiplier") //Stop level

if(isTwoDigit)

stop := stop/100

target = input(100, "Target TP in Points") //TP level

//Calculate current DD and determine if stopout is necessary

equity_stopout = false

if(floating<0 and abs(floating/balance)>equity_protector)

equity_stopout := true

//Calculate the size of the next trade

temp01 = balance * risk //Risk in USD

temp02 = temp01/stop //Risk in lots

temp03 = temp02*100000 //Convert to contracts

size = temp03 - temp03%1000 //Normalize to 1000s (Trade size)

if(size < 1)

size := 1 //Set min. lot size

//TRADE EXECUTION---------------------------------------------------------------

strategy.close_all(equity_stopout) //Close all trades w/equity protector

is_open = strategy.opentrades > 0

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2021, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

if(time_cond)

strategy.entry("l_en",true,1,oca_name="a",when=l_en and not is_open) //Long entry

strategy.entry("s_en",false,1,oca_name="a",when=s_en and not is_open) //Short entry

strategy.exit("S/L","l_en",loss=stop, profit=target) //Long exit (stop loss)

strategy.close("l_en",when=l_ex) //Long exit (exit condition)

strategy.exit("S/L","s_en",loss=stop, profit=target) //Short exit (stop loss)

strategy.close("s_en",when=s_ex) //Short exit (exit condition)