متحرک اوسط قیمت سے باخبر رہنے کی حکمت عملی

جائزہ

اس حکمت عملی کا بنیادی خیال یہ ہے کہ جب اسٹاک کی قیمت ایک خاص تناسب تک گرتی ہے تو ، آپ آہستہ آہستہ پوزیشن میں اضافہ کرسکتے ہیں ، جس سے اوسط پوزیشن کی لاگت کو کم کرنے کا مقصد حاصل ہوتا ہے۔ جب قیمت میں تیزی آتی ہے تو ، اوسط پوزیشن کی لاگت کم ہونے کی وجہ سے ، زیادہ منافع حاصل کیا جاسکتا ہے۔

حکمت عملی کا اصول

جب اسٹاک کی قیمت پہلی بار 20 دن کی سادہ حرکت پذیر اوسط کو عبور کرتی ہے تو ، زیادہ پوزیشن کھولیں۔ اگر اس کے بعد اسٹاک کی قیمت میں کمی کی شرح مقررہ ہدف نقصان کی فیصد تک پہنچ جاتی ہے ، مثال کے طور پر 10٪ ، تو اس کی پوزیشن کو ایک مخصوص تناسب میں بڑھایا جاتا ہے ، مثال کے طور پر 50٪ موجودہ پوزیشن۔ اس سے اوسط پوزیشن رکھنے کی لاگت کو کم کیا جاسکتا ہے۔ جب اسٹاک کی قیمت مقررہ اسٹاپ پوائنٹ تک پہنچ جاتی ہے ، مثال کے طور پر اوسط پوزیشن رکھنے کی لاگت سے 10٪ زیادہ ، تو تمام پوزیشنوں کو بند کردیا جاتا ہے۔

خاص طور پر ، حکمت عملی کا فنکشن پیرامیٹرز کو اچھی طرح سے ترتیب دیتا ہے جیسے زیادہ سے زیادہ 4 بار ذخیرہ کرنے کی اجازت دیتا ہے ، پوزیشن کا حساب لگانے کا طریقہ قبضہ دارالحکومت کا فیصد ہے ، ابتدائی پوزیشن 10٪ ہے۔ 20 دن کی سادہ حرکت پذیر اوسط حاصل کریں ، جب بند ہونے والی قیمت پر اس اوسط کو عبور کریں اور کوئی پوزیشن نہ ہو تو زیادہ پوزیشن کھولی جائے۔ پھر پوزیشن رکھنے کے لئے فلوٹنگ منافع نقصان کا حساب لگائیں ، اگر ہدف نقصان کا فیصد حاصل ہو تو ہدف ذخیرہ کرنے کے تناسب پر پوزیشن جاری رکھیں ، جب تک کہ اسٹاک کی بازیافت رک نہ جائے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ جب مارکیٹ خراب ہو تو ، اس کی اوسط پوزیشن کی لاگت کو کم کرنے کے لئے ، اور جب مارکیٹ بہتر ہو تو ، زیادہ سے زیادہ منافع حاصل کرنے کے لئے ، زیادہ سے زیادہ نقصانات کو کم کرنے کے لئے۔ اس طرح کی حکمت عملی ، سادہ حرکت پذیر اسٹاپ کے مقابلے میں ، بہتر طور پر حالات کو پکڑ سکتی ہے ، اور جب اسٹاک کی قیمتوں میں کمی جاری رہتی ہے تو اس پر مجبور ہونے کی بجائے۔

اس حکمت عملی کے تحت کئی پوزیشنوں میں اضافہ کیا جا سکتا ہے، جس سے زیادہ سے زیادہ وقت کا فائدہ اٹھایا جا سکتا ہے، جس سے پوزیشنوں کو آہستہ آہستہ ایڈجسٹ کیا جا سکتا ہے. یہ ایک بار میں بڑے پیمانے پر پوزیشنوں کی قیمت سے کم ہے اور زیادہ تر سرمایہ کاروں کی مالی طاقت کے مطابق ہے.

خطرے کا تجزیہ

یقینا ، اگر مارکیٹ میں کمی کا سلسلہ جاری رہتا ہے تو ، اس طرح کی حکمت عملی کو بڑے نقصان کا خطرہ بھی لاحق ہے۔ خاص طور پر ریچھ کی منڈی میں ، اسٹاک کی قیمتوں میں کمی کا اندازہ ہمارے تصور سے کہیں زیادہ ہوسکتا ہے۔ لہذا ، مناسب طریقے سے اور کتنی بار پوزیشنوں کو بڑھانا ضروری ہے ، تاکہ خطرے کو قابل برداشت حد تک قابو میں رکھا جاسکے۔

اس کے ساتھ ساتھ ، ہمیں یہ بھی نوٹ کرنا چاہئے کہ اگر تمام سرمایہ کار اس طرح کی حکمت عملی پر عمل پیرا ہوں تو ، جب بڑے پیمانے پر سرمایہ کاروں کے نقصانات ہدف فیصد تک پہنچ جاتے ہیں تو ، اس صورت میں اجتماعی اضافہ ہوسکتا ہے۔ اس سے اسٹاک کی قیمتوں میں اضافہ ہوتا ہے ، غیر معقول قلیل مدتی واپسی پیدا ہوتی ہے۔ اگر ہم وقت کی جانچ نہیں کرتے ہیں تو ، ہم غلط فہمی میں مبتلا ہوسکتے ہیں اور پوزیشنوں کو بڑھا رہے ہیں۔ اس کا نتیجہ یہ ہے کہ جب بڑی کمی دوبارہ آتی ہے تو اس سے زیادہ نقصان ہوتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو بہتر بنانے کے لیے درج ذیل نکات پر غور کیا جا سکتا ہے:

متحرک طور پر پوزیشن میں اضافے کی مقدار کو ایڈجسٹ کریں۔ بڑے اسٹاک کی نقل و حرکت جیسے حالات کے مطابق اگلے پوزیشن میں اضافے کی شرح کو حقیقی وقت میں ایڈجسٹ کیا جاسکتا ہے۔

عددی اشارے کے ساتھ۔ مثال کے طور پر ٹرانزیکشن حجم کو واضح طور پر بڑھا دیا جاسکتا ہے تاکہ الٹ سگنل کی تصدیق کی جاسکے ، تاکہ غلط فہمیوں سے بچا جاسکے۔

ٹریک اسٹاپ کا استعمال کریں۔ اسٹاک میں اضافے کے بعد تدریجی اسٹاپ اپنائیں ، تاکہ نقصانات کو ایک خاص حد تک کنٹرول کیا جاسکے۔

خلاصہ کریں۔

متحرک اوسط قیمت ٹریکنگ حکمت عملی ، ہولڈنگ کو ایڈجسٹ کرنے کے لئے ہولڈنگ کو ایڈجسٹ کرکے ، اس بات کی ضمانت دی گئی ہے کہ کافی مالی اعانت کی ضمانت دی جائے ، تاکہ اسٹیک کی قیمتوں میں الٹ آنے پر اضافی منافع حاصل کرنے کے لئے اوسط قیمت کے اثر کو موثر طریقے سے استعمال کیا جاسکے۔ کلیدی بات یہ ہے کہ وقت اور تناسب کو سمجھنا ، اور مختلف خطرات کو قابل قبول حد تک کنٹرول کرنا ہے۔ اگر مناسب طریقے سے لاگو کیا جائے تو ، یہ حکمت عملی مقدار کی تجارت میں کافی موثر طریقہ بن سکتی ہے۔

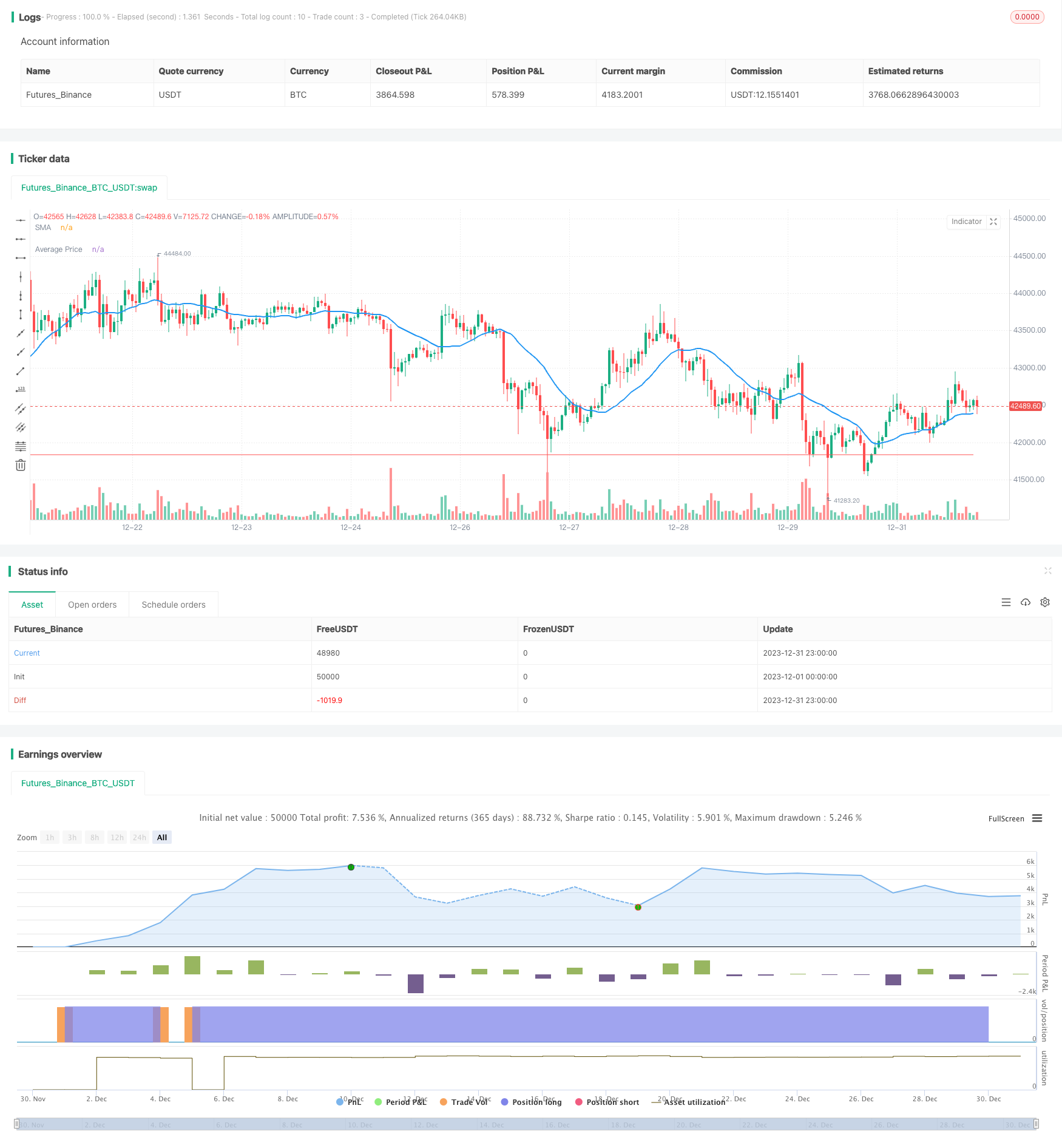

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

// ########################################################################## //

//

// This scipt is intended to demonstrate how pyramiding can be used to average

// down a position.

//

// We will buy when a stock closes above its 20 day MA and Average down if

// the trade does not go in our favor. We will hold until a profit is made.

// (which could mean we hold forever)

//

// ########################################################################## //

strategy("Average Down", overlay=true )

// Date Ranges

from_month = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

from_day = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

from_year = input(defval = 2010, title = "From Year")

to_month = input(defval = 1, title = "To Month", minval = 1, maxval = 12)

to_day = input(defval = 1, title = "To Day", minval = 1, maxval = 31)

to_year = input(defval = 9999, title = "To Year")

start = timestamp(from_year, from_month, from_day, 00, 00) // backtest start window

finish = timestamp(to_year, to_month, to_day, 23, 59) // backtest finish window

window = true

// Strategy Inputs

target_perc = input(-10, title='Target Loss to Average Down (%)', maxval=0)/100

take_profit = input(10, title='Target Take Profit', minval=0)/100

target_qty = input(50, title='% Of Current Holdings to Buy', minval=0)/100

sma_period = input(20, title='SMA Period')

// Get our SMA, this will be used for our first entry

ma = sma(close,sma_period)

// Calculate our key levels

pnl = (close - strategy.position_avg_price) / strategy.position_avg_price

take_profit_level = strategy.position_avg_price * (1 + take_profit)

// First Position

first_long = crossover(close, ma) and strategy.position_size == 0 and window

if (first_long)

strategy.entry("Long", strategy.long)

// Average Down!

if (pnl <= target_perc)

qty = floor(strategy.position_size * target_qty)

strategy.entry("Long", strategy.long, qty=qty)

// Take Profit!

strategy.exit("Take Profit", "Long", limit=take_profit_level)

// Plotting

plot(ma, color=blue, linewidth=2, title='SMA')

plot(strategy.position_avg_price, style=linebr, color=red, title='Average Price')