گولڈن کراس اور ڈیتھ کراس کی حکمت عملی حرکت اوسط پر مبنی ہے۔

جائزہ

یہ حکمت عملی ٹریڈنگ سگنل بنانے کے لئے متحرک اوسط کے گولڈ فورک ڈائی فورک اصول پر مبنی ہے۔ یہ مختصر ، درمیانی اور طویل مدتی میں تین مختلف پیرامیٹرز کی ترتیب والی متحرک اوسط کو جوڑتا ہے ، اور اس کی تین اوسطوں کے اعلی اور کم تعلقات کا موازنہ کرکے مارکیٹ کی خالی حالت کا فیصلہ کرتا ہے ، جس سے تجارتی سگنل پیدا ہوتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں تین حرکت پذیر اوسط ہیں ، ایک مختصر مدت کی سادہ حرکت پذیری اوسط ، ایک درمیانی مدت کی بھاری حرکت پذیری اوسط اور ایک طویل مدتی اشاریہ حرکت پذیری اوسط۔ خاص طور پر ، 1 لمبائی کی SMA لائن ، 20 لمبائی کی WMA لائن اور 25 لمبائی کی EMA لائن ترتیب دی گئی ہے۔

جب قلیل مدتی ایس ایم اے لائن میں درمیانی ڈبلیو ایم اے لائن کو پار کرتے ہیں اور بند ہونے والی قیمت ڈبلیو ایم اے لائن سے زیادہ ہوتی ہے تو ، اس کا مطلب یہ ہے کہ مارکیٹ نیچے سے اوپر کی طرف مڑ جاتی ہے اور ایک کثیر سر سگنل بنتی ہے۔ جب قلیل مدتی ایس ایم اے لائن کے نیچے درمیانی ڈبلیو ایم اے لائن کو پار کرتی ہے یا بند ہونے والی قیمت ڈبلیو ایم اے لائن سے کم ہوتی ہے تو ، یہ ایک خالی سر سگنل ہے۔ لہذا ، یہ حکمت عملی تین اوسط لائنوں کی اونچائی ، کم اور کراسنگ کا موازنہ کرکے مارکیٹ کی کثیر حالت کا فیصلہ کرتی ہے۔

طاقت کا تجزیہ

یہ حکمت عملی مختصر ، درمیانی اور لمبی تین مختلف مساوی لائنوں کو جوڑتی ہے ، جس سے مختلف ادوار میں مارکیٹ میں ہونے والی تبدیلیوں کا جواب ملتا ہے ، جس سے رجحانات کو پکڑنے کی درستگی میں اضافہ ہوتا ہے۔ خاص طور پر درمیانی مدت کے ڈبلیو ایم اے میں بہتر شور مچانے کا اثر ہوتا ہے ، جس سے غلط سگنلوں کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے۔ اس کے علاوہ ، یہ حکمت عملی صرف اس وقت پوزیشن لگانے کا اشارہ دیتی ہے جب ایس ایم اے اور اختتامی قیمتوں کے کثیر سگنل میں اعلی ہم آہنگی ہوتی ہے ، جس سے وہپساؤس کو روکتا ہے ، اور ہر اندراج کی تاثیر کو یقینی بناتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں غلط اطلاع دینے کا خطرہ ہوسکتا ہے۔ جب قلیل مدتی SMA غلطی کا اشارہ کرتا ہے تو ، اس حکمت عملی کو ایس ایم اے لائن کے اشارے پر سختی سے انحصار کرنے کی وجہ سے ، اس سے غیر ضروری نقصانات کا سبب بن سکتا ہے۔ اس کے علاوہ ، یہ حکمت عملی پیرامیٹرز کے لئے زیادہ حساس ہے ، اور جب مارکیٹ زلزلے کے علاقے میں داخل ہوتی ہے اور پیرامیٹرز کو غیر وقتی طور پر ترتیب دیا جاتا ہے تو ، اس سے بڑی تعداد میں غلط تجارت پیدا ہوتی ہے۔

ان خطرات سے بچنے کے لئے ، یہ مشورہ دیا جاتا ہے کہ میڈین لائن کی لمبائی کو ایڈجسٹ کیا جائے ، تجارتی شرائط کو مناسب طریقے سے نرمی دی جائے ، اور انفرادی نقصان کو کنٹرول کرنے کے لئے اسٹاپ نقصانات کا تعین کیا جائے۔ جب مارکیٹ کا رجحان واضح نہیں ہوتا ہے تو ، اسٹریٹجک تجارت کو بھی عارضی طور پر روک دیا جاسکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

مزید اقسام کی اوسط لائن اشارے شامل کریں ، جیسے کے سی لائنز ، تاکہ اشارے کا مجموعہ تشکیل دیا جاسکے ، جس سے فیصلہ کی درستگی میں اضافہ ہو

ٹرانزیکشن میں اضافے کے عوامل، جیسے حجم میں اضافے

اتار چڑھاؤ کے اشارے کے ساتھ مل کر ، زلزلہ کی صورتحال سے بچنے کے لئے

مشین لرننگ اور دیگر ذرائع کے ذریعہ پیرامیٹرز کی تربیت اور اصلاح

خلاصہ کریں۔

اس حکمت عملی میں تین مساوی لائنوں کے کراسنگ اور اختتامی قیمتوں کے حقیقی وقت کے تعلقات کی بنیاد پر مارکیٹ میں زیادہ خلا کی حالت کا فیصلہ کیا جاتا ہے۔ یہ سادہ اور قابل اعتماد ہے۔ یہ مختلف لمبائی کی حدود کی اوسط لائنوں کو جوڑتا ہے ، جس سے رجحانات کا مؤثر طریقے سے پتہ چلتا ہے ، سگنل کی اعلی معیار ہے۔ پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کرکے اور مزید معاون اشارے متعارف کرانے سے ، اس حکمت عملی میں مزید اہداف اور استحکام کو بڑھا دیا جاسکتا ہے۔

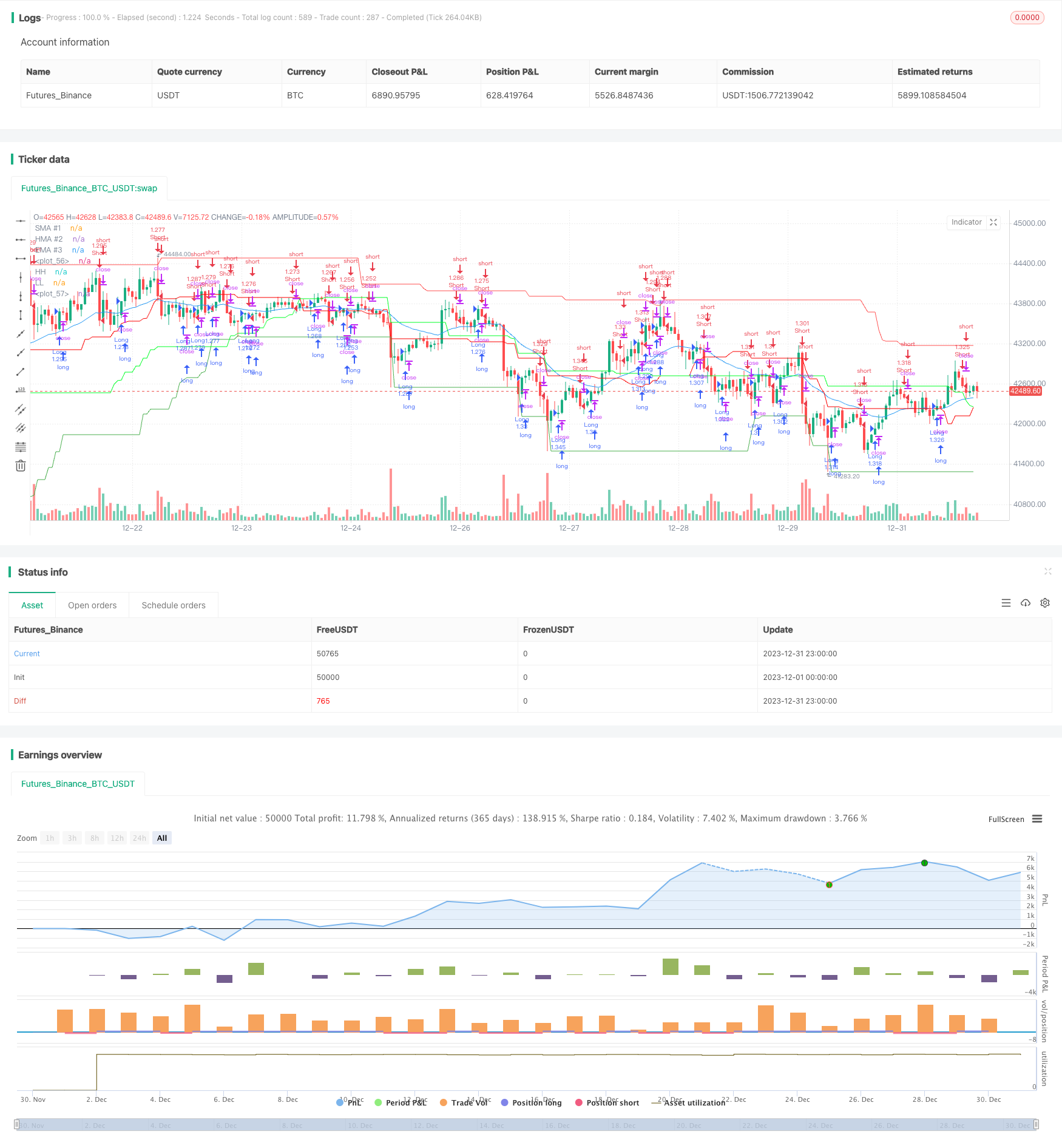

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("EMA Candle Close Strategy KHANH 11/11/2023", overlay=true, initial_capital=100, commission_type=strategy.commission.percent, commission_value=0.0000005, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

len1 = input.int(1, title="SMA #1 Length", minval=1)

src1 = input(close, title="SMA Source #1")

out1 = ta.sma(src1, len1)

plot(out1, title="SMA #1", color=close >= out1 ? color.rgb(120, 123, 134, 100) : color.rgb(120, 123, 134, 100), linewidth=1)

len2 = input.int(20, title="HMA #2 Length", minval=1)

src2 = input(close, title="HMA Source #2")

out2 = ta.hma(src2, len2)

plot(out2, title="HMA #2", color=close >= out2 ? color.rgb(253, 255, 254, 100) : color.rgb(255, 255, 255, 100), linewidth=1)

len3 = input.int(25, title="EMA #3 Length", minval=1)

src3 = input(close, title="EMA Source #3")

out3 = ta.ema(src3, len3)

plot(out3, title="EMA #3", color=close >= out3 ? color.blue : color.blue, linewidth=1)

// Define the long condition

longCondition = (out1 > out2 and close > out2)

// Define the short condition

shortCondition = (out1 < out2 or close < out2)

// Entry conditions

if (longCondition)

strategy.entry("Long",strategy.long)

else if (shortCondition)

strategy.entry("Short", strategy.short)

// Trade channel plot

PeriodLookBack = input(55, title="Period Look Back")

xHighest55 = request.security(syminfo.tickerid, timeframe.period, ta.highest(PeriodLookBack))

xLowest55 = request.security(syminfo.tickerid, timeframe.period, ta.lowest(PeriodLookBack))

plot(xHighest55[1], color=color.red, title="HH")

plot(xLowest55[1], color=color.green, title="LL")

//@version=5

//indicator("Custom Moving Averages", shorttitle="CMA", overlay=true)

shortLength = input(defval=40, title="Short Length")

longLength = input(defval=80, title="Long Length")

// Sử dụng khung thời gian của biểu đồ đang sử dụng thay vì cố định là "D"

shortTopBorder = request.security(syminfo.tickerid, timeframe.period, ta.highest(high, shortLength))

shortBottomBorder = request.security(syminfo.tickerid, timeframe.period, ta.lowest(low, shortLength))

longTopBorder = request.security(syminfo.tickerid, timeframe.period, ta.highest(high, longLength))

longBottomBorder = request.security(syminfo.tickerid, timeframe.period, ta.lowest(low, longLength))

shortAverageLine = (shortTopBorder + shortBottomBorder) / 2

longAverageLine = (longTopBorder + longBottomBorder) / 2

plot(shortAverageLine, color=color.new(#fc0000, 0))

plot(longAverageLine, color=color.new(#01ff27, 0))