ڈبل ایم اے مومینٹم بریک آؤٹ حکمت عملی

جائزہ

ڈبل ایم اے متحرک توڑنے کی حکمت عملی ایک مقدار کی تجارت کی حکمت عملی ہے جس میں دو متحرک اوسط اور آر ایس آئی اشارے شامل ہیں۔ یہ حکمت عملی تیزی سے چلنے والی اوسط ، آہستہ چلنے والی اوسط اور آر ایس آئی اشارے کا حساب کتاب کرکے ، متحرک اشارے آر ایس آئی کی حد سے زیادہ خرید و فروخت کی حد طے کرتی ہے ، جب دو ایم اے سنہری کراس کرتے ہیں تو زیادہ کرتے ہیں ، اور جب مردہ کراس کرتے ہیں تو خالی ہوجاتے ہیں ، تاکہ مارکیٹ کے رجحان سازی رویے کو پکڑ سکیں۔

حکمت عملی کا اصول

ڈبل ایم اے متحرک توڑنے کی حکمت عملی بنیادی طور پر دو متحرک اوسط اور آر ایس آئی اشارے پر مبنی ہے۔ پہلے دو متحرک اوسطوں کا حساب آہستہ آہستہ کیا جاتا ہے ، فاسٹ لائن 10 دن کی وزن والی متحرک اوسط ہے ، اور سست لائن 100 دن کی لکیری انکولی متحرک اوسط ہے۔ پھر 14 دن کی آر ایس آئی کا حساب لگایا جاتا ہے ، اور اوپری خرید و فروخت کی حد مقرر کی جاتی ہے۔ جب تیز لائن پر سست لائن کو عبور کیا جاتا ہے تو اسے ایک ہیڈ ٹریڈ سمجھا جاتا ہے ، اور جب تیز لائن کے نیچے سست لائن کو عبور کیا جاتا ہے تو یہ ایک ہیڈ ٹریڈ ہے۔

خاص طور پر ، جب ایک ہیڈ ٹریڈ کا فیصلہ کیا جاتا ہے تو ، اگر اس وقت کا RSI اشارے اوور بی لائن سے زیادہ ہے تو ، ایک ہیڈ پوزیشن کھولی جاتی ہے۔ جب ایک ہیڈ ٹریڈ کا فیصلہ کیا جاتا ہے تو ، اگر RSI اشارے اوور سیل لائن سے کم ہے تو ، خالی پوزیشن کھولی جاتی ہے۔ پوزیشن کھلنے کے بعد ، جب ٹریڈنگ سگنل الٹ ہوتا ہے تو ریورس پوزیشن کھولی جاتی ہے۔

اسٹریٹجک فوائد

ڈبل ایم اے متحرک توڑنے کی حکمت عملی ، جو ڈبل ایم اے اور آر ایس آئی اشارے کے ساتھ مل کر ہے ، مارکیٹ کے رجحانات کو مؤثر طریقے سے پہچان سکتی ہے ، اور آر ایس آئی اشارے کا استعمال کرتے ہوئے جعلی توڑ کو فلٹر کرتی ہے ، جس سے تجارتی سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔ اس حکمت عملی سے ایک ہی ایم اے سسٹم کے مقابلے میں ، غیر موثر تجارت کی تعداد میں نمایاں کمی واقع ہوسکتی ہے۔ اس کے علاوہ ، آر ایس آئی اشارے کے پیرامیٹرز کی اصلاح سے حکمت عملی میں لچک پیدا ہوتی ہے۔

اسٹریٹجک رسک

ڈبل ایم اے متحرک توڑنے کی حکمت عملی میں بھی کچھ خطرہ ہے۔ ڈبل ایم اے سسٹم پیرامیٹرز کے لئے بہت حساس ہے اور مختلف مارکیٹوں کے لئے پیرامیٹرز کی محتاط جانچ کی ضرورت ہے۔ اس کے علاوہ ، آر ایس آئی کے اشارے کے ذریعہ طے شدہ حد اگر غلط ہے تو اس سے تجارتی مواقع ضائع ہوسکتے ہیں۔ آخر میں ، متحرک متحرک رکاوٹ کو کسی خاص صورتحال میں توڑ دیا جاسکتا ہے ، جس سے بازیافت کے نتائج کے مطابق اسٹاپ نقصان کو ایڈجسٹ کیا جاسکتا ہے۔

حکمت عملی کی اصلاح

ڈبل ایم اے متحرک توڑنے کی حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- تیز اور سست ایم اے کے پیرامیٹرز کو بہتر بنانے کے لئے، بہترین پیرامیٹرز کا مجموعہ تلاش کریں؛

- RSI پیرامیٹرز کو بہتر بنانے کے لئے، اوورلوڈ اوورلوڈ کی حد کو ایڈجسٹ کریں؛

- خطرے پر قابو پانے کے لئے موزوں موزوں نقصانات کا نظام بڑھایا جائے۔

- ذخائر کو بہتر بنانے کے لئے ماڈیولز میں اضافہ کریں اور فنڈز کے استعمال کو بہتر بنائیں۔

خلاصہ کریں۔

ڈبل ایم اے متحرک توڑنے کی حکمت عملی ڈبل ایم اے سسٹم کے ذریعہ رجحان کی سمت کا تعین کرتی ہے ، اور آر ایس آئی اشارے فلٹر سگنل کا استعمال کرتے ہوئے ، واحد ایم اے سسٹم کی کمزوریوں کو مؤثر طریقے سے بہتر بناسکتی ہے۔ اس حکمت عملی کے پیرامیٹرز کو بہتر بنانے کی گنجائش بڑی ہے ، جس میں خود کار طریقے سے ایڈجسٹمنٹ کی جاسکتی ہے ، اور یہ ایک عمدہ رجحان کی پیروی کرنے والی حکمت عملی ہے۔

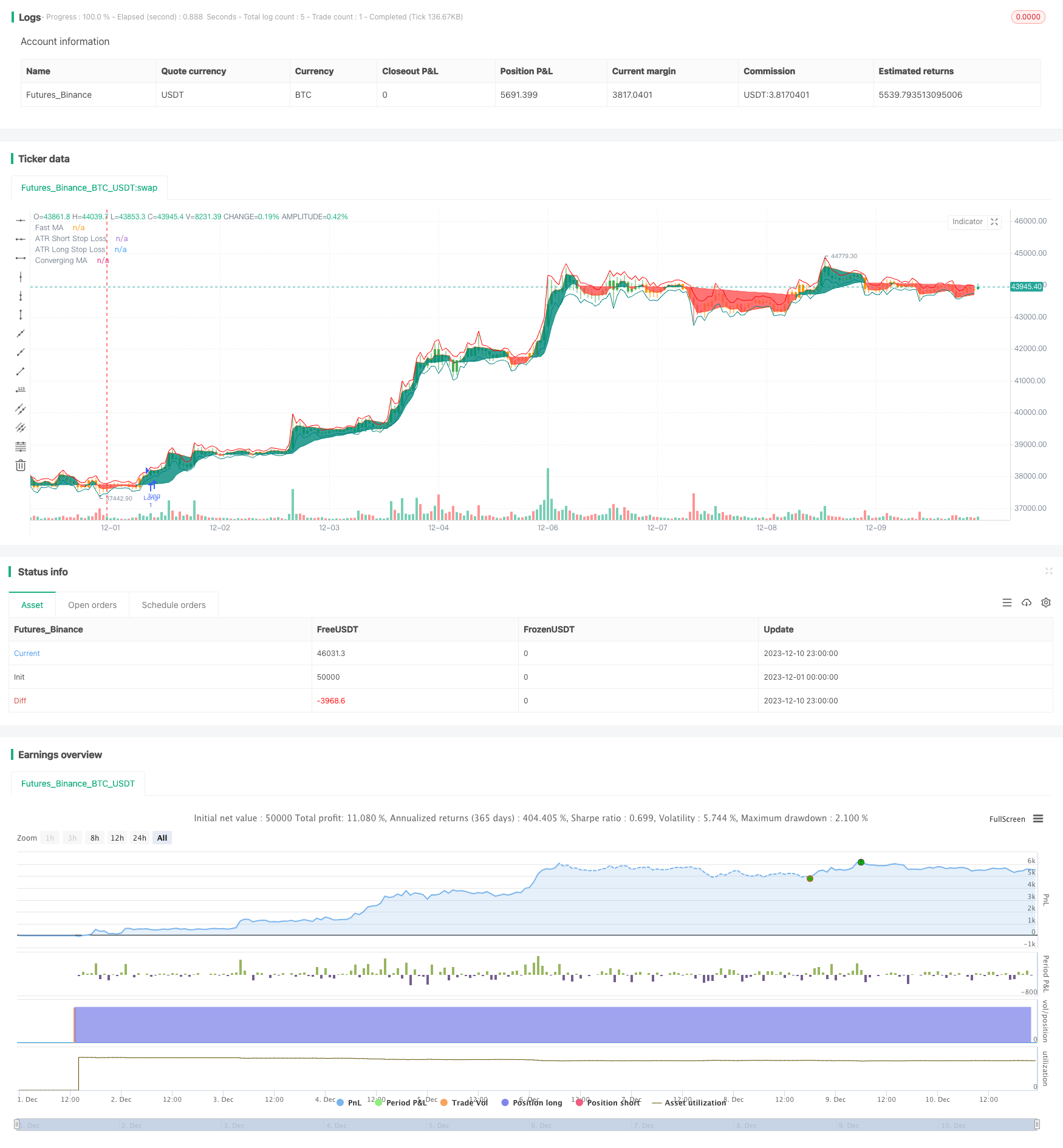

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-10 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Attribution-NonCommercial-ShareAlike 4.0 International (CC BY-NC-SA 4.0) https://creativecommons.org/licenses/by-nc-sa/4.0/

// © Salman4sgd

//@version=5

strategy("MAConverging + QQE Threshold Strategy", overlay = true)

//------------------------------------------------------------------------------

//Settings

//-----------------------------------------------------------------------------{

length = input(100)

incr = input(10, "Increment")

fast = input(10)

src = input(close)

//-----------------------------------------------------------------------------}

//Calculations

//-----------------------------------------------------------------------------{

var ma = 0.

var fma = 0.

var alpha = 0.

var k = 1 / incr

upper = ta.highest(length)

lower = ta.lowest(length)

init_ma = ta.sma(src, length)

cross = ta.cross(src,ma)

alpha := cross ? 2 / (length + 1)

: src > ma and upper > upper[1] ? alpha + k

: src < ma and lower < lower[1] ? alpha + k

: alpha

ma := nz(ma[1] + alpha[1] * (src - ma[1]), init_ma)

fma := nz(cross ? math.avg(src, fma[1])

: src > ma ? math.max(src, fma[1]) + (src - fma[1]) / fast

: math.min(src, fma[1]) + (src - fma[1]) / fast,src)

//-----------------------------------------------------------------------------}

//Plots

//-----------------------------------------------------------------------------{

css = fma > ma ? color.teal : color.red

plot0 = plot(fma, "Fast MA"

, color = #ff5d00

, transp = 100)

plot1 = plot(ma, "Converging MA"

, color = css)

fill(plot0, plot1, css

, "Fill"

, transp = 80)

//-----------------------------------------------------------------------------}

RSI_Period = input(14, title='RSI Length')

SF = input(5, title='RSI Smoothing')

QQE = input(4.238, title='Fast QQE Factor')

ThreshHold = input(10, title='Thresh-hold')

//

sQQEx = input(false, title='Show Smooth RSI, QQE Signal crosses')

sQQEz = input(false, title='Show Smooth RSI Zero crosses')

sQQEc = input(false, title='Show Smooth RSI Thresh Hold Channel Exits')

ma_type = input.string(title='MA Type', defval='EMA', options=['ALMA', 'EMA', 'DEMA', 'TEMA', 'WMA', 'VWMA', 'SMA', 'SMMA', 'HMA', 'LSMA', 'PEMA'])

lsma_offset = input.int(defval=0, title='* Least Squares (LSMA) Only - Offset Value', minval=0)

alma_offset = input.float(defval=0.85, title='* Arnaud Legoux (ALMA) Only - Offset Value', minval=0, step=0.01)

alma_sigma = input.int(defval=6, title='* Arnaud Legoux (ALMA) Only - Sigma Value', minval=0)

inpDrawBars = input(true, title='color bars?')

ma(type, src, len) =>

float result = 0

if type == 'SMA' // Simple

result := ta.sma(src, len)

result

if type == 'EMA' // Exponential

result := ta.ema(src, len)

result

if type == 'DEMA' // Double Exponential

e = ta.ema(src, len)

result := 2 * e - ta.ema(e, len)

result

if type == 'TEMA' // Triple Exponential

e = ta.ema(src, len)

result := 3 * (e - ta.ema(e, len)) + ta.ema(ta.ema(e, len), len)

result

if type == 'WMA' // Weighted

result := ta.wma(src, len)

result

if type == 'VWMA' // Volume Weighted

result := ta.vwma(src, len)

result

if type == 'SMMA' // Smoothed

w = ta.wma(src, len)

result := na(w[1]) ? ta.sma(src, len) : (w[1] * (len - 1) + src) / len

result

if type == 'HMA' // Hull

result := ta.wma(2 * ta.wma(src, len / 2) - ta.wma(src, len), math.round(math.sqrt(len)))

result

if type == 'LSMA' // Least Squares

result := ta.linreg(src, len, lsma_offset)

result

if type == 'ALMA' // Arnaud Legoux

result := ta.alma(src, len, alma_offset, alma_sigma)

result

if type == 'PEMA'

// Copyright (c) 2010-present, Bruno Pio

// Copyright (c) 2019-present, Alex Orekhov (everget)

// Pentuple Exponential Moving Average script may be freely distributed under the MIT license.

ema1 = ta.ema(src, len)

ema2 = ta.ema(ema1, len)

ema3 = ta.ema(ema2, len)

ema4 = ta.ema(ema3, len)

ema5 = ta.ema(ema4, len)

ema6 = ta.ema(ema5, len)

ema7 = ta.ema(ema6, len)

ema8 = ta.ema(ema7, len)

pema = 8 * ema1 - 28 * ema2 + 56 * ema3 - 70 * ema4 + 56 * ema5 - 28 * ema6 + 8 * ema7 - ema8

result := pema

result

result

src := input(close, title='RSI Source')

//

//

Wilders_Period = RSI_Period * 2 - 1

Rsi = ta.rsi(src, RSI_Period)

RsiMa = ma(ma_type, Rsi, SF)

AtrRsi = math.abs(RsiMa[1] - RsiMa)

MaAtrRsi = ma(ma_type, AtrRsi, Wilders_Period)

dar = ma(ma_type, MaAtrRsi, Wilders_Period) * QQE

longband = 0.0

shortband = 0.0

trend = 0

DeltaFastAtrRsi = dar

RSIndex = RsiMa

newshortband = RSIndex + DeltaFastAtrRsi

newlongband = RSIndex - DeltaFastAtrRsi

longband := RSIndex[1] > longband[1] and RSIndex > longband[1] ? math.max(longband[1], newlongband) : newlongband

shortband := RSIndex[1] < shortband[1] and RSIndex < shortband[1] ? math.min(shortband[1], newshortband) : newshortband

cross_1 = ta.cross(longband[1], RSIndex)

trend := ta.cross(RSIndex, shortband[1]) ? 1 : cross_1 ? -1 : nz(trend[1], 1)

FastAtrRsiTL = trend == 1 ? longband : shortband

//

// Find all the QQE Crosses

QQExlong = 0

QQExlong := nz(QQExlong[1])

QQExshort = 0

QQExshort := nz(QQExshort[1])

QQExlong := sQQEx and FastAtrRsiTL < RSIndex ? QQExlong + 1 : 0

QQExshort := sQQEx and FastAtrRsiTL > RSIndex ? QQExshort + 1 : 0

// Zero cross

QQEzlong = 0

QQEzlong := nz(QQEzlong[1])

QQEzshort = 0

QQEzshort := nz(QQEzshort[1])

QQEzlong := sQQEz and RSIndex >= 50 ? QQEzlong + 1 : 0

QQEzshort := sQQEz and RSIndex < 50 ? QQEzshort + 1 : 0

//

// Thresh Hold channel Crosses give the BUY/SELL alerts.

QQEclong = 0

QQEclong := nz(QQEclong[1])

QQEcshort = 0

QQEcshort := nz(QQEcshort[1])

QQEclong := sQQEc and RSIndex > 50 + ThreshHold ? QQEclong + 1 : 0

QQEcshort := sQQEc and RSIndex < 50 - ThreshHold ? QQEcshort + 1 : 0

// // QQE exit from Thresh Hold Channel

// plotshape(sQQEc and QQEclong == 1 ? RsiMa - 50 : na, title='QQE XC Over Channel', style=shape.diamond, location=location.absolute, color=color.new(color.olive, 0), size=size.small, offset=0)

// plotshape(sQQEc and QQEcshort == 1 ? RsiMa - 50 : na, title='QQE XC Under Channel', style=shape.diamond, location=location.absolute, color=color.new(color.red, 0), size=size.small, offset=0)

// // QQE crosses

// plotshape(sQQEx and QQExlong == 1 ? FastAtrRsiTL[1] - 50 : na, title='QQE XQ Cross Over', style=shape.circle, location=location.absolute, color=color.new(color.lime, 0), size=size.small, offset=-1)

// plotshape(sQQEx and QQExshort == 1 ? FastAtrRsiTL[1] - 50 : na, title='QQE XQ Cross Under', style=shape.circle, location=location.absolute, color=color.new(color.blue, 0), size=size.small, offset=-1)

// // Signal crosses zero line

// plotshape(sQQEz and QQEzlong == 1 ? RsiMa - 50 : na, title='QQE XZ Zero Cross Over', style=shape.square, location=location.absolute, color=color.new(color.aqua, 0), size=size.small, offset=0)

// plotshape(sQQEz and QQEzshort == 1 ? RsiMa - 50 : na, title='QQE XZ Zero Cross Under', style=shape.square, location=location.absolute, color=color.new(color.fuchsia, 0), size=size.small, offset=0)

// hcolor = RsiMa - 50 > ThreshHold ? color.green : RsiMa - 50 < 0 - ThreshHold ? color.red : color.orange

// plot(FastAtrRsiTL - 50, color=color.new(color.blue, 0), linewidth=2)

// p1 = plot(RsiMa - 50, color=color.new(color.orange, 0), linewidth=2)

// plot(RsiMa - 50, color=hcolor, style=plot.style_columns, transp=50)

// hZero = hline(0, color=color.black, linestyle=hline.style_dashed, linewidth=1)

// hUpper = hline(ThreshHold, color=color.green, linestyle=hline.style_dashed, linewidth=2)

// hLower = hline(0 - ThreshHold, color=color.red, linestyle=hline.style_dashed, linewidth=2)

// fill(hUpper, hLower, color=color.new(color.gray, 80))

//EOF

length := input.int(title='ATR Length', defval=14, minval=1)

smoothing = input.string(title='ATR Smoothing', defval='RMA', options=['RMA', 'SMA', 'EMA', 'WMA'])

m = input(0.3, 'ATR Multiplier')

src1 = input(high)

src2 = input(low)

pline = input(true, 'Show Price Lines')

col1 = input(color.blue, 'ATR Text Color')

col2 = input.color(color.teal, 'Low Text Color', inline='1')

col3 = input.color(color.red, 'High Text Color', inline='2')

collong = input.color(color.teal, 'Low Line Color', inline='1')

colshort = input.color(color.red, 'High Line Color', inline='2')

ma_function(source, length) =>

if smoothing == 'RMA'

ta.rma(source, length)

else

if smoothing == 'SMA'

ta.sma(source, length)

else

if smoothing == 'EMA'

ta.ema(source, length)

else

ta.wma(source, length)

a = ma_function(ta.tr(true), length) * m

s_sl = ma_function(ta.tr(true), length) * m + src1

l_sl = src2 - ma_function(ta.tr(true), length) * m

p1 = plot(s_sl, title='ATR Short Stop Loss', color=colshort, trackprice=pline ? true : false, transp=20)

p2 = plot(l_sl, title='ATR Long Stop Loss', color=collong, trackprice=pline ? true : false, transp=20)

bgc = RsiMa - 50 > ThreshHold ? color.green : Rsi - 50 < 0 - ThreshHold ? color.red : color.orange

barcolor(inpDrawBars ? bgc : na)

prebuy = RsiMa - 50 > ThreshHold

buy=prebuy and not(prebuy[1]) and fma > ma

var long_tp=0.0

var long_sl=0.0

var short_tp=0.0

var short_sl=0.0

if prebuy

strategy.close("Short")

if buy and strategy.position_size<=0

strategy.entry("Long", strategy.long)

long_sl:=l_sl

long_tp:=close+(close-long_sl)*2

//if strategy.position_size>0

strategy.exit("L_SL","Long",stop=long_sl)

//strategy.exit("L_SL","Long",stop=long_sl)

// if low<long_sl[1]

// strategy.close("Long")

presell=RsiMa - 50 < 0 - ThreshHold // RsiMa - 50 < 0 - ThreshHold

sell= presell and not(presell[1]) and fma < ma

//plotshape(presell)

if presell

strategy.close("Long")

if sell and strategy.position_size>=0

strategy.entry("Short", strategy.short)

short_sl:=s_sl

short_tp:=close-(short_sl-close)*2

//if strategy.position_size<0

strategy.exit("S_SL","Short",stop=short_sl)

//strategy.exit("S_SL","Short",stop=short_sl)