متحرک اوسط اور اسٹاکسٹک RSI حکمت عملی

جائزہ

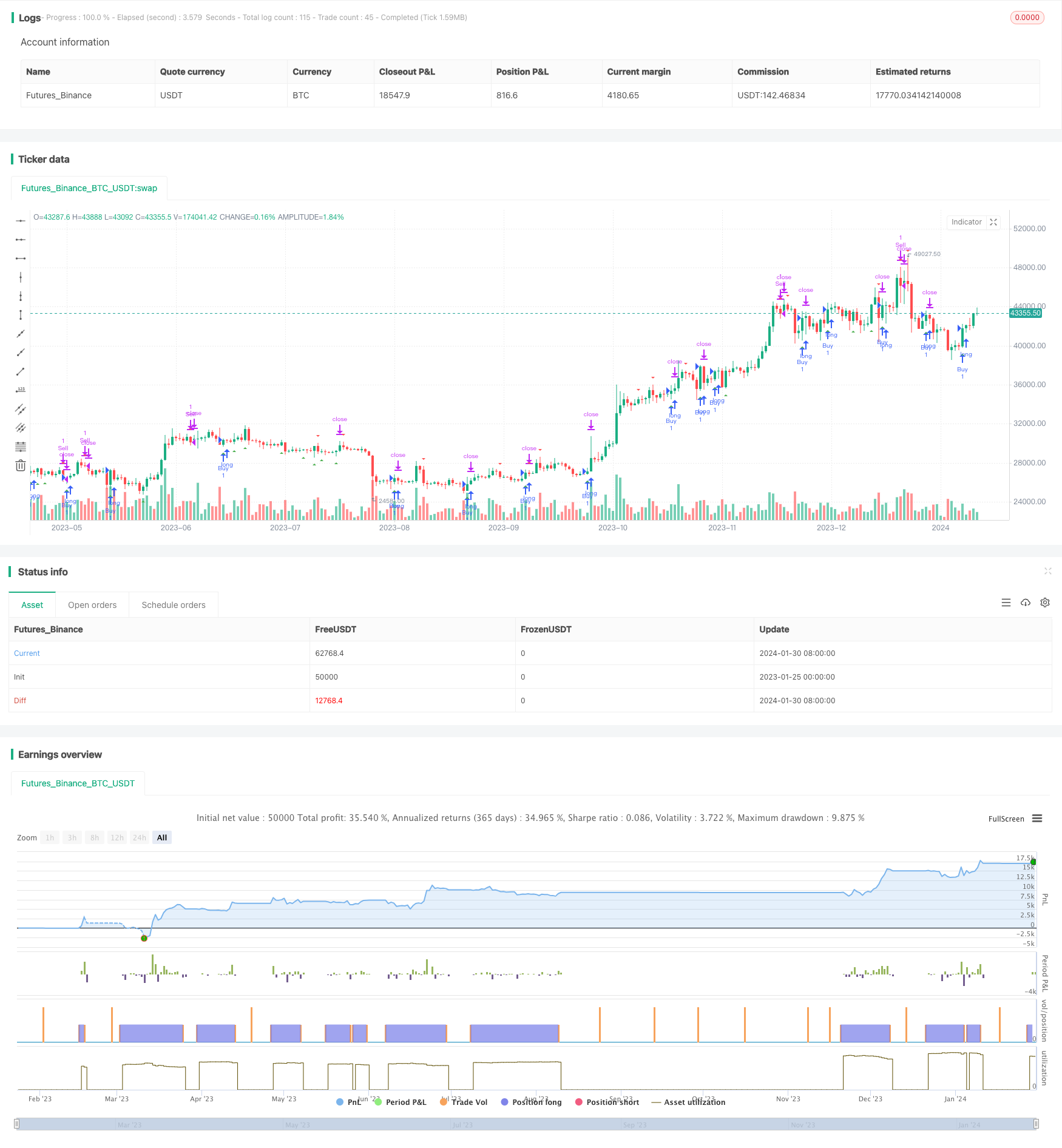

اس حکمت عملی کا تجربہ بٹ کوائن اور امریکی ڈالر کے تجارتی جوڑے (بی ٹی سی / یو ایس ڈی ٹی) کے 3 منٹ کے ٹائم فریم پر کیا گیا تھا اور اس نے بہت اچھے نتائج برآمد کیے تھے۔ اس حکمت عملی میں ٹریڈنگ سگنل کی شناخت کے لئے چلتی اوسط اور بے ترتیب نسبتا weak کمزور اشارے (اسٹوکاسٹک آر ایس آئی) کا استعمال کیا گیا تھا۔

حکمت عملی کا اصول

اس حکمت عملی میں دو مختلف ادوار کی سادہ حرکت پذیری اوسط استعمال کی جاتی ہیں ، 20 اور 50 ادوار۔ یہ دونوں اوسط قیمت کے رجحانات کا تعین کرنے کے لئے استعمال کی جاتی ہیں۔ جب قلیل مدتی حرکت پذیری اوسط پر طویل مدتی حرکت پذیری اوسط سے ٹکرا جاتا ہے تو یہ ایک کثیر سر سگنل ہوتا ہے ، اور اس کے نیچے ایک خالی سر سگنل ہوتا ہے۔

اسٹوچاسٹک آر ایس آئی اشارے کے لئے حساب کتاب فارمولہ یہ ہے: ((آر ایس آئی - کم سے کم آر ایس آئی) / ((اعلی ترین آر ایس آئی - کم سے کم آر ایس آئی) * 100 ◄ ۔ یہ اشارے آر ایس آئی اشارے کی موجودہ سطح کی عکاسی کرتا ہے جو حالیہ عرصے میں سب سے زیادہ اور کم سے کم آر ایس آئی کی پوزیشن پر ہے۔ اسٹوکاسٹک آر ایس آئی کے اوپر 20 سے زیادہ فروخت کا اشارہ ہوتا ہے ، اور نیچے 80 سے زیادہ خریدنے کا اشارہ ہوتا ہے۔

اس حکمت عملی میں رجحان کی سمت کا تعین کرنے کے لئے منتقل اوسط کا استعمال کیا جاتا ہے ، اور اسٹوکاسٹک آر ایس آئی کا استعمال کرتے ہوئے ممکنہ الٹ پوائنٹس کو داخلے کے وقت کے طور پر استعمال کیا جاتا ہے۔

حکمت عملی کا تجزیہ

یہ حکمت عملی دونوں کے فوائد کو جوڑتی ہے اور رجحانات کو بہتر طور پر پہچانتی ہے جبکہ ممکنہ الٹ پوائنٹس کی نشاندہی کرتی ہے ، جس سے منافع کمانے کے امکانات میں اضافہ ہوتا ہے۔

ایک ہی اشارے کے مقابلے میں ، اس حکمت عملی میں متعدد اشارے شامل ہیں اور سخت داخلے کے قواعد مرتب کیے گئے ہیں ، جو جعلی سگنل کو مؤثر طریقے سے فلٹر کرنے اور بیکار تجارت سے بچنے میں مدد فراہم کرتے ہیں۔

اس حکمت عملی نے خطرے کو بھی اچھی طرح سے کنٹرول کیا ہے ، ہر بار صرف 2٪ فنڈ پر بیلنس ٹریڈنگ ، جو انفرادی نقصانات کے اثرات کو مؤثر طریقے سے محدود کرسکتی ہے۔

حکمت عملی کے خطرے کا تجزیہ

یہ حکمت عملی بنیادی طور پر تکنیکی اشارے پر انحصار کرتی ہے جو تجارتی سگنل کا تعین کرتی ہے۔ اگر اشارے کی ناکامی ہو تو ، غلط سگنل پیدا ہوسکتے ہیں جس سے نقصان ہوتا ہے۔ اس کے علاوہ ، اشارے کے پیرامیٹرز کی غلط ترتیب حکمت عملی کی کارکردگی کو بھی متاثر کرتی ہے۔

جب مارکیٹ میں شدید اتار چڑھاؤ ہوتا ہے تو ، اسٹاپ اسٹاپ نقصان کی ترتیب کو توڑ دیا جاسکتا ہے ، جس سے نقصانات میں اضافے کا خطرہ ہوتا ہے۔

حکمت عملی کی اصلاح کی سمت

آپ زیادہ سے زیادہ متحرک اوسط کے مجموعوں اور پیرامیٹرز کی جانچ کر سکتے ہیں تاکہ آپ کو بہترین پیرامیٹرز کا مجموعہ مل سکے۔ آپ کو متحرک اوسط کے ساتھ دوسرے متحرک اشارے جیسے کے ڈی ، آر ایس آئی وغیرہ کو بھی جوڑنے کی کوشش کی جاسکتی ہے۔

مختلف کرپٹو کرنسیوں کی خصوصیات کے مطابق بہترین اسٹاپ اسٹاپ موڈ کا انتخاب کیا جاسکتا ہے ، تاکہ خطرے کو مزید کنٹرول کیا جاسکے۔

حکمت عملیوں کو زیادہ لچکدار اور موافقت پذیر بنانے کے لئے پیرامیٹرز کی ترتیبات اور سگنل فیصلے کے قواعد کو خود بخود بہتر بنانے کے لئے مشین لرننگ الگورتھم متعارف کرایا جاسکتا ہے۔

خلاصہ کریں۔

اس حکمت عملی میں ٹریڈنگ سگنل کا تعین کرنے کے لئے ایک متحرک اوسط اور اسٹوکاسٹک آر ایس آئی اشارے کا ایک کامیاب مجموعہ ہے۔ یہ حکمت عملی ایک ہی تکنیکی اشارے کے مقابلے میں زیادہ قابل اعتماد تجارتی سگنل فراہم کرسکتی ہے۔ اس حکمت عملی میں سخت رسک کنٹرول اور پیرامیٹرز کی اصلاح کے ذریعہ مستحکم منافع کی توقع کی جاتی ہے۔

/*backtest

start: 2023-01-25 00:00:00

end: 2024-01-31 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)