ڈبل موونگ ایوریج کراس اوور اور ولیمز انڈیکیٹر کمبی نیشن اسٹریٹجی

جائزہ

یہ حکمت عملی دو مختلف حکمت عملیوں کا مجموعہ ہے ، پہلی حکمت عملی اسٹاک کی قیمتوں پر مبنی ڈبل منتقل اوسط کے ذریعے ایک سگنل تشکیل دیتی ہے۔ دوسری حکمت عملی ولیمز اشارے میں جادوئی سوئنگ اشارے پر مبنی ہے۔ حتمی سگنل دو حکمت عملی سگنلوں کے اختتام کو لے کر حتمی تجارتی سگنل تشکیل دیتا ہے۔

حکمت عملی کا اصول

پہلی حکمت عملی کا اصول یہ ہے کہ جب کل کی اختتامی قیمت پچھلے دن کی اختتامی قیمت سے زیادہ ہو اور فاسٹ K لائن 9 ویں دن کا بے ترتیب اشارے سست D لائن 3 ویں دن کے بے ترتیب اشارے سے کم ہو تو خریدنے کا اشارہ پیدا کریں۔ جب کل کی اختتامی قیمت پچھلے دن کی اختتامی قیمت سے کم ہو اور فاسٹ K لائن 9 ویں دن کا بے ترتیب اشارے سست D لائن 3 ویں دن کے بے ترتیب اشارے سے زیادہ ہو تو فروخت کا اشارہ پیدا کریں۔

اس حکمت عملی کا دوسرا اصول یہ ہے کہ 5 اور 34 دن کی قیمتوں میں اتار چڑھاؤ کے فرق کا حساب لگایا جائے اور اس فرق کی اوسط اوسط کی حساب لگائی جائے۔ جب موجودہ قیمت پچھلے دور سے زیادہ ہو تو یہ خریدنے کا اشارہ ہے اور جب موجودہ قیمت پچھلے دور سے کم ہو تو یہ فروخت کا اشارہ ہے۔

دو حکمت عملیوں کے ساتھ مل کر ، حتمی سگنل دو حکمت عملی کے سگنل کا سنگم لیتا ہے۔ جب دونوں حکمت عملیوں نے بیک وقت خریدنے کا اشارہ دیا تو ، زیادہ کام کریں۔ جب دونوں حکمت عملیوں نے بیک وقت بیچنے کا اشارہ دیا تو ، خالی کرو۔

طاقت کا تجزیہ

اس حکمت عملی میں دوہری چلتی اوسط حکمت عملی اور ولیمز اشارے کی حکمت عملی دونوں حکمت عملیوں کے فوائد شامل ہیں۔ دوہری چلتی اوسط حکمت عملی وسط طویل لائن رجحانات کو پکڑ سکتی ہے۔ ولیمز اشارے کی حکمت عملی مختصر لائن ٹریڈنگ کے مواقع کو پکڑ سکتی ہے۔ دونوں حکمت عملیوں کو جوڑ کر ، منافع کمانے اور جھوٹے ٹوٹنے سے بچنے کے لئے۔

اس کے علاوہ، اس حکمت عملی میں ایک سے زیادہ پیرامیٹرز کی ان پٹ کی ترتیب ہے، جس میں مختلف اسٹاک اور مارکیٹ کے حالات کے مطابق پیرامیٹرز کو بہتر بنایا جاسکتا ہے، جو وسیع تر مارکیٹ کے ماحول میں ہوتا ہے.

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ دونوں حکمت عملی کے سگنل متضاد ہوسکتے ہیں۔ جب ایک حکمت عملی خریدنے کا اشارہ دیتی ہے اور دوسری فروخت کا اشارہ دیتی ہے تو حکمت عملی موثر سگنل پیدا نہیں کرسکتی ہے اور اس سے تجارت کا موقع ضائع ہوسکتا ہے۔

اس کے علاوہ ، اس حکمت عملی میں متعدد پیرامیٹرز شامل ہیں ، جس سے پیرامیٹرز کی اصلاح میں کچھ دشواری پیدا ہوتی ہے۔ پیرامیٹرز کا نامناسب مجموعہ حکمت عملی کی خراب کارکردگی کا سبب بن سکتا ہے۔

خطرے کو کم کرنے کے لئے، صرف ایک حکمت عملی سگنل کو اپنانے پر غور کیا جا سکتا ہے؛ یا مختلف مارکیٹ کے حالات کے لئے مناسب پیرامیٹرز کی حد کو تلاش کرنے کے لئے تحقیق.

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

دو حکمت عملی سگنل کی ہم آہنگی کا اندازہ کریں ، مختلف پیرامیٹرز کے تحت ان کے سگنل میچ کی سطح کا مطالعہ کریں ، اور بہترین پیرامیٹرز کا مجموعہ طے کریں۔

مختلف اقسام اور مختلف ادوار کے تحت حکمت عملی کی کارکردگی کی جانچ کرنا ، بہترین اطلاق کی تلاش کرنا۔

ڈبل چلتی اوسط حکمت عملی کو دوسرے اشارے جیسے کے ڈی جے اشارے کے ساتھ تبدیل کرنے پر غور کیا جاسکتا ہے۔

خطرے کو کنٹرول کرنے کے لئے اسٹاپ نقصان کے طریقہ کار میں اضافہ کریں ، جیسے زیادہ سے زیادہ واپسی کی روک تھام۔

خلاصہ کریں۔

یہ حکمت عملی دوہری چلتی اوسط حکمت عملی اور ولیمز اشارے کی حکمت عملی کے ساتھ مل کر رجحان سے باخبر رہنے اور شارٹ لائن سگنل کی گرفتاری کو مدنظر رکھتی ہے۔ پیرامیٹرز کی اصلاح کے ذریعہ مارکیٹ کے وسیع تر ماحول کے مطابق ڈھال لیا جاسکتا ہے۔ تاہم ، اس میں سگنل میچ کی عدم مطابقت اور پیچیدہ پیرامیٹرز کی اصلاح کی دشواریوں کا خطرہ بھی ہے۔ مجموعی طور پر ، یہ حکمت عملی کوانٹم ٹریڈنگ کے لئے ایک موثر سوچ پیش کرتی ہے ، اور اس میں مزید تحقیق کے قابل ہے تاکہ اس میں کم خطرہ اور استحکام کو بہتر بنایا جاسکے۔

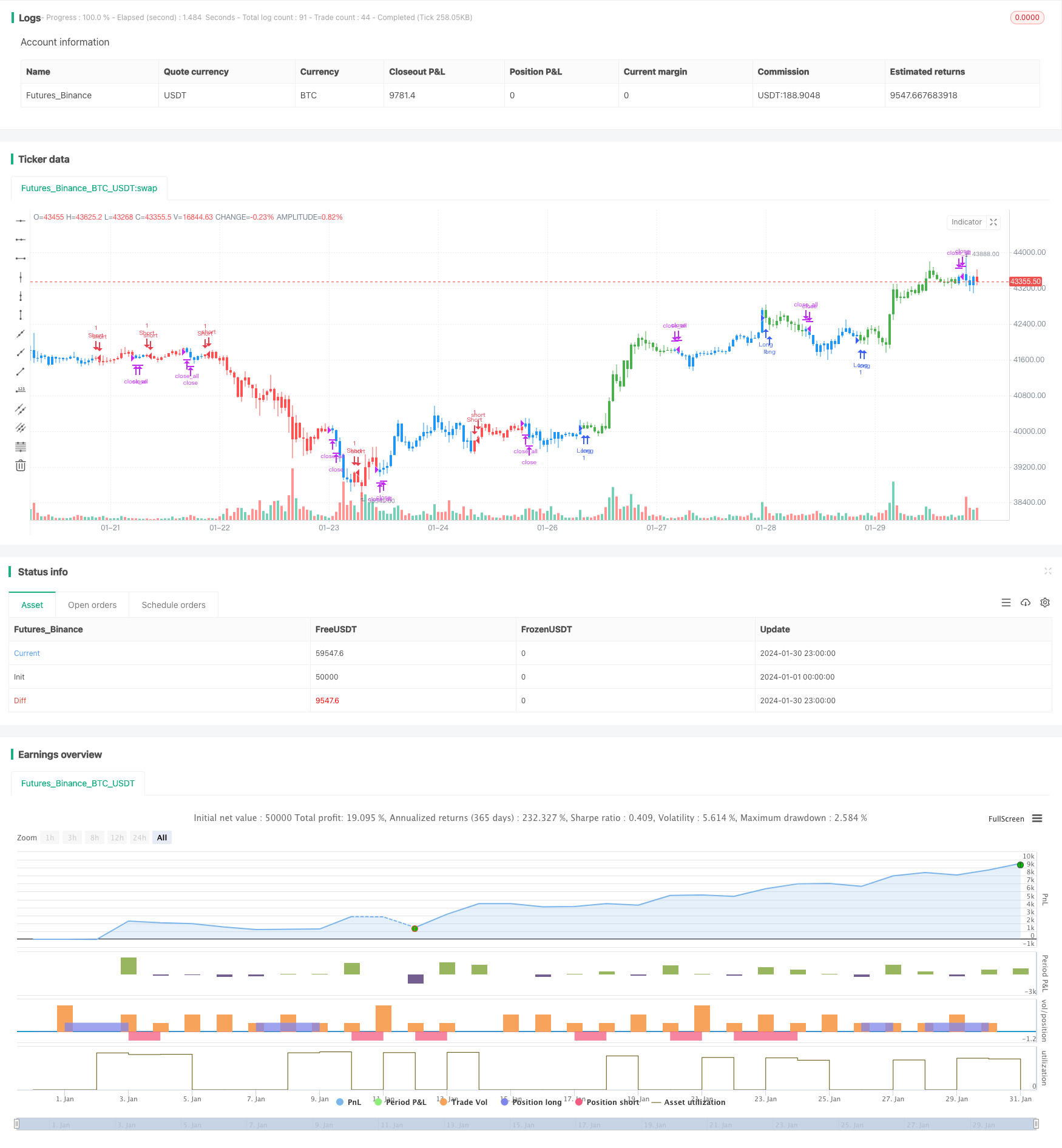

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 20/06/2019

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots the oscillator as a histogram where blue denotes

// periods suited for buying and red . for selling. If the current value

// of AO (Awesome Oscillator) is above previous, the period is considered

// suited for buying and the period is marked blue. If the AO value is not

// above previous, the period is considered suited for selling and the

// indicator marks it as red.

// You can make changes in the property for set calculating strategy MA, EMA, WMA

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

BillWilliamsAC(nLengthSlow, nLengthFast,nLengthMA, nLengthEMA, nLengthWMA, bShowWMA, bShowMA, bShowEMA) =>

pos = 0

xSMA1_hl2 = sma(hl2, nLengthFast)

xSMA2_hl2 = sma(hl2, nLengthSlow)

xSMA1_SMA2 = xSMA1_hl2 - xSMA2_hl2

xSMA_hl2 = sma(xSMA1_SMA2, nLengthFast)

nRes = xSMA1_SMA2 - xSMA_hl2

xResWMA = wma(nRes, nLengthWMA)

xResMA = sma(nRes, nLengthMA)

xResEMA = ema(nRes, nLengthEMA)

xSignalSeries = iff(bShowWMA, xResWMA,

iff(bShowMA, xResMA,

iff(bShowEMA, xResEMA, na)))

cClr = nRes > nRes[1] ? blue : red

pos := iff(xSignalSeries[2] < 0 and xSignalSeries[1] > 0, 1,

iff(xSignalSeries[2] > 0 and xSignalSeries[1] < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & Bill Williams. Awesome Oscillator (AC) with Signal Line", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

nLengthSlow = input(34, minval=1, title="Length Slow")

nLengthFast = input(5, minval=1, title="Length Fast")

nLengthMA = input(15, minval=1, title="MA")

nLengthEMA = input(15, minval=1, title="EMA")

nLengthWMA = input(15, minval=1, title="WMA")

bShowWMA = input(type=bool, defval=true, title="Show and trading WMA")

bShowMA = input(type=bool, defval=false, title="Show and trading MA")

bShowEMA = input(type=bool, defval=false, title="Show and trading EMA")

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posBillWilliamsAC = BillWilliamsAC(nLengthSlow, nLengthFast,nLengthMA, nLengthEMA, nLengthWMA, bShowWMA, bShowMA, bShowEMA)

pos = iff(posReversal123 == 1 and posBillWilliamsAC == 1 , 1,

iff(posReversal123 == -1 and posBillWilliamsAC == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? red: possig == 1 ? green : blue )