Stochastic RSI اور EMA دوہری اشارے تجارتی حکمت عملی

جائزہ

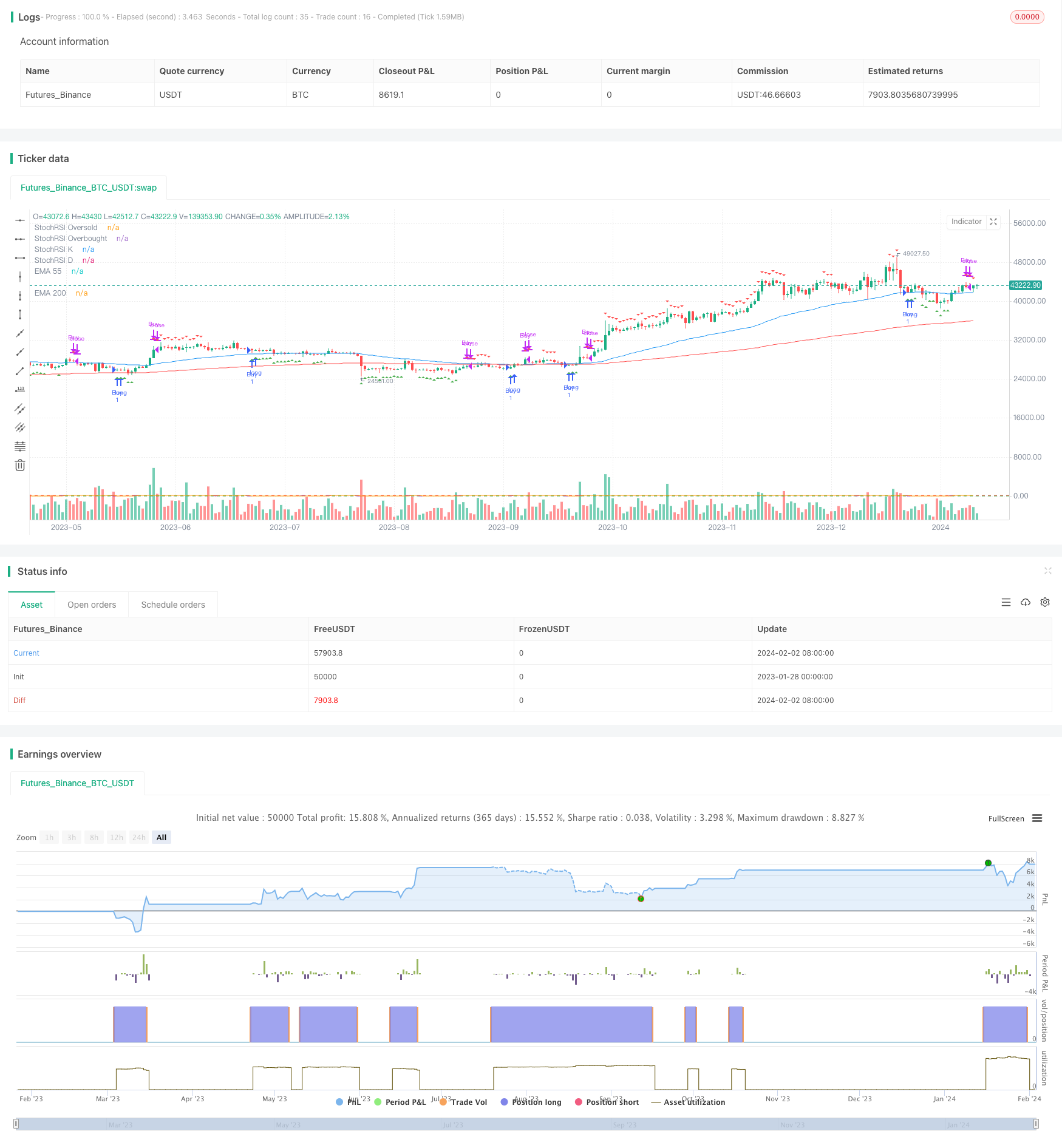

یہ حکمت عملی اسٹوکاسٹک آر ایس آئی اور دو مختلف دورانیہ کے ای ایم اے اشارے کو ایک ساتھ جوڑ کر ٹریڈنگ سگنل پیدا کرتی ہے۔ جب فوری اسٹوکاسٹک آر ایس آئی 20 سے کم اور 55 دورانیہ ای ایم اے 200 دورانیہ ای ایم اے سے زیادہ ہو تو خریدنے کا اشارہ ہوتا ہے۔ جب فوری اسٹوکاسٹک آر ایس آئی 80 سے زیادہ ہو تو فروخت کا اشارہ ہوتا ہے۔ یہ حکمت عملی مختلف اشارے کی طاقت کو جوڑتی ہے ، قیمت کی حرکیات کو بھی مدنظر رکھتی ہے اور رجحان کی سمت کو بھی مدنظر رکھتی ہے ، جس سے زیادہ مستحکم تجارتی حکمت عملی تشکیل دی جاتی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر اسٹوکاسٹک آر ایس آئی اور دو ای ایم اے پر مشتمل ہے۔ اسٹوکاسٹک آر ایس آئی ایک اسٹاک کی طرح کا اشارے ہے جو نسبتا strong مضبوط اشاریہ ہے۔ یہ آر ایس آئی اور اسٹوکاسٹک آسکیلیٹر کی خوبیوں کو جوڑتا ہے ، جس سے مارکیٹ میں زیادہ خرید و فروخت کے رجحان کو زیادہ واضح طور پر دیکھا جاسکتا ہے۔ دونوں ای ایم اے درمیانی مدت اور طویل مدتی قیمتوں کے رجحان کی سمت کی عکاسی کرتے ہیں۔

جب اسٹوکاسٹک آر ایس آئی 20 سے کم ہوتا ہے تو اس کا مطلب یہ ہے کہ مارکیٹ اوور سیل حالت میں ہے۔ اگر قلیل مدتی ای ایم اے طویل مدتی ای ایم اے سے زیادہ ہے تو ، اس کا مطلب یہ ہے کہ رجحان اب بھی اوپر کی طرف ہے ، یعنی اسٹاک کی پکڑ کی مدت ، اس وقت خریدنے سے بہتر رسک ریٹرن حاصل کیا جاسکتا ہے۔ جب اسٹوکاسٹک آر ایس آئی 80 سے اوپر ہوتا ہے تو اس کا مطلب یہ ہے کہ مارکیٹ اوور خرید علاقے میں داخل ہوتی ہے ، اس کو روکنے یا روکنے پر غور کرنا چاہئے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اشارے کے مابین ایک دوسرے کی تکمیل ہوتی ہے۔ اسٹوکاسٹک آر ایس آئی مارکیٹ کی حرکیات کا تعین کرتا ہے اور اوور بیئر اور اوور سیل کرتا ہے ، جبکہ ای ایم اے اہم رجحان کا تعین کرتا ہے ، ایک بار جب دونوں سمت اشارے جاری کرتے ہیں تو وہ دلیری سے داخل ہوسکتے ہیں۔ یہ حکمت عملی اسٹوکاسٹک آر ایس آئی کے مقابلے میں زیادہ جعلی سگنل کو فلٹر کرسکتی ہے ، اور اس طرح زیادہ استحکام حاصل کرسکتی ہے۔

اس کے علاوہ، یہ حکمت عملی بہت آسان ہے اور صرف تین اشارے پر توجہ مرکوز کرنے کے لئے فیصلہ کرنے کے قابل ہے، جو سرمایہ کاروں کے لئے موزوں ہے جو طویل مدتی رجحانات پر توجہ مرکوز کرنے کے بجائے مختصر مدت کے اتار چڑھاو پر توجہ مرکوز کرنا چاہتے ہیں.

خطرے کا تجزیہ

اس حکمت عملی میں کچھ خطرات بھی شامل ہیں۔ پہلے ، ای ایم اے کے فیصلے کے مطابق رجحان کا رخ موڑ سکتا ہے ، جس میں اسٹوکاسٹک آر ایس آئی خریدنے کا اشارہ لالچ دینے والا سگنل بن سکتا ہے۔ دوسرا ، مارکیٹ میں طویل عرصے تک سست روی ہوسکتی ہے ، جس کی وجہ سے پوزیشنوں کی طویل مدتی کارکردگی کمزور ہوسکتی ہے۔ اور آخر میں ، پیرامیٹرز کی غلط ترتیب حکمت عملی کی کارکردگی کو بھی متاثر کرسکتی ہے۔

اس سلسلے میں ، یہ مشورہ دیا جاتا ہے کہ ایک ہی نقصان کو کنٹرول کرنے کے لئے اسٹاپ نقصان کا استعمال کریں۔ اس کے ساتھ ہی ، پیرامیٹرز کو بھی مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے ، جیسے ای ایم اے کے دورانیہ کے فیصلے کے رجحانات کو زیادہ لمبی لکیر کا استعمال کرنا وغیرہ۔ مجموعی طور پر ، اس حکمت عملی کا خطرہ قابو میں ہے۔

اصلاح کی سمت

اس حکمت عملی میں چند اہم اصلاحات ہیں:

دوسرے اشارے کے لئے فلٹرز شامل کریں ، جیسے جھوٹے توڑ سے بچنے کے لئے قلیل مدتی الٹ RSI یا ATR کو پکڑنا

مشین لرننگ الگورتھم میں اضافہ ، انکولی پیرامیٹرز کی اصلاح کا طریقہ کار متعارف کرایا

جذبات کے اشارے، خبروں کے صفحات اور دیگر عوامل کے ساتھ مارکیٹ کا وقت طے کرنا

پوزیشن مینجمنٹ جیسے فکسڈ حصص قانون کو اپنانے سے خطرے کو مزید کم کیا جاتا ہے

ان اصلاحات سے حکمت عملی کی استحکام اور منافع میں نمایاں اضافہ ہوسکتا ہے۔

خلاصہ کریں۔

اس حکمت عملی میں اسٹوکاسٹک آر ایس آئی اور ای ایم اے دونوں اشارے کا استعمال کیا گیا ہے ، جس میں مارکیٹ میں اوور بیئر اور اوور سیل کی حالت اور اہم رجحانات کا فیصلہ کیا گیا ہے۔ سخت انٹریہ سے باہر نکلنے کے طریقہ کار کے ذریعہ ، مارکیٹ کے شور کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے ، اور اس سے زیادہ مستحکم حکمت عملی کی آمدنی حاصل کی جاسکتی ہے۔ پیرامیٹرز کی اصلاح ، ماڈل کی توسیع ، خطرے کے کنٹرول وغیرہ کے ذریعہ اگلا قدم ، یہ حکمت عملی ایک اہم اختیارات میں سے ایک بن سکتی ہے۔

/*backtest

start: 2023-01-28 00:00:00

end: 2024-02-03 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Stochastic RSI and EMA Strategy", shorttitle="StochRSI & EMA", overlay=true)

// Input for Stochastic RSI settings

stoch_length = input(14, title="StochRSI Length")

k_period = input(3, title="K Period")

d_period = input(3, title="D Period")

// Input for EMA periods

ema1_period = input(55, title="EMA 55 Period")

ema2_period = input(200, title="EMA 200 Period")

// Calculate Stochastic RSI

stoch_rsi_k = sma(stoch(close, close, close, stoch_length), k_period)

stoch_rsi_d = sma(stoch_rsi_k, d_period)

// Calculate EMAs

ema1 = ema(close, ema1_period)

ema2 = ema(close, ema2_period)

// Plot EMAs on the chart

plot(ema1, color=color.blue, title="EMA 55")

plot(ema2, color=color.red, title="EMA 200")

// Plot Stochastic RSI on a separate pane

hline(20, "StochRSI Oversold", color=color.green)

hline(80, "StochRSI Overbought", color=color.red)

plot(stoch_rsi_k, color=color.purple, title="StochRSI K")

plot(stoch_rsi_d, color=color.orange, title="StochRSI D")

// Buy condition: StochRSI below 20 and EMA55 above EMA200

buy_condition = stoch_rsi_k < 20 and ema1 > ema2

// Sell condition: StochRSI above 80

sell_condition = stoch_rsi_k > 80

// Plot buy and sell signals on the chart

plotshape(series=buy_condition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

plotshape(series=sell_condition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Strategy entry and exit

strategy.entry("Buy", strategy.long, when=buy_condition)

strategy.close("Buy", when=sell_condition)