ملٹی ٹائم فریم موونگ اوسط کراس اوور رجحان کے بعد حکمت عملی

جائزہ

اس حکمت عملی میں متعدد مختلف وقت کے ادوار کی متحرک اوسط کا حساب لگایا گیا ہے تاکہ متعدد وقت کے فریموں کے رجحانات کا اندازہ لگایا جاسکے۔ جب قیمت مختلف ادوار کی متحرک اوسط سے ٹکرا جاتی ہے تو ، اسی طرح کی متعدد کم کرنے والی کارروائی کی جاتی ہے۔

حکمت عملی کا اصول

یہ حکمت عملی مندرجہ ذیل نکات پر مبنی ہے:

چار مختلف ٹائم پیریڈ کے لئے 21 دن کی لائن، 50 دن کی لائن، 100 دن کی لائن اور 200 دن کی لائن کے لئے سادہ منتقل اوسط کا حساب لگائیں۔

جب قیمت اوپر سے کسی بھی اوسط سے گزرے تو زیادہ کریں؛ جب قیمت نیچے سے کسی بھی اوسط سے گزرے تو خالی کریں۔

کثیر حالات میں داخل ہونے کے بعد ، اسٹاپ نقصان کی جگہ پچھلی K لائن کی کم ترین قیمت کے قریب رکھی گئی ہے۔ جب کم کرنے کی صورتحال میں داخل ہونے کے بعد ، اسٹاپ نقصان کی جگہ پچھلی K لائن کی اعلی ترین قیمت کے قریب رکھی گئی ہے۔

کم از کم قیمت کے نیچے ایک مخصوص حد تک زیادہ سے زیادہ روکنے کا مقام مقرر کریں؛ زیادہ سے زیادہ قیمت کے اوپر ایک مخصوص حد تک ڈوبنے کا مقام مقرر کریں۔

جب قیمت اسٹاپ نقصان یا اسٹاپ بیکنگ پوائنٹ کو چھوتی ہے تو ، پوزیشن سے باہر نکلیں۔

اس طرح کے کثیر ٹائم فریم فیصلے کے ذریعہ ، تجارتی سگنل کی وشوسنییتا میں اضافہ کیا جاسکتا ہے ، جب رجحان واضح ہوتا ہے تو اس کا سراغ لگایا جاسکتا ہے۔ اس کے ساتھ ہی ، اسٹاپ اور اسٹاپ اسٹاپ کی ترتیبات خطرے کو کنٹرول کرسکتی ہیں ، اور نقصانات میں توسیع یا منافع کی ایک خاص سطح تک پہنچنے پر مارکیٹ سے باہر نکل سکتی ہیں۔

طاقت کا تجزیہ

اس حکمت عملی کے کچھ اہم فوائد یہ ہیں:

ایک سے زیادہ ٹائم فریم کا فیصلہ ، سگنل کی وشوسنییتا کو بہتر بناتا ہے۔ مختلف دورانیہ کی مساوی لائنوں کا کراس مجموعہ ، کچھ جھوٹے سگنل کو فلٹر کرسکتا ہے ، اور تجارت کے لئے واضح رجحانات کا انتخاب کرسکتا ہے۔

متحرک اسٹاپ نقصان کو روکنے کا طریقہ خطرے پر قابو پانے میں مدد کرتا ہے۔ K لائن کے اعداد و شمار کے ساتھ مل کر اسٹاپ نقصان کی گنتی ، مارکیٹ میں حقیقی اتار چڑھاو کی وسعت کے مطابق مناسب حد مقرر کی جاسکتی ہے ، تاکہ ایک ہی نقصان کی زیادہ سے زیادہ قیمت کو مؤثر طریقے سے کنٹرول کیا جاسکے۔

کوڈ کا ڈھانچہ صاف اور آسان ہے۔ پائن ایڈیٹر کی حکمت عملی کی بنیاد پر ، کوڈ کی ساخت واضح اور پڑھنے میں آسان ہے ، جس میں پیرامیٹرز کو ایڈجسٹ اور بہتر بنانے میں آسانی ہے۔

آسانی سے عملی طور پر لاگو ہوتا ہے۔ متحرک اوسط کراسنگ ایک زیادہ کلاسیکی تجارتی حکمت عملی کا نظریہ ہے ، جس میں پیرامیٹرز کو ایڈجسٹ کرنے کے بعد عملی طور پر لاگو کرنا آسان ہے ، اور اس کا اثر زیادہ مستحکم ہے۔

خطرے کا تجزیہ

اس حکمت عملی میں کچھ خطرات بھی ہیں، جن میں سے کچھ یہ ہیں:

رجحان کا تعین کرنے میں غلطی کا خطرہ۔ حرکت پذیر اوسط رجحان کا تعین کرنے کے اشارے کے طور پر ، غلطیاں اور تاخیر بھی ہوسکتی ہیں ، جس کی وجہ سے تجارتی سگنل میں انحراف ہوسکتا ہے۔

بڑے پیمانے پر ہلچل والے بازاروں میں نقصان کا خطرہ۔ جب مارکیٹ میں بڑے پیمانے پر اچھال یا بڑے پیمانے پر الٹ پھیر ہوتا ہے تو ، اسٹاپ نقصان کا نقطہ آسانی سے متحرک ہوسکتا ہے ، جس سے بڑے پیمانے پر نقصان ہوتا ہے۔

پیرامیٹرز کی غلط ترتیب سے نقصان میں اضافہ ہوسکتا ہے۔ اگر اسٹاپ نقصان کا نقطہ بہت وسیع ہے یا اسٹاپ نقصان کا نقطہ بہت تنگ ہے تو ، یہ بھی ایک ہی نقصان کی مقدار میں اضافہ کرسکتا ہے۔

طویل مدت کے لئے خطرے کا حامل ہونا۔ اس حکمت عملی میں رجحانات کی پیروی پر توجہ دی گئی ہے ، لیکن طویل مدتی آمدنی کے پیچھے ہٹنے کے تناسب کے مسائل پر غور نہیں کیا گیا ہے۔ طویل مدتی مکمل پوزیشن میں رکھنا بہت زیادہ رقم خرچ کرنے کا امکان ہے۔

پلیٹ فارم کے اختلافات سے لینڈ اسٹیک کا خطرہ ہوتا ہے۔ مکمل طور پر فعال ٹریڈنگ پلیٹ فارم میں ، منافع پر اثر پڑ سکتا ہے کیونکہ اس میں ٹریڈنگ لاگت ، سلائڈ پوائنٹس اور دیگر مسائل شامل ہیں۔

ردعمل:

دوسرے اشارے کی توثیق کے اشارے کے ساتھ مل کر جیسے کے ڈی جے ، ایم اے سی ڈی جیسے اشارے کا معاون فیصلہ

مارکیٹ کی صورتحال کے مطابق اسٹاپ نقصان کی حد کو ایڈجسٹ کریں۔ کافی جگہ اس بات کو یقینی بناتی ہے کہ اسٹاپ نقصان آسانی سے متحرک نہ ہو۔

پیرامیٹرز کو بہتر بنائیں ، طویل مدتی منافع کی واپسی کا اندازہ لگائیں۔ بار بار جانچ کے ذریعے بہترین پیرامیٹرز کا مجموعہ حاصل کریں۔

سمیلیٹر ٹریڈنگ میں حکمت عملی کی جانچ پڑتال کریں اور دستی اسٹاپ نقصان کو مکمل کریں۔

اصلاح کی سمت

اس حکمت عملی میں مزید اصلاحات کی گنجائش موجود ہے، جن میں سے کچھ یہ ہیں:

مقداری داخلے اور باہر نکلنے کی شرائط میں اضافہ کریں۔ مثال کے طور پر ، قیمتوں میں اعلی اور کم جدت طرازی کے لئے فلٹرنگ ترتیب دی جاسکتی ہے ، اس بات کو یقینی بنانا کہ بروقت تجارت کا انتخاب کیا جائے جس میں واضح رجحان ہو۔

فنڈ مینجمنٹ اور پوزیشن کنٹرول کے ساتھ مل کر۔ اکاؤنٹ اور مارکیٹ کی صورتحال کے مطابق ہر تجارت میں پوزیشن کا تناسب متحرک طور پر ایڈجسٹ کریں۔

رجحان اشارے کے فیصلے کی منطق میں اضافہ کریں۔ پی آر زیڈ ، اے ٹی آر ، ڈی ایم آئی وغیرہ کے اشارے کے ساتھ مل کر رجحان کی تجارت کے انتخاب اور فلٹرنگ کے قواعد طے کریں۔

ایک طویل اور مختصر متبادل آؤٹ پٹ میکانیزم قائم کریں۔ منافع کے بعد قیمت کی واپسی کی حد کی متحرک روک تھام ، منافع کی حفاظت کو یقینی بنائیں۔

اسمارٹ اسٹاک سلیکشن معیار کے مطابق معیارات کا ایک تالاب بنانا۔ مختلف اشارے کے اسکور کا اندازہ لگانے کے لئے اسٹاک پول کی تعمیر اور موافقت۔

مشین لرننگ کے کنٹرول کے ذرائع کو بڑھانا۔ LSTM ، RNN جیسے گہری سیکھنے کے ماڈل کا استعمال کرتے ہوئے معاون فیصلے ، انسانی غلطی کے خطرے کو کم کریں۔

خلاصہ کریں۔

یہ حکمت عملی سادہ منتقل اوسط کے کثیر وقت کے فریم کراسنگ کے ذریعے رجحان کا تعین کرنے کے لئے، آسان آپریشن ہے ۔ متحرک سٹاپ نقصان اور سٹاپ سیٹ اپ کے ساتھ، خطرے کو مؤثر طریقے سے کنٹرول کر سکتے ہیں ۔ لیکن وہاں بھی ایک مخصوص سگنل غلطی کا خطرہ اور ہلچل کے حالات کے تحت فنڈز کے نقصان کی ایک مسئلہ ہے ۔ مزید پیرامیٹرز کو بہتر بنانے اور معاون تکنیکی اشارے، خطرے کے کنٹرول کے ذرائع وغیرہ کو شامل کرنے کے ذریعے، زیادہ شاندار اور مستحکم ٹریڈنگ کی کارکردگی حاصل کی جا سکتی ہے ۔

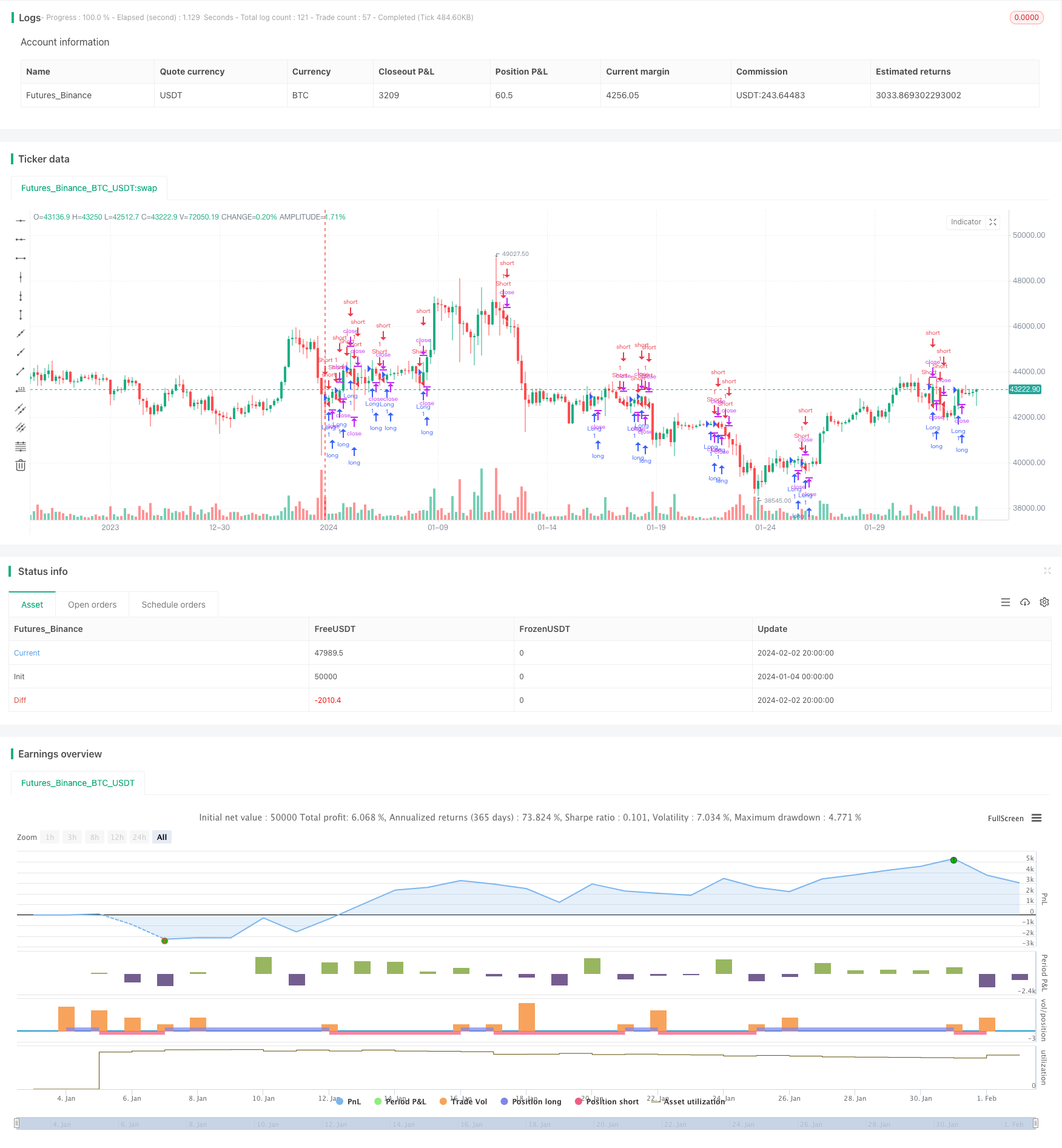

/*backtest

start: 2024-01-04 00:00:00

end: 2024-02-03 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("DolarBasar by AlperDursun", shorttitle="DOLARBASAR", overlay=true)

// Input for Moving Averages

ma21 = ta.sma(close, 21)

ma50 = ta.sma(close, 50)

ma100 = ta.sma(close, 100)

ma200 = ta.sma(close, 200)

// Calculate the lowest point of the previous candle for stop loss

lowestLow = ta.lowest(low, 2)

// Calculate the highest point of the previous candle for stop loss

highestHigh = ta.highest(high, 2)

// Calculate take profit levels

takeProfitLong = lowestLow - 3 * (lowestLow - highestHigh)

takeProfitShort = highestHigh + 3 * (lowestLow - highestHigh)

// Entry Conditions

longCondition = ta.crossover(close, ma21) or ta.crossover(close, ma50) or ta.crossover(close, ma100) or ta.crossover(close, ma200)

shortCondition = ta.crossunder(close, ma21) or ta.crossunder(close, ma50) or ta.crossunder(close, ma100) or ta.crossunder(close, ma200)

// Stop Loss Levels

stopLossLong = lowestLow * 0.995

stopLossShort = highestHigh * 1.005

// Exit Conditions

longExitCondition = low < stopLossLong or high > takeProfitLong

shortExitCondition = high > stopLossShort or low < takeProfitShort

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

if (longExitCondition)

strategy.exit("Long Exit", from_entry="Long", stop=stopLossLong, limit=takeProfitLong)

if (shortExitCondition)

strategy.exit("Short Exit", from_entry="Short", stop=stopLossShort, limit=takeProfitShort)