متحرک متحرک اوسط کراس اوور حکمت عملی

جائزہ

متحرک حرکت پذیر اوسط کراس اوور کمبو حکمت عملی (Dynamic Moving Average Crossover Combo Strategy) ایک جامع تجارتی حکمت عملی ہے جس میں متعدد تکنیکی اشارے اور مارکیٹ مرحلے کا پتہ لگانے کو شامل کیا گیا ہے۔ یہ متحرک طور پر مارکیٹ کی اتار چڑھاؤ کا حساب لگاتا ہے ، اور قیمتوں اور طویل مدتی متحرک اوسط سے فاصلے اور اتار چڑھاؤ کی بنیاد پر مارکیٹ کے تین مراحل کا فیصلہ کرتا ہے: جھٹکا ، رجحان اور صف بندی۔ حکمت عملی مارکیٹ کے مختلف مراحل میں مختلف داخلے اور باہر نکلنے کے قواعد کو اپناتی ہے ، جبکہ ای ایم اے / ایس ایم اے کراس ، ایم اے سی ڈی اور بولنگر بینڈ جیسے متعدد اشارے کے ساتھ مل کر خرید و فروخت کے سگنل جاری کرتی ہے۔

حکمت عملی کا اصول

مارکیٹ میں اتار چڑھاؤ کا حساب لگانا

اے ٹی آر (اوسط حقیقی اتار چڑھاؤ کی شدت) اشارے کا استعمال کرتے ہوئے مارکیٹ میں حالیہ 14 دن کے اندر اندر اتار چڑھاؤ کا حساب لگائیں۔ پھر 100 دن کی سادہ حرکت پذیری اوسط فلٹرنگ کے ساتھ اوسط اتار چڑھاؤ حاصل کریں۔

مارکیٹ کے مرحلے کا فیصلہ

قیمتوں کے 200 دن کی سادہ حرکت پذیر اوسط سے فاصلے کا حساب لگائیں۔ اگر فاصلہ اوسط اتار چڑھاؤ کے 1.5 گنا سے زیادہ ہے ، اور سمت واضح ہے تو ، اسے رجحان کی حیثیت سے فیصلہ کیا جائے گا۔ اگر موجودہ اتار چڑھاؤ اوسط اتار چڑھاؤ کے 1.5 گنا سے زیادہ ہے تو ، اسے ہلچل کی حیثیت سے فیصلہ کیا جائے۔

EMA/SMA کراسنگ

تیز EMA کا دورانیہ 10 دن ہے اور سست SMA کا دورانیہ 30 دن ہے۔ جب تیز EMA پر سست SMA سے گزرتا ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے۔

MACD

12، 26، 9 پیرامیٹرز MACD کا حساب لگائیں۔ جب MACD کالم مثبت ہوجاتا ہے تو خریدنے کا اشارہ پیدا ہوتا ہے۔

Bollinger Bands

20 دن کے اندر معیاری فرق چینل کی گنتی کریں۔ اگر چینل کی چوڑائی اپنے 20 دن کے ایس ایم اے سے کم ہے تو ، اس کو مرتب کرنے کی مدت کے طور پر سمجھا جائے گا۔

داخلے کے قواعد

ہلچل کا دورانیہ: تیزی سے لائن کراس یا MACD کالم کی اصلاح ، اور Bollinger Bands کے اندر قیمت بند ہونے پر ، زیادہ سے زیادہ داخلہ لیا گیا۔

رجحان کا دورانیہ: تیز رفتار لائن کراس یا MACD کالم تبدیل کرنے کے لئے زیادہ سے زیادہ.

اس کے بعد ، آپ کو نیچے کی طرف جانے کی ضرورت ہے اور نیچے کی طرف جانے کی ضرورت نہیں ہے۔

کھیل کے قواعد

مندرجہ ذیل شرائط کو پورا کرنے کے لئے ، خالی پوزیشن میں داخل ہوں: MACD میں مسلسل دو K لائنیں منفی ہیں ، اور اختتامی قیمت میں دو دن کے لئے مسلسل کمی واقع ہوئی ہے۔

زلزلے کا دورانیہ: اسٹاک آر ایس آئی کے اوپری خرید زون میں داخل ہونے کے بعد۔

اس کے علاوہ ، جب قیمت اوپری بینڈ سے کم ہوتی ہے تو اس میں شرکت کریں۔

طاقت کا تجزیہ

یہ ایک سمارٹ ٹریڈنگ حکمت عملی ہے جس میں مارکیٹ کے حالات کا اندازہ ہوتا ہے اور اس کے فوائد ہیں:

سسٹم کے تحت کام کرنا، ذہنی مداخلت کو کم کرنا

مارکیٹ کے حالات کے مطابق حکمت عملی کے پیرامیٹرز کے ساتھ مل کر، زیادہ مناسب.

کثیر اشارے کا مجموعہ ، سگنل کی یقین دہانی کو بڑھاتا ہے۔

Bollinger Bands خود کار طریقے سے نقصان کو روکنے کے لئے، خطرے کو کم کرنے کے لئے.

تمام قسم کے حالات کا تعین کریں، جعلی سگنل کو فلٹر کریں۔

متحرک سٹاپ نقصان سٹاپ، رجحان ٹریکنگ منافع.

خطرے کا تجزیہ

اہم خطرات:

پیرامیٹرز کی غلط ترتیب سے حکمت عملی کی ناکامی کا سبب بن سکتا ہے۔ پیرامیٹرز کے مجموعے کو بہتر بنانے کی سفارش کی جاتی ہے۔

ماڈل کی ناکامی کی وجہ سے غیر متوقع واقعات۔ حکمت عملی کی منطق کو بروقت اپ ڈیٹ کرنے کی سفارش کی گئی ہے۔

کم ٹرانزیکشن فیس والے بروکرز کو منتخب کرنے کی سفارش کی جاتی ہے۔

کثیر میٹرکس مجموعہ حکمت عملی کی پیچیدگی کو بڑھاتا ہے۔ بنیادی میٹرکس کو منتخب کرنے کی تجویز ہے۔

اصلاح کی سمت

اس کے علاوہ، آپ کو مندرجہ ذیل پہلوؤں سے بہتر بنانے کی ضرورت ہے:

مارکیٹ کے حالات کے بارے میں فیصلہ کرنے کے معیار کو بہتر بنانا اور درستگی کو بہتر بنانا۔

مشین لرننگ ماڈیول شامل کریں تاکہ پیرامیٹرز کو خود بخود ایڈجسٹ کیا جاسکے۔

اہم حادثے کے خطرے کا اندازہ لگانے کے لئے ٹیکسٹ پروسیسنگ کے ساتھ مل کر۔

ملٹی مارکیٹ ریٹرننگ ، بہترین مجموعہ پیرامیٹرز تلاش کریں۔

ٹریلنگ اسٹاپ کی حکمت عملی کو شامل کرنا

خلاصہ کریں۔

متحرک منتقل اوسط کراس مجموعہ حکمت عملی ایک کثیر اشارے والی ذہین تجارتی حکمت عملی ہے۔ یہ مارکیٹ کے ماحول میں ایڈجسٹمنٹ پیرامیٹرز کو جوڑنے کے قابل ہے ، جس سے مشروط فیصلہ سازی کا نظام سازی کیا جاسکتا ہے۔ اس میں مضبوط موافقت اور یقین ہے۔ لیکن پیرامیٹرز کی ترتیب اور نئے ماڈیول کو احتیاط سے استعمال کرنے کی ضرورت ہے ، تاکہ حکمت عملی کی پیچیدگی میں اضافہ نہ ہو۔ مجموعی طور پر ، یہ ایک قابل عمل مقدار کی حکمت عملی ہے۔

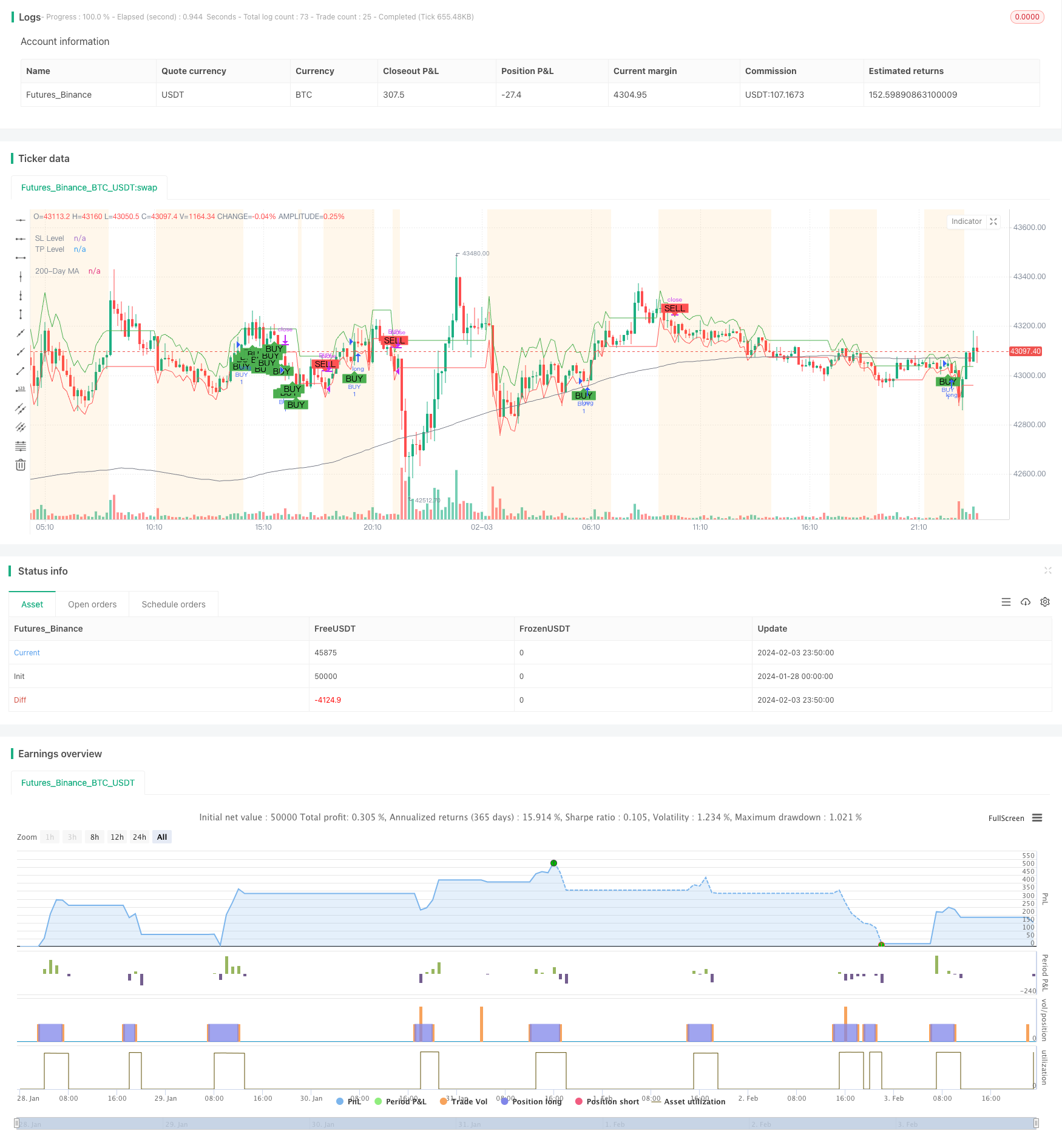

/*backtest

start: 2024-01-28 00:00:00

end: 2024-02-04 00:00:00

period: 10m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Improved Custom Strategy", shorttitle="ICS", overlay=true)

// Volatility

volatility = ta.atr(14)

avg_volatility_sma = ta.sma(volatility, 100)

avg_volatility = na(avg_volatility_sma) ? 0 : avg_volatility_sma

// Market Phase detection

long_term_ma = ta.sma(close, 200)

distance_from_long_term_ma = close - long_term_ma

var bool isTrending = math.abs(distance_from_long_term_ma) > 1.5 * avg_volatility and not na(distance_from_long_term_ma)

var bool isVolatile = volatility > 1.5 * avg_volatility

// EMA/MA Crossover

fast_length = 10

slow_length = 30

fast_ma = ta.ema(close, fast_length)

slow_ma = ta.sma(close, slow_length)

crossover_signal = ta.crossover(fast_ma, slow_ma)

// MACD

[macdLine, signalLine, macdHistogram] = ta.macd(close, 12, 26, 9)

macd_signal = crossover_signal or (macdHistogram > 0)

// Bollinger Bands

source = close

basis = ta.sma(source, 20)

upper = basis + 2 * ta.stdev(source, 20)

lower = basis - 2 * ta.stdev(source, 20)

isConsolidating = (upper - lower) < ta.sma(upper - lower, 20)

// StockRSI

length = 14

K = 100 * (close - ta.lowest(close, length)) / (ta.highest(close, length) - ta.lowest(close, length))

D = ta.sma(K, 3)

overbought = 75

oversold = 25

var float potential_SL = na

var float potential_TP = na

var bool buy_condition = na

var bool sell_condition = na

// Buy and Sell Control Variables

var bool hasBought = false

var bool hasSold = true

// Previous values tracking

prev_macdHistogram = macdHistogram[1]

prev_close = close[1]

// Modify sell_condition with the new criteria

if isVolatile

buy_condition := not hasBought and crossover_signal or macd_signal and (close > lower) and (close < upper)

sell_condition := hasBought and (macdHistogram < 0 and prev_macdHistogram < 0) and (close < prev_close and prev_close < close[2])

potential_SL := close - 0.5 * volatility

potential_TP := close + volatility

if isTrending

buy_condition := not hasBought and crossover_signal or macd_signal

sell_condition := hasBought and (macdHistogram < 0 and prev_macdHistogram < 0) and (close < prev_close and prev_close < close[2])

potential_SL := close - volatility

potential_TP := close + 2 * volatility

if isConsolidating

buy_condition := not hasBought and crossover_signal and (close > lower)

sell_condition := hasBought and (close < upper) and (macdHistogram < 0 and prev_macdHistogram < 0) and (close < prev_close and prev_close < close[2])

potential_SL := close - 0.5 * volatility

potential_TP := close + volatility

// Update the hasBought and hasSold flags

if buy_condition

hasBought := true

hasSold := false

if sell_condition

hasBought := false

hasSold := true

// Strategy Entry and Exit

if buy_condition

strategy.entry("BUY", strategy.long, stop=potential_SL, limit=potential_TP)

strategy.exit("SELL_TS", from_entry="BUY", trail_price=close, trail_offset=close * 0.05)

if sell_condition

strategy.close("BUY")

// Visualization

plotshape(series=buy_condition, style=shape.labelup, location=location.belowbar, color=color.green, text="BUY", size=size.small)

plotshape(series=sell_condition, style=shape.labeldown, location=location.abovebar, color=color.red, text="SELL", size=size.small)

plot(long_term_ma, color=color.gray, title="200-Day MA", linewidth=1)

plot(potential_SL, title="SL Level", color=color.red, linewidth=1, style=plot.style_linebr)

plot(potential_TP, title="TP Level", color=color.green, linewidth=1, style=plot.style_linebr)

bgcolor(isVolatile ? color.new(color.purple, 90) : isTrending ? color.new(color.blue, 90) : isConsolidating ? color.new(color.orange, 90) : na)