ڈبل اسموتھڈ موونگ ایوریج آسکیلیٹر اسٹاک اسٹریٹجی

جائزہ

اس حکمت عملی میں اسٹاک کی خرید و فروخت کے نقطہ نظر کا تعین کرنے کے لئے ڈبل ہموار اوسط اوسط اوسط اوسط اوسط استعمال کیا جاتا ہے۔ ڈبل ہموار اوسط اوسط اوسط دو مختلف پیرامیٹرز کی لمبائی اور لمبائی پر مشتمل ہوتا ہے ، جس میں قیمت میں تبدیلی کی حرکیات کا حساب کتاب کرکے اوور بیئر اور اوور سیلنگ کا اندازہ لگایا جاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اشارے ڈبل ہموار مساوی لکیری نوسخاتی اشاریہ (TSI) ہے۔ اس اشاریہ کا حساب کتاب طریقہ یہ ہے:

پی سی = قریبی - قریبی قیمتوں میں تبدیلی کا حساب لگائیں

پی سی پر دوہری اشاریہ ہموار کرنے کے لئے ، بالترتیب طویل مدت 12 دن اور مختصر مدت 9 دن اشاریہ اوسط لیں۔

اسی طرح مطلق اقدار کے لئے ڈبل انڈیکس ہموار کرنے کے لئے, double_smoothed_abs_pc حاصل

حتمی ٹی ایس آئی انڈیکس = 100*(double_smoothed_pc/double_smoothed_abs_pc)

TSI کی قدر اور اس کے سگنل لائن ts_signal کے درمیان تعلق کا حساب لگاکر ، اوور بیئر اوور سیل زون کا اندازہ لگائیں ، جس سے خریدنے اور بیچنے کا فیصلہ کیا جاسکے۔

خریدنے کا اشارہ: ٹی ایس آئی کی قیمت پر اس کی سگنل لائن کو عبور کریں ، جس سے یہ ظاہر ہوتا ہے کہ اسٹاک کی قیمت الٹ گئی ہے ، اور اوور سیل زون میں قدم رکھا جاسکتا ہے۔

فروخت کا اشارہ: ٹی ایس آئی کی قیمت کے نیچے اس کی سگنل لائن کو عبور کریں ، جس سے ظاہر ہوتا ہے کہ اسٹاک کی قیمت الٹ گئی ہے ، اوور سیل زون ختم ہوچکا ہے ، اسے فروخت کیا جانا چاہئے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اسٹاک کی قیمتوں میں دورانیہ کی خصوصیت کو پہچاننے کے لئے ڈبل ہموار اوسط اشارے کا استعمال کیا جاتا ہے۔ ڈبل ہموار اوسط اشارے میں ایک ہی وقت میں دو طویل اور مختصر ادوار کا استعمال ، قیمتوں میں تبدیلی کے رجحان کو زیادہ حساس اور درست طریقے سے پکڑ سکتا ہے ، اور خرید و فروخت کے مقامات کا تعین کرنے کے لئے ایک واحد اوسط سے زیادہ مضبوط ہے۔

اس کے علاوہ ، اس حکمت عملی میں دیگر عام تکنیکی اشارے کے بجائے ٹی ایس آئی انڈیکس کا انتخاب کیا گیا ہے کیونکہ ٹی ایس آئی انڈیکس قیمتوں میں تبدیلی کی متحرک معلومات پر زیادہ توجہ دیتا ہے۔ اس سے زیادہ خرید و فروخت کے رجحان کا زیادہ درست اندازہ لگایا جاسکتا ہے ، جس سے خرید و فروخت کے بہترین مقامات کا انتخاب کیا جاسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کا سب سے بڑا خطرہ یہ ہے کہ ڈبل ہموار اوسط خود قیمت کی تبدیلیوں کے لئے زیادہ حساس ہے ، اور جب اسٹاک کی قیمت میں ہلچل آتی ہے تو ، غلط سگنل پیدا کرنے میں آسانی سے ہوتا ہے۔ اس کے علاوہ ، ٹی ایس آئی انڈیکس اوور بیوڈ اوور سیل زون کا فیصلہ کرنے کے معیار اب بھی نسبتا subjective ذیلی ہیں ، اور پیرامیٹرز کی غلط ترتیب بھی فیصلے کی درستگی کو متاثر کرتی ہے۔

ان خطرات کو کنٹرول کرنے کے لئے ، یہ تجویز کیا جاتا ہے کہ پیرامیٹرز کو مناسب طریقے سے بہتر بنایا جائے ، لمبی لمبی اوسط کی لمبائی کو ایڈجسٹ کیا جائے۔ اس کے ساتھ ساتھ دیگر اشارے کے ساتھ مل کر سگنل کی توثیق کی جائے ، تاکہ ہلچل کی صورتحال میں پوزیشن کھولنے سے گریز کیا جاسکے۔ اس کے علاوہ ، نقصان کو روکنے کی حکمت عملی کو بہتر بنانا ، غیر متوقع واقعات کے لئے خطرے سے متعلق اقدامات کا تعین کرنا بھی بہت ضروری ہے۔

اصلاح کی سمت

اس حکمت عملی کو بہتر بنانے کے لئے دو اہم پہلوؤں پر توجہ مرکوز کی گئی ہے:

پیرامیٹرز کی اصلاح۔ زیادہ سے زیادہ ریٹرننگ کے ذریعہ لمبی اوسط لائن اور سگنل لائن پیرامیٹرز کے بہترین مجموعے کی جانچ کی جاسکتی ہے ، جس سے اشارے کی حساسیت میں اضافہ ہوتا ہے۔

فلٹرنگ اشارے ترتیب دیں۔ مثال کے طور پر بلین بینڈ ، کے ڈی جے اور دیگر اشارے کے ساتھ مل کر خرید و فروخت کے سگنل کی توثیق کریں ، تاکہ پوزیشن کھولنے میں غلطی نہ ہو۔ یا تجارت کا حجم فلٹر قائم کریں ، صرف اس صورت میں پوزیشن کھولیں جب تجارت کا حجم زیادہ ہو۔

زیادہ سے زیادہ نقصان کی روک تھام کی حکمت عملی 🌸 ایک ہی نقصان کو کنٹرول کرنے کے لئے متحرک روک تھام اور وقت کی روک تھام کا قیام 🌸 اس کے علاوہ، بڑے پیمانے پر حالات کے مطابق تجارت کو روکنے کے لئے، نظاماتی خطرے کو کنٹرول کرنے کے لئے بھی ممکن ہے 🌸

پوزیشن مینجمنٹ کو بہتر بنائیں۔ متحرک طور پر ایڈجسٹ پوزیشن سائز اور تناسب قائم کریں ، جو مارکیٹ کی صورتحال کے مطابق ہر تجارت کے خطرے کے مارجن کو کنٹرول کرسکیں۔

خلاصہ کریں۔

اس حکمت عملی میں ڈبل ہموار اوسط لکیری اوسیلیٹر انڈیکس کے حساب کتاب کا طریقہ استعمال کیا گیا ہے ، جبکہ قیمت کی حرکیات میں تبدیلی کے دو طویل اور مختصر دوروں کا تجزیہ کیا گیا ہے ، تاکہ اوور بیئر اوور سیل زون کا فیصلہ کیا جاسکے ، اور خرید و فروخت کا فیصلہ کیا جاسکے۔ ایک واحد اوسط کے مقابلے میں ، اس کے فیصلے میں زیادہ درست اور حساس ہونے کے فوائد ہیں۔ یقینا ، اس حکمت عملی کی استحکام اور منافع بخش صلاحیت کو بڑھانے کے لئے سگنل کو فلٹر کرنے کے لئے مناسب اصلاح کے پیرامیٹرز کی ضرورت ہے ، اور دیگر اشارے کے ساتھ اس کی مدد کی جائے گی۔ مجموعی طور پر ، یہ حکمت عملی ایک مؤثر تکنیکی ذریعہ فراہم کرتی ہے جو خرید و فروخت کے مقامات کا فیصلہ کرنے کے لئے قابل ہے۔

/*backtest

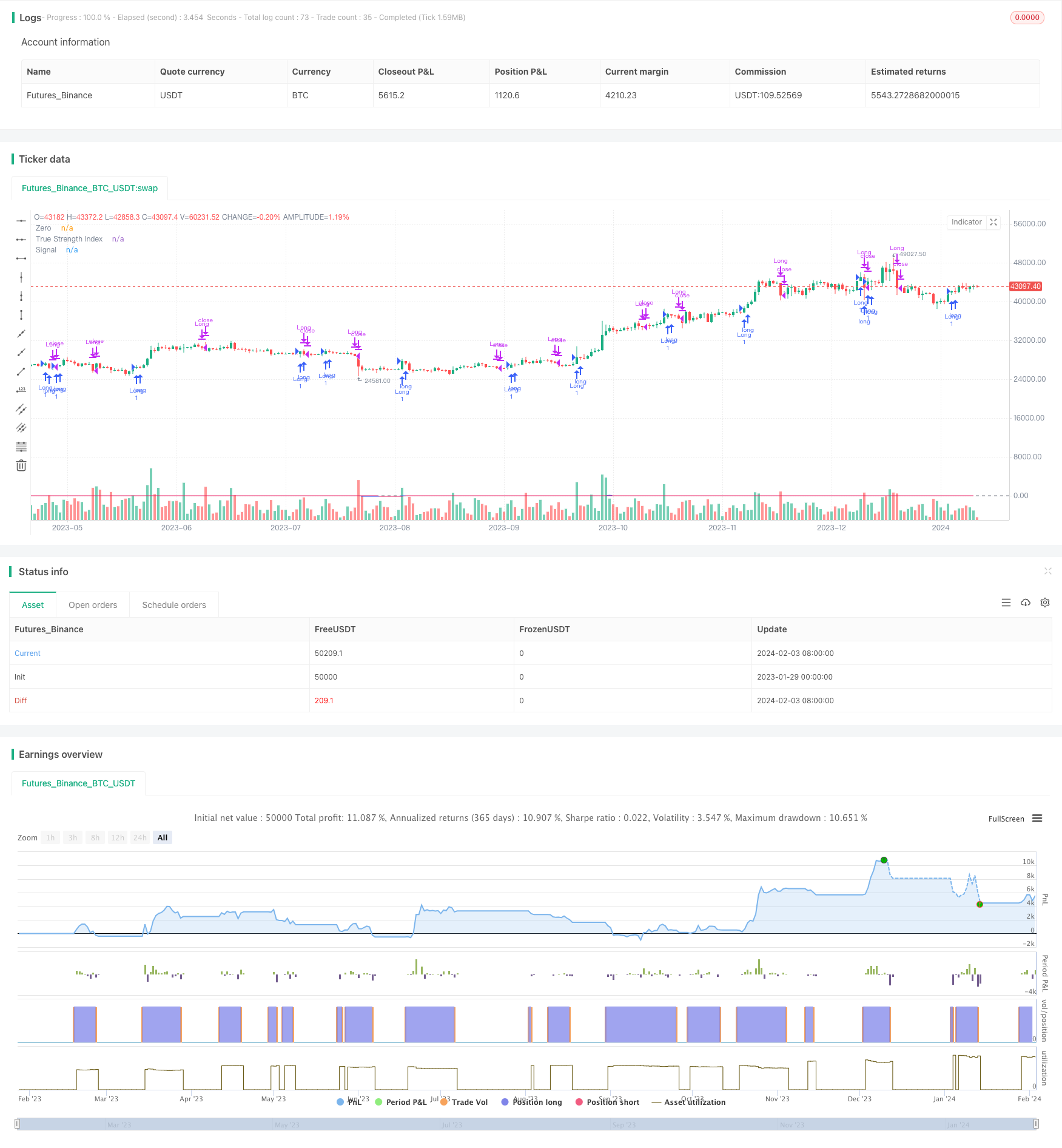

start: 2023-01-29 00:00:00

end: 2024-02-04 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © shankardey7310

//@version=5

strategy("TSI STOCKS", shorttitle="TSI", overlay=true)

initialCapital = input(10000, title="Initial Capital")

riskPercent = input(1, title="Risk Percentage") / 100

longLength = input(12, title="Long Length")

shortLength = input(9, title="Short Length")

signalLength = input(12, title="Signal Length")

price = close

pc = ta.change(price)

double_smooth(src, long, short) =>

first_smooth = ta.ema(src, long)

ta.ema(first_smooth, short)

double_smoothed_pc = double_smooth(pc, longLength, shortLength)

double_smoothed_abs_pc = double_smooth(math.abs(pc), longLength, shortLength)

tsi_value = 100 * (double_smoothed_pc / double_smoothed_abs_pc)

tsi_signal = ta.ema(tsi_value, signalLength)

riskAmount = (initialCapital * riskPercent) / close

if (tsi_value > tsi_signal and tsi_value[1] <= tsi_signal[1])

strategy.entry("Long", strategy.long)

if (tsi_value < tsi_signal and tsi_value[1] >= tsi_signal[1])

strategy.close("Long")

plot(tsi_value, title="True Strength Index", color=#2962FF)

plot(tsi_signal, title="Signal", color=#E91E63)

hline(0, title="Zero", color=#787B86)