مقداری تجارتی حکمت عملی مقررہ سٹاپ پرافٹ اور سٹاپ لوس ایگزٹ کے ساتھ

جائزہ

اس حکمت عملی کا نام ہے متحرک متحرک اوسط توڑنے کے لئے داخلہ، فکسڈ سٹاپ سٹاپ نقصان سے باہر نکلنے کے لئے مقداری ٹریڈنگ حکمت عملی. اس حکمت عملی کا بنیادی خیال یہ ہے کہ ہر ہفتے کے دن ٹریڈنگ کے وقت ، اگر اختتامی قیمت 115 سیکنڈ سے کم ہل متحرک متحرک اوسط سے نیچے ہے ، تو پھر طویل پوزیشن میں داخل ہونے کا آپریشن کیا جائے۔ اس کے بعد ہر ہفتے کے تین دن ٹریڈنگ کے وقت ، غیر مشروط طور پر فلیٹ پوزیشن سے باہر نکلنے کا آپریشن کیا جائے ، جبکہ فکسڈ سٹاپ نقصان کا مقام طے کیا جائے۔

حکمت عملی کا اصول

اس حکمت عملی کو بنیادی طور پر ہل منتقل اوسط کے اشارے کے اشارے اور بار بار چلنے والے تجارتی قواعد پر مبنی ڈیزائن کیا گیا ہے۔

سب سے پہلے ، ہر پیر کے روز تجارت کے وقت ، اس بات کا تعین کریں کہ آیا بند ہونے والی قیمت 115 دوروں کی ہل کی حرکت پذیری اوسط سے کم ہے یا نہیں ، اور اگر شرائط پوری ہوجائیں تو ، لانگ پوزیشن میں داخلے کا آپریشن کریں۔ ہل کی حرکت پذیری اوسط قیمت کی تبدیلیوں کا زیادہ تیزی سے جواب دیتی ہے اور عام حرکت پذیری اوسط کے مقابلے میں رجحانات کی شناخت کے لئے زیادہ حساس ہے ، لہذا اس اشارے کا اشارہ داخلے کے وقت کی درستگی کو بہتر بنا سکتا ہے۔

دوسرا ، ہر ہفتہ کے بدھ کے روز ٹریڈنگ کے وقت بلا شرط پوزیشن سے باہر نکلیں۔ اس دورانیے کے آپریشن کے ذریعہ ، اچانک واقعات سے متاثر ہونے سے بچنے کے لئے ، واپسی کے امکانات کو کم کیا جاسکتا ہے۔ اس کے ساتھ ہی ہر تجارت کے خطرے اور منافع کو کنٹرول کرنے کے لئے ایک مقررہ تناسب اسٹاپ نقصان کا نقطہ بھی ترتیب دیا گیا ہے۔

آخر میں ، ہر تجارت میں پوزیشن رکھنے کا وقت کم ہونے کی وجہ سے ، تجارت کی کثرت زیادہ ہے ، جس سے پوزیشن کی پوزیشن کو کچھ حد تک ایڈجسٹ کیا جاسکتا ہے ، جس سے ایک ہی تجارت کا خطرہ کم ہوتا ہے۔

طاقت کا تجزیہ

اس حکمت عملی کے درج ذیل فوائد ہیں:

Hull Moving Average کو انٹری سگنل کے اشارے کے طور پر استعمال کرتے ہوئے ، انٹری ٹائمنگ کے انتخاب کی درستگی کو بہتر بنایا جاسکتا ہے ، جس سے رجحان کے مواقع کو پکڑ لیا جاسکتا ہے۔

دورانیے پر کھیلنے کے طریقوں کو اپنانے سے غیر منطقی رویے کے خطرات سے بچنے اور واپسی کے امکانات کو کم کرنے میں مدد ملتی ہے۔

فکسڈ سٹاپ نقصان کی پوزیشنوں کے ذریعہ ، آپ کو ایک ہی تجارت کے منافع کے خطرے کے تناسب کو اچھی طرح سے کنٹرول کرنے میں مدد ملتی ہے۔

اعلی تجارتی تعدد ، پوزیشنوں کو ایڈجسٹ کرنے میں مددگار ہے ، جس سے انفرادی تجارت کا خطرہ کم ہوتا ہے۔

حکمت عملی کے قواعد سادہ اور واضح ہیں ، ان کو سمجھنے اور ان پر عمل درآمد کرنا آسان ہے ، اور یہ حساب کتاب کے لئے موزوں ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں، جن میں سے کچھ یہ ہیں:

مارکیٹ میں طویل عرصے تک اسٹوریج ہوسکتی ہے ، جس کی وجہ سے داخلے کے بعد جیل جانے کا امکان زیادہ ہوتا ہے۔

فکسڈ اسٹاپ نقصان کی جگہ کی ترتیب کافی لچکدار نہیں ہے ، اور اس کی وجہ سے بہت جلد یا بہت دیر سے اسٹاپ نقصان ہوسکتا ہے۔

اگر کوئی اہم اور اچانک واقعہ ہوتا ہے تو ، دورانیے سے باہر نکلنے کا طریقہ زیادہ نقصان کا باعث بن سکتا ہے۔

ٹرانزیکشن کے اخراجات اور پوائنٹس میں اضافے کا اثر اکثر ٹرانزیکشنز سے ہوتا ہے۔

پیرامیٹرز کی غلط ترتیب (جیسے حساب کتاب کی مدت وغیرہ) حکمت عملی کی کارکردگی کو متاثر کرسکتی ہے۔

مندرجہ بالا خطرات کو کم کرنے کے لئے، آپ کو مندرجہ ذیل اصلاحات پر غور کرنا چاہئے:

مارکیٹ میں داخل ہونے سے پہلے مارکیٹ کے ڈھانچے کا اندازہ لگائیں ، جمع ہونے پر داخل ہونے سے گریز کریں۔

متحرک سلائڈنگ سٹاپ نقصان کی ترتیب دیں یا پہلے سے متعدد فکسڈ اسٹاپ نقصان کی ترتیب پر غور کریں۔

بڑے واقعات سے پہلے اور بعد میں تجارت کو روکیں تاکہ مارکیٹ میں شدید اتار چڑھاؤ سے بچ سکیں۔

مناسب طریقے سے ٹرانزیکشن کی تعدد کو کم کریں اور ٹرانزیکشن کی لاگت اور سلائڈ پوائنٹس کے اثرات کو کم کریں۔

پیرامیٹرز کی ترتیب کو بہتر بنائیں ، استحکام کی جانچ کریں ، اور حکمت عملی کو مستحکم بنائیں۔

اصلاح کی سمت

اس حکمت عملی میں مزید اصلاحات کی گنجائش موجود ہے ، جس میں مندرجہ ذیل پہلوؤں پر توجہ دی گئی ہے:

مشین لرننگ جیسے طریقوں کا استعمال کرتے ہوئے متحرک طور پر منتقل اوسط کے پیرامیٹرز کو بہتر بنانا ، جس سے اشارے کے اشارے زیادہ درست ہوجائیں۔

اس کے علاوہ ، آپ کو ایک سے زیادہ اشارے کو یکجا کرنے کی کوشش کرنی چاہئے تاکہ آپ کو زیادہ پیچیدہ انٹری اور آؤٹ رولز ڈیزائن کرنے میں مدد مل سکے۔

مختلف ٹائم فریموں اور مارکیٹ کے حالات کے مطابق ڈیزائن کیا گیا اسٹاپ لاس میکانیزم۔

بہتر فنڈ مینجمنٹ کے لئے رسک مینجمنٹ ماڈل میں شامل ہوں۔

اسٹریٹجی کو اسٹاک کی تقسیم جیسے اہم واقعات کو آسانی سے مکمل کرنے کے لئے بریک پوائنٹ ریٹرن ماڈیول ڈیزائن کریں۔

ریل ڈسک کی توثیق کے ماڈیول کو شامل کریں تاکہ حکمت عملی کو ریل ڈسک میں کارکردگی کا مظاہرہ کیا جاسکے۔

مشین لرننگ ، اشارے کا مجموعہ ، خود بخود اسٹاپ نقصان ، رسک مینجمنٹ وغیرہ کے طریقوں کے امتزاج اور اصلاح کے ذریعہ ، اس حکمت عملی کو مضبوط استحکام اور منافع بخش بنایا جاسکتا ہے۔ اس کے علاوہ ، عملی طور پر توثیق کرنے کا طریقہ کار شامل کرنا حکمت عملی کو مزید بہتر بنانے کا ایک اہم ذریعہ ہے۔ یہ اس حکمت عملی کے مستقبل میں بہتر بنانے کے لئے اہم نکات ہیں۔

خلاصہ کریں۔

اس حکمت عملی کو ہل متحرک اوسط اشارے سگنل انٹری اور مقررہ دورانیہ کے باہر نکلنے کی سوچ پر مبنی ڈیزائن کیا گیا ہے ، جس میں اشارے کے اشارے کی درستگی ، واپسی کا امکان کم ہے ، اور ایک ہی تجارت کے اسٹاپ نقصان پر قابو پانے کے فوائد ہیں۔ تاہم ، اس حکمت عملی میں غیر معقول بندش اور اسٹاپ نقصان کی ترتیب جیسے مسائل بھی موجود ہیں۔ مستقبل میں اصلاح کی سمت میں مشین لرننگ اور زیادہ پیچیدہ کثیر اشارے کا مجموعہ داخلہ ، اپنی مرضی کے مطابق اسٹاپ نقصان کے طریقہ کار کو ڈیزائن کرنا ، بریک پوائنٹ ریٹرو اور حقیقی دکان کی تصدیق کے ماڈیول کو شامل کرنا شامل ہے۔ ان اقدامات کے جامع استعمال سے اس حکمت عملی کی استحکام اور منافع بخش صلاحیت دونوں کو فروغ دیا جائے گا۔

/*backtest

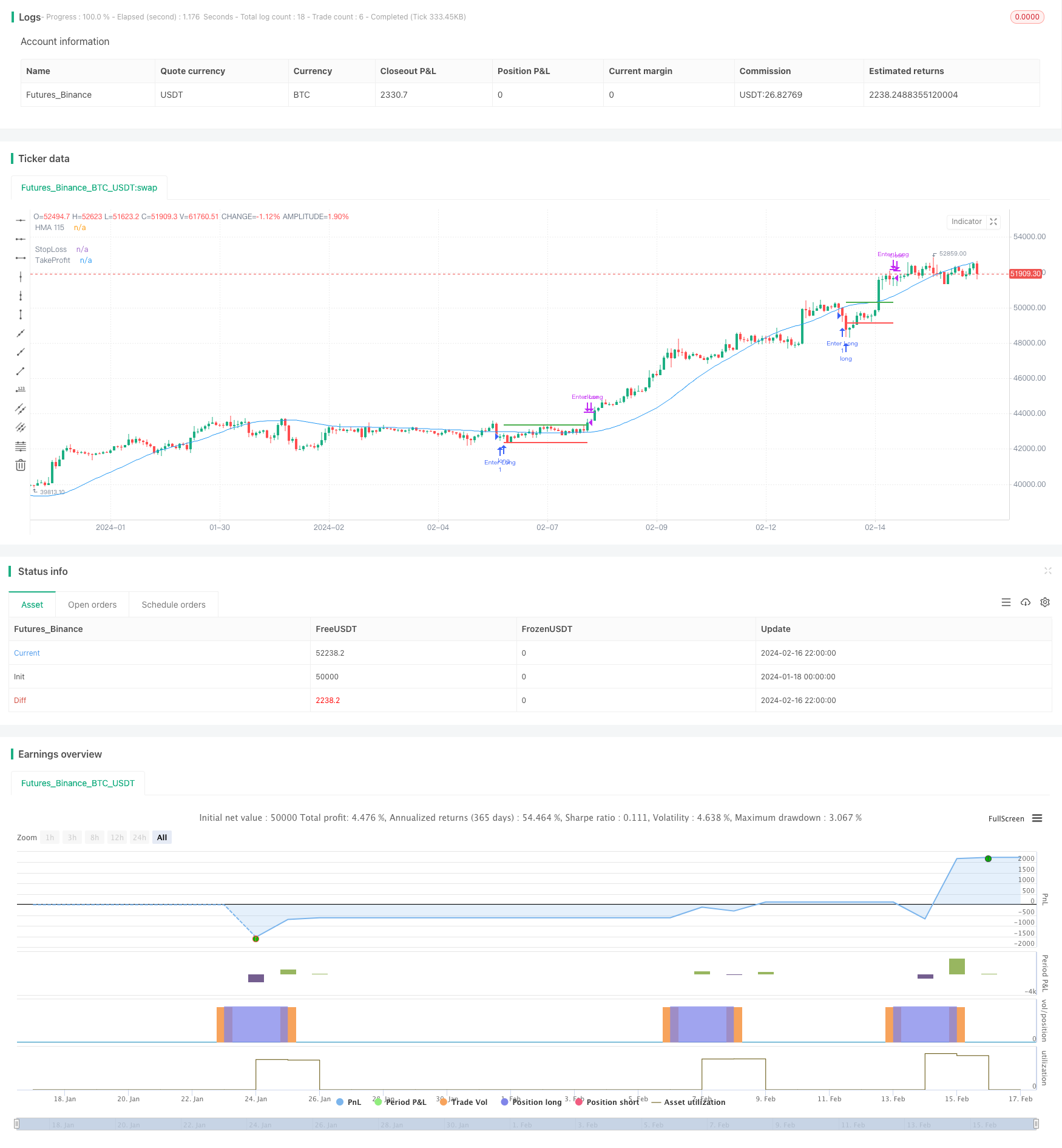

start: 2024-01-18 00:00:00

end: 2024-02-17 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gnatskiller

//@version=5

strategy("Strategia HMA + LUN/MER", overlay=true)

// Inputs: stoploss %, takeProfit %

stopLossPercentage = input.float(defval=0.8, title='StopLoss %', minval=0.1, step=0.2) / 100

takeProfit = input.float(defval=1.5, title='Take Profit %', minval=0.3, step=0.2) / 100

// Calculate HMA 115

hma115 = ta.hma(close, 115)

// Exit and Entry Conditions - Check current day, session time, and price below HMA 115

isLong = dayofweek == dayofweek.monday and not na(time(timeframe.period, "1000-1101")) and close < hma115

isExit = dayofweek == dayofweek.wednesday and not na(time(timeframe.period, "1000-1101"))

// Calculate Stoploss and Take Profit values

SL = strategy.position_avg_price * (1 - stopLossPercentage)

TP = strategy.position_avg_price * (1 + takeProfit)

// Strategy Enter, and exit when conditions are met

if isLong

strategy.entry("Enter Long", strategy.long)

if strategy.position_size > 0

if isExit

strategy.close("Enter Long", comment="Exit")

strategy.exit("Exit", "Exit", stop=SL, limit=TP)

// Plot Stoploss and TakeProfit lines

plot(strategy.position_size > 0 ? SL : na, style=plot.style_linebr, color=color.red, linewidth=2, title="StopLoss")

plot(strategy.position_size > 0 ? TP : na, style=plot.style_linebr, color=color.green, linewidth=2, title="TakeProfit")

// Plot HMA 115

plot(hma115, color=color.blue, title="HMA 115")