3 10 Oscillator Contour Marking Strategy

جائزہ

3 10 کمپریسر آؤٹ لک مارکنگ حکمت عملی 3 اور 10 دن کے درمیان سادہ منتقل اوسط کے درمیان فرق کو MACD اشارے کے طور پر حساب کرتے ہوئے ، تجارت کی مقدار کے تجزیہ کے ساتھ مل کر مارکیٹ کی خرید و فروخت کی طاقت کا اندازہ لگانے کے لئے ، جس سے تجارتی سگنل پیدا ہوتا ہے۔ اس حکمت عملی میں اہم قیمتوں کے علاقوں ، تجارت کی مقدار کی خصوصیات اور MACD اشارے کے الٹ کے ساتھ مل کر داخلے اور باہر نکلنے کے مواقع کی تصدیق کی جاتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا مرکزی اشارے MACD ہے ، جو ایک تیز رفتار اور ایک سست رفتار اوسط سے بنا ہے۔ تیز لائن 3 دن کی سادہ حرکت پذیری اوسط ہے ، اور سست لائن 10 دن کی سادہ حرکت پذیری اوسط ہے۔ ان کے مابین فرق MACD کالم لائن تشکیل دیتا ہے۔ جب تیز لائن نیچے سے سست لائن کو توڑتی ہے تو ، اس کا مطلب ہے کہ خریدنے کی طاقت میں اضافہ ہوتا ہے ، جس سے خریدنے کا اشارہ ہوتا ہے۔ اس کے برعکس ، تیز لائن نیچے سے نیچے سے سست رفتار لائن کو توڑتی ہے ، جس سے بیچنے کی طاقت میں اضافہ ہوتا ہے ، جس سے فروخت کا اشارہ ہوتا ہے۔

اس کے علاوہ ، اس حکمت عملی میں ہر K لائن میں خرید و فروخت کی مقدار اور فروخت کی مقدار کے درمیان بڑے پیمانے پر تعلق شامل ہے ، جس سے مارکیٹ کی خرید و فروخت کی حد کی نسبتا strength کمزوری کا اندازہ لگایا جاسکتا ہے۔ اس کا طریقہ یہ ہے کہ: خرید و فروخت کی مقدار = خرید و فروخت کی مقدار x (قیمت بندش - کم از کم قیمت) ÷ ((اعلی ترین قیمت - کم از کم قیمت) ؛ فروخت کی مقدار = خرید و فروخت کی مقدار x (اعلی ترین قیمت - خرید و فروخت کی قیمت) ÷ ((اعلی ترین قیمت - کم از کم قیمت) ۔ اگر خرید و فروخت کی مقدار فروخت کی مقدار سے نمایاں طور پر زیادہ ہے تو ، اس کا اشارہ ہے کہ روٹ K لائن مضبوط خرید و فروخت کے ساتھ ختم ہوچکی ہے ، یہ ایک خرید کا اشارہ ہے۔

MACD اشارے اور حجم تجزیہ کے مجموعہ کے ذریعے ، حکمت عملی مارکیٹ کی طلب اور رسد کے تعلقات اور اس کی رفتار کی سمت کو مؤثر طریقے سے فیصلہ کرسکتی ہے۔ اس کے ساتھ ہی ، حکمت عملی یہ بھی تصدیق کرتی ہے کہ آیا قیمتیں اہم علاقوں میں ہیں ، کیا MACD مؤثر طریقے سے الٹ گئی ہے ، اور کیا خرید و فروخت کے بیچ میں حجم کے فرق کی شرائط کافی بڑی ہیں ، تاکہ کچھ دباؤ کی کارروائیوں کے شور کو فلٹر کیا جاسکے ، تاکہ اعلی امکان اور اعلی کارکردگی کو یقینی بنایا جاسکے۔

طاقت کا تجزیہ

- MACD انڈیکس کا استعمال کرتے ہوئے مارکیٹ میں تیزی کی سمت کا تعین کرنا

- حجم کے فرق کے تجزیے سے خرید و فروخت کی مضبوطی کا اندازہ لگایا گیا

- ایک سے زیادہ شرائط کے ساتھ چھانٹیں ، اعلی امکانات کو یقینی بنائیں

- سٹاپ نقصان کی حکمت عملی کا استعمال، خطرے کو کنٹرول کرنا

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ مارکیٹ کی طلب اور رسد کے تعلقات کو اچھی طرح سے جوڑنے کا فیصلہ کریں۔ MACD کالم لائن خرید و فروخت کی طاقت کے موازنہ اور مارکیٹ کی رفتار کی سمت کا مؤثر انداز میں فیصلہ کرسکتی ہے۔ حجم تبادلہ کا فرق تجزیہ خرید و فروخت کی مارکیٹ میں غالب قوتوں کو واضح طور پر پہچان سکتا ہے۔ اس کے ساتھ ہی حکمت عملی میں متعدد شرائط کا جائزہ لیا جاتا ہے ، جس سے مار پیٹ سے بچنے سے بچنے اور منافع حاصل کرنے کا امکان زیادہ ہوتا ہے۔ اس کے علاوہ ، حکمت عملی میں شامل اسٹاپ اسٹاپ نقصان کا طریقہ کار بھی ایک ہی نقصان کو محدود کرسکتا ہے۔

خطرے کا تجزیہ

- MACD کی ناکامی کا خطرہ۔ جب مارکیٹ میں ہلچل پڑتی ہے یا فلیٹ ڈسک مرتب ہوتی ہے تو ، MACD غلط سگنل دے سکتا ہے۔

- ٹرانزیکشن ناکامی کا خطرہ۔ مارکیٹ میں ٹرانزیکشن کو کھینچنے کا رجحان ہوسکتا ہے ، جس سے ٹرانزیکشن تجزیہ کی درستگی کم ہوجائے گی۔

- پیرامیٹرز کو بہتر بنانا مشکل ہے۔ اس حکمت عملی میں متعدد پیرامیٹرز شامل ہیں جن کو بہتر بنانا مشکل ہے اور وہ ان سرمایہ کاروں کے لئے موزوں نہیں ہیں جن کی پیرامیٹرز کو ایڈجسٹ کرنے کی کم صلاحیت ہے۔

مذکورہ بالا خطرات کو مندرجہ ذیل طریقوں سے دور کیا جاسکتا ہے: مارکیٹ کے اہم رجحانات کا درست اندازہ لگائیں ، جھٹکے والے ڈش میں اس حکمت عملی کو استعمال کرنے سے گریز کریں۔ مارکیٹ کے انفارمیشن پہلو پر دھیان دیں ، تجارت کے حجم میں اضافے کی شناخت کریں۔ پیرامیٹرز کو احتیاط سے ایڈجسٹ کریں ، پیشہ ورانہ اداروں کی سفارشات پر غور کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- KD ، برن بینڈ اور دیگر اشارے کا استعمال MACD کے متبادل یا اس کے ساتھ مل کر فیصلہ کی درستگی کو بہتر بنانے کے لئے

- حکمت عملی کے پیرامیٹرز کو متحرک طور پر ایڈجسٹ کرنے کے لئے پوزیشن مینجمنٹ میکانزم شامل کریں

- اسٹاپ نقصان کو بہتر بنانا اور زیادہ منافع بخش بنانا

- زیادہ وقت کے دورانیے میں چلانے ، استحکام کو بہتر بنانا

مجموعی طور پر ، اس حکمت عملی کو بہتر بنانے کے لئے کافی گنجائش موجود ہے ، سرمایہ کار اپنی صورتحال اور مارکیٹ کے ماحول کے مطابق مناسب ایڈجسٹمنٹ اور بہتری لاسکتے ہیں ، تاکہ حکمت عملی کو بہتر بنایا جاسکے۔

خلاصہ کریں۔

3 10 شاکر آؤٹ لک مارکنگ حکمت عملی نے MACD تجزیہ ، ٹرانزیکشن حجم کا موازنہ اور متعدد شرائط فلٹرنگ کی توثیق کی سوچ کو کامیابی کے ساتھ مربوط کیا۔ اس میں سپلائی اور طلب کے تعلقات اور مارکیٹ کی رفتار کی سمت کا تعین کرنے کی مضبوط صلاحیت ہے ، جبکہ اس میں اسٹاپ نقصان کے طریقہ کار کو کنٹرول کرنے کا خطرہ ہے۔ اس حکمت عملی کو بہتر بنانے کی گنجائش وسیع ہے ، درخواست کے امکانات وسیع ہیں ، جو سرمایہ کاروں کے لئے اہم غور اور گہری تحقیق کے قابل ہیں۔

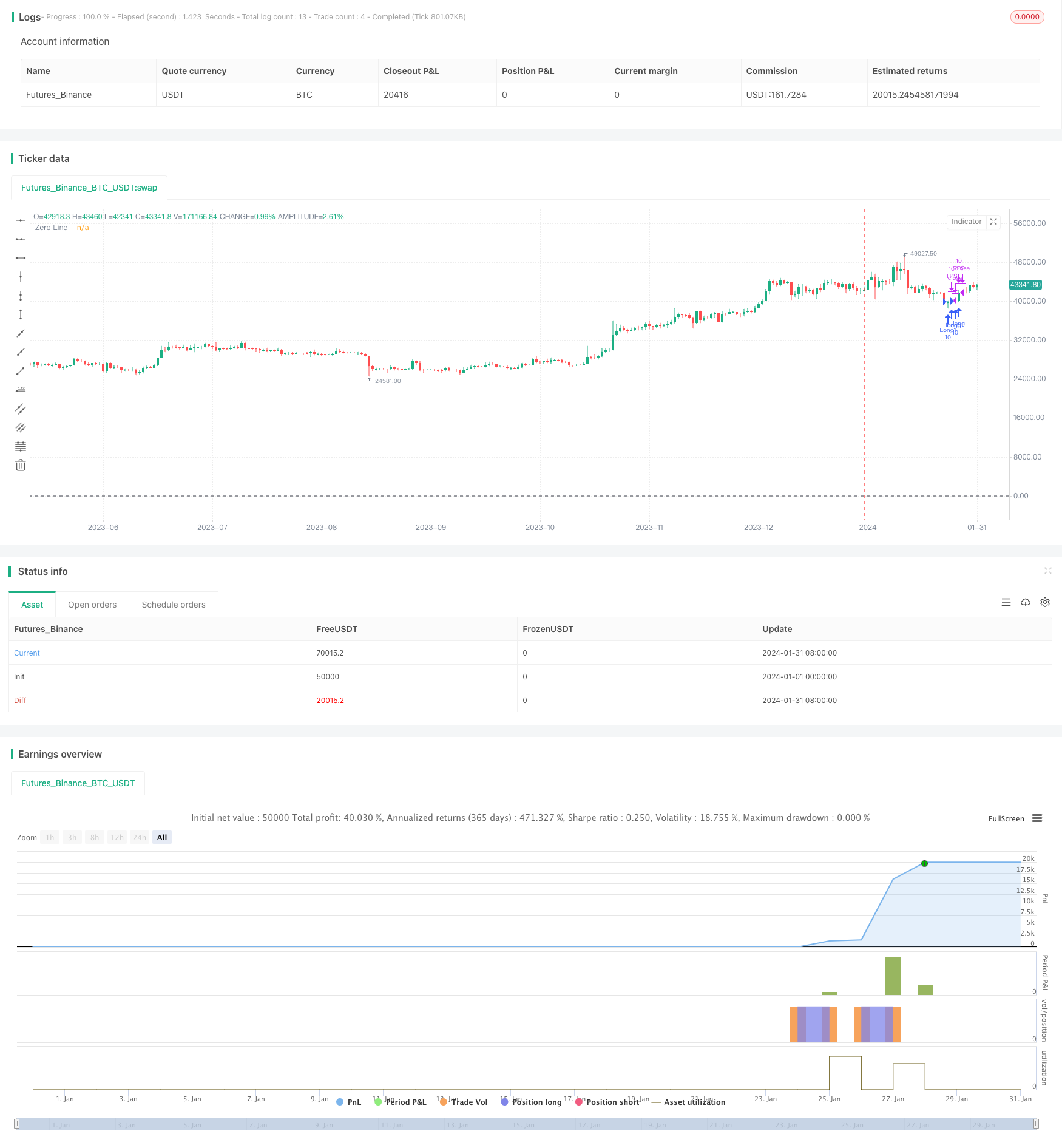

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10 Oscillator Profile Flagging", shorttitle="3 10 Oscillator Profile Flagging", overlay=true)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.8)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=10)

takeProfit = input( title="Take Profit", defval=0.75)

stopLoss = input( title="Stop Loss", defval=0.5)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

//plot(macdSlope, color=color.red, title="Total Volume")

//plot(signalSlope, color=color.green, title="Total Volume")

intrabarRange = high - low

getLookBackSlope(lookBack) => signal - signal[lookBack]

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0

float s = 0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0 and signalSlope[1] > 0

bool isNegativeMacdReversal = macdSlope < 0 and macdSlope[1] > 0

bool isPositiveSignalReversal = signalSlope > 0 and signalSlope[1] < 0

bool isPositiveMacdReversal = macdSlope > 0 and macdSlope[1] < 0

bool hasBearInversion = signalSlope > 0 and macdSlope < 0

bool hasBullInversion = signalSlope < 0 and macdSlope > 0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0

bool hasSignalSellerBias = hasSignalBias and signal < 0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 7.48 Profit 52.5%

if ( hasSignificantBuyerVolBias and getPriceRising(shortLookBack) == shortLookBack and getBuyerVolBias(shortLookBack) == shortLookBack and hasPositiveMACDBias and hasBullInversion)

strategy.entry("Short1", strategy.short, qty=10)

strategy.exit("TPS", "Short1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

// 32.53 Profit 47.91%

if ( getPriceFalling(shortLookBack) and (getVolBias(shortLookBack) == false) and signalSlope < 0 and hasSignalSellerBias)

strategy.entry("Long1", strategy.long, qty=10)

strategy.exit("TPS", "Long1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)