حکمت عملی کے بعد متعدد ٹائم فریم رجحان کی بنیاد پر

جائزہ

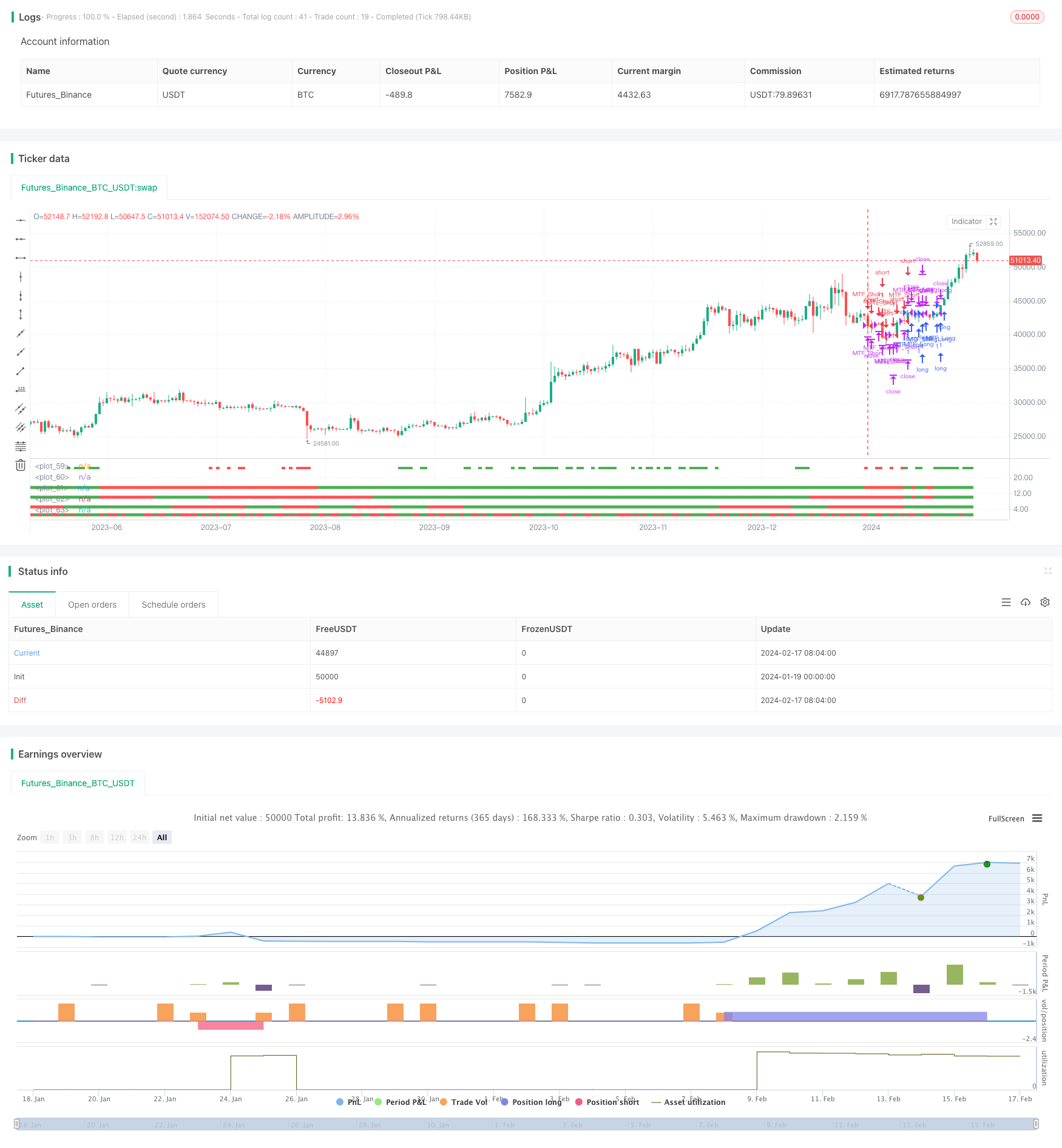

یہ حکمت عملی ایک ٹرینڈ ٹریکنگ حکمت عملی ہے جس میں متعدد ٹائم فریم اشارے پر اتفاق کیا جاتا ہے۔ یہ دن کی لائن ، 10 دن کی لائن ، 15 دن کی لائن اور 30 دن کی لائن پر بیک وقت بیعانہ یا بیعانہ پر پوزیشن کھولتا ہے اور متحرک اسٹاپ نقصان کا استعمال کرتے ہوئے بند ہوجاتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں چار ٹائم فریم یعنی دن کی لکیر، 10 دن کی لکیر، 15 دن کی لکیر اور 30 دن کی لکیر کا استعمال کیا گیا ہے۔ جب چار ٹائم فریم کی اختتامی قیمت کھلنے کی قیمت سے زیادہ ہوتی ہے تو اس کا فیصلہ بیس ہوتا ہے اور جب چار ٹائم فریم کی اختتامی قیمت کھلنے کی قیمت سے کم ہوتی ہے تو اس کا فیصلہ بیس ہوتا ہے۔

جب پائیڈ کا فیصلہ کیا جائے تو زیادہ اندراج کریں؛ جب پائیڈ کا فیصلہ کیا جائے تو ڈائیورڈ اندراج کریں۔ اندراج کے بعد KC چینل کا استعمال متحرک اسٹاپ نقصان کے لئے کریں۔

خاص طور پر ، حکمت عملی مختلف ٹائم فریموں میں کھلنے اور بند ہونے والی قیمتوں کا موازنہ کرکے رجحان کی سمت کا فیصلہ کرتی ہے۔ اگر کھلنے کی قیمت اختتامی قیمت سے کم ہے تو ، اس ٹائم فریم میں غلبہ ہے ، سبز رنگ میں ظاہر ہوتا ہے۔ اگر کھلنے کی قیمت اختتامی قیمت سے زیادہ ہے تو ، اس ٹائم فریم میں غلبہ ہے ، سرخ رنگ میں ظاہر ہوتا ہے۔

جب چار ٹائم فریم زیادہ ہوتے ہیں تو حکمت عملی زیادہ پوزیشن کھولتی ہے۔ جب چار ٹائم فریم زیادہ ہوتے ہیں تو حکمت عملی خالی ہوجاتی ہے۔ بیلنس کی پوزیشن کی شرائط میں نقصان یا رجحان کی تبدیلی ہوتی ہے۔

اسٹریٹجک فوائد

ایک سے زیادہ ٹائم فریموں کا استعمال کرتے ہوئے رجحانات کا اندازہ لگانا ، جعلی توڑنے کو مؤثر طریقے سے فلٹر کرنا ، اور رجحان کی سمت کا تعین کرنا

متحرک سٹاپ نقصان کا طریقہ زیادہ سے زیادہ فنڈز کی حفاظت کرتا ہے

داخلے کی سخت شرائط ، غیر ضروری تجارت کو کم کرنے اور زیادہ سلائڈ پوائنٹ لاگت سے بچنے کے لئے

کثیر ٹائم فریم کے ساتھ ، منافع کی رفتار اور استحکام کو متوازن کریں

اسٹریٹجک رسک

داخلہ کی شرائط بہت سخت ہیں، کچھ مواقع ضائع ہو سکتے ہیں

اسٹاپ نقصان کی حد کو غیر مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے

غلط ٹائم فریم کا انتخاب ، جو طویل مدتی یا قلیل مدتی رجحانات سے متصادم ہوسکتا ہے

اچانک ہونے والے واقعات کی وجہ سے تیزی سے الٹ جانا اور نقصان کو روکنا ناممکن

اصلاح کی سمت

منافع کی رفتار اور استحکام کو متوازن کرنے کے لئے ٹائم فریم کا انتخاب

مختلف پیرامیٹرز کی ترتیبات کی جانچ اور اسٹاپ نقصان کو بہتر بنانا

مشین لرننگ الگورتھم شامل کریں تاکہ رجحانات کو تبدیل کرنے میں مدد ملے

اہم واقعات پر توجہ مرکوز کریں اور نقصانات سے بچیں

خلاصہ کریں۔

اس حکمت عملی میں متعدد ٹائم فریموں کا فیصلہ کیا گیا ہے جس میں رجحان کی سمت ، سخت اندراج کی شرائط کو متحرک اسٹاپ نقصان کے ساتھ ملایا گیا ہے ، جس کا مقصد مستحکم منافع حاصل کرنا ہے۔ ممکنہ طور پر کھوئے ہوئے مواقع اور خطرے کے نامناسب کنٹرول کے مسائل ہیں۔ اگلے مرحلے میں پیرامیٹرز کی ترتیب کو بہتر بنانے اور حکمت عملی کی استحکام کو بڑھانے کے لئے جاری رکھا جائے گا۔

/*backtest

start: 2024-01-19 00:00:00

end: 2024-02-18 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=2

strategy("[RichG] Easy MTF Strategy v1.1", overlay=false)

TF_1_time = input("D", "Timeframe 1")

TF_2_time = input("10D", "Timeframe 2")

TF_3_time = input("15D", "Timeframe 3")

TF_4_time = input("30D", "Timeframe 4")

lengthKC=input(20, title="KC Length")

multKC = input(1.5, title="KC MultFactor")

lengthBB=input(20, title="BB Length")

transaction_size = input(1, "Contract/Share Amount")

src = close, len = 20

out = sma(src, len)

width = 5

upcolor = green

downcolor = red

neutralcolor = blue

linestyle = line

kc() =>

ma = sma(close, lengthKC)

range = tr

rangema = sma(range, lengthKC)

upperKC = ma + rangema * multKC

lowerKC = ma - rangema * multKC

[lowerKC, upperKC]

bb() =>

source = close

basis = sma(source, lengthBB)

dev = multKC * stdev(source, lengthBB)

upperBB = basis + dev

lowerBB = basis - dev

[upperBB, lowerBB]

TF_1 = request.security(syminfo.tickerid, TF_1_time, open) < request.security(syminfo.tickerid, TF_1_time, close) ? true:false

TF_1_color = TF_1 ? upcolor:downcolor

TF_2 = request.security(syminfo.tickerid, TF_2_time, open) < request.security(syminfo.tickerid, TF_2_time, close) ? true:false

TF_2_color = TF_2 ? upcolor:downcolor

TF_3 = request.security(syminfo.tickerid, TF_3_time, open) < request.security(syminfo.tickerid, TF_3_time, close) ? true:false

TF_3_color = TF_3 ? upcolor:downcolor

TF_4 = request.security(syminfo.tickerid, TF_4_time, open) < request.security(syminfo.tickerid, TF_4_time, close) ? true:false

TF_4_color = TF_4 ? upcolor:downcolor

TF_global = TF_1 and TF_2 and TF_3 and TF_4

TF_global_bear = TF_1 == false and TF_2 == false and TF_3 == false and TF_4 == false

TF_global_color = TF_global ? green : TF_global_bear ? red : white

TF_trigger_width = TF_global ? 6 : width

plot(1, style=linestyle, linewidth=width, color=TF_1_color)

plot(5, style=linestyle, linewidth=width, color=TF_2_color)

plot(10, style=linestyle, linewidth=width, color=TF_3_color)

plot(15, style=linestyle, linewidth=width, color=TF_4_color)

plot(25, style=linestyle, linewidth=4, color=TF_global_color)

exitCondition_Long = TF_global_bear

exitCondition_Short = TF_global

longCondition = TF_global

if (longCondition)

strategy.entry("MTF_Long", strategy.long, qty=transaction_size)

shortCondition = TF_global_bear

if (shortCondition)

strategy.entry("MTF_Short", strategy.short, qty=transaction_size)

[kc_lower,kc_upper] = kc()

strategy.close("MTF_Long", when=close < kc_upper)

strategy.close("MTF_Short", when=close > kc_lower)