ملٹی ٹائم اسکیل انکولی دولن پروفائل سے باخبر رہنے کی حکمت عملی

جائزہ

اس حکمت عملی میں ہڈرک پریسکوٹ فلٹر کا استعمال کیا جاتا ہے تاکہ قیمتوں کو ہموار کیا جاسکے ، قیمت کی رجحان لائنیں نکالی جائیں۔ اس کے بعد صارف کی وضاحت کردہ ٹائم رینج پر مبنی اپنی مرضی کے مطابق وزن والے اوسط قیمت (VWAP) کا حساب لگایا جائے۔ جب قیمت رجحان لائن سے اوپر ہو تو زیادہ کام کریں اور جب نیچے ہو تو خالی ہوجائیں۔ جبکہ اے ٹی آر اسٹاپ نقصان کے ساتھ مل کر تجارت کے خطرے کو کنٹرول میں رکھنا یقینی بنائیں۔

حکمت عملی کا اصول

ایچ پی فلٹر کا استعمال کرتے ہوئے قیمت کی رجحان لائنوں کو نکالنے کے لئے۔ ایچ پی فلٹر قیمت کے طویل مدتی رجحان اجزاء کو نکالنے کے لئے ایک بہتر طریقہ کے ذریعہ ، قلیل مدتی اتار چڑھاؤ کی مداخلت کو خارج کردیں۔

صارف کی اپنی مرضی کے مطابق وقت کی حد پر مبنی VWAP کا حساب لگائیں۔ VWAP مختلف ادوار میں اوسط قیمتوں کو زیادہ درست طریقے سے ظاہر کرسکتا ہے۔

جب قیمت HP رجحان لائن سے اوپر ہو تو کثیر شرط کو پورا کریں۔ جب قیمت HP رجحان لائن سے نیچے ہو تو خالی شرط کو پورا کریں۔ اس طرح قیمت نیچے سے اوپر کی توڑ یا اوپر سے نیچے کی توڑ کو پکڑ سکتی ہے۔

اے ٹی آر کو معقول خطرہ لینے کے ساتھ بند کیا گیا ہے تاکہ زیادہ نقصان سے بچا جاسکے۔

طاقت کا تجزیہ

ایچ پی فلٹرز کا استعمال کرتے ہوئے قیمت کے رجحانات کو نکالنے کے لئے ، ایم اے جیسے اشارے کے مقابلے میں زیادہ ہموار ہے ، تاکہ قلیل مدتی قیمت کے اتار چڑھاؤ سے گمراہ نہ ہوں۔

اپنی مرضی کے مطابق VWAP سائیکل، مارکیٹ کے سائیکل تبدیلیوں کو اپنانے کے لئے زیادہ لچکدار.

رجحان کی سمت کے مطابق ٹریڈنگ ، رجحان ٹریڈنگ کے تصور کے مطابق ، جیتنے کی شرح زیادہ ہے۔

اے ٹی آر اسٹاپ نقصان کو کنٹرول کرتا ہے تاکہ زیادہ سے زیادہ نقصانات سے بچا جاسکے۔

ایک سے زیادہ پیرامیٹرز کو ایڈجسٹ کیا جا سکتا ہے اور مختلف مارکیٹوں کے لئے بہتر بنایا جا سکتا ہے.

خطرات اور ان کا مقابلہ

ہلچل ڈیسک کی تالیف کے دوران اسٹاپ نقصان ہوسکتا ہے۔ اکثر مارا جاتا ہے۔ اسٹاپ نقصان کی حد کو مناسب طریقے سے نرمی دی جاسکتی ہے۔

رجحان کے اختتام پر کلائنٹ راور رسپونس اکثر واپسی کی جانچ پڑتال کی جاتی ہے جس سے حکمت عملی کو فٹ کردیا جاتا ہے۔ رجحان کے اختتام کا فیصلہ کرنے کے لئے دوسرے اشارے کے ساتھ مل کر ، بروقت پوزیشن کو صاف کریں۔

VWAP سائیکل کی غلط ترتیب سے زیادہ موثر تجارتی مواقع ضائع ہوسکتے ہیں۔ VWAP سائیکل کو رجحان اشارے کی متحرک ایڈجسٹمنٹ کے ساتھ مل کر ایڈجسٹ کیا جانا چاہئے۔

اصلاح کی سمت

1.HP فلٹر پیرامیٹرز λ کو ہموار کرنے کی طاقت کو ایڈجسٹ کریں۔ λ کی قدر بڑی ہے جب رجحان لائن زیادہ ہموار ہوتی ہے اور لمبی لائن رجحان کو پکڑنے میں زیادہ مددگار ہوتی ہے۔ λ کی قدر گھنٹے کی قیمت میں تبدیلیوں کے جواب میں زیادہ حساس ہوتی ہے ، جو درمیانی اور مختصر لائن کے مواقع کو پکڑنے کے لئے موزوں ہے۔

اے ٹی آر ضارب نقصان کی حد کو ایڈجسٹ کرسکتا ہے۔ یہ λ پیرامیٹرز کی اصلاح کے ساتھ کام کرسکتا ہے ، اور بڑی مقدار میں مناسب حد تک نقصان کی حد کو بڑھا سکتا ہے۔ چھوٹی مقدار میں زیادہ منافع کو لاک کرنے کے لئے نقصان کی حد کو کم کیا جاسکتا ہے۔

خطرے کی واپسی کا تناسب ((R: R) براہ راست منافع اور نقصان کی شرح کو متاثر کرتا ہے۔ مختلف ضرب حالات کے تحت واپسی کے کنٹرول اور منافع بخش صلاحیت کی جانچ کی جاسکتی ہے۔

خلاصہ کریں۔

اس حکمت عملی میں مجموعی طور پر رجحانات کی پیروی کرنے کا نظریہ ڈیزائن کیا گیا ہے۔ متعدد پیرامیٹرز کی ترتیب کے ذریعہ مختلف طویل اور مختصر وقت کی مدت کے لئے اصلاح کی جاسکتی ہے ، جیت اور منافع کی صلاحیت دونوں مضبوط ہے۔ خطرے کے کنٹرول کے بارے میں بھی کچھ غور کیا گیا ہے ، تاکہ یہ یقینی بنایا جاسکے کہ انفرادی نقصان زیادہ نہیں ہوگا۔ مجموعی طور پر ، اس حکمت عملی میں قیمت کے رجحانات کی خصوصیات کو نکالنے کے لئے زیادہ سائنسی طریقہ استعمال کیا گیا ہے ، پھر پیرامیٹرز کی اصلاح کے لئے زیادہ جگہ کی خصوصیات کے ساتھ مل کر ، اطلاق کے امکانات بہتر ہیں۔

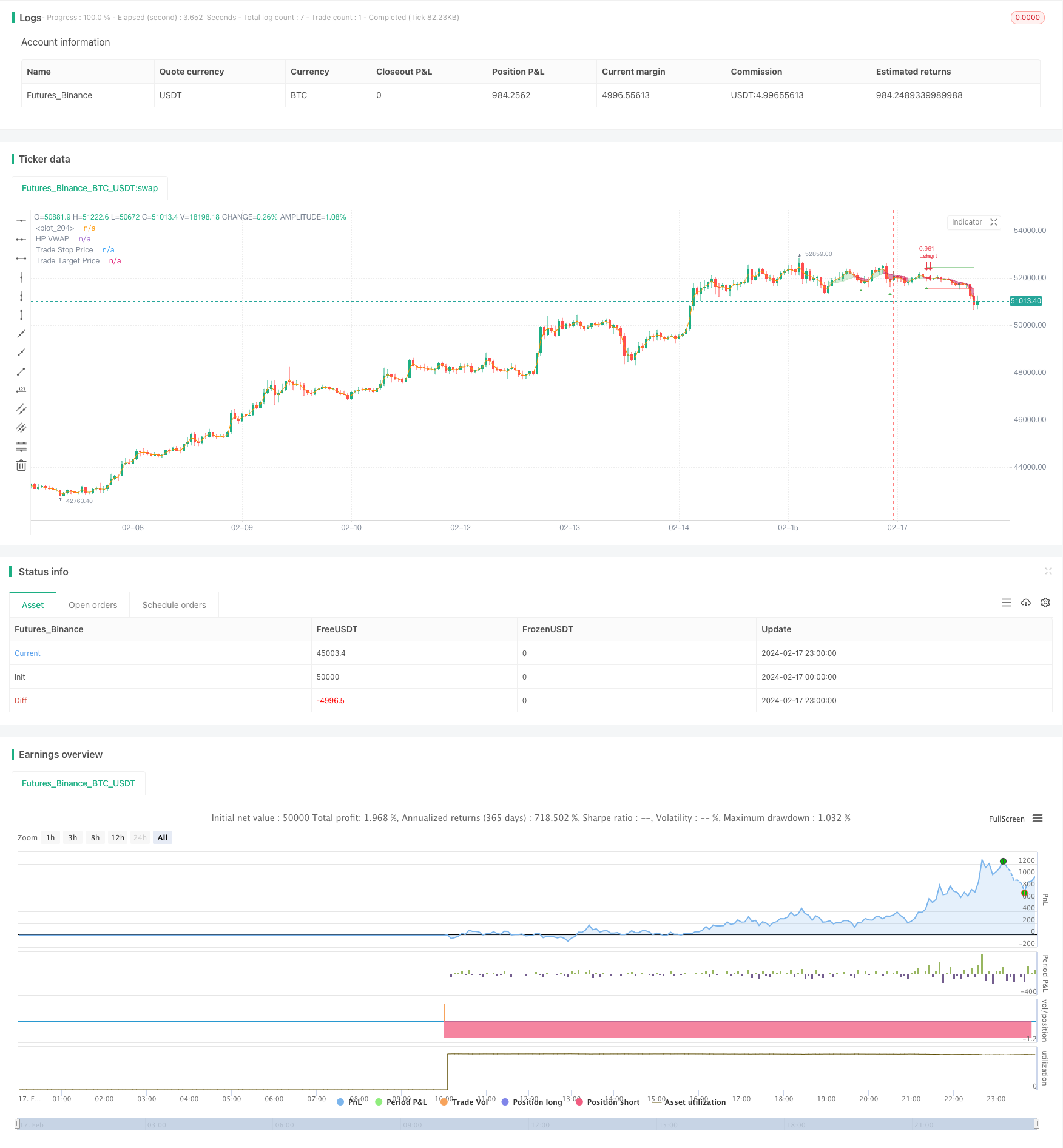

/*backtest

start: 2024-02-17 00:00:00

end: 2024-02-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © tathal animouse hajixde

//@version=4

strategy("LPB MicroCycles Strategy", "HPVWAP", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100, max_bars_back=5000)

startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31)

startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12)

startYear = input(title="Start Year", type=input.integer,

defval=2010, minval=1800, maxval=2100)

endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31)

endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12)

endYear = input(title="End Year", type=input.integer,

defval=2021, minval=1800, maxval=2100)

// STEP 2:

// Look if the close time of the current bar

// falls inside the date range

inDateRange = true

///

// Strategy Settings

var g_strategy = "Strategy Settings"

stopMultiplier = input(title="Stop Loss ATR", type=input.float, defval=1.0, group=g_strategy, tooltip="Stop loss multiplier (x ATR)")

rr = input(title="R:R", type=input.float, defval=1.0, group=g_strategy, tooltip="Risk:Reward profile")

/// Backtester Settings

var g_tester = "Backtester Settings"

startBalance = input(title="Starting Balance", type=input.float, defval=10000.0, group=g_tester, tooltip="Your starting balance for the custom inbuilt tester system")

riskPerTrade = input(title="Risk Per Trade", type=input.float, defval=1.0, group=g_tester, tooltip="Your desired % risk per trade (as a whole number)")

drawTester = input(title="Draw Backtester", type=input.bool, defval=true, group=g_tester, tooltip="Turn on/off inbuilt backtester display")

////////////////INPUTS///////////////////

lambda = input(defval = 1000, type = input.float, title = "Smoothing Factor (Lambda)", minval = 1)

leng = input(defval = 100, type = input.integer, title = "Filter Length", minval = 1)

src = ohlc4

atr = atr(14)

///////////Construct Arrays///////////////

a = array.new_float(leng, 0.0)

b = array.new_float(leng, 0.0)

c = array.new_float(leng, 0.0)

d = array.new_float(leng, 0.0)

e = array.new_float(leng, 0.0)

f = array.new_float(leng, 0.0)

/////////Initialize the Values///////////

ll1 = leng-1

ll2 = leng-2

for i = 0 to ll1

array.set(a,i, lambda*(-4))

array.set(b,i, src[i])

array.set(c,i, lambda*(-4))

array.set(d,i, lambda*6 + 1)

array.set(e,i, lambda)

array.set(f,i, lambda)

array.set(d, 0, lambda + 1.0)

array.set(d, ll1, lambda + 1.0)

array.set(d, 1, lambda * 5.0 + 1.0)

array.set(d, ll2, lambda * 5.0 + 1.0)

array.set(c, 0 , lambda * (-2.0))

array.set(c, ll2, lambda * (-2.0))

array.set(a, 0 , lambda * (-2.0))

array.set(a, ll2, lambda * (-2.0))

//////////////Solve the optimization issue/////////////////////

float r = array.get(a, 0)

float s = array.get(a, 1)

float t = array.get(e, 0)

float xmult = 0.0

for i = 1 to ll2

xmult := r / array.get(d, i-1)

array.set(d, i, array.get(d, i) - xmult * array.get(c, i-1))

array.set(c, i, array.get(c, i) - xmult * array.get(f, i-1))

array.set(b, i, array.get(b, i) - xmult * array.get(b, i-1))

xmult := t / array.get(d, i-1)

r := s - xmult*array.get(c, i-1)

array.set(d, i+1, array.get(d, i+1) - xmult * array.get(f, i-1))

array.set(b, i+1, array.get(b, i+1) - xmult * array.get(b, i-1))

s := array.get(a, i+1)

t := array.get(e, i)

xmult := r / array.get(d, ll2)

array.set(d, ll1, array.get(d, ll1) - xmult * array.get(c, ll2))

x = array.new_float(leng, 0)

array.set(x, ll1, (array.get(b, ll1) - xmult * array.get(b, ll2)) / array.get(d, ll1))

array.set(x, ll2, (array.get(b, ll2) - array.get(c, ll2) * array.get(x, ll1)) / array.get(d, ll2))

for j = 0 to leng-3

i = leng-3 - j

array.set(x, i, (array.get(b,i) - array.get(f,i)*array.get(x,i+2) - array.get(c,i)*array.get(x,i+1)) / array.get(d, i))

//////////////Construct the output///////////////////

HP = array.get(x,0)

///////////////Custom VWAP////////////////////////

TimeFrame = input('1', type=input.resolution)

start = security(syminfo.tickerid, TimeFrame, time)

//------------------------------------------------

newSession = iff(change(start), 1, 0)

//------------------------------------------------

vwapsum = 0.0

vwapsum := iff(newSession, HP*volume, vwapsum[1]+HP*volume)

volumesum = 0.0

volumesum := iff(newSession, volume, volumesum[1]+volume)

v2sum = 0.0

v2sum := iff(newSession, volume*HP*HP, v2sum[1]+volume*HP*HP)

myvwap = vwapsum/volumesum

dev = sqrt(max(v2sum/volumesum - myvwap*myvwap, 0))

Coloring=close>myvwap?color.new(#81c784, 62):color.new(#c2185b, 38)

av=myvwap

showBcol = input(true, type=input.bool, title="Show barcolors")

///////////////Entry & Exit///////////////////

// Custom function to convert pips into whole numbers

toWhole(number) =>

return = atr < 1.0 ? (number / syminfo.mintick) / (10 / syminfo.pointvalue) : number

return := atr >= 1.0 and atr < 100.0 and syminfo.currency == "JPY" ? return * 100 : return

// Custom function to convert whole numbers back into pips

toPips(number) =>

return = atr >= 1.0 ? number : (number * syminfo.mintick) * (10 / syminfo.pointvalue)

return := atr >= 1.0 and atr < 100.0 and syminfo.currency == "JPY" ? return / 100 : return

// Custom function to truncate (cut) excess decimal places

truncate(_number, _decimalPlaces) =>

_factor = pow(10, _decimalPlaces)

int(_number * _factor) / _factor

///////////////Conditional Strategy Logic//////////////

Long = crossover(av, ohlc4)

Sell = crossunder(av, ohlc4)

// Check if we have confirmation for our setup

validLong = Long and strategy.position_size == 0 and inDateRange and barstate.isconfirmed

validShort = Sell and strategy.position_size == 0 and inDateRange and barstate.isconfirmed

// Calculate our stop distance & size for the current bar

stopSize = atr * stopMultiplier

longStopPrice = low < low[1] ? low - stopSize : low[1] - stopSize

longStopDistance = close - longStopPrice

longTargetPrice = close + (longStopDistance * rr)

// Save trade stop & target & position size if a valid setup is detected

var t_entry = 0.0

var t_stop = 0.0

var t_target = 0.0

var t_direction = 0

// Detect valid long setups & trigger alert

if validLong

t_entry := close

t_stop := longStopPrice

t_target := longTargetPrice

t_direction := 1

strategy.entry(id="Long", long=strategy.long, when=validLong, comment="(SL=" + tostring(truncate(toWhole(longStopDistance),2)) + " pips)")

// Fire alerts

alert(message="Long Detected", freq=alert.freq_once_per_bar_close)

// Check if price has hit long stop loss or target

if t_direction == 1 and (low <= t_stop or high >= t_target)

t_direction := 0

// Check if price has hit short stop loss or target

if t_direction == -1 and (high >= t_stop or low <= t_target)

t_direction := 0

// Exit trades whenever our stop or target is hit

strategy.exit(id="Long Exit", from_entry="Long", limit=t_target, stop=t_stop, when=strategy.position_size > 0)

// Draw trade data

plot(strategy.position_size != 0 or validLong? t_stop : na, title="Trade Stop Price", color=color.red, style=plot.style_linebr)

plot(strategy.position_size != 0 or validLong? t_target : na, title="Trade Target Price", color=color.green, style=plot.style_linebr)

/////////////////////Plotting//////////////////////////

A=plot(av, color=Coloring, title="HP VWAP")

barcolor(showBcol?Coloring:na)

fill(A, plot(ohlc4), Coloring)

// Draw price action setup arrows

plotshape(validLong ? 1 : na, style=shape.triangleup, location=location.belowbar, color=color.green, title="Bullish Setup")

// // --- BEGIN TESTER CODE --- //

// // Declare performance tracking variables

// var balance = startBalance

// var drawdown = 0.0

// var maxDrawdown = 0.0

// var maxBalance = 0.0

// var totalPips = 0.0

// var totalWins = 0

// var totalLoss = 0

// // Detect winning trades

// if strategy.wintrades != strategy.wintrades[1]

// balance := balance + ((riskPerTrade / 100) * balance) * rr

// totalPips := totalPips + abs(t_entry - t_target)

// totalWins := totalWins + 1

// if balance > maxBalance

// maxBalance := balance

// // Detect losing trades

// if strategy.losstrades != strategy.losstrades[1]

// balance := balance - ((riskPerTrade / 100) * balance)

// totalPips := totalPips - abs(t_entry - t_stop)

// totalLoss := totalLoss + 1

// // Update drawdown

// drawdown := (balance / maxBalance) - 1

// if drawdown < maxDrawdown

// maxDrawdown := drawdown

// // Prepare stats table

// var table testTable = table.new(position.top_right, 5, 2, border_width=1)

// f_fillCell(_table, _column, _row, _title, _value, _bgcolor, _txtcolor) =>

// _cellText = _title + "\n" + _value

// table.cell(_table, _column, _row, _cellText, bgcolor=_bgcolor, text_color=_txtcolor)

// // Draw stats table

// var bgcolor = color.new(color.black,0)

// if drawTester

// if barstate.islastconfirmedhistory

// // Update table

// dollarReturn = balance - startBalance

// f_fillCell(testTable, 0, 0, "Total Trades:", tostring(strategy.closedtrades), bgcolor, color.white)

// f_fillCell(testTable, 0, 1, "Win Rate:", tostring(truncate((strategy.wintrades/strategy.closedtrades)*100,2)) + "%", bgcolor, color.white)

// f_fillCell(testTable, 1, 0, "Starting:", "$" + tostring(startBalance), bgcolor, color.white)

// f_fillCell(testTable, 1, 1, "Ending:", "$" + tostring(truncate(balance,2)), bgcolor, color.white)

// f_fillCell(testTable, 2, 0, "Return:", "$" + tostring(truncate(dollarReturn,2)), dollarReturn > 0 ? color.green : color.red, color.white)

// f_fillCell(testTable, 2, 1, "Pips:", (totalPips > 0 ? "+" : "") + tostring(truncate(toWhole(totalPips),2)), bgcolor, color.white)

// f_fillCell(testTable, 3, 0, "Return:", (dollarReturn > 0 ? "+" : "") + tostring(truncate((dollarReturn / startBalance)*100,2)) + "%", dollarReturn > 0 ? color.green : color.red, color.white)

// f_fillCell(testTable, 3, 1, "Max DD:", tostring(truncate(maxDrawdown*100,2)) + "%", color.red, color.white)

// // --- END TESTER CODE --- //