حکمت عملی کے بعد ملٹی پیریڈ موونگ ایوریج چینل کا رجحان

جائزہ

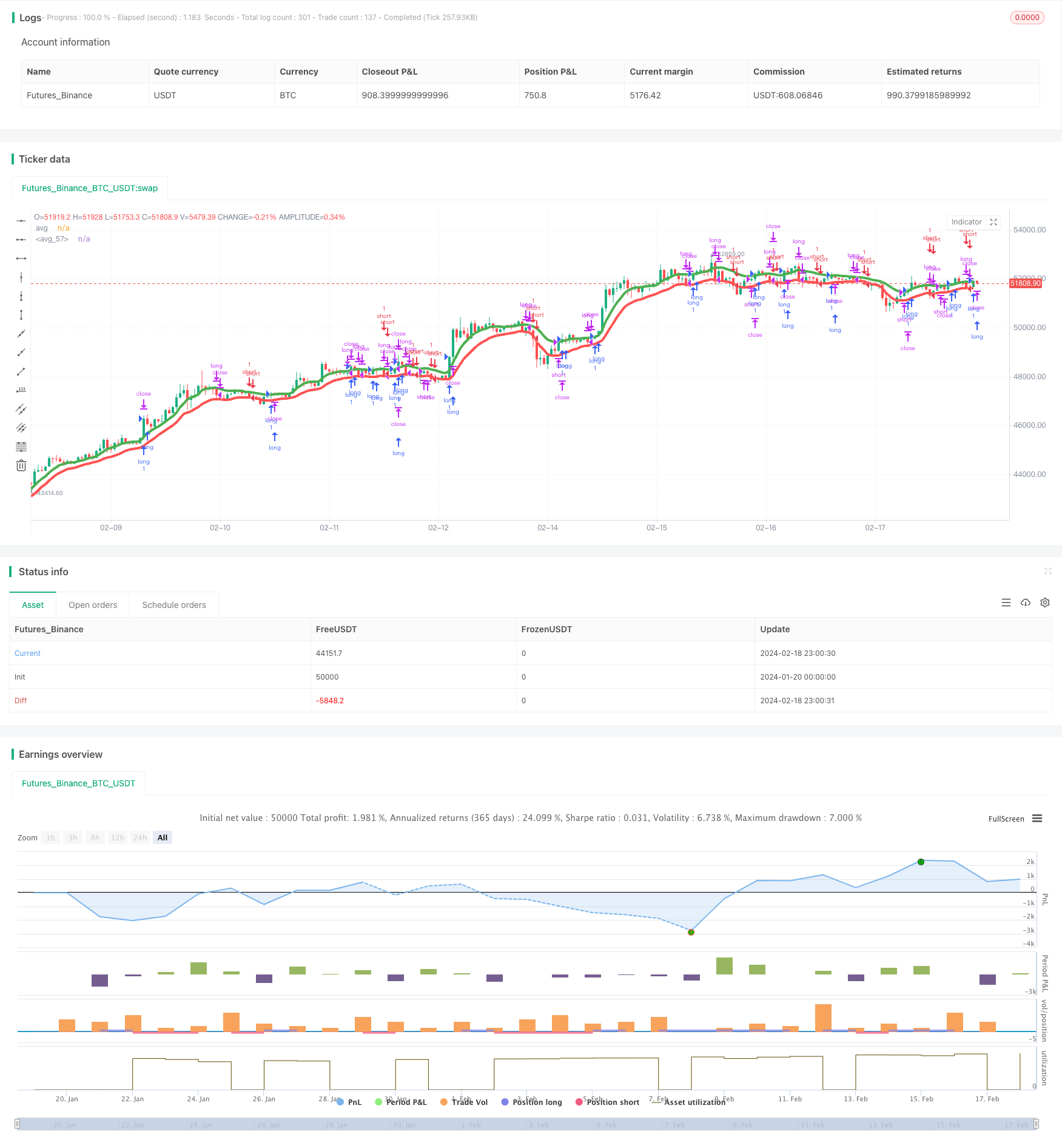

یہ حکمت عملی ایک سوئنگ حکمت عملی ہے جو کریپٹوکرنسی اور اسٹاک جیسی رجحاناتی منڈیوں کے لئے موزوں ہے۔ اس حکمت عملی میں 8 گھنٹے جیسے بڑے وقت کے فریم استعمال کیے جاتے ہیں۔ اس حکمت عملی میں SMA ، EMA ، VWMA ، ALMA ، SMMA ، LSMA اور VWMA سمیت متعدد چلتی اوسط استعمال کی جاتی ہیں ، جو بالترتیب اونچائی اور نچلی سطح پر لاگو ہوتی ہیں ، جس سے دو اوسط چینلز بنتے ہیں۔

جب اختتامی قیمت اونچائیوں پر لاگو اوسط سے زیادہ ہو تو زیادہ بنائیں۔ جب اختتامی قیمت اوسط سے کم ہو تو کم کریں۔

حکمت عملی کا اصول

اس حکمت عملی میں 7 مختلف حرکت پذیری اوسط اشارے استعمال کیے گئے ہیں جن میں SMA، EMA، VWMA، ALMA، SMMA، LSMA اور VWMA شامل ہیں۔ یہ حرکت پذیری اوسط بالترتیب K لائن کی اعلی ترین قیمت اور کم ترین قیمت پر لاگو ہوتے ہیں ، جس سے دو اوسط پیدا ہوتے ہیں۔

سب سے زیادہ قیمت پر لاگو اوسط کو avg_high کہا جاتا ہے اور سب سے کم قیمت پر لاگو اوسط کو avg_low کہا جاتا ہے۔ یہ دونوں اوسط ایک چینل تشکیل دیتے ہیں۔

جب اختتامی قیمت AVG_HIGH سے زیادہ ہو تو زیادہ خریدیں اور جب اختتامی قیمت AVG_LOW سے کم ہو تو خالی خریدیں۔

جب آپ زیادہ کرتے ہیں تو ، آپ کا اسٹاپ لاگ avg_low ہے ، اور آپ کا اسٹاپ لاگ افتتاحی قیمت ہے(1+tp_long) ؛ جب پوزیشن خالی ہوتی ہے تو ، اسٹاپ نقصان کی لائن avg_high ہے ، اور اسٹاپ لونگ پوزیشن کی قیمت ہے(1-tp_short)。

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ منافع کی امکانات کو بڑھانے کے لئے متعدد متحرک اوسط اشارے استعمال کیے جاتے ہیں۔ مختلف دورانیوں اور حساب کتاب کے طریقوں میں متحرک اوسط اشارے قیمتوں پر مختلف ردعمل دیتے ہیں ، جس کے ساتھ مل کر زیادہ قابل اعتماد تجارتی سگنل تشکیل دے سکتے ہیں۔

ایک اور فائدہ یہ ہے کہ چینل ٹریڈنگ کا استعمال کیا جاتا ہے۔ اوپر اور نیچے چینل روکنے کی حد کو محدود کرتا ہے ، خطرے کو کم کرتا ہے ، اور سوئنگ حکمت عملی کے لئے زیادہ موزوں ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے دو اہم خطرات ہیں:

متعدد منتقل اوسط اشارے کے مجموعے استعمال کیے جاتے ہیں ، پیرامیٹرز کی ترتیب پیچیدہ ہوتی ہے ، جس میں بہترین پیرامیٹرز کا مجموعہ تلاش کرنے کے لئے بہت زیادہ جانچ اور اصلاح کی ضرورت ہوتی ہے۔

اس حکمت عملی کے نتیجے میں نقصانات کا سامنا کرنا پڑتا ہے اور ایک سے زیادہ غیر موثر ٹرانسمیشن سگنل کے نتیجے میں غیر جانبدار اور غیر واضح رجحان کے بازاروں میں.

ان خطرات کو کم کرنے کے لئے ، رجحانات کے ساتھ واضح تجارت کی اقسام کا انتخاب کرنے کی ضرورت ہے ، اور پیرامیٹرز کے مجموعے پر بڑے پیمانے پر ریٹرننگ اور اصلاح کرنے کی ضرورت ہے تاکہ پیرامیٹرز کی ترتیبات کو تلاش کیا جاسکے جو موجودہ مارکیٹ کی صورتحال کے لئے بہترین ہو۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں میں بہتر بنانے کی ضرورت ہے:

زیادہ قسم کی منتقل اوسط کی جانچ پڑتال کریں اور بہتر مجموعہ تلاش کریں۔ آپ کو SMA ، EMA ، KAMA ، TEMA ، وغیرہ پر غور کرنا چاہئے۔

متحرک اوسط لمبائی اور چینل کی چوڑائی کے لئے پیرامیٹرز کی اصلاح ، بہترین پیرامیٹرز کی ترتیب تلاش کریں۔

مختلف اسٹاپ اسٹاپ نقصان کی ترتیبات کی جانچ کریں۔ ٹریلنگ اسٹاپ یا متحرک اسٹاپ نقصان جیسے طریقوں پر غور کیا جاسکتا ہے۔

رجحانات کے اشارے کے ساتھ مل کر ، مارکیٹوں میں بار بار تجارت سے گریز کریں جہاں کوئی واضح رجحان نہیں ہے۔ مثال کے طور پر ADX ، ATR وغیرہ۔

داخلہ اور باہر نکلنے کی منطق کو بہتر بنائیں ، اضافی فلٹر شرائط مرتب کریں ، اور غیر موثر تجارت کو کم کریں۔

خلاصہ کریں۔

یہ حکمت عملی ایک قسم کی سوئنگ ٹرینڈ ٹریکنگ حکمت عملی ہے جس میں متعدد متحرک اوسط اشارے کے ذریعہ منافع حاصل کرنے کے امکانات کو بڑھانا اور نیچے کی طرف جانے والے راستے کو اپنانے کے لئے خطرہ کم کرنا ہے۔ یہ حکمت عملی واضح طور پر رجحان ساز تجارت کی اقسام کے لئے موزوں ہے ، پیرامیٹرز کو بہتر بنانے کے بعد اس کا اثر بہتر ہوتا ہے۔ تاہم ، جب مارکیٹ میں تبدیلی آتی ہے تو بڑے نقصان کا سامنا کرنا پڑتا ہے ، خطرے کو کم کرنے کے لئے مزید اصلاح کی ضرورت ہے۔

/*backtest

start: 2024-01-20 00:00:00

end: 2024-02-19 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © exlux99

//@version=4

strategy(title="High/Low channel swing", shorttitle="Multi MA swing", overlay=true)

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2000, title = "From Year", minval = 1970)

//monday and session

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2021, title = "To Year", minval = 1970)

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

//////

length_ma= input(defval=12, title="Length Moving averages", minval=1)

////////////////////////////////SETUP///////////////////////////////////////////

sma_high = sma(high, length_ma)

ema_high = ema(high, length_ma)

wma_high = wma(high, length_ma)

alma_high = alma(high,length_ma, 0.85, 6)

smma_high = rma(high,length_ma)

lsma_high = linreg(high, length_ma, 0)

vwma_high = vwma(high,length_ma)

avg_high = (sma_high+ema_high+wma_high+alma_high+smma_high+lsma_high+vwma_high)/7

///////////////////////////////////////////

sma_low = sma(low, length_ma)

ema_low = ema(low, length_ma)

wma_low = wma(low, length_ma)

alma_low = alma(low,length_ma, 0.85, 6)

smma_low = rma(low,length_ma)

lsma_low = linreg(low, length_ma, 0)

vwma_low = vwma(low,length_ma)

avg_low = (sma_low+ema_low+wma_low+alma_low+smma_low+lsma_low+vwma_low)/7

////////////////////////////PLOTTING////////////////////////////////////////////

plot(avg_high , title="avg", color=color.green, linewidth = 4)

plot(avg_low , title="avg", color=color.red, linewidth = 4)

long= close > avg_high

short = close < avg_low

tplong=input(0.06, title="TP Long", step=0.01)

sllong=input(0.05, title="SL Long", step=0.01)

tpshort=input(0.045, title="TP Short", step=0.01)

slshort=input(0.05, title="SL Short", step=0.01)

if(time_cond)

strategy.entry("long",1,when=long)

strategy.exit("closelong", "long" , profit = close * tplong / syminfo.mintick, loss = close * sllong / syminfo.mintick, alert_message = "closelong")

strategy.close("long", when=crossunder(low,avg_low))

strategy.entry("short",0,when=short)

strategy.exit("closeshort", "short" , profit = close * tpshort / syminfo.mintick, loss = close * slshort / syminfo.mintick, alert_message = "closeshort")

strategy.close("short",when=crossover(high,avg_high))