بولنگر بینڈز اور انٹرا ڈے سٹرینتھ انڈیکس کا مطلب بدلنے کی حکمت عملی

جائزہ

یہ حکمت عملی ایک اوسط واپسی کی حکمت عملی ہے جو برن بینڈ اور دن کے اندر کی طاقت کے اشارے پر مبنی ہے۔ یہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ بروکرز کے ذریعہ ہے.

حکمت عملی کا اصول

اس حکمت عملی میں سب سے پہلے بُرین بینڈ کے وسط ، اوپری اور نچلے ریلوں کا حساب لگایا جاتا ہے۔ وسط ریل بند قیمت کے لئے ایک سادہ منتقل اوسط یا اشاریہ منتقل اوسط ہے۔ اوپری اور نچلے ریل معیاری فرق کا حساب لگاتے ہوئے بنائے جاتے ہیں ، اور وسط ریل پر دوگنا معیاری فرق کو کم کرتے ہیں۔ جب قیمت نیچے سے ٹکرا جاتی ہے تو اس کی واپسی کا موقع سمجھا جاتا ہے۔ جب قیمت ٹریک پر ٹکرا جاتی ہے تو ، اس کی قیمت کو اوسط سے زیادہ انحراف سمجھا جاتا ہے ، اور خالی پوزیشن لی جاتی ہے۔

اس حکمت عملی میں ، حکمت عملی کے لئے ایک معاون فیصلے کے اشارے کے طور پر ، دن کی طاقت کا اشارے متعارف کرایا گیا ہے۔ یہ اشارے قیمت کی معلومات اور حجم کی معلومات کو جوڑتا ہے۔ جب اشارے مثبت ہوتا ہے تو ، خریدنے کی طاقت میں اضافے کی نشاندہی کرتا ہے ، اور یہ ایک زیادہ پوزیشن سگنل ہے۔ جب اشارے منفی ہوتا ہے تو ، فروخت کی طاقت میں اضافے کی نشاندہی کرتا ہے ، اور یہ ایک خالی پوزیشن سگنل ہے۔

پوزیشن کھولنے کے معاملے میں ، حکمت عملی کو بروئنگ بینڈ کو توڑنے اور دن کے اندر کی طاقت کے اشارے کے فیصلے کے اشارے کی ضرورت ہوتی ہے۔ اسٹاپ نقصان کے معاملے میں ، حکمت عملی وقت روکنے کے لئے لی جاتی ہے ، اور اگر کسی خاص دورانیے کے بعد منافع نہیں ہوتا ہے تو ، اسٹاپ نقصان سے باہر نکلنے کا انتخاب کیا جاتا ہے۔

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ قیمت کی اوسط واپسی کی خصوصیات سے فائدہ اٹھایا جائے۔ جب قیمت میں زیادہ انحراف ہوتا ہے تو ، اعداد و شمار کے قوانین کے مطابق ، قیمت کی اوسط محور کی طرف واپسی کا امکان زیادہ ہوتا ہے ، جو حکمت عملی کے کام کرنے کی نظریاتی بنیاد فراہم کرتا ہے۔

ایک اور فائدہ یہ ہے کہ حکمت عملی میں ٹرانزیکشن کی مقدار کے اشارے اور دن کے اندر اندر کی طاقت کے اشارے شامل کیے گئے ہیں تاکہ قیمت کے اشارے کو فلٹر کیا جاسکے۔ ٹرانزیکشن کی مقدار قیمت کے اشارے کی تاثیر کو ثابت کرسکتی ہے۔ اس سے کچھ قیمتوں میں شدید اتار چڑھاؤ اور ٹرانزیکشن کی کمی کی صورت میں غلط سگنل پیدا ہونے سے بچا جاتا ہے۔

خطرے کا تجزیہ

اگرچہ اس حکمت عملی کا انحصار قیمت کی اوسط واپسی کے اس امکان کے واقعے پر ہوتا ہے ، لیکن مارکیٹ کی قیمتوں میں بے ترتیب گھومنے سے اسٹاپ نقصان کا بھی سبب بن سکتا ہے ، جس سے نقصان ہوتا ہے۔ یہ ایک عام خطرہ ہے جس میں اوسط واپسی کی حکمت عملی ہوتی ہے۔

ایک اور اہم خطرہ یہ ہے کہ قیمتوں کی اوسط قدر کی طرف واپسی خود ایک طویل وقت کا عمل ہے۔ سرمایہ کاروں کے لئے ، فنڈز کو کچھ وقت کے لئے بند کر دیا جاسکتا ہے۔ اس وقت کا خطرہ سرمایہ کاروں کو دیگر بہتر سرمایہ کاری کے مواقع سے محروم کر سکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

مختلف مارکیٹوں کے اتار چڑھاؤ کے ماحول کے مطابق بلین بینڈ پیرامیٹرز ، ایڈجسٹمنٹ سائیکل ، معیاری انحراف کے اشارے کو بہتر بنائیں

دوسرے قسم کے متحرک اوسط کو آزمائیں ، جیسے کہ لکیری وزن والی متحرک اوسط زیادہ ہموار ہونے کے لئے

بہتر قیمتوں کی تصدیق کے سگنل کے لئے دوسرے قسم کے حجم کے اشارے آزمائیں

اسٹاپ نقصان کی روک تھام کی حکمت عملی کو شامل کریں اور ہر آرڈر کے لئے زیادہ سے زیادہ نقصان کو کنٹرول کریں

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک عام اوسط واپسی کی حکمت عملی ہے۔ امکانات کے واقعات پر انحصار کرنا منافع بخش ہے ، لیکن خطرات بھی اتنے ہی واضح ہیں۔ پیرامیٹرز کو ایڈجسٹ کرکے ، اشارے کو بہتر بنانا بہتر نتائج حاصل کرسکتا ہے۔ لیکن سرمایہ کاروں کے لئے ، اس حکمت عملی کی خصوصیات کو صحیح طریقے سے سمجھنا بھی ضروری ہے۔

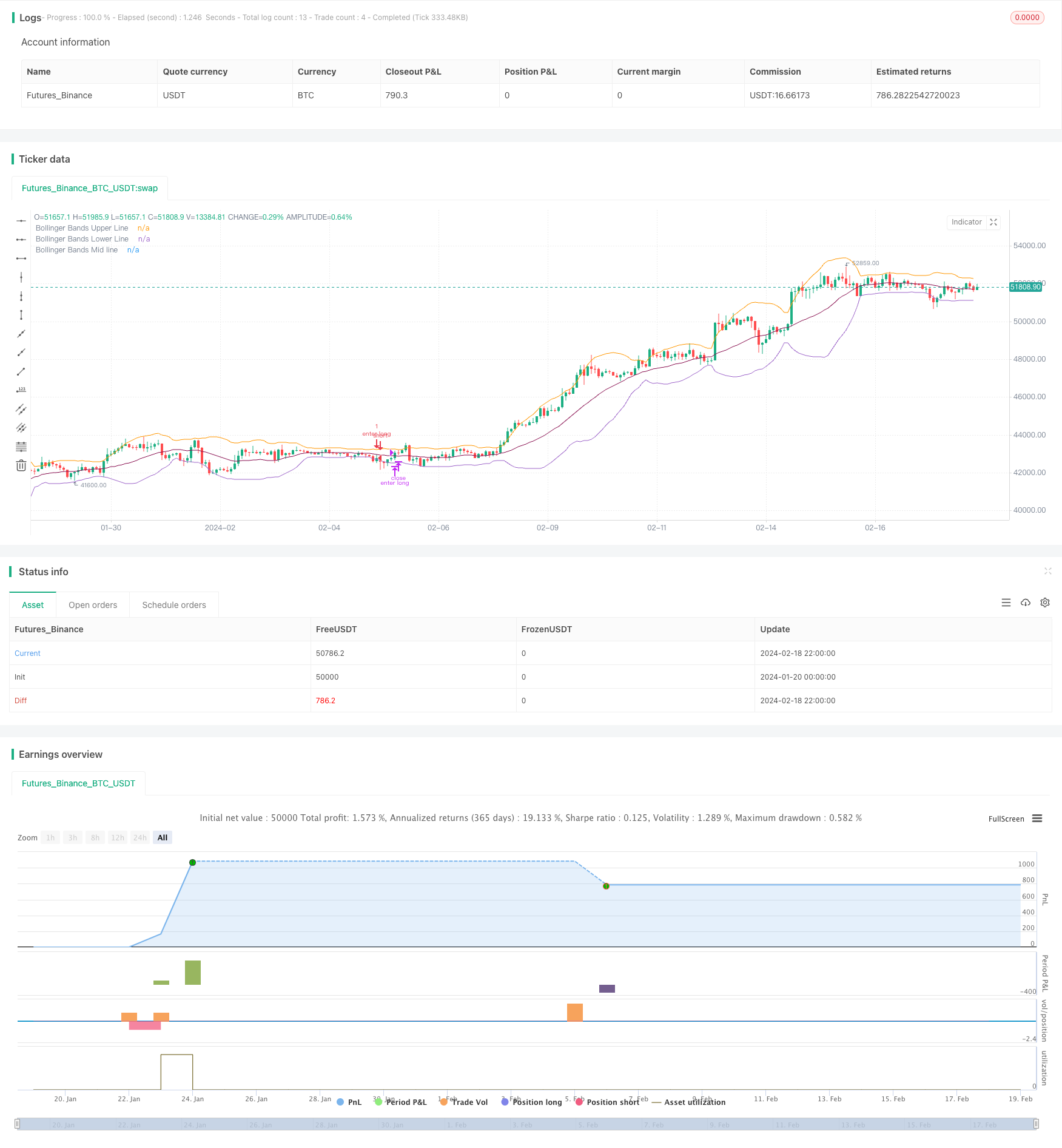

/*backtest

start: 2024-01-20 00:00:00

end: 2024-02-19 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// Bollinger Bands Strategy with Intraday Intensity Index

// by SparkyFlary

//For Educational Purposes

//Results can differ on different markets and can fail at any time. Profit is not guaranteed.

strategy(title="Bollinger Bands Strategy with Intraday Intensity Index", shorttitle="Bollinger Bands Strategy", overlay=true)

BBlength = input(20, title="Bollinger Bands length")

BBmaType = input("SMA", title="Bollinger Bands MA type", type=input.string, options=["SMA", "EMA"])

BBprice = input(close, title="source")

timeStop = input(10, title="Time-based stop length")

BBmult = input(2.0, title="Bollinger Bands Standard Deviation")

withIII = input(true, title="with Intraday Intensity Index?")

IIIlength = input(21, title="Intraday Intensity Index length")

//function for choosing moving averages

f_ma(type, src, len) =>

float result = 0

if type == "SMA"

result := sma(src, len)

if type == "EMA"

result := ema(src, len)

result

//Intraday Intensity Index

k1 = (2 * close - high - low) * volume

k2 = high != low ? high - low : 1

i = k1 / k2

iSum = sum(i, IIIlength)

//Bollinger Bands

BBbasis = f_ma(BBmaType, BBprice, BBlength)

BBdev = BBmult * stdev(BBprice, BBlength)

BBupper = BBbasis + BBdev

BBlower = BBbasis - BBdev

plot(BBupper, title="Bollinger Bands Upper Line")

plot(BBlower, title="Bollinger Bands Lower Line")

plot(BBbasis, title="Bollinger Bands Mid line", color=color.maroon)

//Strategy

buy = close[1]<BBlower[1] and close>BBlower and (withIII ? iSum>0 : 1)

sell = close>BBbasis or buy[timeStop] or (strategy.openprofit>0 and buy==0 and buy[1]==0 and buy[2]==0 and buy[3]==0)

short = close[1]>BBupper[1] and close<BBupper and (withIII ? iSum<0 : 1)

cover = close<BBbasis or short[timeStop] or (strategy.openprofit>0 and short==0 and short[1]==0 and short[2]==0 and short[3]==0)

strategy.entry(id="enter long", long=true, when=buy)

strategy.close(id="enter long", comment="exit long", when=sell)

strategy.entry(id="enter short", long=false, when=short)

strategy.close(id="enter short", comment="exit short", when=cover)