بریک آؤٹ اوپر کی طرف رجحان کے لیے حوالہ حکمت عملی

جائزہ

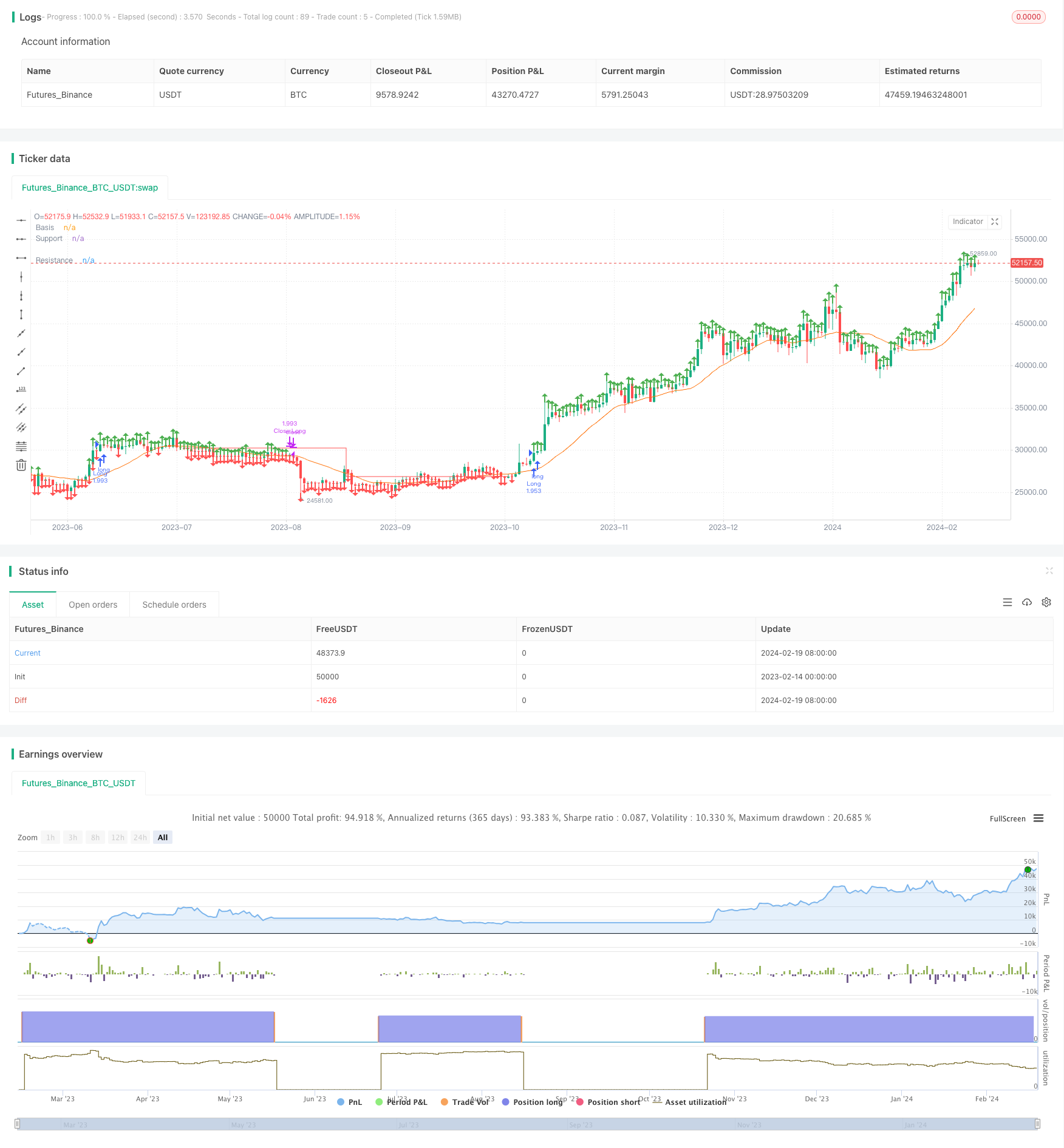

یہ حکمت عملی ایک لمبی لائن رکھنے کی حکمت عملی ہے جس میں سادہ حرکت پذیر اوسط پر مبنی رجحان کی سمت کا تعین کیا جاتا ہے ، جس میں مزاحمت کی حمایت کی لائن کے ساتھ ٹوٹ پھوٹ کا اشارہ ہوتا ہے۔ قیمتوں کے محور اونچائیوں اور محور نچلی جگہوں کا حساب کتاب کرکے ، مزاحمت کی لائن اور حمایت کی لائنوں کا نقشہ بنائیں ، جب قیمت مزاحمت کی لائن کو توڑتی ہے تو زیادہ کریں ، جب سپورٹ لائن کو توڑتے ہیں تو صفائی کریں۔ یہ حکمت عملی واضح طور پر رجحان کے لئے موزوں اسٹاک کے لئے موزوں ہے ، جو بہتر رسک ریٹرن حاصل کرسکتی ہے۔

حکمت عملی کا اصول

- رجحانات کا اندازہ لگانے کے لئے بیس دن کی سادہ حرکت پذیری اوسط کا حساب لگانا

- صارف کے ان پٹ پیرامیٹرز کے مطابق Pivot Highs اور Pivot Lows کا حساب لگائیں

- مزاحمت اور حمایت کی لائنوں کو پیویٹ بلڈ اور پیویٹ لوڈ کے مطابق ڈرائنگ کریں

- جب بند ہونے والی قیمت مزاحمت کی لائن سے اوپر ہو تو زیادہ داخلہ لیں

- جب سپورٹ لائن کے نیچے مزاحمت کی لائن سے ٹکرا جائے تو ، کھل جائے

یہ حکمت عملی ایک سادہ حرکت پذیر اوسط کا استعمال کرتی ہے جس میں مجموعی رجحان کی سمت کا تعین کیا جاتا ہے ، پھر کلیدی نقطہ توڑنے کا استعمال کرتے ہوئے تجارتی سگنل تیار کیا جاتا ہے۔ یہ ایک عام قسم کی بریک ٹائپ حکمت عملی ہے۔ کلیدی نقطہ اور رجحان کا تعین کرکے ، جعلی توڑ کو مؤثر طریقے سے فلٹر کیا جاسکتا ہے۔

طاقت کا تجزیہ

- اعلی اتار چڑھاؤ والے اسٹاک کے لئے کافی حکمت عملی کے مواقع ، رجحانات کو پکڑنے میں آسان

- خطرے پر قابو پانے کے لئے، زیادہ سے زیادہ منافع کے خطرے

- جعلی دراندازی کے خطرے سے بچنے کے لیے سگنل استعمال کریں

- اپنی مرضی کے مطابق پیرامیٹرز، لچکدار

خطرے کا تجزیہ

- پیرامیٹرز کی اصلاح پر انحصار کرنا ، غلط پیرامیٹرز کی وجہ سے جعلی توڑنے کا امکان بڑھ جاتا ہے

- بریک سگنل میں تاخیر، ممکنہ طور پر کچھ مواقع ضائع

- زلزلے میں نقصان کا خطرہ

- سپورٹ لائن میں تاخیر نقصان کا باعث بن سکتی ہے

اس خطرے کو کم کرنے کے لئے، سٹاپ نقصان کی روک تھام کی حکمت عملی کے ساتھ مل کر، فکسڈ ڈسک کی اصلاح کے پیرامیٹرز کا استعمال کیا جا سکتا ہے.

اصلاح کی سمت

- متحرک اوسط کی مدت کے پیرامیٹرز کو بہتر بنائیں

- معاون مزاحمت لائن پیرامیٹرز کو بہتر بنائیں

- اسٹاپ نقصان کی حکمت عملی میں اضافہ

- بریک اپ کی تصدیق کے لیے ایک میکانزم

- ٹرانزیکشن حجم کے ساتھ مل کر اشارے فلٹر سگنل

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک عام طور پر توڑنے والی حکمت عملی ہے ، جو پیرامیٹرز کی اصلاح اور لیکویڈیٹی پر انحصار کرتی ہے ، جو رجحانات کی پیروی کرنے والے تاجروں کے لئے موزوں ہے۔ ایک حوالہ فریم ورک کے طور پر ، یہ ماڈیول کو عملی ضرورت کے مطابق بڑھایا جاسکتا ہے ، جس میں نقصان کو روکنے ، سگنل فلٹرنگ اور دیگر میکانزموں کے ذریعہ خطرے کو کم کرنے اور استحکام کو بڑھانے کے لئے استعمال کیا جاسکتا ہے۔

/*backtest

start: 2023-02-14 00:00:00

end: 2024-02-20 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © CheatCode1

//@version=5

strategy("Quantitative Trend Strategy- Uptrend long", 'Steady Uptrend Strategy', overlay=true, initial_capital = 1500, default_qty_value = 100, commission_type = strategy.commission.percent, commission_value = 0.01, default_qty_type = strategy.percent_of_equity)

length = input.int(20, minval=1)

src = input(close, title="Source")

basis = ta.sma(src, length)

offset = input.int(0, "Offset", minval = -500, maxval = 500)

plot(basis, "Basis", color=#FF6D00, offset = offset)

inp1 = input.int(46, 'LookbackLeft')

inp2 = input.int(32, 'LookbackRight')

l1 = ta.pivothigh(close, inp1, inp2)

S1 = ta.pivotlow(close, inp1, inp2)

// plot(l1, 'Pivothigh', color.red, 1)

// // plot(S1, 'Pivot Low', color.red)

l1V = ta.valuewhen(l1, close, 0)

S1V = ta.valuewhen(S1, close, 0)

Plotl1 = not na(l1) ? l1V : na

PlotS1 = not na(S1) ? S1V : na

plot(Plotl1, 'Resistance', color.green, 1, plot.style_stepline, true)

plot(PlotS1, 'Support', color.red, 1, plot.style_stepline, true)

Priceforlong = close > l1V ? true : na

Priceforshort = close < S1V ? true : na

plotshape(Priceforlong ? high : na, 'p', shape.arrowup, location.abovebar, color.green, size = size.small)

plotshape(Priceforshort ? low : na, 's', shape.arrowdown, location.belowbar, color.red, size = size.small)

vol = volume

volma = ta.sma(vol, 20)

Plotl1C = ta.valuewhen(na(Plotl1), l1V, 0)

PlotS1C = ta.valuewhen(na(PlotS1), S1V, 0)

//Strategy Execution

volc = volume > volma

Lc1 = Priceforlong

Sc1 = Priceforshort

sL = Plotl1 < PlotS1 ? close : na

sS = PlotS1 > Plotl1 ? close : na

if Lc1

strategy.entry('Long', strategy.long)

// if Sc1 and C2

// strategy.entry('Short', strategy.short)

if Priceforshort

strategy.cancel('Long')

if Priceforlong

strategy.cancel('Short')

// Stp1 = ta.crossover(k, d)

// Ltp1 = ta.crossunder(k, d)

// Ltp = d > 70 ? Ltp1 : na

// Stp = d < 30 ? Stp1 : na

if strategy.openprofit >= 0 and sL

strategy.close('Long')

if strategy.openprofit >= 0 and sS

strategy.close('Short')

takeP = input.float(2, title='Take Profit') / 100

stopL = input.float(1.75, title='Stop Loss') / 100

// // Pre Directionality

Stop_L = strategy.position_avg_price * (1 - stopL)

Stop_S = strategy.position_avg_price * (1 + stopL)

Take_S= strategy.position_avg_price * (1 - takeP)

Take_L = strategy.position_avg_price * (1 + takeP)

// sL = Plotl1 < PlotS1 ? close : na

// sS = PlotS1 < Plotl1 ? close : na

// //Post Excecution

if strategy.position_size > 0 and not (Lc1)

strategy.exit("Close Long", stop = Stop_L, limit = Take_L)

if strategy.position_size < 0 and not (Sc1)

strategy.exit("Close Short", stop = Stop_S, limit = Take_S)