بولنگر بینڈ بریک آؤٹ اور RSI اشارے پر مبنی ملٹی ٹائم فریم ٹرینڈ حکمت عملی

جائزہ

اس حکمت عملی میں برن بینڈ اشارے ، آر ایس آئی اشارے اور کثیر وقتی فریم تجزیہ کا امتزاج کیا گیا ہے ، جس کا مقصد وسط اور لمبی لائن رجحانات کی سمت کو پکڑنا ہے۔ برن بینڈ کے ذریعے ٹریک اور نیچے ٹریک میں توڑنے کے ساتھ ساتھ آر ایس آئی اوور خرید و فروخت سگنل کے ساتھ مل کر رجحان کی تبدیلی کا فیصلہ کیا گیا ہے ، جس سے کم خطرہ داخلہ حاصل ہوتا ہے۔

حکمت عملی کا اصول

بلین بینڈ کے اشارے کا استعمال قیمتوں کے خلاف ورزی کا تعین کرنے کے لئے کریں۔ بلین بینڈ کے وسط میں N دن کے اختتامی قیمتوں کا ایک متحرک اوسط ہوتا ہے ، اوپری اور نچلی سلاخیں درمیانی سلاخوں کے اوپر اور نیچے ایک معیاری فرق ہوتی ہیں۔ جب بند ہونے والی قیمتیں اوپری سلاخوں کو توڑتی ہیں تو یہ ایک مضبوط اشارہ ہوتا ہے ، جب نیچے کی سلاخوں کو توڑنا ہوتا ہے تو یہ ایک کمزور اشارہ ہوتا ہے۔

RSI اشارے کے ساتھ مل کر اوورلوڈ اوور سیل کا فیصلہ کریں۔ RSI 70 سے زیادہ اوورلوڈ زون ہے ، اور 30 سے کم اوورلوڈ زون ہے۔ جب RSI نیچے سے اوپر کی طرف سے 70 کو توڑتا ہے تو ، اسے اوورلوڈ سمجھا جاتا ہے ، اور برلن کو ٹریک توڑنے کی تصدیق کے طور پر رجحان کی واپسی۔

اعلی ٹائم فریم فلٹر جھوٹے ٹوٹنے کا اطلاق کریں۔ جب دن کی لائن میں ٹوٹنے کا اشارہ ہوتا ہے تو ، اس کی تصدیق کے لئے 4 گھنٹے یا اس سے زیادہ ٹائم فریم کی ضرورت ہوتی ہے ، تاکہ اس سے بچایا جاسکے۔

اسٹریٹجک فوائد

اس کے علاوہ ، اس میں ایک اور اہم پہلو بھی شامل ہے: اس سے حکمت عملی کے استحکام اور منافع میں اضافہ ہوتا ہے۔

RSI اشارے کا فیصلہ کرنے والے نقطہ نظر کو کم کرنے کے لئے نقصانات کو کم کرنے کے لئے.

کثیر ٹائم فریم تجزیہ ، جو زلزلے کی نقل و حرکت کو فلٹر کرتا ہے ، اور اس سے بچنے سے بچتا ہے۔

بریک سگنل کے فیصلے کو بہتر بنائیں ((تین K لائنوں کو برن بینڈ کو توڑنا چاہئے) ، اس بات کو یقینی بنائیں کہ رجحان کی نشوونما پختہ ہونے کے بعد داخل ہو۔

ورٹیکس اشارے رجحان کی سمت کا تعین کرتے ہیں اور نئے رجحانات کو پکڑنے کے قابل ہیں جو تشکیل دے رہے ہیں۔

اسٹریٹجک رسک

برین بینڈ پیرامیٹرز کی غلط ترتیب سے اوورلوڈ اوور سیل سگنل کی غلطی ہوسکتی ہے۔

آر ایس آئی پیرامیٹرز کی ترتیب کو مختلف اقسام کے مطابق معقول اقدار کا تعین کرنے کی ضرورت ہے۔

بریک سگنل میں جعلی بریک ہوسکتی ہے ، لہذا اسٹاپ نقصان کا فرق مناسب طریقے سے بڑھا دیا جانا چاہئے۔

ATR اشارے کے 3 گنا زیادہ سے زیادہ نقصان کو روکنے کے لئے کافی حد تک.

حکمت عملی کی اصلاح کی سمت

مشین لرننگ الگورتھم کو بروین بینڈ اور آر ایس آئی کے پیرامیٹرز کو حقیقی وقت میں بہتر بنانے کے لئے استعمال کریں۔

اتار چڑھاؤ کی شرح کے اشارے کا استعمال کرتے ہوئے سٹاپ نقصان کے فرق کو بہتر بنائیں۔

مارکیٹ میں تبدیلیوں کے مطابق پوزیشنوں کو ایڈجسٹ کرنے کے لئے حجم کنٹرول ماڈیول شامل کریں۔

فنڈ مینجمنٹ کے اصولوں کے ساتھ مل کر ، ایک ہی تجارت میں نقصان کی شرح کو محدود کریں۔

مختلف ٹرانزیکشن اوقات میں بریک سگنل کی استحکام کا اندازہ لگائیں۔

خلاصہ کریں۔

اس حکمت عملی میں متعدد تکنیکی اشارے جیسے رجحان کا تعین ، اوپری خرید و فروخت کا رجحان ، متعدد وقت کے فریم تجزیہ وغیرہ پر غور کیا گیا ہے۔ خطرے پر قابو پانے کے پیش نظر ، داخلہ کا مناسب وقت منتخب کریں ، درمیانی اور لمبی لائن کے معیار کے رجحان کو پکڑیں ، بہتر منافع اور نقصان کا تناسب حاصل کریں۔ اس کے علاوہ ، پیرامیٹرز کو بہتر بنانے ، نقصان کو روکنے کے طریقہ کار کو بہتر بنانے کے ذریعہ ، بہتر سرمایہ کاری کی کارکردگی حاصل کرنے کی امید ہے۔

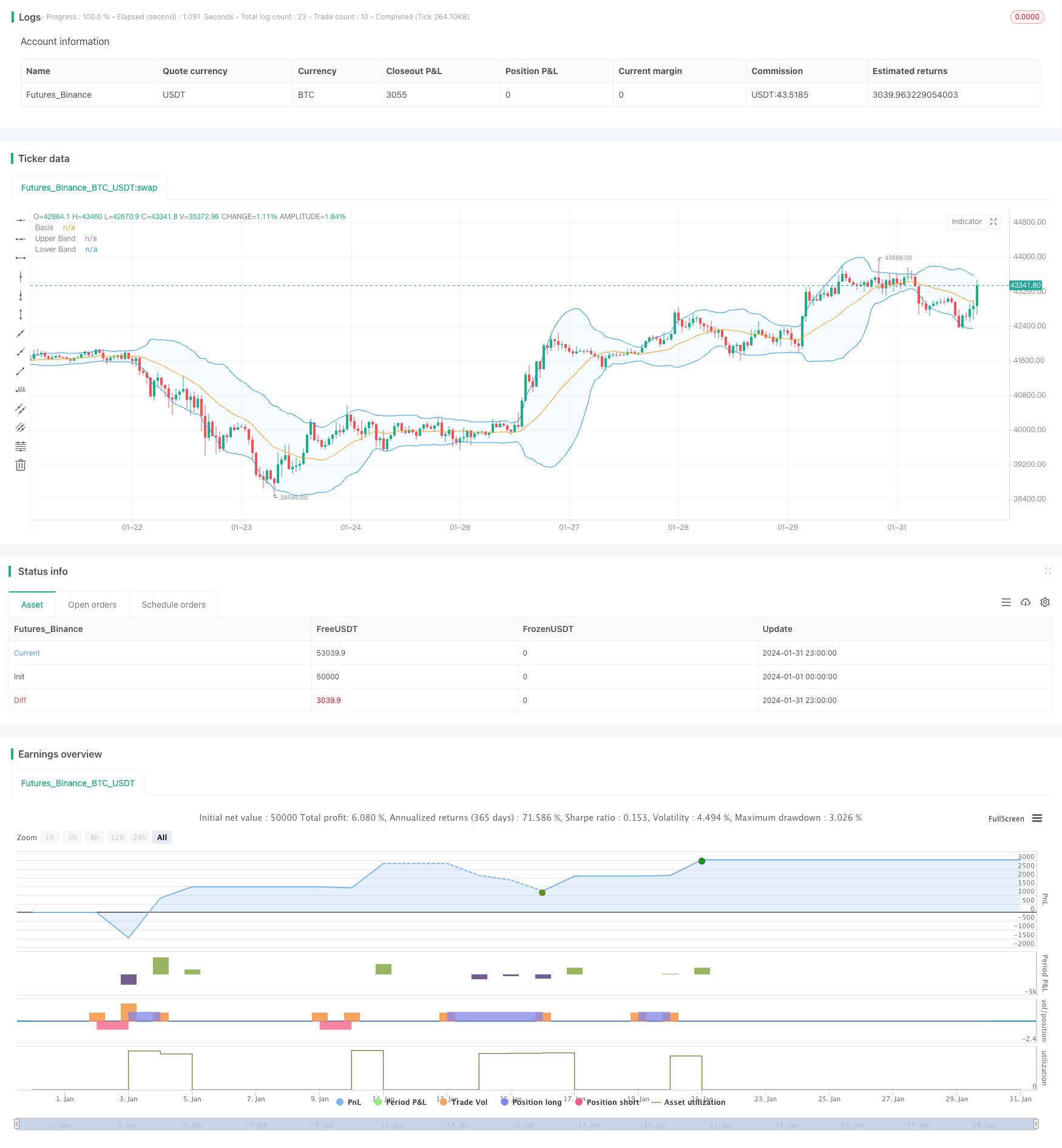

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Noway0utstorm

//@version=5

strategy(title='Vortex0.71.3 + bb 3bar breakout + rsi - close hit upper or lower', shorttitle='truongphuthinh', format=format.price, precision=4,overlay = true)

length = input(20, title="Length")

mult = input(2.0, title="Multiplier")

source = close

basis = ta.sma(source, length)

dev = mult * ta.stdev(source, length)

upperBand = basis + dev

lowerBand = basis - dev

isClosedBar = ta.change(time("15"))

var bool closeAboveUpperBand = false

var bool closeBelowLowerBand = false

// Vortex Indicator Settings

period_ = input.int(14, title='Period', minval=2)

VMP = math.sum(math.abs(high - low[1]), period_)

VMM = math.sum(math.abs(low - high[1]), period_)

STR = math.sum(ta.atr(1), period_)

VIP = VMP / STR

VIM = VMM / STR

//

lengthrsi = input(14, title="RSI Length")

overboughtLevel = input(70, title="Overbought Level")

oversoldLevel = input(30, title="Oversold Level")

sourcersi = close

rsiValue = ta.rsi(sourcersi, lengthrsi)

shouldShort = rsiValue > overboughtLevel

shouldLong = rsiValue < oversoldLevel

if bool(isClosedBar[1]) and bool(isClosedBar[2]) and bool(isClosedBar[3])

if close[1] > upperBand[1] and close[2] > upperBand[2] and close[3] > upperBand[3] and VIP > 1.25 and VIM < 0.7 and rsiValue > overboughtLevel

strategy.entry("Short", strategy.short)

closeAboveUpperBand := false // Reset the condition when entering a new Short position

if close[1] < lowerBand[1] and close[2] < lowerBand[2] and close[3] < lowerBand[3] and VIP < 0.7 and VIM > 1.25 and rsiValue < oversoldLevel

strategy.entry("Long", strategy.long)

closeBelowLowerBand := false // Reset the condition when entering a new Long position

if strategy.position_size > 0 // Check if there is an open Long position

closeAboveUpperBand := close > upperBand // Update the condition based on close price

if closeAboveUpperBand

strategy.close("Long",disable_alert=true) // Close the Long position if close price is above upper band

if strategy.position_size < 0 // Check if there is an open Short position

closeBelowLowerBand := close < lowerBand // Update the condition based on close price

if closeBelowLowerBand

strategy.close("Short",disable_alert=true) // Close the Short position if close price is below lower band

// Plots

plot(basis, color=color.orange, title="Basis")

p1 = plot(upperBand, color=color.blue, title="Upper Band")

p2 = plot(lowerBand, color=color.blue, title="Lower Band")

fill(p1, p2, title = "Background", color=color.rgb(33, 150, 243, 95))