ڈبل موونگ ایوریج حکمت عملی پر مبنی

جائزہ

اس حکمت عملی میں رجحان کی سمت کو پکڑنے کے لئے دوہری منتقل اوسط کا استعمال کرتے ہوئے ایک چینل بنایا گیا ہے۔ جب قیمتوں میں ایک چینل ٹوٹ جاتا ہے تو تجارتی سگنل پیدا ہوتا ہے۔ جب RSI اشارے کے ساتھ مل کر جعلی ٹوٹ جاتا ہے۔ صرف لندن ٹریڈنگ کے دوران کام کرنا ، زیادہ سے زیادہ 5 ایک دن میں ، زیادہ سے زیادہ نقصان 2٪ سے زیادہ نہیں ہوتا ہے۔

حکمت عملی کا اصول

اس حکمت عملی میں دو لمبائی 5 کی اوسط اوسط کا استعمال کیا جاتا ہے ، ایک اعلی ترین قیمت سے اور ایک کم قیمت سے ، جس سے قیمت کا ایک چینل بنتا ہے۔ جب قیمت بند ہونے والی ہے تو اس نے چینل کو توڑ دیا ہے۔ جب بند ہونے والی قیمت نے چینل کو توڑ دیا ہے تو اس نے زیادہ کام کیا ہے اور جب اس نے چینل کو توڑ دیا ہے تو اس نے خالی کردیا ہے۔

جعلی بریک کو فلٹر کرنے کے لئے ، آر ایس آئی اشارے کو بھی متعارف کرایا گیا ہے تاکہ اوور خرید اوور فروخت کا فیصلہ کیا جاسکے۔ صرف اس وقت زیادہ کام کریں جب آر ایس آئی 80 سے زیادہ ہو ، اور 20 سے کم ہو تو خالی کریں۔

اس کے علاوہ، حکمت عملی صرف لندن ٹریڈنگ کے اوقات (صبح 3 بجے سے 11 بجے تک) میں تجارت کرتی ہے، فی دن زیادہ سے زیادہ 5 احکامات، زیادہ سے زیادہ نقصان 2 فیصد سے زیادہ نہیں ہے.

طاقت کا تجزیہ

رجحانات کو پکڑنا

ڈبل چلتی اوسط رجحان چینل کی تعمیر کرتی ہے ، قیمتوں کے رجحان کی سمت کا بہتر اندازہ لگانے میں مدد کرتی ہے۔ جب قیمت اوپر کی طرف سے چینل کو عبور کرتی ہے تو ، قیمتوں میں اضافے کا رجحان پکڑتا ہے۔ جب قیمت نیچے کی طرف سے چینل کو عبور کرتی ہے تو ، قیمتوں میں کمی کا رجحان پکڑتا ہے۔

جعلی توڑ پھوڑ کو کم کرنا

RSI اشارے کے ساتھ مل کر اوور بیئر اوور سیل علاقوں کا تعین کرنے سے قیمتوں میں اتار چڑھاؤ کی وجہ سے ہونے والی جھوٹی توڑ کو کچھ حد تک کم کیا جاسکتا ہے۔

مؤثر طریقے سے خطرے کو کنٹرول

حکمت عملی صرف اہم فعال ٹریڈنگ کے اوقات میں تجارت کرتی ہے ، جس میں فی دن زیادہ سے زیادہ 5 احکامات تجارت کی فریکوئنسی کو مؤثر طریقے سے کنٹرول کرتے ہیں۔ 2٪ کی زیادہ سے زیادہ نقصان کی ترتیب ایک دن میں زیادہ سے زیادہ نقصان کو قابل برداشت حد تک کنٹرول کرتی ہے۔

خطرے کا تجزیہ

قیمتوں میں بڑے پیمانے پر اتار چڑھاؤ کے دوران جعلی بریک کا خطرہ

جب قیمتوں میں بڑے پیمانے پر اتار چڑھاؤ ہوتا ہے تو ، کچھ جھوٹے بریک سگنل ہوسکتے ہیں ، جس سے غیر ضروری تجارتی نقصان ہوتا ہے۔ اس خطرے کو کم کرنے کے لئے پیرامیٹرز کو ایڈجسٹ کرکے بہتر بنایا جاسکتا ہے ، یا فلٹرنگ کے حالات میں اضافہ کیا جاسکتا ہے۔

فکسڈ سٹاپ نقصان کو روکنے کے لئے

حکمت عملی ایک مقررہ تعداد میں پوائنٹس کی رکاوٹ کو روکنے کے لئے استعمال کیا جاتا ہے ، جب قیمت میں بڑے پیمانے پر اتار چڑھاؤ ہوتا ہے تو ، مقررہ پوائنٹس کی رکاوٹ کو روکنا آسان ہوتا ہے ، اس کے جواب میں فی صد یا متحرک رکاوٹ کو روکنا ہوتا ہے۔

محدود وقت کا خطرہ

حکمت عملی صرف ایک مقررہ تجارتی وقت پر پوزیشن کھولتی ہے ، اور اگر اس وقت کوئی سگنل پیدا نہیں ہوتا ہے تو ، دوسرے اوقات میں ممکنہ تجارتی مواقع سے محروم ہوجائیں گے۔ تجارتی وقت کو مناسب طریقے سے بڑھانے یا حقیقی وقت کی صورتحال کے مطابق متحرک طور پر ایڈجسٹ کرنے پر غور کیا جاسکتا ہے۔

اصلاح کی سمت

پیرامیٹرز کی اصلاح

اس کے علاوہ، آپ کو ایک متحرک اوسط کی لمبائی، RSI پیرامیٹرز، اور فکسڈ سٹاپ نقصان کی روک تھام کے پوائنٹس کی تعداد کو بہتر بنانے کے لئے استعمال کیا جا سکتا ہے.

فلٹرنگ کی شرائط شامل کریں

دوسرے اشارے یا شرائط کو توڑنے کے سگنل کی دوسری جانچ پڑتال کے لئے شامل کیا جاسکتا ہے ، جیسے تجارت کی مقدار میں اضافہ ، بلین لائن چینلز کو کم کرنا ، وغیرہ ، تاکہ جعلی ٹوٹ پھوٹ کو کم کیا جاسکے۔

متحرک سٹاپ نقصان سٹاپ

فی صد سٹاپ یا متحرک سٹاپ کی حکمت عملی کا استعمال کیا جا سکتا ہے، بجائے سادہ فکسڈ پوائنٹ سٹاپ کے، بہتر hedging کے ایک طرفہ رویے کا خطرہ.

انسانی فیصلے کے ساتھ

سگنل کو دستی طور پر چیک کریں ، یا صرف اس بات کی تصدیق کرنے کے بعد داخل ہوں ، تاکہ اس سے بچنے سے بچ سکیں۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر آسان اور عملی ہے ، دوہری منتقل اوسط کے ذریعہ راستے کا تعین کرنے کے لئے رجحان کی سمت کا تعین کرتی ہے۔ اس کے علاوہ ، RSI اشارے کچھ جھوٹے توڑ کو مؤثر طریقے سے فلٹر کرسکتے ہیں۔ خطرے کے کنٹرول کے معاملے میں ، تجارت کے وقت اور زیادہ سے زیادہ نقصان کو محدود کرنے سے مجموعی خطرے کو کنٹرول کیا جاسکتا ہے۔ اصلاح کی گنجائش بھی نسبتا large بڑی ہے ، جس میں پیرامیٹرز کو بہتر بنانے ، نقصان کو روکنے کے طریقہ کار کو اپ گریڈ کرنے وغیرہ میں بہتری لائی جاسکتی ہے۔

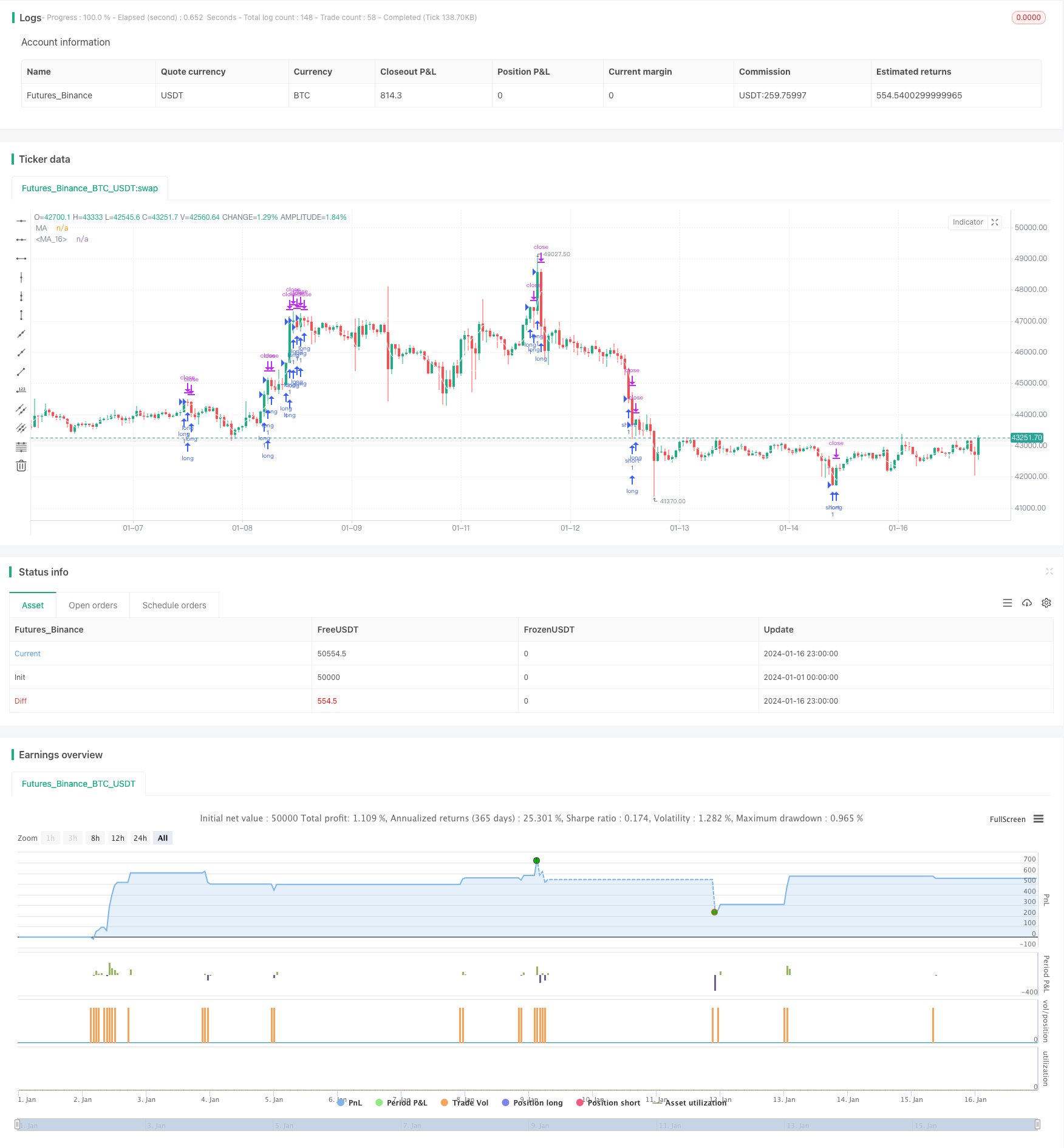

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-16 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SoftKill21

//@version=4

strategy(title="Moving Average", shorttitle="MA", overlay=true)

timeinrange(res, sess) => time(res, sess) != 0

len = input(5, minval=1, title="Length")

src = input(high, title="Source")

offset = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out = sma(src, len)

plot(out, color=color.white, title="MA", offset=offset)

len2 = input(5, minval=1, title="Length")

src2 = input(low, title="Source")

offset2 = input(title="Offset", type=input.integer, defval=0, minval=-500, maxval=500)

out2 = sma(src2, len2)

plot(out2, color=color.white, title="MA", offset=offset2)

length = input( 5 )

overSold = input( 10 )

overBought = input( 80 )

price = input(close, title="Source RSI")

vrsi = rsi(price, length)

longcond= close > out and close > out2 and vrsi > overBought

shortcont = close < out and close < out2 and vrsi < overSold

tp=input(150,title="tp")

sl=input(80,title="sl")

strategy.entry("long",1,when=longcond)

//strategy.close("long",when= close < out2)

strategy.exit("long_exit","long",profit=tp,loss=sl)

strategy.entry("short",1,when=shortcont)

//strategy.close("short",when=close >out)

strategy.exit("short_exit","short",profit=tp,loss=sl)

// maxOrder = input(6, title="max trades per day")

// maxRisk = input(2,type=input.float, title="maxrisk per day")

// strategy.risk.max_intraday_filled_orders(maxOrder)

// strategy.risk.max_intraday_loss(maxRisk, strategy.percent_of_equity)

// strategy.close_all(when =not timeinrange(timeframe.period, "0300-1100"))