حکمت عملی کے بعد متحرک رجحان کی بنیاد پر

جائزہ

اس حکمت عملی کو اسٹاک کی قیمتوں کے رجحانات کو متحرک طور پر ٹریک کرنے اور اس کے مطابق ٹریڈنگ سگنل پیدا کرنے کے لئے ڈیزائن کیا گیا ہے ، جس میں اینڈریو ابراہم نے ستمبر 1998 میں ٹریڈنگ ٹکنالوجی کے تجزیہ کاروں میں شائع کیا تھا۔

حکمت عملی کا اصول

اس حکمت عملی نے پہلے حالیہ 21 دن کی اوسط حقیقی اتار چڑھاؤ کی حد کو ایک حوالہ نچلی قیمت کے طور پر شمار کیا ، پھر حالیہ 21 دن کی اعلی ترین اور کم ترین قیمتوں کا حساب لگایا ، اور اس کے مطابق چینل کی اوپری حد مقرر کی ، جس میں حالیہ 21 دن کی اعلی ترین قیمت کو اوسط حقیقی اتار چڑھاؤ کی حد سے کم کرکے 3 گنا ، اور نچلی حد کو حالیہ 21 دن کی کم ترین قیمت کے علاوہ اوسط حقیقی اتار چڑھاؤ کی حد سے 3 گنا۔ جب وصولی کی حد چینل کی اوپری حد سے زیادہ ہو تو ، دباؤ کا اشارہ کے طور پر ، اور جب وصولی کی حد چینل کی نچلی حد سے کم ہو تو ، جذباتی سگنل کے طور پر۔ جعلی سگنل کو فلٹر کرنے کے لئے ، 21 کی لمبائی کی ایک اشاریہ اوسط اوسط بھی حساب کی جاتی ہے ، اور صرف اس وقت حقیقی تجارت کا اشارہ پیدا ہوتا ہے جب ڈسک کی قیمت اور چینل کی حد ایک ہی سمت منتقل ہوتی ہے۔ اس کے علاوہ ، یہ حکمت عملی ایک ریورس ان پٹ پیرامیٹر بھی پیش کرتی ہے ، جو اصل

طاقت کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ قیمت کے رجحانات کو متحرک طور پر ٹریک کیا جاسکتا ہے ، جس کے مطابق تجارتی سگنل تیار کیا جاسکتا ہے۔ متحرک اوسط حکمت عملی ، جس میں مقررہ پیرامیٹرز ہوتے ہیں ، قیمت میں تبدیلی کے رجحانات کو بہتر طور پر پکڑ سکتے ہیں۔ اس کے علاوہ ، حقیقی اتار چڑھاؤ کی حد کے ساتھ مل کر چینل کی تعمیر کی جاتی ہے ، جس سے صرف کم سے کم قیمت کی بنیاد پر چینل کی پابندی کی خرابی سے بچا جاتا ہے۔ چینل کی اوپری اور نچلی حد میں اتار چڑھاؤ کی حد بھی بہت معقول ہے ، جس سے کسی حد تک جھوٹی توڑ سے بچا جاسکتا ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے دو اہم پہلوؤں میں خطرہ ہے: پہلا ، تجارتی سگنل میں اضافے کے نتیجے میں زیادہ تجارت کا خطرہ ہے۔ دوسرا ، پیرامیٹرز کی غلط ترتیب سے پیدا ہونے والا خطرہ۔ چونکہ اس حکمت عملی میں متحرک پیرامیٹرز استعمال ہوتے ہیں ، لہذا تجارتی سگنل روایتی منتقل اوسط حکمت عملی سے کہیں زیادہ کثرت سے ہوتے ہیں ، جس کی وجہ سے حد سے زیادہ تجارت کا خطرہ ہوسکتا ہے۔ اس کے علاوہ ، اگر پیرامیٹرز کو غلط ترتیب دیا گیا ہو ، جیسے کہ وقت کا دورانیہ بہت مختصر ہے یا چینل کی حد بہت کم ہے ، تو یہ بھی غلط سگنل میں اضافہ کرسکتا ہے ، جس سے خطرہ بڑھ جاتا ہے۔

خطرے کو کنٹرول کرنے کے لئے ، پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کیا جاسکتا ہے ، طویل وقت کی مدت کا انتخاب کیا جاسکتا ہے ، اور مناسب طریقے سے چینل کی اوپری اور نچلی حد کی پابندیوں کو نرمی دی جاسکتی ہے۔ اس کے علاوہ ، اسٹاپ نقصان کی حکمت عملی کو شامل کرنے پر بھی غور کیا جاسکتا ہے تاکہ ایک ہی نقصان کو کنٹرول کیا جاسکے۔

اصلاح کی سمت

اس حکمت عملی میں اصلاح کے لئے کافی گنجائش موجود ہے۔ مثال کے طور پر ، جعلی بریک سے بچنے کے لئے دوسرے فلٹرنگ اشارے جیسے RSI ، KD وغیرہ کے ساتھ مل کر غور کیا جاسکتا ہے۔ آپ مشین لرننگ کے طریقوں کے ذریعہ خود بخود پیرامیٹرز کو بہتر بنانے کی کوشش بھی کرسکتے ہیں۔ اس کے علاوہ ، مختلف اسٹاک اور مارکیٹ کے ماحول میں ، پیرامیٹرز کی زیادہ سے زیادہ قیمت بھی مختلف ہوگی۔ لہذا ہم ایک پیرامیٹرز کے انتخاب کا ایک طریقہ کار وضع کرنے پر بھی غور کرسکتے ہیں ، جس میں اسٹاک اور مارکیٹ کی خصوصیات کی حرکیات کے مطابق بہترین پیرامیٹرز کا انتخاب کیا جاسکتا ہے ، اس طرح حکمت عملی کی استحکام کو بہتر بنایا جاسکتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک بہت ہی عملی رجحان کی پیروی کرنے والی حکمت عملی ہے۔ روایتی منتقل اوسط حکمت عملی کے مقابلے میں ، یہ زیادہ لچکدار اور ذہین ہے ، جو قیمت میں تبدیلی کے رجحان کو متحرک طور پر پکڑنے کے قابل ہے۔ پیرامیٹرز کو مناسب طریقے سے ایڈجسٹ کرنے پر ، اس کے تجارتی سگنل کا معیار زیادہ ہے ، جس سے اچھا منافع حاصل کیا جاسکتا ہے۔ اس حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے بعد ، اس کی توقع ہے کہ اس کی کارکردگی میں پائیدار بہتری لائی جائے گی۔

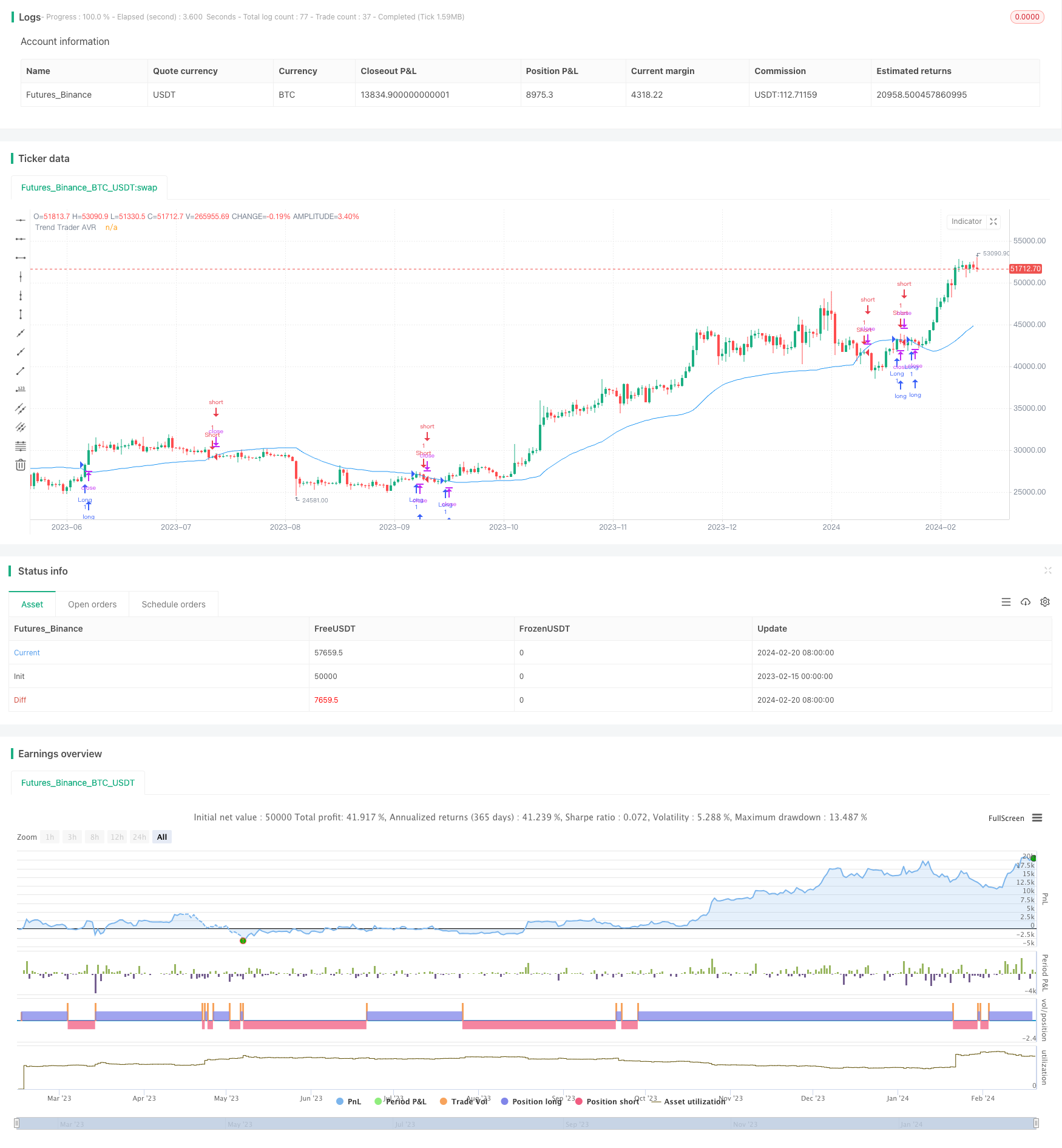

/*backtest

start: 2023-02-15 00:00:00

end: 2024-02-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 10/10/2018

// This is plots the indicator developed by Andrew Abraham

// in the Trading the Trend article of TASC September 1998

// It was modified, result values wass averages.

////////////////////////////////////////////////////////////

strategy(title="Trend Trader AVR Backtest", overlay = true)

Length = input(21, minval=1),

LengthMA = input(21, minval=1),

Multiplier = input(3, minval=1)

reverse = input(false, title="Trade reverse")

avgTR = wma(atr(1), Length)

highestC = highest(Length)

lowestC = lowest(Length)

hiLimit = highestC[1]-(avgTR[1] * Multiplier)

loLimit = lowestC[1]+(avgTR[1] * Multiplier)

ret = 0.0

ret := iff(close > hiLimit and close > loLimit, hiLimit,

iff(close < loLimit and close < hiLimit, loLimit, nz(ret[1], 0)))

nResMA = ema(ret, LengthMA)

pos = 0

pos := iff(close < nResMA, -1,

iff(close > nResMA, 1, nz(pos[1], 0)))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1, 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

barcolor(possig == -1 ? red: possig == 1 ? green : blue )

plot(nResMA, color= blue , title="Trend Trader AVR")