اسٹاکسٹکس مومینٹم انڈیکس کی بنیاد پر حکمت عملی کی پیروی کا رجحان

جائزہ

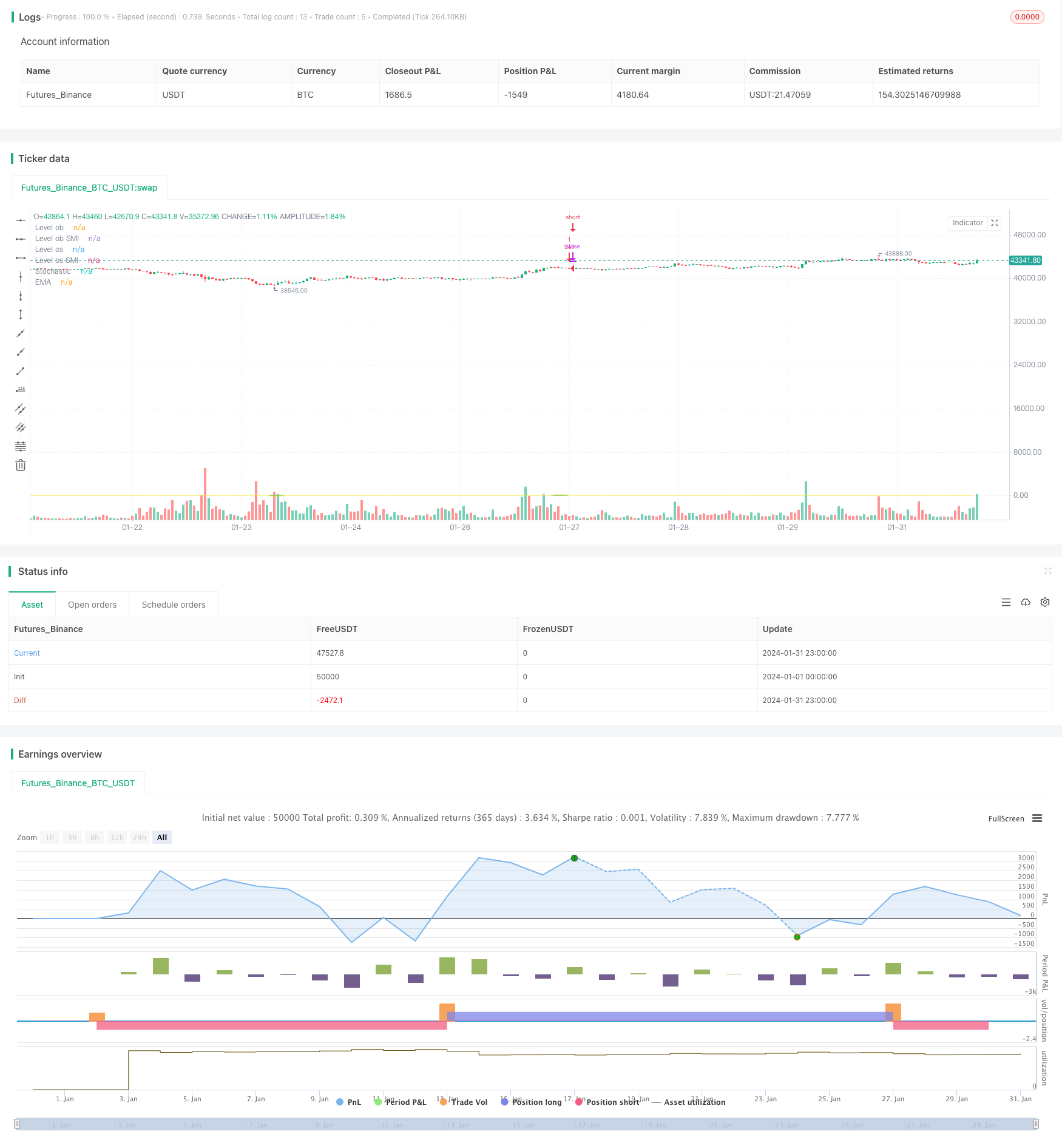

اس مضمون میں اسٹاکسٹکس مومینٹم انڈیکس ((SMI) اشارے پر مبنی اسٹاک کے رجحانات کو ٹریک کرنے کی حکمت عملی کا تعارف کیا گیا ہے۔ اس حکمت عملی کا نام مومینٹم سرفر حکمت عملی ہے۔ یہ ایس ایم آئی اشارے کا استعمال اسٹاک کے زیادہ خرید و فروخت والے علاقوں کی نشاندہی کرنے اور اس رجحان کے الٹ پوائنٹس پر خرید و فروخت کرنے کے لئے کرتا ہے۔

حکمت عملی کا اصول

ایس ایم آئی اشارے کا استعمال اسٹاک کے زیادہ خرید و فروخت والے علاقوں کی نشاندہی کرنے کے لئے کیا جاتا ہے۔ جب ایس ایم آئی اشارے سرخ علاقے میں داخل ہوتا ہے تو اسٹاک کی فروخت کا اشارہ ہوتا ہے ، جب سبز علاقے میں ہوتا ہے تو اسٹاک کی خریداری کا اشارہ ہوتا ہے۔ اس حکمت عملی کا تجارتی اشارہ ایس ایم آئی اشارے اور اس کے ای ایم اے کے کراس سے حاصل ہوتا ہے۔

خاص طور پر ، جب ایس ایم آئی اشارے پر اپنی EMA لائن کو پار کرتا ہے ، اور اس وقت ایس ایم آئی -40 سے نیچے کے بیچنے والے علاقے میں ہوتا ہے تو ، خریدنے کا اشارہ ہوتا ہے۔ جب ایس ایم آئی اشارے کے نیچے اپنی EMA لائن کو پار کرتا ہے ، اور اس وقت ایس ایم آئی 40 سے اوپر کے بیچنے والے علاقے میں ہوتا ہے تو ، فروخت کا اشارہ ہوتا ہے۔

اس طرح ، اس حکمت عملی کو بروقت سگنل پر قبضہ کرنے کے قابل بنایا جاسکتا ہے جب اسٹاک کی قیمتوں میں ردوبدل ہوتا ہے ، جس کا مقصد کم خریدنا اور فروخت کرنا ہے۔ اس طرح ، اسٹاک کی گرتی ہوئی رجحانات کا سراغ لگایا جاسکتا ہے۔

حکمت عملی کا تجزیہ

اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اسٹاک کے رجحانات کو تسلسل سے ٹریک کیا جاسکتا ہے۔ چونکہ یہ ایس ایم آئی اشارے کا استعمال کرتے ہوئے داخلے اور باہر نکلنے کے اوقات کی نشاندہی کرتا ہے ، لہذا جب اسٹاک کی قیمتیں الٹ جاتی ہیں تو سگنل پکڑے جاسکتے ہیں۔

اس کے علاوہ ، ایس ایم آئی اشارے خود ہی قیمتوں کو ہموار کرنے کی خصوصیت رکھتے ہیں۔ سادہ منتقل اوسط جیسے اشارے کے مقابلے میں ، اس کی قیمتوں میں تبدیلیوں پر زیادہ ہموار ردعمل ہے۔ اس سے پیدا ہونے والے تجارتی سگنل زیادہ قابل اعتماد ہوجاتے ہیں ، جو مختصر مدت کے مارکیٹ شور سے متاثر نہیں ہوتے ہیں۔

مجموعی طور پر ، اس حکمت عملی نے ایس ایم آئی اشارے کے فوائد کو استعمال کرنے میں کامیابی حاصل کی ہے ، جس سے اسٹاک کے رجحانات کو مؤثر طریقے سے ٹریک کیا جاسکتا ہے۔ اس سے سرمایہ کاروں کو منافع کمانے میں مدد مل سکتی ہے ، اور یہ خود کار طریقے سے تجارت کے لئے بھی بہترین ہے۔

خطرے کا تجزیہ

یہ حکمت عملی بنیادی طور پر ایس ایم آئی اشارے پر انحصار کرتی ہے ، لہذا اس میں ایس ایم آئی سے متعلق کچھ خطرات ہیں۔

سب سے پہلے ، ایس ایم آئی اشارے پیرامیٹرز کی ترتیب کے لئے زیادہ حساس ہیں۔ اگر پیرامیٹرز کو غلط ترتیب دیا گیا ہے تو ، اس سے پیدا ہونے والے تجارتی سگنل کا اثر بہت زیادہ چھوٹ جائے گا۔ اس سے سرمایہ کاروں کو بار بار جانچنے کی ضرورت ہوتی ہے تاکہ پیرامیٹرز کا بہترین مجموعہ طے کیا جاسکے۔

اس کے علاوہ ، ایس ایم آئی خود بھی غلط ٹریڈنگ سگنل کی موجودگی کو مکمل طور پر روک نہیں سکتا ہے۔ جب مارکیٹ میں شدید اتار چڑھاؤ ہوتا ہے تو ، اس سے غلط سگنل پیدا ہوسکتے ہیں جس سے غیر ضروری نقصان ہوتا ہے۔ اس کو دوسرے اشارے کے جوڑے کے ساتھ استعمال کرنے کی ضرورت ہے تاکہ ٹریڈنگ سگنل کی تصدیق کی جاسکے اور غلط تجارت کے امکانات کو کم کیا جاسکے۔

آخر میں ، یہ حکمت عملی مجموعی طور پر اسٹاک مارکیٹ کے خطرے کو تبدیل نہیں کرسکتی ہے۔ جب پوری مارکیٹ ریچھ کی مارکیٹ میں داخل ہوتی ہے تو ، اس حکمت عملی سے بڑے نقصانات سے بچنا مشکل ہوتا ہے۔ یہ ایک ایسا نظامی خطرہ ہے جس سے تکنیکی تجزیہ پر مبنی تمام حکمت عملیوں سے مکمل طور پر گریز نہیں کیا جاسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے۔

دوسرے اشارے کو جوڑیں ، اشارے کے جوڑے کے فوائد کو غلط تجارتی سگنل کے امکانات کو کم کرنے اور منافع کی امکانات کو بڑھانے کے لئے استعمال کریں۔ مثال کے طور پر ، بنیادی عوامل ، اتار چڑھاؤ کے اشارے وغیرہ شامل کیے جاسکتے ہیں۔

مشین لرننگ کے طریقوں کا استعمال کرتے ہوئے ایس ایم آئی پیرامیٹرز کو خود بخود بہتر بنائیں۔

زیادہ سے زیادہ نقصان کی روک تھام کی حکمت عملی. معقول روک تھام ایک نقصان کے اثرات کو کم کرنے اور خطرے کو کم کرنے کے لئے کافی حد تک کم ہوسکتی ہے.

اسٹاک پول کے مجموعی معیار کو بہتر بنانے کے لئے ، اسٹاک کی مقدار کو منتخب کرنے کی حکمت عملی کے ساتھ مل کر۔ اچھے اسٹاک پول کے معیار سے حکمت عملی کی استحکام میں براہ راست اضافہ ہوگا۔

خلاصہ کریں۔

اس مضمون میں ایس ایم آئی اشارے پر مبنی رجحانات کی پیروی کرنے کے لئے موٹیم سرفر حکمت عملی کا تفصیلی جائزہ لیا گیا ہے۔ اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ اس کی قیمت میں ردوبدل کو پکڑنے اور اسٹاک کے رجحانات میں تبدیلیوں کی پیروی کرنے کا امکان ہے۔ اس میں کچھ پیرامیٹرز کی ترتیب کی حساسیت ، سگنل کی وشوسنییتا اور دیگر خطرات بھی موجود ہیں۔ ہم حکمت عملی کی تاثیر کو مزید بڑھانے کے لئے کچھ اصلاحاتی تجاویز دیتے ہیں۔ مجموعی طور پر ، یہ حکمت عملی خود کار طریقے سے تجارت کے ل very بہت پرکشش ہے اور اس کی جانچ پڑتال کے قابل ہے۔

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Stochastics Momentum Index Strategy", shorttitle="Stoch_MTM_Doan", overlay=true)

// Input parameters

a = input.int(10, "Percent K Length")

b = input.int(3, "Percent D Length")

ob = input.int(40, "Overbought")

os = input.int(-40, "Oversold")

// Range Calculation

ll = ta.lowest(low, a)

hh = ta.highest(high, a)

diff = hh - ll

rdiff = close - (hh+ll)/2

avgrel = ta.ema(ta.ema(rdiff,b),b)

avgdiff = ta.ema(ta.ema(diff,b),b)

// SMI calculations

SMI = avgdiff != 0 ? (avgrel/(avgdiff/2)*100) : 0

SMIsignal = ta.ema(SMI,b)

emasignal = ta.ema(SMI, 10)

// Color Definition for Stochastic Line

col = SMI >= ob ? color.green : SMI <= os ? color.red : color.white

plot(SMIsignal, title="Stochastic", color=color.white)

plot(emasignal, title="EMA", color=color.yellow)

level_40 = ob

level_40smi = SMIsignal > level_40 ? SMIsignal : level_40

level_m40 = os

level_m40smi = SMIsignal < level_m40 ? SMIsignal : level_m40

plot(level_40, "Level ob", color=color.red)

plot(level_40smi, "Level ob SMI", color=color.red, style=plot.style_line)

plot(level_m40, "Level os", color=color.green)

plot(level_m40smi, "Level os SMI", color=color.green, style=plot.style_line)

//fill(level_40, level_40smi, color=color.red, transp=ob, title="OverSold")

//fill(level_m40, level_m40smi, color=color.green, transp=ob, title="OverBought")

// Strategy Tester

longCondition = ta.crossover(SMIsignal, emasignal) and (SMI < os)

if (longCondition)

strategy.entry("Buy", strategy.long)

shortCondition = ta.crossunder(SMIsignal, emasignal) and (SMI > ob)

if (shortCondition)

strategy.entry("Sell", strategy.short)