جامع پیش رفت کی حکمت عملی پر مبنی

جائزہ

اس حکمت عملی کے تحت N روٹ K لائن کی تازہ ترین اونچائی اور نچلی قیمت کا حساب لگایا جاتا ہے اور اس کے ساتھ ساتھ ایک متحرک اوسط اشارے بھی استعمال کیا جاتا ہے۔ اس حکمت عملی کے تحت ڈبل بریک کی شرائط طے کی جاتی ہیں تاکہ کم خریدنے اور زیادہ فروخت کرنے کی حکمت عملی حاصل کی جاسکے۔

حکمت عملی کا اصول

یہ حکمت عملی بنیادی طور پر مندرجہ ذیل اصولوں پر مبنی ہے۔

- کم از کم 7 K لائنوں کے لئے کم از کم قیمت کا حساب لگائیں ، جس سے خریدی جانے والی شرائط کا تعین کیا جاسکے

- 7 حالیہ K لائنوں کی زیادہ سے زیادہ قیمت maxHigh کا حساب لگانا ، جس کا استعمال بریک فروخت کی شرائط کا تعین کرنے کے لئے کیا جاتا ہے

- ایک سادہ حرکت پذیری اوسط ایم ایم اے کی لمبائی 200 کے حساب سے ، ایم ایم اے کے اشارے کے ساتھ مل کر رجحان کی سمت کا تعین کریں

- خریدنے کی شرائط: بند ہونے کی قیمت minLow کو توڑنے کے قریب ، اور mma سے اوپر

- فروخت کی شرائط: بندش کی قیمت maxHigh یا اس سے زیادہ maxHigh سے تجاوز کر گئی

حالیہ N روٹ K لائن کی انتہائی قیمتوں کا حساب لگانے کے ذریعے ، یہ فیصلہ کریں کہ آیا مارکیٹ اوور سیل یا اوور بیئر کی حالت میں ہے۔ رجحان کی سمت کا تعین کرنے کے لئے ، دوہری شرائط طے کرنے کے لئے ، کم خریدنے اور زیادہ فروخت کرنے کے لئے ایک بریک ٹریڈنگ حکمت عملی طے کرنے کے لئے منتقل اوسط کے ساتھ مل کر۔

طاقت کا تجزیہ

یہ حکمت عملی مندرجہ ذیل فوائد رکھتی ہے:

- دوہری شرط کی ترتیب حکمت عملی ٹریڈنگ سگنل کو زیادہ قابل اعتماد بناتی ہے

- K لائن کی حد سے زیادہ قیمتوں کا تعین کرنے کے لئے اوور سیل اور اوور خرید کا استعمال کریں تاکہ واپسی کے مواقع کا فائدہ اٹھایا جاسکے

- رجحان کی سمت کا اندازہ لگانے کے لئے منتقل اوسط کے ساتھ مل کر ، مخالف سمت سے بچنے کے لئے

- کم خریدنے اور زیادہ بیچنے کے تصور کو لاگو کرنا ، جو زیادہ تر تاجروں کی ٹریڈنگ ذہنیت کے مطابق ہے۔

- حکمت عملی کی منطق سادہ اور واضح ہے، اسے سمجھنا اور اس پر عمل درآمد کرنا آسان ہے۔

دوہری شرائط کی تصدیق کے ذریعے ، حکمت عملی کے سگنل کو اعلی معیار دیا جاتا ہے ، جبکہ پیرامیٹرز کو بہتر بنانے کے لئے جگہ زیادہ ہوتی ہے ، جو مختلف مارکیٹ کے ماحول کے لئے موزوں ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ خطرات بھی ہیں:

- ڈبل شرائط سگنل کی فریکوئنسی کو محدود کرتی ہیں اور ممکنہ طور پر تجارت کے کچھ مواقع سے محروم ہوجاتی ہیں۔

- K لائن انتہائی قیمت کے حساب کتاب کا دورانیہ غلط ترتیب دیا گیا ہے ، جس کی وجہ سے اوور سیل اور اوور خرید کی صورتحال کا درست اندازہ نہیں لگایا جاسکتا ہے۔

- حرکت پذیر اوسط پیرامیٹرز کو غلط طریقے سے ترتیب دیا گیا ہے ، جو رجحان کی غلط سمت کا فیصلہ کرسکتا ہے

- ایک ہی وقت میں متعدد پیرامیٹرز کو بہتر بنانے کی ضرورت ہے ، پیرامیٹرز کو بہتر بنانا مشکل ہے

ان خطرات کو کم کیا جاسکتا ہے جیسے حساب کتاب کی مدت کو ایڈجسٹ کرنا ، پیرامیٹرز کے مجموعے کو بہتر بنانا وغیرہ۔ اس کے علاوہ ، دوسرے اشارے کے ساتھ مل کر اصلاحات پر بھی غور کیا جاسکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل نکات سے بہتر بنایا جاسکتا ہے:

- K لائن کی حد کے حساب کتاب کے دورانیے کو بہتر بنائیں اور اوورلوڈ اور اوورلوڈ کے لئے موزوں ترین سائیکل پیرامیٹرز تلاش کریں

- مختلف لمبائیوں کی اوسطاً حرکت پذیری کی جانچ

- BOLL چینل، KD اشارے، وغیرہ کے طور پر دیگر اشارے کے مجموعے کو شامل کریں

- نقصان کی روک تھام کی حکمت عملی کو بڑھانا اور واحد نقصان کو کنٹرول کرنا

- داخلہ اور باہر نکلنے کے حالات کو بہتر بنانا ، سگنل کے معیار کو بہتر بنانا

پیرامیٹرز کی اصلاح ، اشارے کی اصلاح ، اور ونڈ کنٹرول کی اصلاح جیسے ذرائع کے ذریعہ ، حکمت عملی کے منافع کے عنصر کو نمایاں طور پر بڑھایا جاسکتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی مجموعی طور پر ایک بہت ہی عملی توڑنے والی حکمت عملی ہے۔ K لائن کی انتہائی قیمت کا حساب لگانا اوور بیئر اوور سیل کی حیثیت کا تعین کرنے کے لئے ، حرکت پذیر اوسط رجحان کی سمت کا تعین کرنے کے لئے ، ڈبل شرائط فلٹر غلط سگنل قائم کرنے کے لئے ، اعلی معیار کی کم خرید و فروخت کی حکمت عملی کو حاصل کرنے کے لئے۔ حساب کتاب کے دورانیے کو بہتر بنانے ، دیگر اشارے شامل کرنے وغیرہ کے ذریعہ حکمت عملی کی تاثیر کو مزید بہتر بنایا جاسکتا ہے۔ یہ حکمت عملی ابتدائی سیکھنے کے لئے موزوں ہے اور پیشہ ور تاجر کے لئے بھی موزوں ہے۔

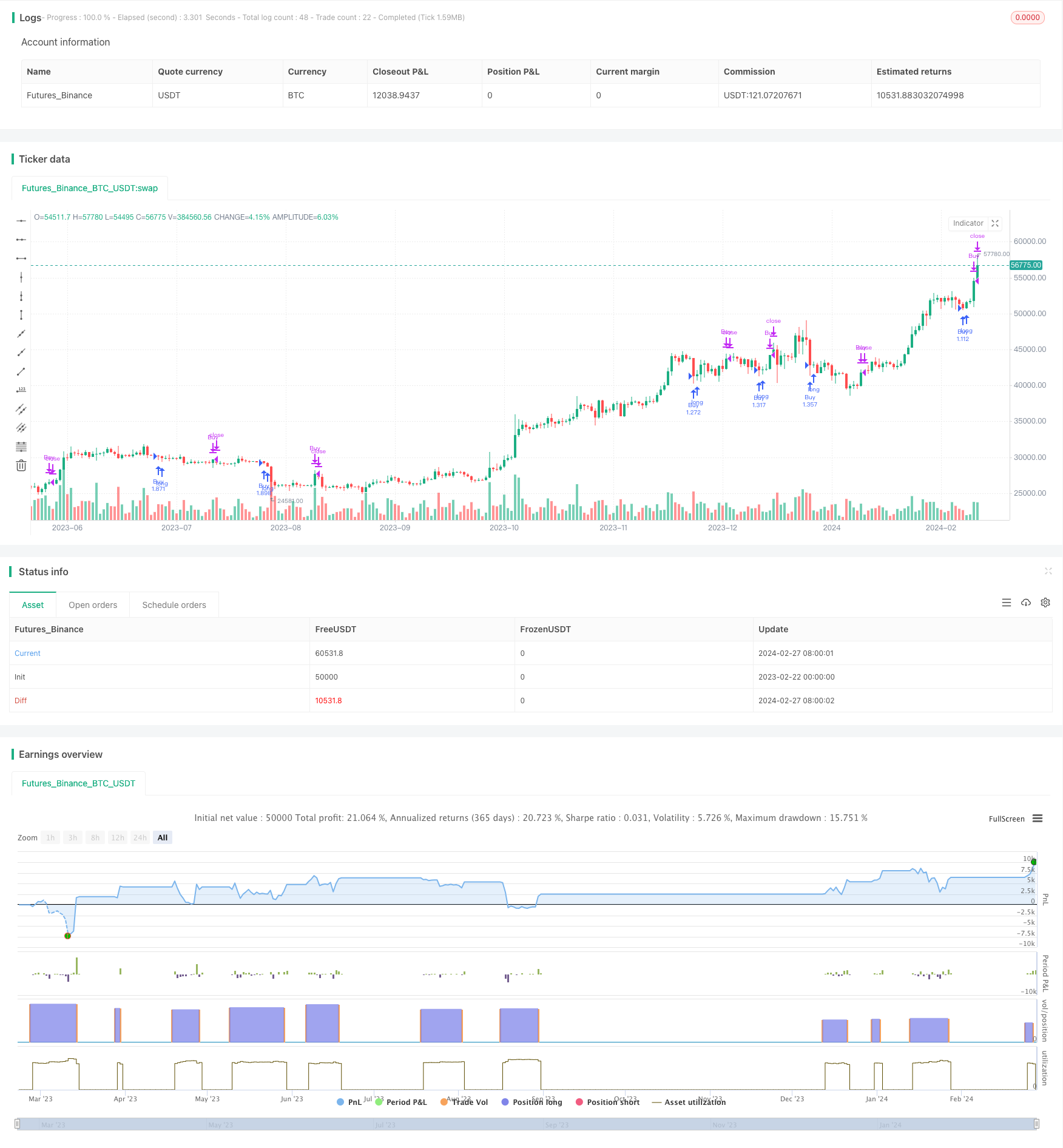

/*backtest

start: 2023-02-22 00:00:00

end: 2024-02-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Larry Connors por RON", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=100)

value1 = input(7, title="Quantity of day low")

value2 = input(7, title="Quantity of day high")

entry = lowest(close[1], value1)

exit = highest(close[1], value2)

lengthMMA = input(200, title="Length of SMA", minval=1)

mma = sma(close, lengthMMA)

// Calcular el mínimo de los precios bajos de las últimas 'value1' velas

minLow = lowest(low, value1)

// Calcular el máximo de los precios altos de las últimas 'value2' velas

maxHigh = highest(high, value2)

// Test Period

testStartYear = input(2009, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(2, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear, testStartMonth, testStartDay, 0, 0)

testStopYear = input(2020, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(30, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear, testStopMonth, testStopDay, 0, 0)

testPeriod() => true

if testPeriod()

// Condiciones de entrada

conditionMet = (close > mma) and (close < entry) and (low == minLow)

strategy.entry("Buy", strategy.long, when=conditionMet)

if conditionMet

label.new(bar_index, entry, text="↑", style=label.style_arrowup, color=color.green, size=size.small, yloc=yloc.belowbar)

// Condiciones de salida

conditionExit = close > exit or close > maxHigh

strategy.close("Buy", when=conditionExit)