موونگ ایوریج سٹریٹیجی کے بعد رجحان

جائزہ

یہ حکمت عملی ایک خودکار تجارتی نظام کو لاگو کرتی ہے جو رجحان کے حالات میں منافع بخش ہوسکتی ہے ، جس میں اشارے کے متحرک اوسط ((EMA) ، سادہ متحرک اوسط ((SMA) ، اور نسبتا strong مضبوط اشارے ((RSI) کا استعمال کیا جاتا ہے۔ جب ایک تیز رفتار متحرک اوسط نیچے سے آہستہ آہستہ متحرک اوسط کو عبور کرتا ہے تو ، یہ ایک خریدنے کا اشارہ ہوتا ہے۔ جب ایک تیز رفتار متحرک اوسط اوپر سے نیچے سے آہستہ آہستہ متحرک اوسط کو عبور کرتا ہے تو ، یہ ایک فروخت کا اشارہ ہوتا ہے۔ آر ایس آئی اشارے کا استعمال اوور بیئر اور اوور سیل کی تشخیص کرنے کے لئے کیا جاتا ہے ، تاکہ بروقت نقصان کو روکا جاسکے۔

حکمت عملی کا اصول

- EMA ((50): 50 دوروں کی اشاریہ کی حرکت پذیری اوسط ، جو قلیل مدتی رجحان اشارے کی نمائندگی کرتی ہے۔

- SMA ((100):100 دورانیہ کی سادہ منتقل اوسط ، درمیانی اور طویل مدتی رجحان کا اشارے کی نمائندگی کرتا ہے۔

- RSI ((14)): 14 سائیکل کے لئے نسبتا weak مضبوط انڈیکس ، اس بات کا تعین کرنے کے لئے کہ آیا اس سے زیادہ خریدنا یا اس سے زیادہ فروخت کرنا ہے۔

جب قلیل مدتی رجحان اشارے EMA ((50) پر درمیانی طویل مدتی رجحان اشارے SMA ((100) سے گزرتا ہے تو ، خریدنے کا اشارہ پیدا ہوتا ہے ، جس سے یہ ظاہر ہوتا ہے کہ قلیل مدتی رجحان مضبوط ہوتا ہے ، خریدنے کی پیروی کی جاسکتی ہے۔

جب ای ایم اے ((50) کے نیچے ایس ایم اے ((100) سے گزرتا ہے تو ، فروخت کا اشارہ پیدا ہوتا ہے ، جس سے یہ ظاہر ہوتا ہے کہ قلیل مدتی طاقت ختم ہوچکی ہے ، اس کے بعد فروخت کرنا چاہئے۔

اگر آر ایس آئی 70 سے زیادہ ہے تو ، اسٹاپ سگنل پیدا ہوتا ہے ، اور اگر آر ایس آئی 30 سے کم ہے تو ، اسٹاپ نقصان کا اشارہ پیدا ہوتا ہے۔

طاقت کا تجزیہ

یہ ایک بہت ہی کلاسیکی رجحان سے باخبر رہنے والی متحرک اوسط حکمت عملی ہے۔ یہ رجحان سے باخبر رہنے اور اوپربورڈ اوور سیلنگ کے فیصلے کو جوڑتا ہے۔ یہ مارکیٹ کے اہم رجحان کو پکڑنے کے ساتھ ساتھ اوپربورڈ اور اوپربورڈ کے فیصلے سے بچنے کے لئے بھی کام کرتا ہے۔ یہ حکمت عملی کچھ مارکیٹوں میں بہتر کام کرتی ہے جس میں نمایاں انداز میں گردش ہوتی ہے۔ مثال کے طور پر ، بیل مارکیٹ کے آغاز میں ، انڈیکس مجموعی طور پر ایک مضبوط عروج کا رجحان ظاہر کرتا ہے ، لیکن اس عمل میں درمیانی مدت میں بھی ایڈجسٹمنٹ کی کمی نہیں ہوتی ہے۔ جب درمیانی اور طویل مدتی رجحان الٹ جاتا ہے تو ، اس سے پہلے کی مدت میں منافع کو ختم کرنے سے بچنے کے لئے ایک اسٹاپ نقصان کا اشارہ پیدا ہوتا ہے۔ لہذا ، یہ حکمت عملی طویل مدتی ٹریکنگ کے لئے موزوں ہے۔ روایتی ٹریکنگ نقصانات کے مقابلے میں ، متحرک اوسط حکمت عملی زیادہ مستحکم ہے ، اور پہاڑوں کو واپس لینے میں کم پریشانی ہے۔ اس کے علاوہ ، یہ حکمت عملی بہت آسان ، آسان سمجھنے کے قابل ہے

خطرے کا تجزیہ

چلتی اوسط حکمت عملی کا سب سے بڑا مسئلہ یہ ہے کہ اس نے قیمت اور قدر کے مابین فرق کو حل نہیں کیا ہے۔ مارکیٹ میں عروج کے اختتام کے قریب ، قیمتیں اکثر معقول بنیادی قدر کی تشخیص کی حد سے بہت زیادہ ہوجاتی ہیں ، اور اگر صرف قیمتوں کے رجحان پر ہی نگاہ رکھی جاتی ہے تو ، اس سے آخری مرحلے میں زیادہ نمائش کا سبب بنتا ہے۔ اس وقت قلیل مدتی اشارے ای ایم اے ((50) اور درمیانی مدتی اشارے ایس ایم اے ((100)) دونوں مضبوطی سے اوپر کی طرف دکھائی دیتے ہیں ، جس سے خریدنے کا سگنل ملتا ہے ، لیکن دراصل قیمتیں بہت زیادہ ہیں۔ اس وقت خریدنے کے لئے واپس جانے کا خطرہ ہے۔ اس حکمت عملی کو بڑھتی ہوئی مارکیٹ کے مرحلے کے لئے زیادہ موزوں ہے ، لہذا بڑے رجحان کی سمت کا فیصلہ کرنے کی ضرورت ہے۔

اس کے علاوہ ، اس حکمت عملی میں اوورلوڈ اوورلوڈ زون کا اندازہ لگانے کا معیار بہت آسان ہے ، صرف ایک آر ایس آئی اشارے کا استعمال کریں۔ یہ غلط فہمی پیدا کرنے میں آسان ہے۔ مثال کے طور پر ، اگر قلیل مدت میں مارکیٹ میں خرابی پیدا ہوجائے تو ، آر ایس آئی اشارے میں اوورلوڈ دکھایا گیا ہے ، لیکن حقیقت میں مارکیٹ میں اضافے کی حوصلہ افزائی جاری ہے۔ اگر اس وقت اسٹاپ سگنل پیدا ہوتا ہے تو ، موقع ضائع ہوسکتا ہے۔ لہذا خطرے کو کنٹرول کرنے کے اس حصے کو مزید بہتر بنانے کی ضرورت ہے۔

اصلاح کی سمت

- زیادہ اشارے کے ساتھ مل کر زیادہ خرید و فروخت کا فیصلہ کریں ، غلط فہمیوں سے بچیں۔ KD اشارے وغیرہ شامل کرنے پر غور کیا جاسکتا ہے۔

- مزید درمیانی اور طویل مدتی رجحانات کے اشارے شامل کریں ، جیسے MACD وغیرہ۔ قیمتوں اور قیمتوں سے انحراف کے خطرے سے بچیں۔

- مارکیٹ کے مختلف حالات میں پیرامیٹرز کی ترتیب مختلف ہوتی ہے۔ مثال کے طور پر ، جب رجحان زیادہ واضح ہوتا ہے تو ، ایس ایم اے کی مدت کو مناسب طریقے سے بڑھایا جاسکتا ہے۔

- صرف اوورلوڈ اوور سیل زون کے قریب جزوی طور پر اسٹاپ لگانے پر غور کیا جاسکتا ہے ، تاکہ مرکزی پوزیشن کو برقرار رکھا جاسکے۔

خلاصہ کریں۔

مجموعی طور پر ، سادہ چلتی اوسط حکمت عملی ایک بہت ہی عملی مقداری حکمت عملی ہے۔ یہ مستحکم ، آسان ، آسانی سے سمجھنے اور بہتر بنانے کے لئے ایک بہترین انتخاب ہے۔ اس حکمت عملی کا سب سے بڑا فائدہ یہ ہے کہ بڑے رجحانات کو پکڑنا ، اونچائی اور گرنے کا پیچھا کرنے کی بار بار غلطیوں سے بچنا ہے۔ اس کے علاوہ ، اس میں کچھ نقصانات سے بچاؤ کی خصوصیات بھی ہیں۔ لیکن ہمیں اس کی کمی کو بھی سمجھنے کی ضرورت ہے ، بڑے رجحانات کی تبدیلی سے پہلے پیشگی انتباہ نہیں دیا جاسکتا ہے۔ لہذا سرمایہ کاروں کو صبر سے پیروی کرنے کی ضرورت ہے ، اور بروقت روکنے کی ضرورت ہے۔

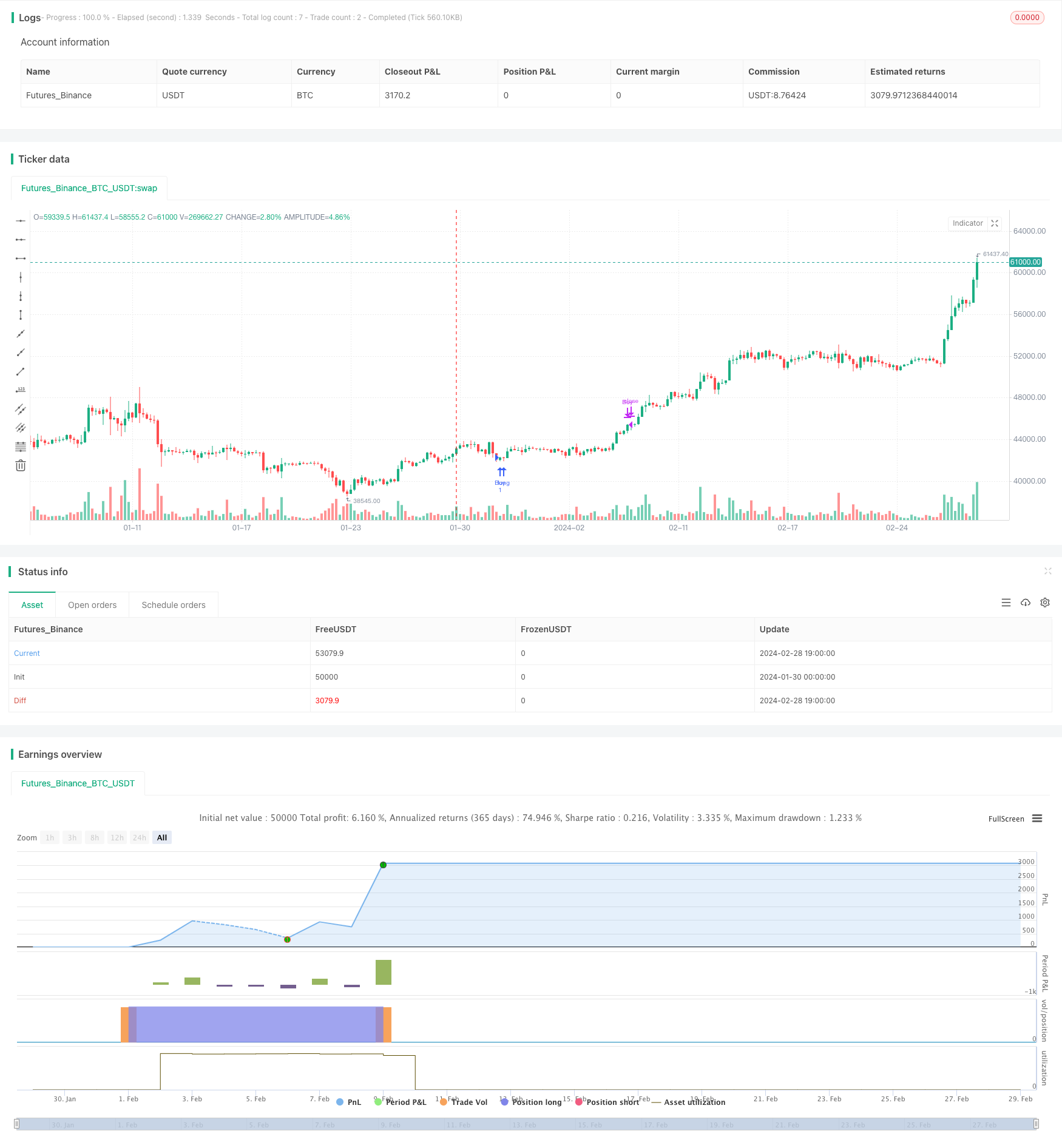

/*backtest

start: 2024-01-30 00:00:00

end: 2024-02-29 00:00:00

period: 5h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Wallstwizard10

//@version=4

strategy("Estrategia de Trading", overlay=true)

// Definir las EMA y SMA

ema50 = ema(close, 50)

sma100 = sma(close, 100)

// Definir el RSI

rsiLength = input(14, title="RSI Length")

overbought = input(70, title="Overbought Level")

oversold = input(30, title="Oversold Level")

rsi = rsi(close, rsiLength)

// Condiciones de Compra

buyCondition = crossover(ema50, sma100) // EMA de 50 cruza SMA de 100 hacia arriba

// Condiciones de Venta

sellCondition = crossunder(ema50, sma100) // EMA de 50 cruza SMA de 100 hacia abajo

// Salida de Operaciones

exitBuyCondition = rsi >= overbought // RSI en niveles de sobrecompra

exitSellCondition = rsi <= oversold // RSI en niveles de sobreventa

// Lógica de Trading

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)

if (exitBuyCondition)

strategy.close("Buy")

if (exitSellCondition)

strategy.close("Sell")