متحرک اوسط پر مبنی بریک آؤٹ تجارتی حکمت عملی

جائزہ

یہ حکمت عملی ایک ٹریڈنگ حکمت عملی ہے جو چلتی اوسط پر مبنی ہے۔ اس حکمت عملی کا بنیادی خیال یہ ہے کہ موجودہ اختتامی قیمتوں کو ایک خاص دورانیے کی متحرک اوسط سے موازنہ کرکے ، مارکیٹ کے رجحانات کا اندازہ لگایا جائے ، اور جب چلتی اوسط سے ٹوٹ جاتا ہے تو تجارت کی جائے۔ اس حکمت عملی کا خطرہ معاوضہ تناسب 1: 3 ہے ، یعنی اسٹاپ نقصان کی پوزیشن 1٪ ہے اور اسٹاپ پوزیشن 3٪ ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا مرکز ایک چلتی اوسط ہے۔ ایک چلتی اوسط ایک خاص وقت کی مدت کے دوران بند ہونے والی قیمتوں کی اوسط قیمتوں کا ایک منسلک منحنی خطوط ہے ، جو قیمتوں میں مختصر مدت کے اتار چڑھاؤ کو ہموار کرنے کے قابل ہے ، جو اسٹاک کی قیمتوں میں درمیانی اور طویل مدتی رجحان کی عکاسی کرتا ہے۔ جب اسٹاک کی قیمتیں چلتی اوسط سے تجاوز کرتی ہیں تو اس کا مطلب یہ ہے کہ مارکیٹ کے رجحان میں تبدیلی آسکتی ہے۔

اس حکمت عملی کے بنیادی اصول درج ذیل ہیں:

- ایک مقررہ دورانیہ ((ڈیفالٹ 20) کے لئے ایک منتقل اوسط کا حساب لگائیں۔

- اس بات کا تعین کریں کہ آیا موجودہ اختتامی قیمت منتقل اوسط سے اوپر یا نیچے ہے۔

- اگر اوپر سے چلنے والی اوسط سے گزرے تو ، زیادہ پوزیشن کھولی جائے ، اسٹاپ نقصان پوزیشن کھولنے کی قیمت کا 1٪ ہے ، اور اسٹاپ پوزیشن کھولنے کی قیمت کا 3٪ ہے۔

- اگر نیچے کی طرف سے منتقل اوسط، پوزیشن کھولنے کے لئے خالی ہے، سٹاپ نقصان پوزیشن کھولنے کی قیمت کا 1٪ ہے، اور سٹاپ نقصان پوزیشن کھولنے کی قیمت کا 3٪ ہے.

- اگر پوزیشن کھولی گئی ہے تو ، اس کی تشخیص کریں کہ آیا آپ نے اسٹاپ نقصان یا اسٹاپ نقصان کی سطح کو چھو لیا ہے:

- اگر ایک سے زیادہ پوزیشن اسٹاپ نقصان یا اسٹاپ نقصان کی سطح کو چھوتی ہے تو ، اس کی پوزیشن ختم کردی جاتی ہے۔

- اگر خالی سر پوزیشن اسٹاپ نقصان یا اسٹاپ قیمت کی سطح کو چھوتی ہے تو ، اس کی پوزیشن کو ختم کردیا جاتا ہے۔

- اسٹاک کی قیمتوں اور اوسط لائنوں کے مابین تعلقات کو دیکھنے کے لئے چارٹ پر ایک چلتی اوسط کا نقشہ بنائیں۔

طاقت کا تجزیہ

اس حکمت عملی کے فوائد یہ ہیں:

- استعمال میں آسان: یہ حکمت عملی صرف ایک چلتی اوسط کا استعمال کرتی ہے ، اس کی منطق واضح ہے ، اسے سمجھنا اور اس پر عمل درآمد کرنا آسان ہے۔

- رجحانات کا سراغ لگانا: حرکت پذیر اوسط اسٹاک کی قیمتوں کے درمیانے اور طویل مدتی رجحانات کی عکاسی کرنے کے قابل ہے ، اور حرکت پذیر اوسط کو توڑ کر پوزیشنیں کھولی جاسکتی ہیں ، جس سے مارکیٹ کے اہم رجحانات کا سراغ لگایا جاسکتا ہے۔

- فکسڈ رسک ریٹرن: اس حکمت عملی میں سٹاپ اور اسٹاپ پوزیشنز فکسڈ ہیں اور رسک ریٹرن کا تناسب 1: 3 ہے، جس سے ہر تجارت کے خطرے کو سختی سے کنٹرول کیا جاسکتا ہے۔

- قابل اطلاق: یہ حکمت عملی مختلف مارکیٹوں اور اقسام جیسے اسٹاک ، فیوچر ، فاریکس وغیرہ پر لاگو ہوسکتی ہے۔

خطرے کا تجزیہ

اس حکمت عملی کے کچھ فوائد ہیں لیکن اس کے ساتھ کچھ خطرات بھی ہیں:

- پیرامیٹرز کی اصلاح: اس حکمت عملی کا کلیدی پیرامیٹر چلتی اوسط کی مدت ہے ، اور مختلف مدت مختلف نتائج کا باعث بن سکتی ہے۔ اگر پیرامیٹرز کو غلط طریقے سے منتخب کیا گیا ہے تو ، اس حکمت عملی کی ناکامی کا سبب بن سکتا ہے۔

- مارکیٹ کا خطرہ: یہ حکمت عملی رجحان کے بازار میں بہتر کام کرتی ہے ، لیکن ہلچل کے بازار میں زیادہ غلط سگنل ہوسکتے ہیں ، جس کی وجہ سے بار بار تجارت اور رقم کا نقصان ہوتا ہے۔

- سلائپ پوائنٹ اور ٹرانزیکشن لاگت: اس حکمت عملی سے زیادہ تجارتی سگنل پیدا ہوسکتے ہیں ، اور بار بار تجارت سے سلائپ پوائنٹ اور ٹرانزیکشن لاگت میں اضافہ ہوتا ہے ، جس سے حکمت عملی کی مجموعی کارکردگی متاثر ہوتی ہے۔

ان خطرات کو کم کرنے کے لئے، مندرجہ ذیل اصلاحات پر غور کیا جا سکتا ہے:

- پیرامیٹرز کو بہتر بنانے کے لئے، موجودہ مارکیٹ کے لئے سب سے زیادہ مناسب پیرامیٹرز کا مجموعہ تلاش کریں.

- غلط سگنل کو کم کرنے کے لئے دیگر فلٹرنگ شرائط شامل کریں ، جیسے تجارت کا حجم ، اتار چڑھاؤ ، وغیرہ۔

- ٹرانزیکشن فریکوئنسی کو کنٹرول کریں ، جیسے سگنل فلٹرنگ کو بڑھانا ، اور زیادہ بار بار ٹرانزیکشن سے گریز کریں۔

اصلاح کی سمت

- ملٹی ٹائم پیکیج کنکشن: ٹریڈنگ سگنل پیدا کرنے کے لئے مختلف ٹائم پیکیجز جیسے قلیل ، درمیانی اور طویل مدتی اوسط کے ساتھ مل کر چلنے والی اوسط پر غور کیا جاسکتا ہے۔ اس سے مارکیٹ کے رجحانات کا زیادہ جامع اندازہ لگایا جاسکتا ہے ، جس سے سگنل کی وشوسنییتا میں اضافہ ہوتا ہے۔

- متحرک اسٹاپ نقصان: موجودہ حکمت عملی کی اسٹاپ نقصان کی پوزیشن طے شدہ ہے ، مارکیٹ میں اتار چڑھاؤ کے مطابق اسٹاپ نقصان کی پوزیشن کو متحرک طور پر ایڈجسٹ کرنے پر غور کیا جاسکتا ہے ، جیسے کہ اے ٹی آر ((اوسط ٹرو رینج) جیسے اشارے کا استعمال کرتے ہوئے متحرک اسٹاپ نقصان کی قیمت کی قیمت کا حساب لگانا۔ اس طرح مارکیٹ میں تبدیلیوں کو بہتر طور پر اپنانے اور حکمت عملی کی لچک کو بڑھانا ممکن ہے۔

- دیگر تکنیکی اشارے شامل کریں: منتقل اوسط کے علاوہ ، دیگر تکنیکی اشارے شامل کیے جاسکتے ہیں ، جیسے MACD ، RSI ، وغیرہ۔ ایک سے زیادہ اشارے کے ساتھ مل کر تجارتی سگنل کی تصدیق کریں ، سگنل کی وشوسنییتا کو بہتر بنائیں۔

- مارکیٹ کے ماحول کو اپنانا: حکمت عملی کے پیرامیٹرز یا قواعد کو مختلف مارکیٹ کے حالات ، جیسے رجحان کی مارکیٹ ، ہلچل کی مارکیٹ وغیرہ کے مطابق ڈھال سکتے ہیں ، تاکہ مارکیٹ کی مختلف خصوصیات کو اپنانے کے لئے حکمت عملی کی موافقت اور استحکام کو بہتر بنایا جاسکے۔

- پوزیشن مینجمنٹ میں شامل ہوں: فی الحال حکمت عملی ہر تجارت کی پوزیشن مقررہ ہے ، مارکیٹ میں اتار چڑھاؤ ، اکاؤنٹ میں فنڈز وغیرہ کے عوامل کے مطابق ، ہر تجارت کی پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کرنے پر غور کیا جاسکتا ہے ، تاکہ خطرے کو بہتر طور پر کنٹرول کیا جاسکے ، فنڈز کے استعمال کی کارکردگی کو بہتر بنایا جاسکے۔

مندرجہ بالا اصلاحی اقدامات سے حکمت عملی کی وشوسنییتا ، موافقت اور استحکام میں اضافہ کیا جاسکتا ہے ، جو مارکیٹ میں ہونے والی تبدیلیوں کو بہتر طور پر ڈھال سکتا ہے اور حکمت عملی کی مجموعی کارکردگی کو بہتر بنا سکتا ہے۔

خلاصہ کریں۔

یہ حکمت عملی ایک سادہ اور آسان استعمال کرنے والی رجحان کی پیروی کرنے والی حکمت عملی ہے ، جس میں بند ہونے والی قیمتوں اور چلتی اوسط کے تعلقات کا موازنہ کیا جاتا ہے ، اور جب قیمت اوسط سے ٹوٹ جاتی ہے تو اس میں تجارتی سگنل پیدا ہوتا ہے۔ اس حکمت عملی کی خوبی یہ ہے کہ یہ منطقی طور پر واضح ، قابل اطلاق ہے ، اور مارکیٹ کے اہم رجحانات کو ٹریک کرنے کے قابل ہے۔ لیکن اس کے ساتھ ہی کچھ خطرات بھی موجود ہیں ، جیسے پیرامیٹرز کا انتخاب ، مارکیٹ کا خطرہ ، تجارت کی لاگت وغیرہ۔ حکمت عملی کو بہتر بنانے کے ل you ، آپ کثیر دورانیہ کو یکجا کرنے ، متحرک نقصانات کو روکنے ، دیگر تکنیکی اشارے ، مارکیٹ کے ماحول کی موافقت ، پوزیشن مینجمنٹ اور دیگر اصلاحاتی اقدامات پر غور کرسکتے ہیں۔

مجموعی طور پر ، یہ حکمت عملی ابتدائی سیکھنے اور استعمال کرنے کے لئے ایک بنیادی تجارتی حکمت عملی کے طور پر کام کر سکتی ہے۔ لیکن عملی استعمال میں ، حکمت عملی کو مارکیٹ کے مخصوص حالات اور اپنی خطرے کی ترجیحات کے مطابق مناسب اصلاحات اور بہتری کی ضرورت ہوتی ہے تاکہ حکمت عملی کی استحکام اور منافع بخش صلاحیت کو بہتر بنایا جاسکے۔ اس کے علاوہ ، کسی بھی حکمت عملی کی اپنی حدود ہیں ، اس پر اندھا بھروسہ نہیں کیا جاسکتا ، اور اسے دوسرے طریقوں اور اوزار جیسے بنیادی تجزیہ ، خطرے کے انتظام وغیرہ کے ساتھ مل کر استعمال کیا جانا چاہئے۔

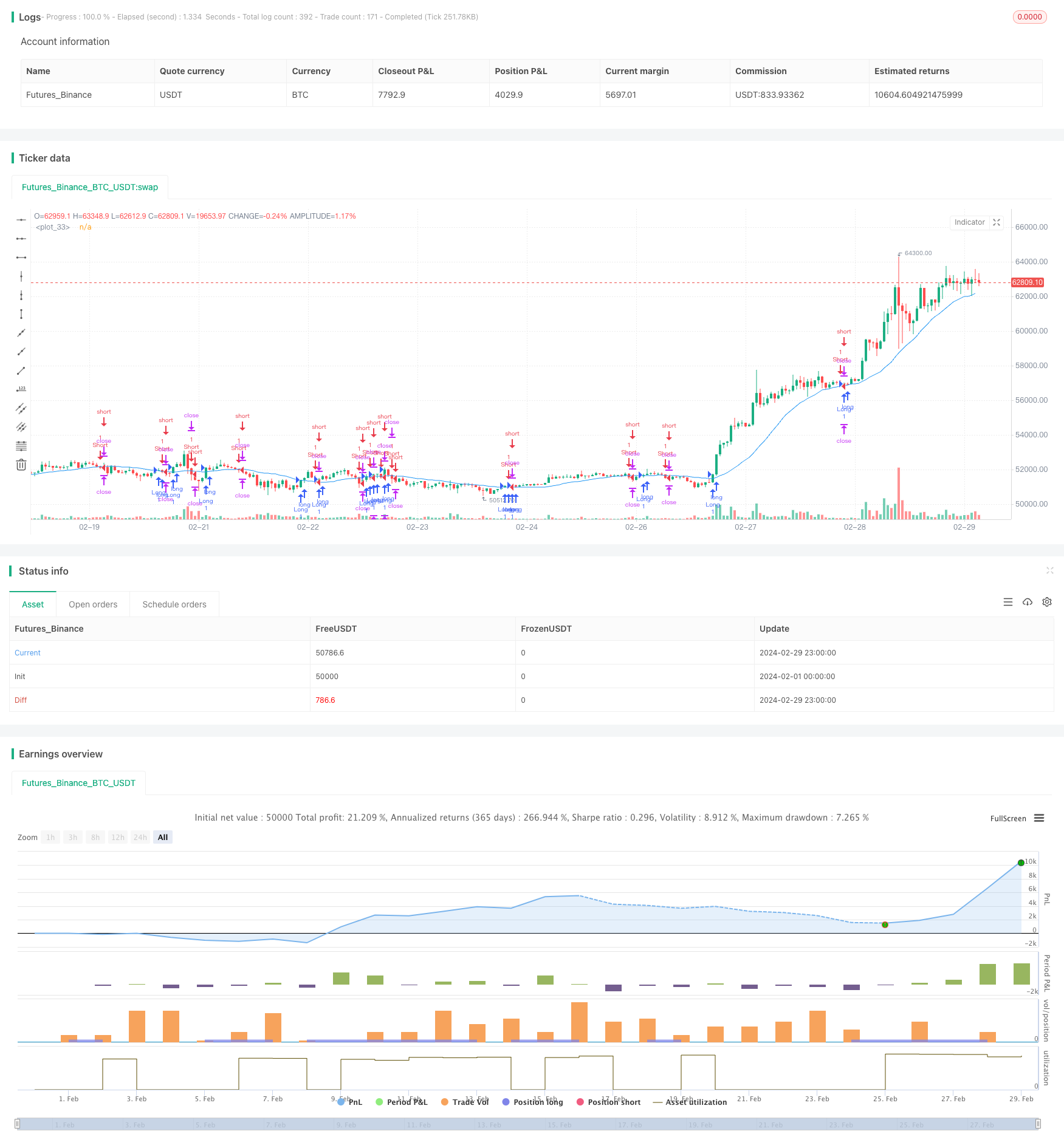

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Nifty Breakout Strategy", overlay=true)

// Define Inputs

breakoutPeriod = input(20, title="Breakout Period")

stopLossPercent = input(1, title="Stop Loss (%)") / 100

takeProfitPercent = input(3, title="Take Profit (%)") / 100

// Calculate Moving Average

smaValue = sma(close, breakoutPeriod)

// Define Breakout Conditions

longCondition = crossover(close, smaValue)

shortCondition = crossunder(close, smaValue)

// Set Stop Loss and Take Profit Levels

longStopLoss = close * (1 - stopLossPercent)

longTakeProfit = close * (3 + takeProfitPercent)

shortStopLoss = close * (1 + stopLossPercent)

shortTakeProfit = close * (3 - takeProfitPercent)

// Execute Long Trade

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("LongExit", "Long", stop=longStopLoss, limit=longTakeProfit)

// Execute Short Trade

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("ShortExit", "Short", stop=shortStopLoss, limit=shortTakeProfit)

// Plot Moving Average for Visualization

plot(smaValue, color=color.blue)