مقداری تجارتی حکمت عملی ڈبل موونگ ایوریج کراس اوور پر مبنی ہے۔

حکمت عملی کا نام

دوہری منتقل اوسط کراس اوور مقداری تجارتی حکمت عملی

حکمت عملی کا جائزہ

یہ حکمت عملی دو مختلف ادوار کی متحرک اوسط ((MA) کے کراس سگنل پر مبنی ہے جس کی بنیاد پر ٹریڈنگ کے فیصلے کیے جاتے ہیں۔ جب قلیل مدتی MA طویل مدتی MA سے ٹکرا جاتا ہے تو خریدنے کا اشارہ ہوتا ہے۔ جب قلیل مدتی MA طویل مدتی MA سے ٹکرا جاتا ہے تو فروخت کا اشارہ ہوتا ہے۔ یہ حکمت عملی قیمتوں کے درمیانی اور طویل مدتی رجحانات کو پکڑنے کی کوشش کرتی ہے تاکہ رجحانات کی پیروی کرکے منافع حاصل کیا جاسکے۔

حکمت عملی کا اصول

اس حکمت عملی میں دو مختلف ادوار کی متحرک اوسط کو بنیادی تکنیکی اشارے کے طور پر استعمال کیا جاتا ہے۔ ایک قلیل مدتی متحرک اوسط ہے جو قیمتوں کے قلیل مدتی رجحان کی عکاسی کرنے کے لئے استعمال کیا جاتا ہے۔ دوسری طویل مدتی متحرک اوسط ہے جو قیمتوں کے درمیانی اور طویل مدتی رجحان کی عکاسی کرنے کے لئے استعمال کیا جاتا ہے۔ جب قلیل مدتی ایم اے طویل مدتی ایم اے کے ساتھ ملتا ہے تو ، اس کا مطلب یہ ہوتا ہے کہ رجحان بدل گیا ہے۔

خاص طور پر ، جب قلیل مدتی ایم اے پر طویل مدتی ایم اے ہوتا ہے تو ، اس کی نشاندہی کرتا ہے کہ قیمتوں میں اضافے کا رجحان ہوسکتا ہے ، اس وقت حکمت عملی خریدنے کا اشارہ دیتی ہے۔ اس کے برعکس ، جب قلیل مدتی ایم اے پر طویل مدتی ایم اے ہوتا ہے تو ، اس کی نشاندہی کرتا ہے کہ قیمتوں میں کمی کا رجحان ہوسکتا ہے ، اس وقت حکمت عملی بیچنے کا اشارہ دیتی ہے۔ اس رجحان سے باخبر رہنے کا طریقہ سرمایہ کار کو مارکیٹ کے رجحانات پر عمل کرنے میں مدد فراہم کرتا ہے ، جس سے قیمتوں میں اضافے یا کمی کا منافع ملتا ہے۔

اس حکمت عملی کے کوڈ میں بنیادی طور پر درج ذیل اقدامات استعمال کیے گئے ہیں:

- پاس

inputفنکشن قلیل مدتی ایم اے اور طویل مدتی ایم اے کی مدت کے پیرامیٹرز کو ترتیب دیتا ہے تاکہ صارف اپنی مرضی کے مطابق ہو۔ - استعمال کریں

ta.smaافعال کا حساب کتاب مختصر مدت MA - موازنہ کی طرف سے بندش کی قیمت اور مختصر مدت کے ایم اے کے سائز کے تعلقات کی طرف سے، یہ فیصلہ کیا جاتا ہے کہ قیمت ایم اے کے اوپر یا نیچے ہے.

- اس بات کا تعین کرنے کے لئے کہ آیا ایک خرید یا فروخت سگنل پیدا ہوتا ہے اس بات کا تعین کرنے کے لئے کہ آیا دو مسلسل بار کے درمیان اختتامی قیمت اور قلیل مدتی ایم اے کے تعلقات میں کوئی تبدیلی آئی ہے۔

- پاس

strategy.entryفنکشن خرید و فروخت کے اشارے کے مطابق تجارت کرتا ہے۔ - استعمال کریں

plotshapeفنکشن چارٹ پر خرید و فروخت کے اشارے کو نشان زد کرتا ہے۔ - استعمال کریں

plotفنکشن چارٹ پر مختصر مدت MA منحنی خطوط کو ڈرائنگ کرتا ہے۔

ان اقدامات کے نامیاتی امتزاج کے ذریعہ ، حکمت عملی متحرک طور پر پوزیشنوں کو متحرک اوسط کی کراس تبدیلیوں کے مطابق ایڈجسٹ کرسکتی ہے تاکہ مارکیٹ کے رجحانات سے مستقل منافع حاصل کیا جاسکے۔

اسٹریٹجک فوائد

- سادہ اور سمجھنے کے لئے آسان: یہ حکمت عملی صرف ایک تکنیکی اشارے ، ایک منتقل اوسط کا استعمال کرتی ہے ، اور اس کا اصول سادہ اور واضح ہے ، اسے سمجھنا اور اس پر عمل درآمد کرنا آسان ہے۔

- لچکدار: مارکیٹ کی مختلف خصوصیات اور سرمایہ کاری کی ضروریات کو پورا کرنے کے لئے دو متحرک اوسط کی لچکدار ترتیب کے ساتھ.

- رجحانات کا سراغ لگانا: حکمت عملی کا اندازہ لگانے کے لئے ایک متحرک اوسط کی کراسنگ پر مبنی حکمت عملی ، جو قیمتوں کے درمیانے اور طویل مدتی رجحانات کو مؤثر طریقے سے پکڑ سکتی ہے ، اور مارکیٹ کے رجحانات کے مطابق تجارت کرتی ہے۔

- بہتر بنانے کے لئے آسان: حکمت عملی کی مضبوطی اور منافع کی صلاحیت کو بہتر بنانے کے لئے منتقل اوسط کی مدت کے پیرامیٹرز کو بہتر بنانے کے لئے.

- قابل اطلاق: اس حکمت عملی کو مختلف مالیاتی منڈیوں اور تجارت کی اقسام جیسے اسٹاک ، فیوچر ، غیر ملکی کرنسی وغیرہ پر لاگو کیا جاسکتا ہے۔

اسٹریٹجک رسک

- پیرامیٹر حساس: حکمت عملی کا اثر حرکت پذیر اوسط کی مدت کے پیرامیٹرز کے لئے زیادہ حساس ہے ، پیرامیٹرز کی غلط ترتیب سے کارکردگی میں کمی واقع ہوسکتی ہے۔

- طول و عرض حساس: جب قیمتوں میں اتار چڑھاؤ کی شدت زیادہ ہوتی ہے تو ، بار بار کراس سگنل سے زیادہ تجارت ہوسکتی ہے ، جس سے اخراجات میں اضافہ ہوتا ہے۔

- شاک مارکیٹ: شاک مارکیٹ میں ، قیمتیں اکثر منتقل اوسط سے نیچے کی طرف بڑھتی ہیں ، جس سے زیادہ غلط مثبت اشارے پیدا ہوسکتے ہیں۔

- تاخیر: حرکت پذیر اوسط ایک تاخیر کا اشارے ہے ، جب کراس سگنل پیدا ہوتا ہے تو ، قیمت شاید تھوڑی دیر کے لئے چل رہی ہے ، تھوڑا سا تاخیر کا شکار ہے۔

- واحد اشارے: یہ حکمت عملی صرف ایک اشارے پر انحصار کرتی ہے ، جس میں مارکیٹ کے بارے میں جامع غور و فکر کی کمی ہوسکتی ہے ، اور اس میں کچھ محدود خطرہ ہوتا ہے۔

ان خطرات کے خلاف حکمت عملی کو بہتر بنانے کے لئے مندرجہ ذیل اقدامات کیے جاسکتے ہیں:

- پیرامیٹرز کی اصلاح کے ذریعے بہترین منتقل اوسط دورانیہ کا مجموعہ تلاش کرنے کے لئے استحکام کو بہتر بنائیں۔

- دیگر تکنیکی اشارے یا مارکیٹ کے اشارے جیسے حجم، لمحہ وغیرہ کو متعارف کرانے کے لئے حکمت عملی کے بارے میں غور و فکر کے طول و عرض.

- معقول اسٹاپ اور نقصان کے قواعد مرتب کریں اور ایک ہی تجارت کے خطرے پر قابو پالیں۔

- ٹریڈنگ سگنل کو فلٹر کریں ، جیسے کہ مسلسل K لائنوں کی ضرورت ہوتی ہے تاکہ رجحان کی تبدیلی کی تصدیق کی جاسکے ، اور غلط مثبت کو کم کیا جاسکے۔

- مارکیٹ کی متحرک تبدیلیوں کے مطابق حکمت عملی کا باقاعدگی سے جائزہ لیں اور ان کو ایڈجسٹ کریں۔

حکمت عملی کی اصلاح

- پیرامیٹرز کی اصلاح: چلنے کے آگے تجزیہ ، گرڈ سرچ اور دیگر طریقوں کا استعمال کرتے ہوئے ، متحرک اوسط کے دورانیہ پیرامیٹرز کو بہتر بنانے کے لئے ، بہترین پیرامیٹرز کا مجموعہ تلاش کرنے کے لئے ، حکمت عملی کی مضبوطی اور منافع کو بہتر بنانے کے لئے استعمال کیا جاسکتا ہے۔

- سگنل فلٹرنگ: ٹریڈنگ سگنل پیدا ہونے کے بعد ، سگنل کی معیار کو بہتر بنانے کے لئے کچھ فلٹرنگ رولز کا استعمال کیا جاسکتا ہے ، جیسے کہ قلیل مدتی ایم اے کو طویل مدتی ایم اے سے ایک خاص فاصلہ برقرار رکھنے کی ضرورت ہے ، ایم اے کے کراس ہونے کے بعد قیمت کی ایک خاص پیروی کی ضرورت ہے ، غلط مثبت سگنل کو کم کرنے کے لئے متعدد وقت کے دورانیے کی بیک وقت تصدیق کے سگنل کی ضرورت ہے۔

- اسٹاپ نقصان: ہر تجارت کے لئے معقول اسٹاپ نقصان کے قواعد مرتب کیے جاسکتے ہیں ، ایک طرف ، ایک ہی تجارت کے نیچے والے خطرے سے بچنے کے لئے ، اور دوسری طرف ، منافع کو بروقت لاک کرنے کے لئے۔ اسٹاپ نقصان کی پوزیشن قیمت کے متحرک عوامل جیسے وولٹیلیٹی ، حمایت اور مزاحمت کے مطابق ایڈجسٹ کی جاسکتی ہے۔

- پوزیشن مینجمنٹ: مارکیٹ کے رجحانات کی طاقت ، اکاؤنٹ کی رسک برداشت کرنے کی صلاحیت اور دیگر عوامل کے مطابق ، ہر تجارت کے لئے پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کیا جاسکتا ہے ، جب رجحان مضبوط ہوتا ہے تو پوزیشن میں اضافہ ہوتا ہے ، جب رجحان کمزور ہوتا ہے تو پوزیشن کو کم کیا جاتا ہے ، تاکہ مارکیٹ کو بہتر انداز میں ڈھال لیا جاسکے۔

- کثیر اشارے کا امتزاج: دیگر تکنیکی اشارے یا مارکیٹ کے اشارے کو منتقل اوسط کے ساتھ مل کر استعمال کیا جاسکتا ہے ، جیسے کہ MACD ، RSI ، ATR وغیرہ ، متعدد جہتوں سے رجحانات کا فیصلہ کرنے اور اس کی تصدیق کرنے کے لئے ، حکمت عملی کی وشوسنییتا کو بہتر بنانا۔ مختلف اشارے کے مابین وزن کو مارکیٹ کی مختلف حالتوں میں اس کی استحکام کے مطابق ایڈجسٹ کیا جاسکتا ہے۔

ان اصلاحاتی سمتوں کا مقصد حکمت عملی کی موافقت ، استحکام اور منافع کی صلاحیت کو بہتر بنانا ہے ، تاکہ مارکیٹ میں تبدیلیوں اور چیلنجوں کا بہتر طور پر مقابلہ کیا جاسکے۔ مسلسل اصلاح اور بہتری کے ذریعہ ، حکمت عملی کو عملی استعمال میں بہتر اثر انداز کیا جاسکتا ہے۔

خلاصہ کریں۔

دوہری منتقل اوسط کراس کیمیائی تجارت کی حکمت عملی ایک سادہ ، سمجھنے میں آسان ، اور لچکدار رجحان کی پیروی کی حکمت عملی ہے۔ یہ مارکیٹ میں درمیانی اور طویل مدتی مواقع کو پکڑنے کی کوشش کرنے کے لئے قیمتوں کے رجحانات کا اندازہ لگانے کے لئے دو مختلف دورانیہ کی منتقل اوسط کی کراس تبدیلیوں کا استعمال کرتا ہے۔ اس حکمت عملی کا فائدہ یہ ہے کہ اصول سادہ اور واضح ہے ، اس پر عمل درآمد اور اصلاح کرنا آسان ہے ، اور یہ متعدد مالیاتی منڈیوں پر لاگو ہوتا ہے۔ لیکن اس کے ساتھ ہی پیرامیٹر حساس ، غیر مستحکم مارکیٹ کی خراب کارکردگی ، سگنل کی تاخیر اور دیگر خطرات بھی موجود ہیں۔

حکمت عملی کو بہتر بنانے کے لئے ، پیرامیٹرز کی اصلاح ، سگنل فلٹرنگ ، پوزیشن مینجمنٹ ، کثیر اشارے کے امتزاج وغیرہ سے شروع کیا جاسکتا ہے ، تاکہ حکمت عملی کی موافقت اور استحکام کو بہتر بنایا جاسکے۔ مارکیٹ کی متحرک تبدیلیوں کے مطابق ڈھالنے کے لئے باقاعدگی سے جائزہ لینے اور حکمت عملی کو ایڈجسٹ کرنا بھی ضروری ہے۔

مجموعی طور پر ، دوہری متحرک اوسط کراسنگ حکمت عملی ایک بنیادی مقداری تجارتی فریم ورک مہیا کرتی ہے ، لیکن عملی استعمال میں بہتر نتائج کے ل specific مخصوص مارکیٹ کی خصوصیات اور سرمایہ کاری کی ضروریات کے مطابق اصلاح اور بہتری کی ضرورت ہوتی ہے۔ مقداری تاجروں کے لئے ، اس حکمت عملی کا مطالعہ اور اصلاح مارکیٹ کے قوانین کو سمجھنے میں مددگار ثابت ہوسکتی ہے اور قیمتی عملی تجربہ حاصل کرسکتی ہے۔

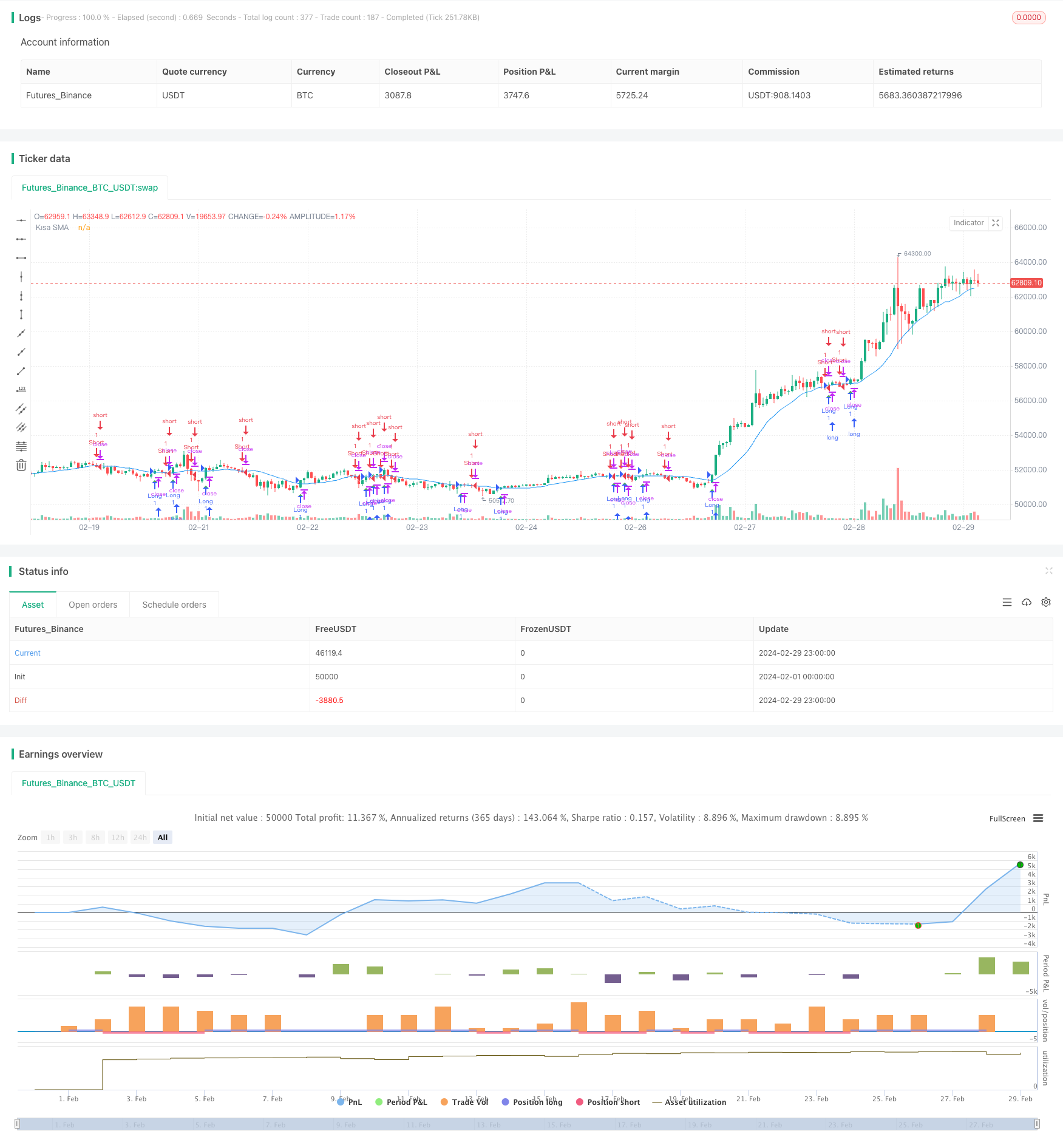

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA Crossover Strategy", overlay=true)

// SMA parametrelerini ayarla

sma_short_length = input.int(15, "Kısa SMA Uzunluğu")

sma_long_length = input.int(200, "Uzun SMA Uzunluğu")

// Hareketli ortalama hesaplamalarını yap

sma_short = ta.sma(close, sma_short_length)

// Fiyatın SMA'yı yukarı veya aşağı kestiğini kontrol et

price_above_sma = close > sma_short

price_below_sma = close < sma_short

// Alım-Satım noktalarını belirle

longCondition = (close[1] < sma_short[1] and close > sma_short) and price_above_sma

shortCondition = (close[1] > sma_short[1] and close < sma_short) and price_below_sma

// Al-Sat stratejisi

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Fiyatın kısa SMA'yı yukarı kesme noktalarını göster

plotshape(series=longCondition, title="Long", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// Fiyatın kısa SMA'yı aşağı kesme noktalarını göster

plotshape(series=shortCondition, title="Short", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Hareketli ortalamaları grafiğe çiz

plot(sma_short, color=color.blue, title="Kısa SMA")