9:15 پر اعلی اور کم پوائنٹس کی خودکار پیشین گوئی پر مبنی طویل اور مختصر ہدف سٹاپ نقصان کی حکمت عملی

جائزہ

یہ حکمت عملی 9:15 منٹ کے K لائن کی اونچائی اور کم کی بنیاد پر ہے ، اور خود بخود زیادہ خلا کی سمت میں ہدف کی قیمت اور اسٹاپ نقصان کی قیمت کا حساب لگاتی ہے۔ موجودہ مارکیٹ میں اوور بیئر اور اوور سیل کی صورتحال کا اندازہ لگانے کے لئے آر ایس آئی اشارے کا استعمال کرتے ہوئے ، جب قیمت 9:15 اونچائی اور کم سے تجاوز کر جاتی ہے اور آر ایس آئی کی شرائط پوری ہوجاتی ہیں تو پوزیشن کھولنے کا آپریشن کریں۔ یہ حکمت عملی خود بخود زیادہ خلا کی سمت میں ہدف کی قیمت اور اسٹاپ نقصان کی قیمت کی پیش گوئی کرنے کی صلاحیت رکھتی ہے ، جس سے تاجر کے آپریشنل عمل کو آسان بنایا جاتا ہے۔

حکمت عملی کا اصول

- 9: 15 منٹ K لائن کی اونچائی اور کم کی سطح کا تعین ، بالترتیب کثیر جہتی سمت کی اہم قیمت کے طور پر۔

- کثیر جہتی: ہدف کی قیمت 9:15 اونچائی + 200 پوائنٹس ، اسٹاپ نقصان کی قیمت 9:15 کم ہے۔

- خالی سر کی سمت: ہدف کی قیمت 9:15 کم - 200 پوائنٹس ، سٹاپ نقصان کی قیمت 9:15 زیادہ ہے۔

- RSI اشارے کا حساب لگائیں ، پہلے سے طے شدہ پیرامیٹر 14 ہے ، اوور بائ لائن 60 ہے ، اور اوور سیل لائن 40 ہے۔

- ایک سے زیادہ پوزیشن کھولنے کی شرائط: اختتامی قیمت نے 9:15 کی اونچائی کو توڑ دیا ، اور RSI اوور بی لائن سے زیادہ ہے۔

- خالی سر پوزیشن کھولنے کی شرائط: اختتامی قیمت نے 9:15 کی کم سے کم حد کو توڑ دیا ، اور RSI اوور سیل لائن سے کم ہے۔

- جب پوزیشن کھولنے کی شرائط پوری ہوجائیں تو ، متعلقہ کثیر سر یا خالی سر پوزیشن کھولنے کا آپریشن انجام دیں۔

- چارٹ پر 9:15 کی اونچائی اور کم ، زیادہ خالی ہدف کی قیمت اور روکنے کی قیمت ، اور پوزیشن کھولنے کا اشارہ۔

اس حکمت عملی میں 9:15 منٹ کی K لائن کی اعلی اور کم قیمتوں کو کلیدی قیمت کے طور پر استعمال کیا جاتا ہے ، جس سے خود بخود ایک بہت ہی خالی سمت میں ہدف اور اسٹاپ نقصان کا حساب لگایا جاتا ہے ، جس سے تاجروں کے کام کو آسان بنایا جاتا ہے۔ اس کے علاوہ ، آر ایس آئی اشارے کو فلٹرنگ کی شرط کے طور پر متعارف کرایا گیا ہے ، جس سے پوزیشن کھولنے اور جعلی توڑنے کی کثرت سے کسی حد تک بچا جاسکتا ہے۔

طاقت کا تجزیہ

خود کار طریقے سے کثیر مقصود ہدف اور سٹاپ نقصان کا حساب لگائیں: حکمت عملی خود کار طریقے سے کثیر مقصود ہدف کی قیمت اور سٹاپ نقصان کی قیمت کا حساب لگاتا ہے، جو 9:15 منٹ کے لئے K لائن کی اونچائی اور کم کی بنیاد پر ہے. ٹریڈر کو دستی طور پر ترتیب دینے کی ضرورت نہیں ہے، آپریشنل عمل کو آسان بنانے اور ٹریڈنگ کی کارکردگی کو بڑھانے کے لئے.

آر ایس آئی اشارے فلٹرنگ: حکمت عملی میں آر ایس آئی اشارے کو پوزیشن کھولنے کے لئے فلٹرنگ کی شرط کے طور پر متعارف کرایا گیا ہے۔ جب قیمت کلیدی پوزیشن کو توڑتی ہے تو ، آر ایس آئی اشارے کو زیادہ خرید یا زیادہ فروخت ہونے کی ضرورت ہوتی ہے تاکہ پوزیشن کھولنے کا اشارہ دیا جاسکے۔ یہ تاجر کو بار بار تجارت اور جعلی توڑ پھوڑ سے بچنے میں مدد مل سکتی ہے۔

بصری چارٹ ڈسپلے: اس حکمت عملی میں چارٹ پر 9:15 کی اونچائی اور نچلے حصے ، زیادہ خلائی ہدف کی قیمت ، اسٹاپ نقصان کی قیمت اور پوزیشن کھولنے کے اشارے تیار کیے گئے ہیں۔ تاجر کلیدی قیمتوں اور تجارتی اشاروں کو بصری طور پر دیکھ سکتا ہے ، جس سے تجارتی فیصلے کرنے میں مدد ملتی ہے۔

شارٹ لائن ٹریڈنگ کے لئے موزوں: یہ حکمت عملی 9:15 منٹ کی اونچائی اور کم کی بنیاد پر ہے ، اور ہدف کی قیمت اور اسٹاپ نقصان کی قیمت کی ترتیب بھی نسبتا near قریب ہے۔ اس طرح ، یہ حکمت عملی شارٹ لائن ٹریڈنگ کے لئے موزوں ہے ، جس میں تیزی سے داخل اور باہر نکلنے کے لئے ، قلیل مدت میں قیمت میں اتار چڑھاو کا فائدہ اٹھایا جاسکتا ہے۔

خطرے کا تجزیہ

اسٹریٹجی کے لئے اہم مقام 9:15 منٹ کی K لائن کی اونچائی اور کم ہے ، لیکن اسٹریٹجی میں قیمت میں بہت زیادہ اتار چڑھاؤ ہوسکتا ہے۔ اگر پوزیشن کھولنے کے بعد قیمت تیزی سے الٹ جاتی ہے تو ، اس سے تاجروں کو توقع سے زیادہ نقصان ہوسکتا ہے۔

اسٹاپ نقصان کا خطرہ: حکمت عملی میں اسٹاپ نقصان کی پوزیشن طے شدہ ہے ، یعنی کثیر سر اسٹاپ نقصان کی پوزیشن 9:15 کی کم ہے ، اور خالی سر اسٹاپ نقصان کی پوزیشن 9:15 کی اونچائی ہے۔ اگر قیمت 9:15 کی اونچائی اور کم سے تجاوز کرنے کے بعد بڑے پیمانے پر چلتی رہتی ہے تو ، طے شدہ اسٹاپ نقصان کی پوزیشن سے زیادہ نقصان ہوسکتا ہے۔

آر ایس آئی اشارے پیرامیٹرز کا خطرہ: اس حکمت عملی میں ڈیفالٹ آر ایس آئی پیرامیٹرز کا استعمال کیا گیا ہے ، یعنی لمبائی 14 ، اوور بائی لائن 60 ، اور اوور سیل لائن 40۔ تاہم ، یہ پیرامیٹرز مختلف مارکیٹ کے حالات اور معیارات میں لاگو نہیں ہوسکتے ہیں۔ پیرامیٹرز کی مقررہ ترتیبات حکمت عملی کی تاثیر کو متاثر کرسکتی ہیں۔

نقصان کا تناسب خطرہ: حکمت عملی میں طے شدہ ہدف کی قیمت اور روکنے کی قیمت ، ہر تجارت پر منافع کا تناسب طے کرتی ہے۔ اگر نقصان کا تناسب غلط طور پر ترتیب دیا گیا ہو تو ، اس سے طویل مدتی حکمت عملی کی ناقص واپسی ہوسکتی ہے۔

حل:

- ڈسک میں اتار چڑھاو کے خطرے کے لئے ، زیادہ فلٹرنگ شرائط کو متعارف کرانے پر غور کیا جاسکتا ہے ، جیسے کہ حجم اشارے شامل کرنا ، یا اسٹاپ نقصان کی حد کو کم کرنا۔

- اسٹاپ پوزیشن کے خطرے کے لئے ، ٹریکنگ اسٹاپ یا مشروط اسٹاپ کا استعمال کرنے پر غور کیا جاسکتا ہے ، جس میں اسٹاپ پوزیشن کو مارکیٹ کی صورتحال کے مطابق متحرک طور پر ایڈجسٹ کیا جاسکتا ہے۔

- RSI اشارے کے پیرامیٹرز کے خطرے کے ل the ، مختلف مارکیٹوں اور معیارات کے لئے پیرامیٹرز کی اصلاح کی جاسکتی ہے تاکہ زیادہ مناسب پیرامیٹرز کا مجموعہ تلاش کیا جاسکے۔

- منافع اور نقصان کے تناسب کے خطرے کے ل the ، منافع اور نقصان کے تناسب کی ایک بہتر ترتیب تلاش کرنے کے لئے ، تاریخی اعداد و شمار کے مطابق مختلف ہدف کی قیمت اور روکنے کی قیمت کا مجموعہ آزمائیں۔

اصلاح کی سمت

متحرک اسٹاپ: موجودہ حکمت عملی میں ایک مقررہ اسٹاپ پوزیشن کا استعمال کیا جاتا ہے۔ متحرک اسٹاپ میکانزم متعارف کرانے پر غور کیا جاسکتا ہے ، جیسے ٹریکنگ اسٹاپ یا شرائط کی روک تھام۔ اس طرح قیمتوں میں غیر متوقع اتار چڑھاو کی صورت میں وقت پر خطرہ کنٹرول کیا جاسکتا ہے۔

مزید فلٹرنگ شرائط متعارف کروائیں: حکمت عملی فی الحال بنیادی طور پر قیمت کی خرابی اور آر ایس آئی اشارے پر انحصار کرتی ہے۔ مزید فلٹرنگ شرائط متعارف کرانے پر غور کیا جاسکتا ہے ، جیسے کہ حجم اشارے ، اتار چڑھاؤ کے اشارے وغیرہ۔ متعدد شرائط کی مشترکہ تصدیق کے ذریعہ ، پوزیشن کھولنے کے سگنل کی تاثیر کو بہتر بنایا جاسکتا ہے۔

پیرامیٹرز کی اصلاح: آر ایس آئی اشارے کے پیرامیٹرز کی ترتیبات کو مختلف مارکیٹوں اور معیاروں کے لئے بہتر بنایا جاسکتا ہے۔ اسٹریٹجک استحکام کو بڑھانے کے لئے ، تاریخی اعداد و شمار کی جانچ کرکے پیرامیٹرز کا ایک مجموعہ تلاش کریں جو موجودہ تجارتی معیاروں کے لئے زیادہ موزوں ہو۔

فائدہ اور نقصان کی شرح کی اصلاح: حکمت عملی کا فائدہ اور نقصان طویل مدتی منافع پر اہم اثر ڈالتا ہے۔ آپ تاریخی اعداد و شمار پر نظر ثانی کرکے ، مختلف ہدف کی قیمتوں اور روکنے کی قیمتوں کے جوڑے کی جانچ کرکے ، فائدہ اور نقصان کی شرح کی ترتیب تلاش کرسکتے ہیں جو زیادہ منافع بخش ہوسکتی ہے۔

رجحان میں شامل ہونا: اس حکمت عملی کا انحصار فی الحال بنیادی طور پر حصص میں اعلی اور کم سے کم نقطہ کی توڑ پر ہے ، جو مخالف سمت کی تجارت ہے۔ رجحان میں شامل ہونے پر غور کیا جاسکتا ہے ، جس میں بڑے رجحان کی سمت میں تجارت کی جاسکتی ہے ، جیت کی شرح اور منافع کی شرح کو بہتر بنایا جاسکتا ہے۔

خلاصہ کریں۔

اس حکمت عملی کی بنیاد پر 9:15 منٹ K لائن کی اونچائی اور کم ، خود کار طریقے سے کثیر فاصلے کی ہدف کی قیمت اور اسٹاپ نقصان کی قیمت کا حساب لگایا جاتا ہے ، اور RSI اشارے کو فلٹرنگ کی شرائط کے طور پر استعمال کیا جاتا ہے ، تاجر کے آپریٹنگ عمل کو آسان بناتا ہے۔ حکمت عملی کا فائدہ یہ ہے کہ یہ خود کار طریقے سے اعلی درجے کی ہے ، آسانی سے استعمال کیا جاسکتا ہے ، اور مختصر لائن ٹریڈنگ کے لئے موزوں ہے۔ لیکن اس کے ساتھ ہی کچھ خطرات بھی موجود ہیں ، جیسے کہ خطرے میں اتار چڑھاؤ کا خطرہ ، مقام کا خطرہ ، اشارے کی تعداد کا خطرہ ، اور خسارے کا خطرہ وغیرہ۔ ان خطرات کے خلاف ، حکمت عملی کو بہتر بنانے کے لئے متحرک طور پر روک دیا جاسکتا ہے ، مزید فلٹرنگ کے حالات ، پیرامیٹرز کی اصلاح ، خسارے کی اصلاح اور رجحانات وغیرہ کو متعارف کرایا جاسکتا ہے۔ مسلسل اصلاح اور بہتری کے ذریعہ ، اس حکمت عملی کی استحکام اور منافع بخش صلاحیت کو بہتر بنایا جاسکتا ہے ، اور مختلف مارکیٹ کے ماحول میں بہتر طور پر ڈھال لیا جاسکتا ہے۔

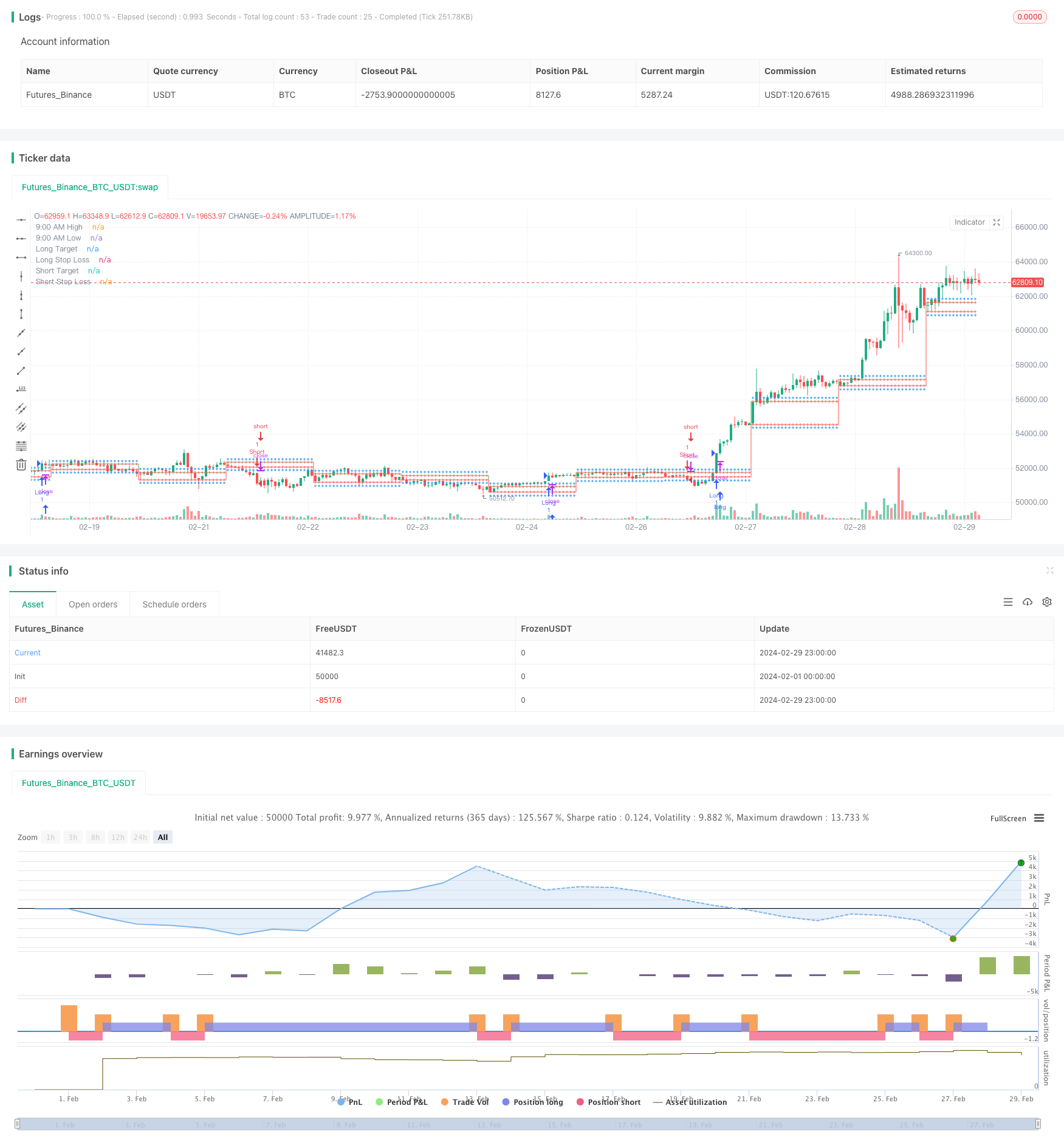

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("9:15 AM High/Low with Automatic Forecasting", overlay=true)

// Parameters

showSignals = input(true, title="Show Signals")

// Define session time

sessionStartHour = input(9, title="Session Start Hour")

sessionStartMinute = input(0, title="Session Start Minute")

sessionEndHour = input(9, title="Session End Hour")

sessionEndMinute = input(15, title="Session End Minute")

// Calculate session high and low

var float sessionHigh = na

var float sessionLow = na

if (hour == sessionStartHour and minute == sessionStartMinute)

sessionHigh := high

sessionLow := low

// Update session high and low if within session time

if (hour == sessionStartHour and minute >= sessionStartMinute and minute < sessionEndMinute)

sessionHigh := high > sessionHigh or na(sessionHigh) ? high : sessionHigh

sessionLow := low < sessionLow or na(sessionLow) ? low : sessionLow

// Plot horizontal lines for session high and low

plot(sessionHigh, color=color.green, title="9:00 AM High", style=plot.style_stepline, linewidth=1)

plot(sessionLow, color=color.red, title="9:00 AM Low", style=plot.style_stepline, linewidth=1)

// Calculate targets and stop loss

longTarget = sessionHigh + 200

longStopLoss = sessionLow

shortTarget = sessionLow - 200

shortStopLoss = sessionHigh

// Plot targets and stop loss

plot(longTarget, color=color.blue, title="Long Target", style=plot.style_cross, linewidth=1)

plot(longStopLoss, color=color.red, title="Long Stop Loss", style=plot.style_cross, linewidth=1)

plot(shortTarget, color=color.blue, title="Short Target", style=plot.style_cross, linewidth=1)

plot(shortStopLoss, color=color.red, title="Short Stop Loss", style=plot.style_cross, linewidth=1)

// RSI

rsiLength = input(14, title="RSI Length")

overboughtLevel = input(60, title="Overbought Level")

oversoldLevel = input(40, title="Oversold Level")

rsi = ta.rsi(close, rsiLength)

// Entry conditions

longCondition = close > sessionHigh and rsi > overboughtLevel

shortCondition = close < sessionLow and rsi < oversoldLevel

// Long entry

if (showSignals and longCondition)

strategy.entry("Long", strategy.long)

// Short entry

if (showSignals and shortCondition)

strategy.entry("Short", strategy.short)