RSI اور ڈبل موونگ ایوریج پر مبنی 1 گھنٹے کی ٹرینڈ ٹریکنگ کی حکمت عملی

جائزہ

اس حکمت عملی میں ایک نسبتا strong مضبوط اشارے ((RSI) اور دو سادہ منتقل اوسط ((SMA) کو بنیادی اشارے کے طور پر استعمال کیا جاتا ہے ، جس سے 1 گھنٹے کے وقت کے فریم میں ایک کثیر اور خالی سر سگنل پیدا ہوتا ہے۔ آر ایس آئی اور ایس ایم اے کی شرائط کی نرمی کے ذریعہ ، سگنل کی ٹرگر کی تعدد میں اضافہ کیا جاتا ہے۔ اس کے علاوہ ، حکمت عملی میں اوسطا حقیقی اتار چڑھاو کی وسعت ((اے ٹی آر) اشارے کا استعمال کیا جاتا ہے خطرے کے انتظام کے لئے ، متحرک طور پر اسٹاپ اور اسٹاپ نقصان کی پوزیشنوں کو ترتیب دیں۔

اس حکمت عملی کے اہم نکات یہ ہیں:

- RSI اشارے کا استعمال کرتے ہوئے ممکنہ اوورلوڈ اور اوورلوڈ حالات کی نشاندہی کریں ، جو بالترتیب اوورلوڈ اور اوورلوڈ سگنل ہیں۔

- تیز رفتار SMA اور سست رفتار SMA کے کراس کا استعمال کرتے ہوئے ممکنہ اوپر کی طرف رجحان ((گولڈ فورک) اور نیچے کی طرف رجحان ((ڈیڈ فورک)) کا فیصلہ کریں۔

- جب آر ایس آئی اور ایس ایم اے دونوں ہی وقت میں زیادہ یا کم کرنے کی شرائط کو پورا کرتے ہیں تو ، پوزیشنیں اسی سمت میں پوزیشن بناتی ہیں۔

- اے ٹی آر اشارے کا استعمال کرتے ہوئے متحرک اسٹاپ اور اسٹاپ نقصان کی سطح کا حساب لگانا ، ہر تجارت کے خطرے کو کنٹرول کرنا۔

- چارٹ کے پس منظر کے رنگ میں تبدیلی کے ذریعے حکمت عملی کے سگنل کے ٹرگر کی صورت حال کو دکھانے کے لئے حکمت عملی کے منطق کو ڈیبگ کرنے اور سمجھنے میں مدد ملتی ہے۔

حکمت عملی کا اصول

- RSI اشارے: جب RSI 50 سے کم ہوتا ہے تو ، اس کا اشارہ ہوتا ہے کہ مارکیٹ ممکنہ طور پر اوور سیل کی حالت میں ہے ، قیمت میں اضافے کا امکان ہے ، لہذا ایک سے زیادہ سگنل کو متحرک کیا جاتا ہے۔ جب RSI 50 سے زیادہ ہوتا ہے تو ، اس کا اشارہ ہوتا ہے کہ مارکیٹ ممکنہ طور پر اوور خرید کی حالت میں ہے ، قیمت میں کمی کا امکان ہے ، لہذا ایک مختصر سگنل کو متحرک کیا جاتا ہے۔

- ڈبل مساوی لائن کراسنگ: جب تیز SMA پر سست SMA سے گزرتا ہے تو ((گولڈ فورک) ، ایک ممکنہ اوپر کی طرف رجحان کی نشاندہی کرتا ہے ، ایک کثیر سگنل کو متحرک کرتا ہے۔ جب تیز SMA کے نیچے سست SMA سے گزرتا ہے تو ((مردہ فورک) ، ایک ممکنہ نیچے کی طرف رجحان کی نشاندہی کرتا ہے ، ایک خالی سگنل کو متحرک کرتا ہے۔

- پوزیشن کھولنے کی شرائط: سگنل کی وشوسنییتا کو بہتر بنانے کے لئے پوزیشنیں اسی سمت میں قائم کی جائیں گی جب صرف آر ایس آئی اور ڈبل میڈ لائن ایک ہی وقت میں زیادہ یا کم کرنے کی شرائط کو پورا کرے گی۔

- رسک مینجمنٹ: اے ٹی آر اشارے کا استعمال کرتے ہوئے متحرک اسٹاپ اور اسٹاپ نقصان کی حد کا حساب لگائیں ، اسٹاپ پوزیشن کھولنے کی قیمت کے علاوہ / کم اے ٹی آر کا 1.5 گنا ہے ، اور اسٹاپ نقصان کی حد کھولنے کی قیمت کے علاوہ / کم اے ٹی آر کا 1 گنا ہے۔ اس طرح ، اسٹاپ نقصان کو مارکیٹ کے اتار چڑھاؤ کے مطابق متحرک طور پر ایڈجسٹ کیا جاسکتا ہے ، اور ہر تجارت کے خطرے پر قابو پایا جاسکتا ہے۔

اسٹریٹجک فوائد

- لچکدار: آر ایس آئی اور ڈبل مساوی لائنوں کے لچکدار حالات کی ترتیب کے ذریعہ ، حکمت عملی ایک گھنٹہ کے وقت کے فریم میں مارکیٹ کی مختلف حالتوں کے مطابق ڈھال سکتی ہے ، جس سے زیادہ تجارتی مواقع کا پتہ چلتا ہے۔

- رسک مینجمنٹ: اے ٹی آر اشارے کا استعمال کرتے ہوئے متحرک طور پر اسٹاپ اور اسٹاپ نقصان کی حدیں مرتب کریں ، جو مارکیٹ میں اتار چڑھاؤ کے مطابق لچکدار انداز میں ایڈجسٹ ہوسکتی ہیں ، تاکہ ہر تجارت کے خطرے کی نالی کو مؤثر طریقے سے کنٹرول کیا جاسکے۔

- استعمال میں آسان: حکمت عملی کی منطق واضح ہے ، استعمال شدہ اشارے آسان ہیں ، سمجھنے اور ان پر عمل درآمد کرنا آسان ہے۔

- بصری معاونت: چارٹ کے پس منظر کے رنگ میں تبدیلی کے ذریعے حکمت عملی کے سگنل کو بصری طور پر دکھائیں ، تاکہ اس کو ڈیبگ اور بہتر بنایا جاسکے۔

اسٹریٹجک رسک

- کثرت سے تجارت: آر ایس آئی اور ڈبل مساوی لائنوں کی شرائط کی نرمی کی وجہ سے ، حکمت عملی سے زیادہ کثرت سے تجارتی سگنل پیدا ہوسکتے ہیں ، جس سے تجارت کی لاگت میں اضافہ ہوتا ہے ، جس سے مجموعی منافع متاثر ہوتا ہے۔

- مارکیٹوں کی صفائی: کم اتار چڑھاؤ والی مارکیٹوں میں ، RSI اور بائنری مساوی لائنیں اکثر غلط سگنل پیدا کرسکتی ہیں ، جس کی وجہ سے حکمت عملی خراب ہوتی ہے۔

- رجحان کا فقدان: حکمت عملی رجحانات کا تعین کرنے کے لئے بنیادی طور پر آر ایس آئی اور ڈبل مساوی لائن پر انحصار کرتی ہے ، لیکن کچھ معاملات میں ، مارکیٹ میں واضح رجحان کی خصوصیات نہیں ہوسکتی ہیں ، جس کی وجہ سے حکمت عملی کے اشارے غیر موثر ہوجاتے ہیں۔

- پیرامیٹرز کی حساسیت: حکمت عملی کی کارکردگی آر ایس آئی ، ایس ایم اے اور اے ٹی آر جیسے اشارے کے پیرامیٹرز کی ترتیبات سے زیادہ حساس ہوسکتی ہے ، اور مختلف پیرامیٹرز کے مجموعے سے حکمت عملی کی کارکردگی میں زیادہ فرق پیدا ہوسکتا ہے۔

حکمت عملی کی اصلاح کی سمت

- پیرامیٹرز کی اصلاح: آر ایس آئی ، ایس ایم اے اور اے ٹی آر جیسے اشارے کے پیرامیٹرز کو بہتر بنانے کے لئے ، اسٹریٹجی کی استحکام اور وشوسنییتا کو بڑھانے کے لئے تاریخی اعداد و شمار پر بہترین کارکردگی کا مظاہرہ کرنے والے پیرامیٹرز کا مجموعہ تلاش کریں۔

- سگنل فلٹرنگ: دوسرے تکنیکی اشارے یا مارکیٹ کے جذبات کے اشارے متعارف کرانے کے لئے ، آر ایس آئی اور ڈبل مساوی لائن سے پیدا ہونے والے سگنل کی دوسری تصدیق کریں ، تاکہ جھوٹے سگنل کی موجودگی کو کم کیا جاسکے۔

- متحرک وزن ایڈجسٹمنٹ: مارکیٹ کے رجحانات کی طاقت کے مطابق متحرک طور پر آر ایس آئی اور ڈبل مساوی لائن سگنل کے وزن کو ایڈجسٹ کریں ، جب رجحانات واضح ہوں تو زیادہ وزن دیا جائے ، مارکیٹ میں وزن کم کیا جائے ، حکمت عملی کی موافقت کو بہتر بنایا جائے۔

- اسٹاپ نقصان کی اصلاح: اے ٹی آر کے ضرب کو بہتر بنانے کے ل the اسٹاپ نقصان کا بہترین تناسب تلاش کریں ، حکمت عملی کے خطرے سے متعلق ایڈجسٹ منافع کو بہتر بنائیں۔ اس کے علاوہ ، اسٹاپ نقصان کے دیگر طریقوں کو متعارف کرانے پر بھی غور کیا جاسکتا ہے ، جیسے سپورٹ / مزاحمت کی بنیاد پر اسٹاپ نقصان ، یا وقت پر مبنی اسٹاپ نقصان وغیرہ۔

- کثیر ٹائم فریم تجزیہ: دوسرے ٹائم فریموں (جیسے 4 گھنٹے ، سورج کی روشنی وغیرہ) کے ساتھ مل کر ، 1 گھنٹے کے ٹائم فریم کے سگنل کو فلٹر اور تصدیق کریں ، سگنل کی وشوسنییتا کو بہتر بنائیں۔

خلاصہ کریں۔

یہ حکمت عملی RSI اور ڈبل مساوی لائن کے ساتھ مل کر دو آسان استعمال کرنے کے قابل تکنیکی اشارے کے ذریعہ 1 گھنٹے کے وقت کے فریم میں رجحان سے باخبر رہنے کے سگنل پیدا کرتی ہے ، جبکہ اے ٹی آر اشارے کا استعمال کرتے ہوئے متحرک رسک مینجمنٹ کرتی ہے۔ حکمت عملی کی منطق واضح ، سمجھنے اور عمل کرنے میں آسان ہے ، جو سیکھنے اور استعمال کرنے کے لئے ابتدائی افراد کے لئے موزوں ہے۔ تاہم ، اس حکمت عملی میں کچھ ممکنہ خطرات بھی موجود ہیں ، جیسے بار بار تجارت ، مارکیٹ کی خراب کارکردگی ، رجحان کی کمی وغیرہ۔ لہذا ، عملی استعمال میں ، حکمت عملی کو مزید اصلاح اور بہتری کی ضرورت ہے ، جیسے پیرامیٹرز کی اصلاح ، سگنل فلٹرنگ ، متحرک استحکام کی بحالی ، اسٹاپ نقصان کی اصلاح اور کثیر فریم ٹائم تجزیہ ، حکمت عملی کی استحکام اور منافع بخش صلاحیت کو بڑھانے کے لئے۔

/*backtest

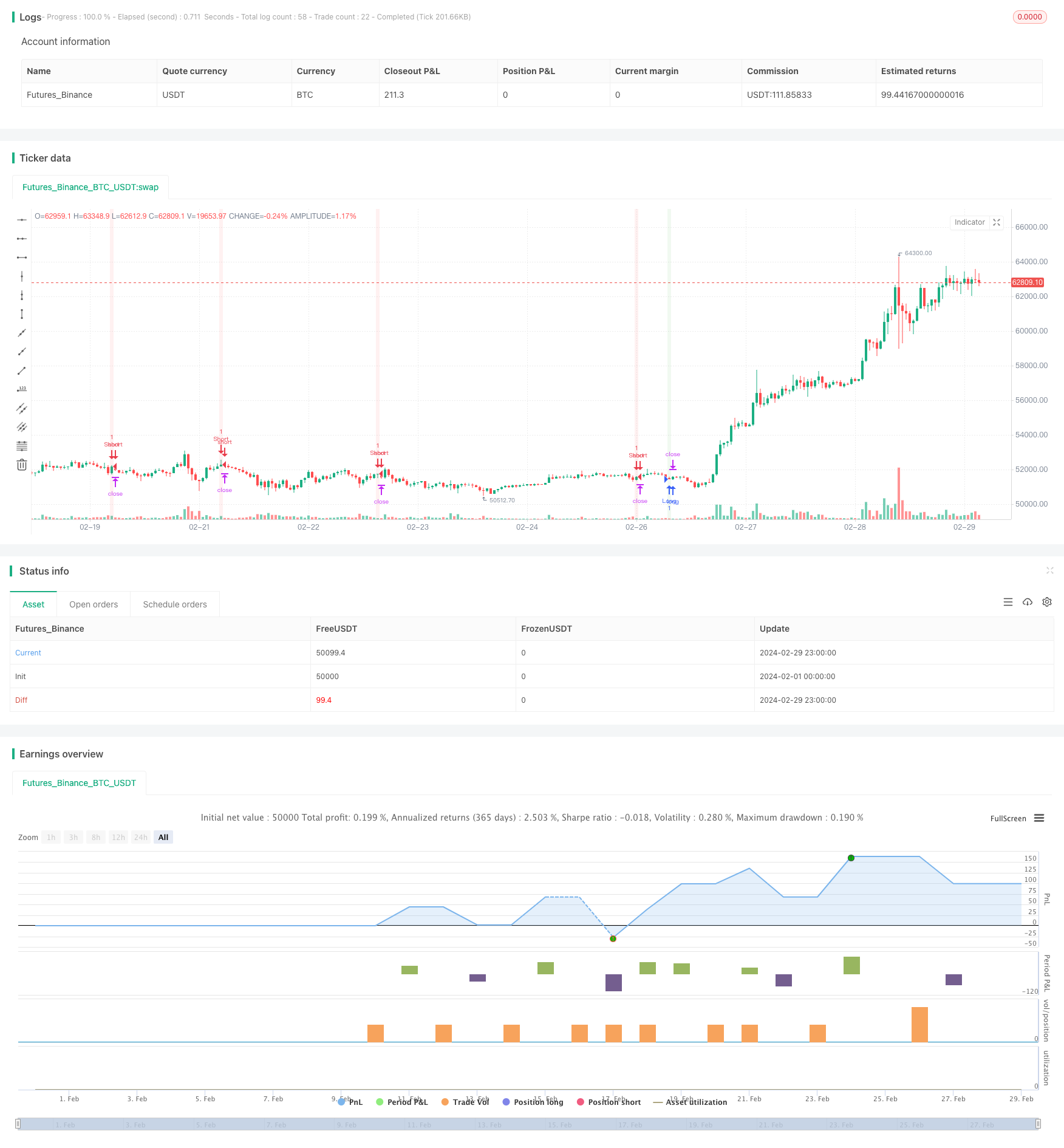

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Debugged 1H Strategy with Liberal Conditions", shorttitle="1H Debug", overlay=true, pyramiding=0)

// Parameters

rsiLength = input.int(14, title="RSI Length")

rsiLevel = input.int(50, title="RSI Entry Level") // More likely to be met than the previous 70

fastLength = input.int(10, title="Fast MA Length")

slowLength = input.int(21, title="Slow MA Length")

atrLength = input.int(14, title="ATR Length")

atrMultiplier = input.float(1.5, title="ATR Multiplier for SL")

riskRewardMultiplier = input.float(2, title="Risk/Reward Multiplier")

// Indicators

rsi = ta.rsi(close, rsiLength)

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

atr = ta.atr(atrLength)

// Trades

longCondition = ta.crossover(fastMA, slowMA) and rsi < rsiLevel

shortCondition = ta.crossunder(fastMA, slowMA) and rsi > rsiLevel

// Entry and Exit Logic

if (longCondition)

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", profit=atrMultiplier * atr, loss=atr)

if (shortCondition)

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", profit=atrMultiplier * atr, loss=atr)

// Debugging: Visualize when conditions are met

bgcolor(longCondition ? color.new(color.green, 90) : na)

bgcolor(shortCondition ? color.new(color.red, 90) : na)