حکمت عملی کے بعد متحرک رجحان

جائزہ

متحرک رجحانات کی پیروی کرنے والی حکمت عملی ایک مقدار میں تجارت کرنے والی حکمت عملی ہے جو چلتی اوسط اور رجحان کی پٹی کے اشارے پر مبنی ہے۔ یہ حکمت عملی ممکنہ خرید و فروخت کے مواقع کی نشاندہی کرنے کے لئے تیز رفتار اور سست رفتار حرکت پذیر اوسط کے کراس سگنل کا استعمال کرتی ہے ، جبکہ رجحان کی پٹی کے اشارے کو رجحان کی طاقت کی تصدیق کرنے کے لئے استعمال کرتی ہے۔ یہ حکمت عملی متحرک پوزیشن مینجمنٹ اور اسٹاپ نقصان / اسٹاپ میکانیزم کو بھی شامل کرتی ہے تاکہ اس کی واپسی کا تناسب بہتر بنایا جاسکے۔

لچکدار پیرامیٹرز کی ترتیب اور API انٹیگریشن کے ذریعہ ، حکمت عملی مختلف تجارتی طرزوں اور مارکیٹ کے ماحول کے مطابق ڈھال لی جاتی ہے۔ “متحرک رجحان ٹریکنگ حکمت عملی” کا مقصد تاجروں کو نمایاں مارکیٹ میں اتار چڑھاؤ پر گرفت کرنے میں مدد فراہم کرنا ہے اور رجحانات کی تشکیل کے ابتدائی مراحل میں تجارت کرنا ہے تاکہ منافع کی صلاحیت کو زیادہ سے زیادہ کیا جاسکے۔

حکمت عملی کا اصول

ڈائنامک ٹرینڈ ٹریکنگ حکمت عملی مندرجہ ذیل بنیادی اصولوں پر مبنی ہے:

ڈبل چلتی اوسط: یہ حکمت عملی قیمت کے رجحان کی سمت کا تعین کرنے کے لئے تیز اور آہستہ چلتی اوسط کا استعمال کرتی ہے۔ جب تیز چلتی اوسط پر آہستہ چلتی اوسط کو عبور کیا جاتا ہے تو ، اس سے خریدنے کا اشارہ ہوتا ہے۔ اس کے برعکس ، جب تیز چلتی اوسط کے نیچے آہستہ چلتی اوسط کو عبور کیا جاتا ہے تو ، اس سے نیچے کا رجحان ظاہر ہوتا ہے ، جس سے فروخت کا اشارہ ہوتا ہے۔

ٹرینڈ بینڈ اشارے: حکمت عملی ٹرینڈ بینڈ اشارے کو رجحان کی طاقت کی پیمائش کرنے کے لئے استعمال کرتی ہے۔ جب قیمت اوپر کی طرف ٹرینڈ بینڈ کو عبور کرتی ہے تو ، اس سے ظاہر ہوتا ہے کہ نیچے کی طرف بڑھنے کی طاقت بڑھ جاتی ہے۔ جب قیمت نیچے کی طرف ٹرینڈ بینڈ کو عبور کرتی ہے تو ، اس سے ظاہر ہوتا ہے کہ نیچے کی طرف بڑھنے کی طاقت بڑھ جاتی ہے۔ ٹرینڈ بینڈ کا رنگ تبدیل ہونے سے رجحان کی تبدیلی کا بصری اشارہ ملتا ہے۔

متحرک پوزیشن مینجمنٹ: یہ حکمت عملی اکاؤنٹ لیوریج اور پورٹ فولیو کے تناسب پر مبنی ہر تجارت کے لئے پوزیشن کے سائز کا متحرک حساب لگاتی ہے۔ اس طریقہ کار سے فنڈز کی تقسیم کو بہتر بنایا جاتا ہے ، جبکہ تاجر کی خطرے کی برداشت کو بھی مدنظر رکھا جاتا ہے۔

اسٹاپ / اسٹاپ میکانزم: حکمت عملی تاجروں کو فیصد کی بنیاد پر اسٹاپ اور اسٹاپ کی سطح قائم کرنے کی اجازت دیتی ہے۔ جب قیمت کی مقررہ سطح تک پہنچ جاتی ہے تو ، یہ میکانیزم منافع کی حفاظت اور ممکنہ نقصان کو محدود کرنے کے لئے متحرک ہوجاتا ہے۔

API انٹیگریشن: API پیرامیٹرز کے اپنی مرضی کے مطابق ان پٹ فیلڈ کے ذریعہ ، حکمت عملی میں لچکدار عملدرآمد کے اختیارات فراہم کیے جاتے ہیں۔ تاجر اپنی ترجیحات کے مطابق پیرامیٹرز کو ایڈجسٹ کرسکتے ہیں ، اور خود کار طریقے سے تجارت کرسکتے ہیں۔

اسٹریٹجک فوائد

متحرک رجحانات کی نگرانی کی حکمت عملی کے فوائد یہ ہیں:

رجحانات کی شناخت: ڈبل منتقل اوسط اور رجحانات کے اشارے کے مجموعہ کے ذریعہ ، یہ حکمت عملی مارکیٹ کے رجحانات کی موثر شناخت کرتی ہے ، جس سے تاجروں کو بروقت داخل ہونے اور رجحانات کے مواقع سے فائدہ اٹھانے میں مدد ملتی ہے۔

متحرک پوزیشن مینجمنٹ: حکمت عملی جو اکاؤنٹ لیوریج اور پورٹ فولیو کے تناسب سے پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کرتی ہے ، فنڈز کی تقسیم کو بہتر بناتی ہے ، جبکہ خطرے کے سوراخ کو کنٹرول کرتی ہے۔ اس طریقہ کار سے تاجروں کو مارکیٹ کے مختلف حالات میں مستحکم منافع حاصل کرنے میں مدد ملتی ہے۔

رسک مینجمنٹ: بلٹ ان اسٹاپ / اسٹاپ میکانزم ہر تجارت کے لئے رسک مینجمنٹ ٹولز مہیا کرتا ہے۔ تاجر اپنے خطرے کی برداشت کی صلاحیت کے مطابق فیصد کی سطح مقرر کرسکتا ہے ، اس طرح ممکنہ نقصان کو قابل قبول حد تک محدود کرسکتا ہے۔

لچکدار: API انضمام اور اپنی مرضی کے مطابق پیرامیٹرز کی ان پٹ کے ذریعہ ، حکمت عملی مختلف تجارتی طرزوں اور ترجیحات کے مطابق ڈھال سکتی ہے۔ حکمت عملی کی کارکردگی کو بہتر بنانے اور ذاتی ضروریات کو پورا کرنے کے لئے تاجر متحرک اوسط کی لمبائی ، رجحان بینڈ پیرامیٹرز اور پوزیشن سائز کو ایڈجسٹ کرسکتے ہیں۔

رجحان کی گرفتاری: اس حکمت عملی کا مقصد رجحانات کی جلد شناخت کرنا ہے اور رجحانات کے ابتدائی مراحل میں تجارت کرنا ہے۔ بروقت داخل ہونے سے ، تاجر منافع کی صلاحیت کو زیادہ سے زیادہ کرسکتے ہیں اور اہم مارکیٹ کے مواقع سے محروم ہونے کے خطرے کو کم کرسکتے ہیں۔

اسٹریٹجک رسک

اگرچہ متحرک رجحانات کی پیروی کرنے والی حکمت عملی بہت سارے فوائد پیش کرتی ہے ، تاجر کو ممکنہ خطرات کے بارے میں بھی آگاہ ہونا چاہئے:

مارکیٹ میں اتار چڑھاؤ: یہ حکمت عملی اتار چڑھاؤ والی مارکیٹوں میں بار بار ٹریڈنگ سگنل پیدا کرسکتی ہے ، جس کی وجہ سے ٹریڈنگ کی زیادہ لاگت اور ممکنہ طور پر جعلی سگنل پیدا ہوتے ہیں۔ اس خطرے کو کم کرنے کے ل traders ، تاجروں کو چلتی اوسط کی لمبائی کو ایڈجسٹ کرنے یا اضافی تصدیق کے اشارے شامل کرنے پر غور کرنا چاہئے۔

رجحان کا الٹ جانا: اس حکمت عملی کو اچانک رجحان کے الٹ جانے کے دوران نقصان اٹھانا پڑ سکتا ہے۔ اسٹاپ لاسس میکانیزم اس خطرے کو کچھ حد تک کم کرسکتا ہے ، لیکن مارکیٹ کے انتہائی حالات میں ، قیمت تیزی سے اسٹاپ لاس کی سطح کو توڑ سکتی ہے ، جس سے زیادہ نقصان ہوتا ہے۔

پیرامیٹرز کی حساسیت: حکمت عملی کی کارکردگی کا بہت بڑا انحصار چلتی اوسط اور رجحان بینڈ پیرامیٹرز کے انتخاب پر ہے۔ غلط پیرامیٹرز کی ترتیب سے فرضی نتائج کا سبب بن سکتا ہے۔ تاجروں کو مختلف مارکیٹ کے حالات اور اثاثوں کی اقسام کے مطابق پیرامیٹرز کو بہتر اور ایڈجسٹ کرنا چاہئے۔

حد سے زیادہ فٹ ہونا: حد سے زیادہ اصلاحی پیرامیٹرز کی وجہ سے حکمت عملی تاریخ کے اعداد و شمار سے زیادہ فٹ ہوسکتی ہے ، جو حقیقی تجارت میں خراب کارکردگی کا مظاہرہ کرتی ہے۔ اس خطرے کو کم سے کم کرنے کے ل traders ، تاجروں کو مارکیٹ کے مختلف حالات میں حکمت عملی کی مکمل جانچ اور آگے کی جانچ کرنی چاہئے۔

حکمت عملی کی اصلاح کی سمت

متحرک ٹرینڈ ٹریکنگ حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے ، مندرجہ ذیل اصلاحات پر غور کیا جاسکتا ہے۔

ملٹی ٹائم فریم تجزیہ: مختلف ٹائم فریموں کی حرکت پذیری اوسط اور ٹرینڈ بینڈ اشارے کو ایک ساتھ جوڑ کر مارکیٹ کا زیادہ جامع نقطہ نظر حاصل کریں۔ یہ طریقہ کار تاجروں کو اہم رجحانات کی شناخت میں مدد کرتا ہے ، جبکہ فرعی اتار چڑھاؤ سے پیدا ہونے والے جھوٹے اشاروں سے بچتا ہے۔

متحرک پیرامیٹرز ایڈجسٹمنٹ: مارکیٹ کے حالات میں تبدیلی کے مطابق متحرک طور پر منتقل اوسط کی لمبائی اور رجحان بینڈ پیرامیٹرز کو ایڈجسٹ کریں۔ یہ اتار چڑھاؤ کی شرح کے اشارے یا مشین لرننگ الگورتھم کا استعمال کرکے مارکیٹ کے بدلتے ہوئے ماحول کے مطابق ڈھال لیا جاسکتا ہے۔

خطرے کے انتظام میں اضافہ: اعلی درجے کی خطرے کے انتظام کی تکنیک متعارف کروائی گئی ہے ، جیسے پوزیشن کی ایڈجسٹمنٹ کی بنیاد پر اتار چڑھاؤ کی شرح یا متحرک اسٹاپ نقصان کی سطح۔ یہ طریقوں سے تاجروں کو حکمت عملی کی کارکردگی کو برقرار رکھتے ہوئے خطرے کو بہتر طور پر کنٹرول کرنے میں مدد مل سکتی ہے۔

کثیر اثاثہ تنوع: اس حکمت عملی کو متعدد اثاثہ کلاسوں اور مارکیٹوں میں لاگو کریں تاکہ پورٹ فولیو میں تنوع پیدا کیا جاسکے۔ اس سے کسی ایک مارکیٹ یا اثاثے میں خطرے کی نالی کو کم کیا جاسکتا ہے اور حکمت عملی کی استحکام کو بہتر بنایا جاسکتا ہے۔

دیگر اشارے کو مربوط کریں: اضافی تصدیق کے اشارے اور فلٹرنگ میکانزم فراہم کرنے کے لئے حکمت عملی میں دیگر تکنیکی اشارے یا بنیادی عوامل کو شامل کرنے پر غور کریں۔ اس سے تاجروں کو جعلی سگنل سے بچنے اور حکمت عملی کی مجموعی درستگی کو بہتر بنانے میں مدد مل سکتی ہے۔

خلاصہ کریں۔

ایک متحرک رجحان ٹریکنگ حکمت عملی ایک متحرک اوسط اور رجحان بینڈ اشارے پر مبنی ایک مقداری تجارتی طریقہ ہے جس کا مقصد مارکیٹ میں نمایاں رجحانات کو پکڑنا اور خطرے سے واپسی کی شرح کو بہتر بنانا ہے۔ متحرک پوزیشن مینجمنٹ ، اسٹاپ لاس / اسٹاپ میکانیزم اور لچکدار پیرامیٹرز کی ترتیب کے ذریعہ ، یہ حکمت عملی مختلف تجارتی طرزوں اور مارکیٹ کے حالات کے مطابق ڈھال سکتی ہے۔

اگرچہ اس حکمت عملی میں رجحانات کی شناخت ، رسک مینجمنٹ اور لچک جیسے فوائد ہیں ، لیکن تاجروں کو ممکنہ خطرات جیسے مارکیٹ میں اتار چڑھاؤ ، رجحان میں ردوبدل اور پیرامیٹرز کی حساسیت کے بارے میں بھی آگاہ ہونا چاہئے۔ حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے ، کثیر ٹائم فریم تجزیہ ، متحرک پیرامیٹرز کی ایڈجسٹمنٹ ، خطرہ مینجمنٹ میں اضافہ ، کثیر اثاثہ تنوع اور دیگر اشارے کو مربوط کرنے جیسے پہلوؤں پر غور کیا جاسکتا ہے۔

محتاط ریٹرننگ ، مسلسل نگرانی اور مناسب رسک مینجمنٹ کے ذریعہ ، تاجر متحرک رجحان ٹریکنگ حکمت عملی کا استعمال مختلف مارکیٹ کے ماحول میں مستحکم منافع کے حصول کے لئے کرسکتے ہیں۔ تاہم ، یہ یاد رکھنا ضروری ہے کہ ماضی کی کارکردگی مستقبل کے نتائج کی ضمانت نہیں دیتی ہے۔

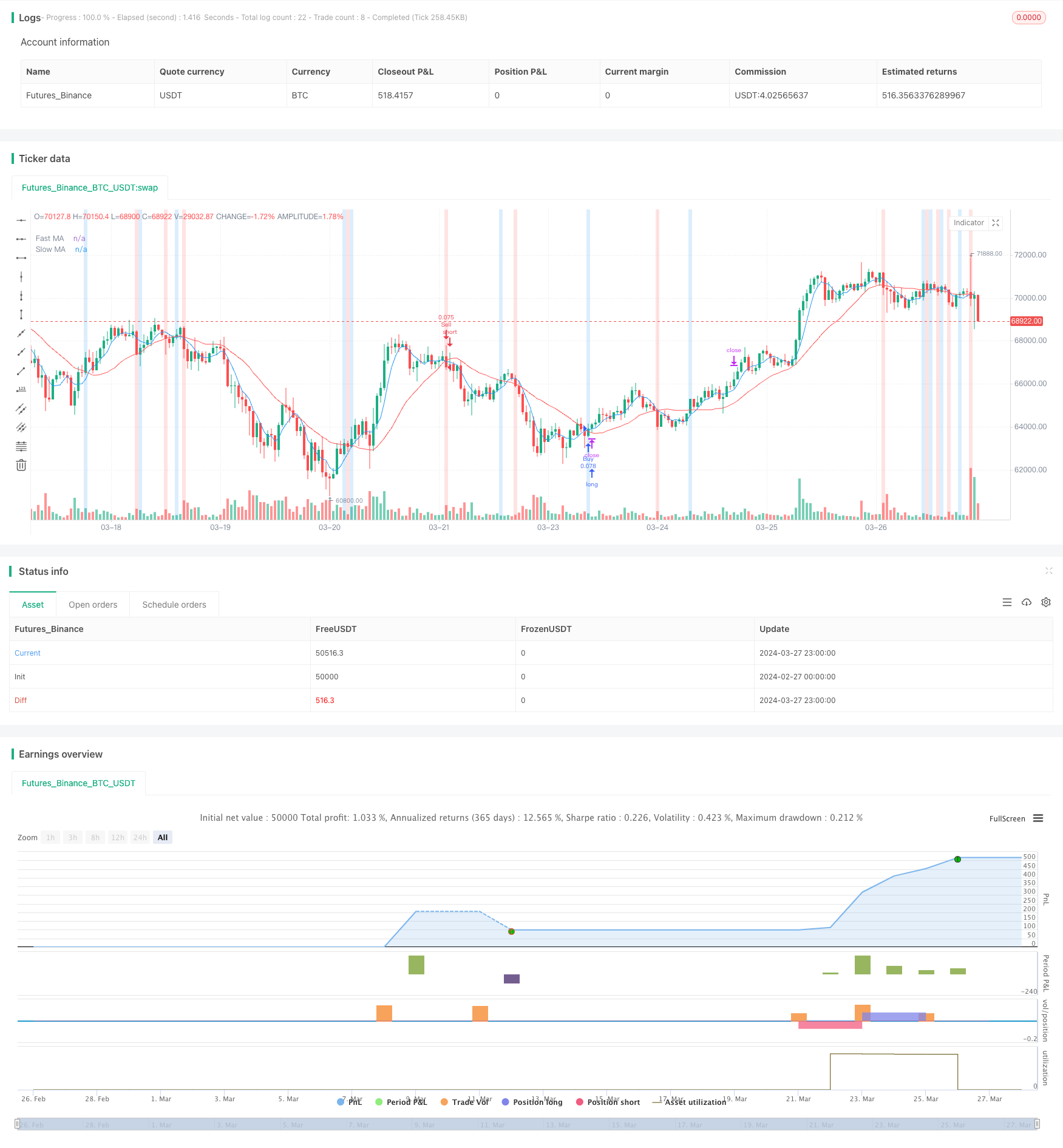

/*backtest

start: 2024-02-27 00:00:00

end: 2024-03-28 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Big Runner", shorttitle="Sprinter", overlay=true,

initial_capital=100000,

default_qty_type=strategy.percent_of_equity,

default_qty_value=100)

// Leverage Input

leverage = input.float(1, title="Leverage", minval=1, step=0.1)

// Moving Average Settings

fastLength = input(5, title="Fast Length")

slowLength = input(20, title="Slow Length")

fastMA = ta.sma(close, fastLength)

slowMA = ta.sma(close, slowLength)

// Trend Ribbon Settings

ribbonColor = input(true, title="Show Trend Ribbon")

ribbonLength = input(20, title="Ribbon Length")

ribbonColorUp = color.new(color.blue, 80)

ribbonColorDown = color.new(color.red, 80)

ribbonUp = ta.crossover(close, ta.sma(close, ribbonLength))

ribbonDown = ta.crossunder(close, ta.sma(close, ribbonLength))

// Buy and Sell Signals

buySignal = ta.crossover(close, fastMA) and ta.crossover(fastMA, slowMA)

sellSignal = ta.crossunder(close, fastMA) and ta.crossunder(fastMA, slowMA)

// Input for SL/TP percentages and toggle

use_sl_tp = input(true, title="Use Stop Loss/Take Profit")

take_profit_long_percent = input(4.0, title="Take Profit Long (%)") / 100

take_profit_short_percent = input(7.0, title="Take Profit Short (%)") / 100

stop_loss_long_percent = input(2.0, title="Stop Loss Long (%)") / 100

stop_loss_short_percent = input(2.0, title="Stop Loss Short (%)") / 100

// Calculate SL and TP levels

calculate_sl_tp(entryPrice, isLong) =>

stopLoss = isLong ? entryPrice * (1 - stop_loss_long_percent) : entryPrice * (1 + stop_loss_short_percent)

takeProfit = isLong ? entryPrice * (1 + take_profit_long_percent) : entryPrice * (1 - take_profit_short_percent)

[stopLoss, takeProfit]

// Plotting Moving Averages

plot(fastMA, color=color.blue, title="Fast MA")

plot(slowMA, color=color.red, title="Slow MA")

// Plotting Trend Ribbon

bgcolor(ribbonColor ? ribbonUp ? ribbonColorUp : ribbonDown ? ribbonColorDown : na : na)

// Calculate position size based on the percentage of the portfolio and leverage

percentOfPortfolio = input.float(10, title="Percent of Portfolio")

positionSizePercent = percentOfPortfolio / 100 * leverage

positionSize = strategy.equity * positionSizePercent / close

// Strategy Execution with Leverage

var float stopLossLong = na

var float takeProfitLong = na

var float stopLossShort = na

var float takeProfitShort = na

if (buySignal)

entryPrice = close

[stopLossLong, takeProfitLong] = calculate_sl_tp(entryPrice, true)

strategy.entry("Buy", strategy.long, qty=positionSize)

if use_sl_tp

strategy.exit("Take Profit Long", "Buy", limit=takeProfitLong)

strategy.exit("Stop Loss Long", "Buy", stop=stopLossLong)

if (sellSignal)

entryPrice = close

[stopLossShort, takeProfitShort] = calculate_sl_tp(entryPrice, false)

strategy.entry("Sell", strategy.short, qty=positionSize)

if use_sl_tp

strategy.exit("Take Profit Short", "Sell", limit=takeProfitShort)

strategy.exit("Stop Loss Short", "Sell", stop=stopLossShort)

strategy.close("Buy", when = sellSignal)

strategy.close("Sell", when = buySignal)

// Manual Input Fields for API Parameters

var string api_enter_long = input("", title="API Enter Long Parameters")

var string api_exit_long = input("", title="API Exit Long Parameters")

var string api_enter_short = input("", title="API Enter Short Parameters")

var string api_exit_short = input("", title="API Exit Short Parameters")