ڈبل موونگ ایوریج لیگ بریک تھرو حکمت عملی

جائزہ

“ڈبل میڈین لائن لیگریٹڈ بریک ٹریڈنگ حکمت عملی” ایک عام طور پر استعمال ہونے والی تکنیکی تجزیہ ٹریڈنگ حکمت عملی ہے۔ اس حکمت عملی میں دو مختلف ادوار کی سادہ حرکت پذیر اوسط ((SMA) اور اوسط حقیقی طول و عرض ((ATR) اشارے شامل ہیں ، جس کا مقصد مارکیٹ کے رجحانات کے موڑ کو پکڑنا اور کم خطرہ والے اعلی منافع بخش تجارت کو حاصل کرنا ہے۔ اس کا بنیادی نظریہ میڈین لائن کی لیگریٹڈ اور مارکیٹ کی اتار چڑھاؤ کا فائدہ اٹھانا ہے ، جب قیمتیں میڈین لائن کو توڑتی ہیں اور اتار چڑھاؤ کی شرح کنٹرول کے اندر ہوتی ہے تو ٹریڈنگ سگنل پیدا کرتی ہے۔

حکمت عملی کا اصول

اس حکمت عملی کے بنیادی اصول درج ذیل ہیں:

- دو مختلف دورانیوں کی سادہ منتقل اوسط ((SMA) کا حساب لگائیں ، ڈیفالٹ دورانیے 14 اور 50 ہیں۔

- مارکیٹ میں اتار چڑھاؤ کی پیمائش کرنے کے لئے اے ٹی آر اشارے کا حساب لگائیں ، جس کی ڈیفالٹ مدت 14 ہے۔

- قیمتوں میں اتار چڑھاؤ کے لئے حوالہ کے طور پر اے ٹی آر کو اوپر اور نیچے کی سلاخوں پر ڈرائنگ کریں۔ اوپر کی سلاخوں کو اعلی ترین قیمت کے علاوہ اے ٹی آر کے ضرب ضرب ((ڈیفالٹ 1.5) سے حاصل کیا جاتا ہے ، اور نیچے کی سلاخوں کو کم قیمت کے علاوہ اے ٹی آر کے ضرب ضرب سے حاصل کیا جاتا ہے۔

- جب قریبی اوسط لائن قریبی اوسط لائن کے اوپر اور قریبی اوسط لائن طویل مدتی اوسط لائن کے اوپر ہوتی ہے تو ، ایک کثیر سگنل پیدا ہوتا ہے اور اوپر کی تیر K لائن کے نیچے کھینچتا ہے۔

- جب قریبی اوسط لائن قریبی اوسط لائن سے نیچے ہوتی ہے اور قریبی اوسط لائن طویل مدتی اوسط لائن سے نیچے ہوتی ہے تو ، ایک کم کرنے کا اشارہ پیدا ہوتا ہے اور نیچے کی طرف تیر K لائن کے اوپر کھینچا جاتا ہے۔

- سٹاپ اور سٹاپ پوزیشن سیٹ کریں ، سٹاپ پوزیشن کم از کم قیمت کے لئے کم سے کم اے ٹی آر کی ضرب ضرب ، سٹاپ پوزیشن کھولنے کی قیمت کے لئے جمع ((کھولنے کی قیمت - سٹاپ پوزیشن) ضرب 2 گنا

مندرجہ بالا اصولوں سے یہ ظاہر ہوتا ہے کہ یہ حکمت عملی ایک مساوی لائن سسٹم کے رجحان کا فیصلہ اور اے ٹی آر اشارے کی اتار چڑھاؤ کی شرح کی پیمائش کو جوڑتی ہے ، جس میں رجحانات کی پیروی کی جاتی ہے ، جبکہ واپسی کے خطرے کو کنٹرول کیا جاتا ہے ، یہ ایک رجحان ساز حکمت عملی ہے۔

طاقت کا تجزیہ

ڈبل مساوی پیچھے ہٹنے کی حکمت عملی کے فوائد یہ ہیں:

- رجحانات کا سراغ لگانا: مساوی لائن کے نظام کے ذریعے رجحانات کی سمت کا تعین کرنا ، مارکیٹ کے بڑے رجحانات کو پکڑنا ، مارکیٹ کے مطابق ہونا۔

- رسک کنٹرول: اے ٹی آر اشارے کا استعمال کرتے ہوئے مارکیٹ میں اتار چڑھاؤ کی پیمائش کریں ، معقول اسٹاپ نقصان کی حد طے کریں ، اور واپسی کو قابل قبول حدود میں کنٹرول کریں۔

- پیرامیٹرز کی لچک: اوسط لائن کا دورانیہ ، اے ٹی آر کا دورانیہ اور ضرب جیسے پیرامیٹرز کو مختلف مارکیٹوں اور اقسام کے مطابق بہتر اور ایڈجسٹ کیا جاسکتا ہے ، جس میں کچھ عالمگیریت ہے۔

- انٹرویو واضح ہے: ٹریڈنگ سگنل سادہ اور واضح ہیں ، جو مختلف سطحوں کے سرمایہ کاروں کے لئے موزوں ہیں۔

خطرے کا تجزیہ

اگرچہ اس حکمت عملی کے کچھ فوائد ہیں ، لیکن اس کے ساتھ کچھ خطرات بھی ہیں:

- بار بار تجارت: جب مارکیٹ میں بڑی اتار چڑھاؤ ہوتا ہے اور رجحان واضح نہیں ہوتا ہے تو یہ حکمت عملی بار بار تجارت کے اشارے پیدا کرسکتی ہے ، جس سے تجارت کی لاگت میں اضافہ ہوتا ہے۔

- پسماندہ: یکساں نظام کی نوعیت کچھ پسماندہ ہے ، مارکیٹ کی تبدیلی کے آغاز میں کچھ پیچھے ہٹنا پڑ سکتا ہے۔

- پیرامیٹرز کی اصلاح: مختلف پیرامیٹرز کی ترتیبات حکمت عملی کی کارکردگی پر بہت زیادہ اثر ڈالتی ہیں ، مختلف مارکیٹوں اور اقسام کے لئے پیرامیٹرز کی اصلاح کی ضرورت ہوتی ہے ، جس سے عمل درآمد میں دشواری بڑھ جاتی ہے۔

مندرجہ بالا خطرات کے لئے، آپ کو مندرجہ ذیل پہلوؤں میں اصلاح اور بہتری کر سکتے ہیں:

- رجحان فلٹر متعارف کروائیں: تجارتی سگنل پیدا کرنے سے پہلے ، بڑے دور کے رجحان کی سمت کا اندازہ لگائیں ، اور صرف اس صورت میں تجارت کریں جب بڑے دور کے رجحانات واضح ہوں ، تاکہ بار بار تجارت کو کم کیا جاسکے۔

- اسٹاپ نقصان کو بہتر بنانا: متحرک اسٹاپ طریقوں جیسے موبائل اسٹاپ ، اتار چڑھاؤ کی روک تھام ، اور مارکیٹ کی اتار چڑھاؤ کی رفتار کے مطابق اسٹاپ پوزیشن کو ایڈجسٹ کرنے کے لئے حکمت عملی کی لچک کو بڑھانے پر غور کیا جاسکتا ہے۔

- مجموعہ کی اصلاح: حکمت عملی کو دوسرے تکنیکی اشارے یا بنیادی عوامل کے ساتھ جوڑ کر حکمت عملی کی استحکام میں اضافہ کریں۔

اصلاح کی سمت

اس حکمت عملی کو مندرجہ ذیل پہلوؤں سے بہتر بنایا جاسکتا ہے:

- پیرامیٹرز کو خود سے اپنانے کی اصلاح: مختلف نسلوں اور ادوار کے ل automatically ، خود بخود بہترین پیرامیٹرز کا مجموعہ تلاش کریں ، انسانی پیرامیٹرز کی جانچ پڑتال کے کام کی مقدار کو کم کریں۔ جینیاتی الگورتھم ، گرڈ سرچ اور دیگر طریقوں کو اپنانے کے لئے بہتر بنایا جاسکتا ہے۔

- سگنل فلٹرنگ: تجارتی سگنل پیدا کرنے کے بعد ، سگنل کی دوسری تصدیق کے لئے دوسرے تکنیکی اشارے یا بنیادی عوامل کو مزید متعارف کرایا جاسکتا ہے ، جس سے سگنل کے معیار کو بہتر بنایا جاسکتا ہے۔ مثال کے طور پر ، حجم اشارے شامل کریں ، رجحان کی طاقت کا فیصلہ کریں۔ میکرو اکنامک ڈیٹا شامل کریں ، یہ فیصلہ کریں کہ کیا وسیع تر ماحول رجحان کو جاری رکھنے کے لئے موزوں ہے۔

- پوزیشن مینجمنٹ: جب پوزیشن کھولی جاتی ہے تو ، مارکیٹ میں اتار چڑھاؤ کی شرح ، اکاؤنٹ کے خطرے اور دیگر عوامل کے مطابق پوزیشن کا سائز متحرک طور پر ایڈجسٹ کیا جاسکتا ہے ، تاکہ ایک ہی تجارت کے خطرے پر قابو پایا جاسکے۔ جیسے کیلی فارمولہ ، فکسڈ تناسب کا طریقہ اور دیگر طریقوں سے پوزیشن مینجمنٹ کریں۔

- چلنے والا نقصان: ابتدائی روک تھام کی سطح طے شدہ ہے ، اور جب قیمت فائدہ مند سمت میں منتقل ہوتی ہے تو ، روک تھام کی پوزیشن کو بھی فائدہ مند سمت میں منتقل کرنے پر غور کیا جاسکتا ہے ، جس سے واپسی کو کم کیا جاسکتا ہے ، اور فنڈز کی افادیت میں اضافہ ہوتا ہے۔

مندرجہ بالا اصلاح سے حکمت عملی کی موافقت ، استحکام اور منافع بخش صلاحیت میں اضافہ ہوسکتا ہے۔ تاہم ، یہ بات ذہن میں رکھنی چاہئے کہ ضرورت سے زیادہ اصلاح سے حکمت عملی کا منحنی فٹ ہوجاتا ہے ، جو نمونے کے باہر خراب کارکردگی کا مظاہرہ کرتا ہے ، لہذا نمونے کے اندر اور باہر بھرپور جانچ پڑتال کی ضرورت ہے۔

خلاصہ کریں۔

“دوہری مساوی لائن کے پیچھے سے ٹوٹنے کی حکمت عملی” ایک کلاسیکی رجحان کی پیروی کی حکمت عملی ہے ، جس میں مساوی لائن کے نظام کے ذریعہ رجحان کی سمت کا فیصلہ کیا جاتا ہے ، اے ٹی آر اشارے کا استعمال کرتے ہوئے خطرے کو کنٹرول کیا جاتا ہے ، رجحان کی صورتحال کو پکڑنے کے ساتھ ساتھ خطرے کے انتظام کو بھی مدنظر رکھا جاتا ہے۔ اگرچہ کچھ تاخیر اور بار بار تجارت کے مسائل موجود ہیں ، لیکن اس حکمت عملی کی کارکردگی کو مزید بہتر بنانے کے لئے ، اسٹاپ نقصانات کو بہتر بنانے ، سگنل فلٹرنگ ، پیرامیٹرز کو اپنانے ، پوزیشن مینجمنٹ وغیرہ کو متعارف کرانے کے ذریعہ ، اس حکمت عملی کو ایک عملی مقدار میں تجارت کی حکمت عملی بنایا جاسکتا ہے۔

/*backtest

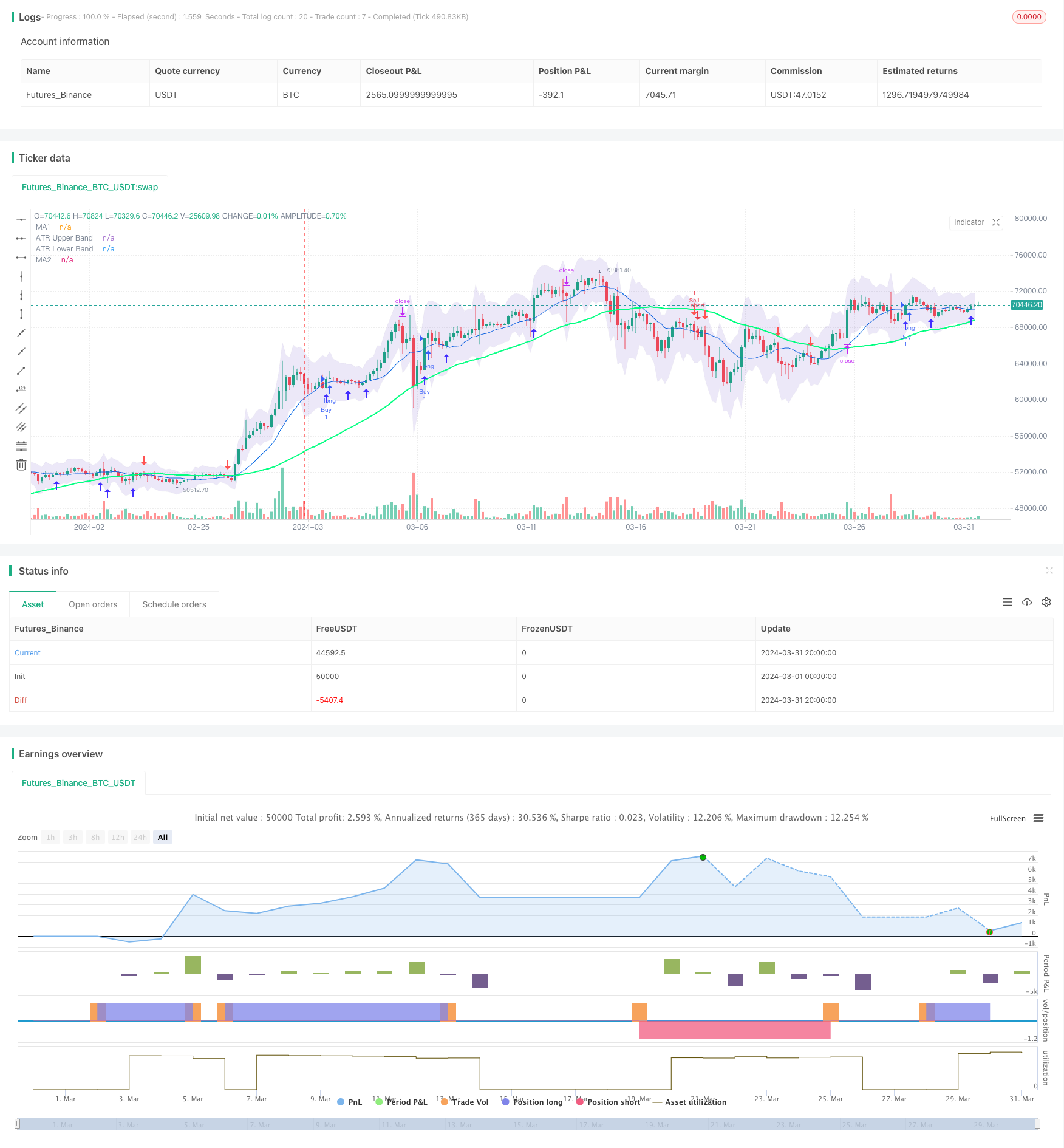

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="2 Moving Averages", shorttitle="2MA", overlay=true)

// Moving Averages

len = input(14, minval=1, title="Length MA1")

src = input(close, title="Source MA1")

ma1 = sma(src, len)

len2 = input(50, minval=1, title="Length MA2")

src2 = input(close, title="Source MA2")

ma2 = sma(src2, len2)

// Plotting Moving Averages

plot(ma1, color=#0b6ce5, title="MA1")

plot(ma2, color=#00ff80, linewidth=2, title="MA2")

// ATR Bands

atrLength = input(14, title="ATR Length")

atrMultiplier = input(1.5, title="ATR Multiplier")

upperBand = high + atr(atrLength) * atrMultiplier

lowerBand = low - atr(atrLength) * atrMultiplier

u =plot(upperBand, color=color.rgb(217, 220, 223, 84), title="ATR Upper Band")

l = plot(lowerBand, color=color.rgb(217, 220, 223, 84), title="ATR Lower Band")

fill(u, l, color=#471eb821, title="ATR Background")

// Conditions for plotting arrows

upArrowCondition = ma1 > ma2 and crossover(close, ma1)

downArrowCondition = ma1 < ma2 and crossunder(close, ma1)

// Plotting arrows

plotshape(upArrowCondition, style=shape.arrowup, color=color.rgb(66, 45, 255), size=size.normal, location=location.belowbar, title="Up Arrow")

plotshape(downArrowCondition, style=shape.arrowdown, color=color.red, size=size.normal, location=location.abovebar, title="Down Arrow")

// Checkbox for trade execution

showTrades = input(true, title="Hiển thị giao dịch")

// Buy Condition

if (upArrowCondition and showTrades)

strategy.entry("Buy", strategy.long)

// Sell Condition

if (downArrowCondition and showTrades)

strategy.entry("Sell", strategy.short)

// Stop Loss and Take Profit

stopLossBuy = low - atr(14) * atrMultiplier

takeProfitBuy = close + (close - stopLossBuy) * 2

stopLossSell = high + atr(14) * atrMultiplier

takeProfitSell = close - (stopLossSell - close) * 2

strategy.exit("Exit Buy", "Buy", stop=stopLossBuy, limit=takeProfitBuy)

strategy.exit("Exit Sell", "Sell", stop=stopLossSell, limit=takeProfitSell)