جائزہ

یہ حکمت عملی بنیادی طور پر مارکیٹ کے رجحانات اور اتار چڑھاؤ کو پکڑنے کے لئے چلتی اوسط اور بلینز کا استعمال کرتی ہے۔ اس حکمت عملی میں تین مختلف متحرک اوسط استعمال کی جاتی ہیں: سادہ منتقل اوسط ((SMA) ، وزن میں چلنے والی اوسط ((WMA) اور اشاریہ منتقل اوسط ((EMA) ۔ بلینز کا استعمال کرتے ہوئے قیمتوں کے راستے کو طے کیا جاتا ہے ، اور بالائی اور بالائی پٹریوں کو کھولنے کے لئے پوزیشن پر امن کے سگنل کے طور پر استعمال کیا جاتا ہے۔ جب قیمت بلینز کے اوپری پٹریوں کو توڑتی ہے تو خالی پوزیشن کھولی جاتی ہے ، اور نیچے کی پٹریوں کو توڑنے پر زیادہ پوزیشن کھولی جاتی ہے۔

حکمت عملی کا اصول

- تین مختلف ادوار کی متحرک اوسطات کا حساب لگائیں: سست SMA ، تیز EMA اور درمیانی WMA ، جو بالترتیب مارکیٹ کے طویل ، قلیل اور درمیانی مدت کے رجحانات کی عکاسی کرتے ہیں۔

- قیمت کے معیار کے فرق کے مطابق حساب کتاب کے دو گروپ برین بینڈ: کھلنے والے برین بینڈ ((اوپر اور نیچے کی دوری قریب تر ہے) اور کھلنے والے برین بینڈ ((اوپر اور نیچے کی دوری وسیع تر ہے) ۔ کھلنے والے برین بینڈ پوزیشن کھولنے کے لئے استعمال کیا جاتا ہے ، اور کھلنے والے برین بینڈ کھلے پوزیشن کے نقصان کے لئے استعمال کیا جاتا ہے۔

- جب فاسٹ ای ایم اے پر کھلی ہوئی پوزیشنوں کو کھولنے کے لئے برلن کی پٹریوں کو کھولا جاتا ہے تو ، خالی پوزیشنیں کھولی جاتی ہیں۔ جب فاسٹ ای ایم اے کے نیچے کھلی ہوئی پوزیشنوں کو کھولنے کے لئے برلن کی پٹریوں کو کھولا جاتا ہے تو ، کثیر پوزیشنیں کھولی جاتی ہیں۔ اس کا مطلب یہ ہے کہ قیمتیں اوسط سے زیادہ انحراف کرتی ہیں ، اور رجحانات پیدا ہوسکتے ہیں۔

- ایک بار پوزیشن کھولی جانے کے بعد ، اگر قیمت مزید اوپر کی طرف سے نقصان دہ بلینڈ کو ٹریک کرتی ہے تو ، تمام کثیر پوزیشنوں کو ختم کردیں۔ اگر قیمت مزید نیچے کی طرف سے نقصان دہ بلینڈ کو ٹریک کرتی ہے تو ، تمام خالی پوزیشنوں کو ختم کردیں۔ یہ نقصان پر قابو پانے کے لئے ہے ، اور اگر رجحان الٹ جاتا ہے تو ، اس کا خاتمہ ہوگا۔

- مندرجہ بالا عمل مسلسل چلتا ہے، جس سے حکمت عملی کو مارکیٹ کے رجحانات کے مطابق پوزیشنوں کو ایڈجسٹ کرنے کے لئے لچکدار بناتا ہے، اور مستحکم آمدنی حاصل کرنے کے لئے بروقت روکنے کے لئے روکتا ہے.

اسٹریٹجک فوائد

- مارکیٹ کے رجحانات کو مختلف سطحوں پر مکمل طور پر پکڑنے کے لئے تین مختلف رفتاروں کی متحرک اوسط کو مدنظر رکھا گیا ہے۔

- بورن بینڈ کو کھلی پوزیشن کی شرط کے طور پر متعارف کرایا گیا ہے ، جس میں مارکیٹ میں اتار چڑھاؤ کی رفتار کے مطابق متحرک طور پر ایڈجسٹ کیا جاسکتا ہے ، اور حالات کا لچکدار جواب دیا جاسکتا ہے۔

- برین بینڈ کو روکیں ، واپسی کو کنٹرول کریں ، اور مارکیٹ میں شدید اتار چڑھاو کے دوران کھلنے سے بچنے کے ل.

- واضح منطق، سادہ قواعد، آسانی سے لاگو کرنے اور بہتر بنانے کے لئے.

- اس کا اطلاق وسیع پیمانے پر ہوتا ہے اور یہ مختلف مارکیٹوں اور مختلف ٹائم فریموں میں کام کرتا ہے۔

اسٹریٹجک رسک

- ہلچل مچانے والی مارکیٹوں میں ، بار بار پوزیشنوں کو ختم کرنے کے نتیجے میں بڑے پیمانے پر لین دین کی لاگت آسکتی ہے ، جس سے منافع ختم ہوجاتا ہے۔

- رجحان کی تبدیلی کے ابتدائی مرحلے میں ، حکمت عملی شاید ابھی بھی رجحان کی سمت میں تجارت کرتی ہے ، جس سے کچھ نقصان ہوتا ہے۔

- قیمتوں میں تیزی سے اضافے جیسے انتہائی حالات کے لئے ، برلن بینڈ کو روکنے سے خطرے کو اچھی طرح سے کنٹرول نہیں کیا جاسکتا ہے۔

- پیرامیٹرز کا غلط انتخاب (جیسے چلتی اوسط کی مدت ، برلن بینڈوڈتھ وغیرہ) حکمت عملی کو ناکام بنا سکتا ہے۔

- اگر مارکیٹ میں مسلسل اتار چڑھاؤ جاری رہتا ہے تو ، حکمت عملی طویل عرصے تک واضح رجحانات کے مواقع پر قبضہ کرنے سے قاصر ہوسکتی ہے۔

حکمت عملی کی اصلاح کی سمت

- متحرک اوسط کی مدت اور بلین بینڈوڈتھ پیرامیٹرز کو مناسب طریقے سے بڑھانا تاکہ ہلکے بازاروں میں تجارت کی تعدد اور لاگت کو کم کیا جاسکے۔

- زیادہ سے زیادہ تکنیکی اشارے یا مارکیٹ کے جذبات کے اشارے کو بطور فلٹر متعارف کروائیں تاکہ پوزیشن کھولنے کے سگنل کی درستگی کو بہتر بنایا جاسکے اور اس سے بچنے کے لئے کہ رجحان کے آغاز میں نقصان دہ تجارت ہوسکتی ہے۔

- خطرے کو کنٹرول کرنے کے لئے انتہائی حالات کے لئے خصوصی قواعد مرتب کریں ، جیسے کہ پرواز کے وقت نئی پوزیشن کھولنے پر پابندی لگانا۔

- پیرامیٹرز کو بہتر بنانے کے لئے، موجودہ مارکیٹ کے لئے سب سے زیادہ مناسب پیرامیٹرز کا مجموعہ تلاش کریں، اور حکمت عملی کی استحکام کو بہتر بنائیں.

- اسٹریٹجک خطرات کو مزید کنٹرول کرنے کے لئے پوزیشن مینجمنٹ اور فنڈ مینجمنٹ کے قواعد میں اضافہ کریں ، جیسے پوزیشن کی پوزیشن کو رجحان کی طاقت یا منافع کے مطابق ایڈجسٹ کریں ، مجموعی طور پر روکنے کی حد طے کریں ، وغیرہ۔

خلاصہ کریں۔

مارینا پارفینوفا اسکول پروجیکٹ روبوٹ ایک ایسی کوانٹیویٹی ٹریڈنگ حکمت عملی ہے جو چلتی اوسط اور برلن بینڈ پر مبنی ہے۔ اس میں مارکیٹ کے رجحانات کو پکڑنے کے ذریعے منافع کمانے کی کوشش کی جاتی ہے ، اور اسی وقت برلن بینڈ اسٹاپ نقصان لائن کے ذریعے واپسی کو کنٹرول کیا جاتا ہے۔ حکمت عملی کی منطق سادہ اور واضح ہے ، اس کا اطلاق وسیع ہے ، اور پیرامیٹرز کو مارکیٹ کی خصوصیات کے مطابق لچکدار طریقے سے ایڈجسٹ کیا جاسکتا ہے۔ تاہم ، عملی استعمال میں ، ہلچل والے بازار ، انتہائی حالات ، پیرامیٹرز کی اصلاح اور دیگر امور پر توجہ دینے کی ضرورت ہے ، اور فنڈ مینجمنٹ اور پوزیشن مینجمنٹ کے قواعد کو مزید بہتر بنانے کی ضرورت ہے۔ مجموعی طور پر ، اس حکمت عملی کو بنیادی کوانٹیویٹی ٹریڈنگ فریم ورک کے طور پر استعمال کیا جاسکتا ہے ، جس کی بنیاد پر اس کو مستقل طور پر بہتر اور بہتر بنایا جاسکتا ہے ، تاکہ زیادہ مستحکم اور صحت مند تجارتی اثر حاصل کیا جاسکے۔

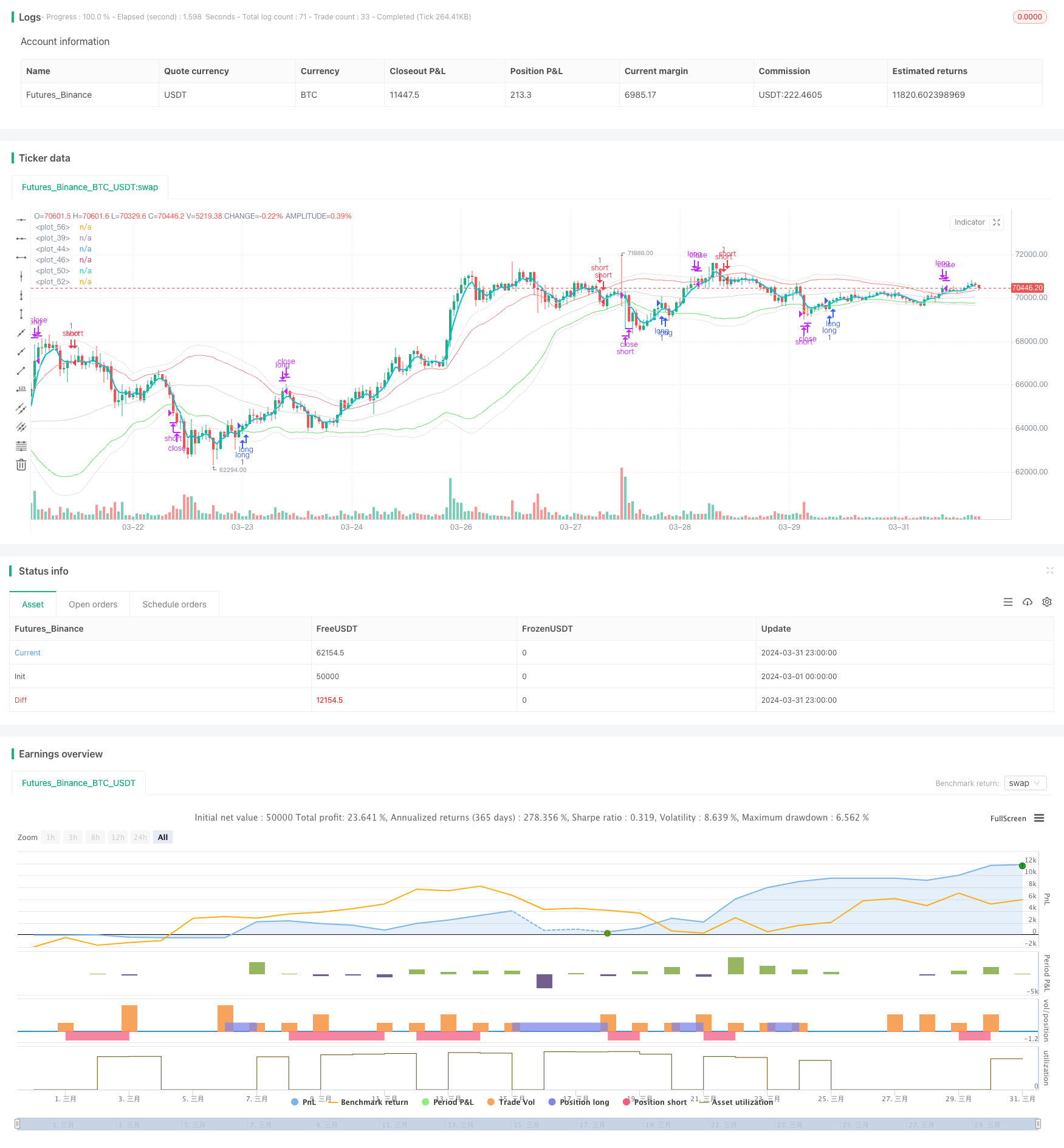

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy ("Marina Parfenova School Project Bot", overlay = true)

sma(price, n) =>

result = 0.0

for i = 0 to n - 1

result := result + price [i] / n

result

wma(price, n) =>

result = 0.0

sum_weight = 0.0

weight = 0.0

for i = 0 to n - 1

weight := n - 1

result := result + price [i]*weight

sum_weight := sum_weight + weight

result/sum_weight

ema(price, n) =>

result = 0.0

alpha = 2/(n + 1)

prevResult = price

if (na(result[1]) == false)

prevResult := result[1]

result := alpha * price + (1 - alpha) * prevResult

/// Настройки

n_slow = input.int(50, "Период медленной скользящей средней", step=5)

n_fast = input.int(4, "Период быстрой скользящей средней")

n_deviation = input.int(30, "Период среднеквадратического отклонения", step=5)

k_deviation_open = input.float(1.2, "Коэффициент ширины коридора покупки", step=0.1)

k_deviation_close = input.float(1.6, "Коэффициент ширины коридора продажи", step=0.1)

// ----- Линии индикаторов -----

// Медленная скользящая

sma = sma(close, n_slow)

plot(sma, color=#d3d3d3)

// Линии Боллинджера, обозначающие коридор цены

bollinger_open = k_deviation_open * ta.stdev(close, n_deviation)

open_short_line = sma + bollinger_open

plot(open_short_line, color=#ec8383)

open_long_line = sma - bollinger_open

plot(open_long_line, color=#6dd86d)

bollinger_close = k_deviation_close * ta.stdev(close, n_deviation)

close_short_line = sma + bollinger_close

plot(close_short_line, color=#e3e3e3)

close_long_line = sma - bollinger_close

plot(close_long_line, color=#e3e3e3)

// Быстрая скользящая

ema = ema(close, n_fast)

plot(ema, color = color.aqua, linewidth = 2)

// ----- Сигналы для запуска стратегии -----

// если ema пересекает линию open_short сверху вниз - сигнал на создание ордера в short

if(ema[1] >= open_short_line[1] and ema < open_short_line)

strategy.entry("short", strategy.short)

// если ema пересекает линию open_long снизу вверх - сигнал на создание ордера в long

if(ema[1] <= open_long_line[1] and ema > open_long_line)

strategy.entry("long", strategy.long)

// если свеча пересекает верхнюю линию коридора продажи - закрываем все long-ордера

if (high >= close_short_line)

strategy.close("long")

// если свеча пересекает нижнюю линию коридора продажи - закрываем все short-ордера

if (low <= close_long_line)

strategy.close("short")