جائزہ

ایک کثیر سطحی اوپرا خرید اوپری فروخت شاک خریدنے کی حکمت عملی ایک طویل فاریکس ٹریڈنگ کی حکمت عملی ہے جو خاص طور پر بیل مارکیٹ کے ماحول کے لئے ڈیزائن کی گئی ہے۔ اس حکمت عملی میں مارکیٹ میں ایڈجسٹمنٹ کے دوران بہترین خریدنے کے لئے بے ترتیب اشارے ((Stochastic) اور بے ترتیب نسبتا strong مضبوط اشارے ((Stochastic RSI) کا مجموعہ استعمال کیا جاتا ہے۔ حکمت عملی میں تین درجے کے اہرام کا طریقہ استعمال کیا جاتا ہے ، جس میں ڈالر کی لاگت کی اوسط (ڈی سی اے) کے اثرات کی نقالی کی جاتی ہے ، جس کا مقصد مارکیٹ میں ردوبدل سے پیدا ہونے والے سرمایہ کاری کے مواقع کو پکڑنا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی اصول یہ ہے کہ اوور سیل علاقوں میں خرید کے اشارے کی نشاندہی کرکے “کم خرید” کو حاصل کیا جائے۔

- طویل دورانیے کے ساتھ بے ترتیب اشارے ((K) اور بے ترتیب آر ایس آئی اشارے ((Kr)) استعمال کریں۔

- اوور سیل لائن ((20) اور اوور خرید لائن ((99) کو اوپر کی طرف سیٹ کریں ، تاکہ وہ بیل مارکیٹ کے ماحول کے مطابق ہو۔

- جب K اور Kr ایک ہی وقت میں اوور سیل لائن ((20) سے نیچے ہوں تو ، حکمت عملی خریدنے کے مواقع تلاش کرنا شروع کردیتی ہے۔

- مندرجہ بالا شرائط کو پورا کرنے کی صورت میں، ایک بار Kr لائن پر D لائن کو توڑنے کے بعد، ایک خرید سگنل کو ٹرگر کریں۔

- ہر اکاؤنٹ میں 20 فیصد جمع کرنے کے لئے 3 درجے کے اہرام کی طرح جمع کرنا۔

- جب Kr لائن اوور بی لائن ((99) تک پہنچ جاتی ہے یا اس سے زیادہ ہوجاتی ہے تو ، تمام پوزیشنوں کو ختم کردیا جاتا ہے۔

اس حکمت عملی میں کوئی نقصان نہیں ہے ، جو بیل مارکیٹ کے رجحانات پر مضبوط اعتماد کی عکاسی کرتا ہے۔

اسٹریٹجک فوائد

- رجحانات کے مطابق رجحانات: بیل مارکیٹ کے لئے ڈیزائن کیا گیا ہے ، جو بڑھتے ہوئے رجحانات میں واپسی کے مواقع سے فائدہ اٹھاتا ہے۔

- ایک سے زیادہ تصدیق: دو اشارے کے ساتھ مل کر ، داخلے کے اشارے کی وشوسنییتا کو بہتر بنائیں۔

- لچکدار ذخیرہ اندوزی: تین درجے کے اہرام کی طرح ذخیرہ اندوزی کا طریقہ ، اوسط لاگت کو کم کرنے اور خطرے کو کنٹرول کرنے کے لئے۔

- لچکدار: پیرامیٹرز کو ایڈجسٹ کرکے ، مختلف مارکیٹ کے حالات کے مطابق ڈھال لیا جاسکتا ہے۔

- سادہ اور بدیہی: حکمت عملی کی منطق واضح ہے اور اسے سمجھنے اور اس پر عمل درآمد کرنا آسان ہے۔

- آٹومیشن دوستانہ: کوڈ سادہ ہے، آسان خود کار طریقے سے ٹرانزیکشنز کو لاگو کرنے کے لئے.

اسٹریٹجک رسک

جعلی توڑنے کا خطرہ: ہلچل والے شہر میں اکثر جعلی سگنل لگائے جاسکتے ہیں۔ حل: اضافی رجحان کی تصدیق کے اشارے شامل کریں ، جیسے کہ ایک منتقل اوسط۔

زیادہ پوزیشن لگانے کا خطرہ: لگاتار گرنے سے زیادہ پوزیشن لگانے کا خطرہ ہوتا ہے۔ حل: زیادہ سے زیادہ پوزیشن کی حد مقرر کریں یا متحرک طور پر بڑھتی ہوئی تناسب کو ایڈجسٹ کریں۔

ریپڈ میسجنگ کا خطرہ: سخت داخلے کے تقاضوں کی وجہ سے ریپڈ میسجنگ کا خطرہ ہے۔ حل: مزید حساس قلیل مدتی اشارے شامل کرنے پر غور کریں۔

اسٹاپ نقصان کا فقدان: شدید ریٹرننگ میں زیادہ نقصان کا سامنا کرنا پڑ سکتا ہے۔ حل: اتار چڑھاؤ کی بنیاد پر متحرک سٹاپ نقصان کا طریقہ کار متعارف کرانا۔

پیرامیٹر حساسیت: حکمت عملی کی کارکردگی پیرامیٹرز کی ترتیب پر بہت زیادہ انحصار کر سکتی ہے۔ حل: پیرامیٹرز کی مکمل اصلاح اور ریٹرننگ۔

حکمت عملی کی اصلاح کی سمت

متحرک پیرامیٹرز ایڈجسٹمنٹ: اسٹوکاسٹک اور آر ایس آئی کا دورانیہ مارکیٹ میں اتار چڑھاؤ کے مطابق خود بخود ایڈجسٹ ہوتا ہے۔ وجہ: مارکیٹ کے مختلف حالات میں حکمت عملی کی بہتر موافقت۔

رجحان فلٹر متعارف کرایا: رجحان کی تصدیق کے طور پر طویل مدتی منتقل اوسط شامل کریں. اس کی وجہ یہ ہے کہ اس نے ہنگامہ خیز شہر میں جعلی سگنل کو کم کرنے اور داخلے کے معیار کو بہتر بنانے میں مدد کی ہے۔

متحرک پوزیشننگ: مارکیٹ میں اتار چڑھاؤ اور اکاؤنٹ کے منافع اور نقصان کی بنیاد پر ہر پوزیشننگ کے تناسب کو ایڈجسٹ کریں۔ وجہ: خطرے کو بہتر طریقے سے کنٹرول کرنا اور فنڈز کو بہتر طریقے سے استعمال کرنا۔

منافع میں اضافے کے لئے بندش کا طریقہ کار: جب کرکٹر اوور بائڈ زون میں پہنچ جاتا ہے تو ، تمام اسٹاک کو صاف کرنے کے بجائے ، ان میں سے کچھ کو کم کردیا جاتا ہے۔ وجہ: بڑے رجحانات سے بچنے اور طویل مدتی فوائد کو بہتر بنانے کے لئے۔

مارکیٹ کے جذبات کے اشارے کو مربوط کریں ، جیسے VIX یا فنڈز کے بہاؤ کے اشارے ، تاکہ انٹری کے وقت کو بہتر بنایا جاسکے۔ وجہ: مارکیٹ کے میکرو ماحول کے لئے حکمت عملی کی حساسیت میں اضافہ۔

خلاصہ کریں۔

ایک کثیر سطحی اوپرا خرید اوپری فروخت شاک خریدنے کی حکمت عملی ایک مہارت سے تیار کردہ بیل مارکیٹ ٹریڈنگ سسٹم ہے جو اسٹوکاسٹک اور اسٹوکاسٹک آر ایس آئی کے اشارے کے ساتھ مل کر مارکیٹ میں ایڈجسٹمنٹ میں خریدنے کے مواقع کو مؤثر طریقے سے پکڑتا ہے۔ اس کا تین درجے کا اہرام کا طریقہ نہ صرف ڈی سی اے حکمت عملی کے فوائد کی تقلید کرتا ہے بلکہ پوزیشن مینجمنٹ میں زیادہ لچک بھی فراہم کرتا ہے۔ اگرچہ حکمت عملی ڈیزائن کے لحاظ سے پر امید ہے ، لیکن معقول خطرے کے انتظام اور مسلسل اصلاح کے ذریعہ ، اس میں ایک مستحکم طویل مدتی سرمایہ کاری کا آلہ بننے کی صلاحیت موجود ہے۔ مستقبل میں اصلاح کی سمت کو حکمت عملی کی موافقت اور خطرے پر قابو پانے کی صلاحیت کو بڑھانے پر توجہ دینی چاہئے تاکہ مارکیٹ کے مختلف ماحول کا مقابلہ کیا جاسکے۔

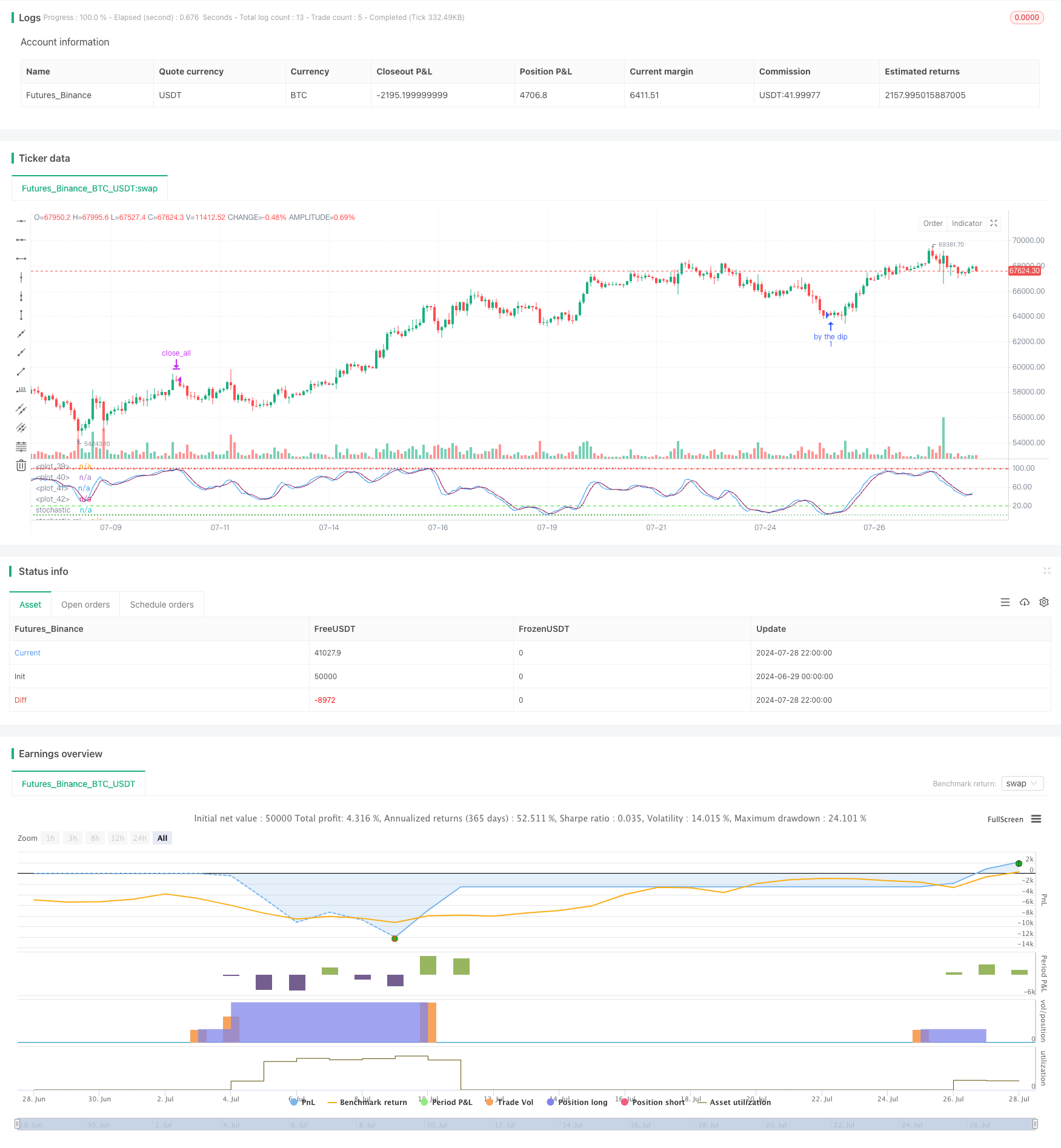

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © aeperalta

//@version=5

strategy("Buy The Dips [aep]", overlay=false, pyramiding = 3)

//------- strategy details ------------ {

// The strategy is to buy the dips by entering the market in the territory of oversold

// When both Stochastic (K) and Stochastic RSI (Kr) are below OS line is time to look for

// crossovers in the Stochastic RSI indicator and buy @ market

// Take profit will happend when Kr is way up near the 100% as Overbought territory

// Since we are buy dips of during bullmarkets, there is no stoploss

//}

// ------stochastics --------{

periodK = input.int(66, title="%K Length", minval=1)

smoothK = input.int(3, title="%K Smoothing", minval=1)

periodD = input.int(3, title="%D Smoothing", minval=1)

// classic stochastic

k = ta.sma(ta.stoch(close, high, low, periodK), smoothK)

// stochastic rsi

periodRSI = input(14)

rsi = ta.rsi(close,periodRSI)

kr = ta.sma(ta.stoch(rsi, rsi, rsi, periodK), smoothK)

d = ta.sma(kr, periodD)

// plots

OB = input.int(99, "Overbought")

OS = input.int(20, 'Oversold')

plot(k,'stochastic',color.white,2)

plot(kr, 'stochastic rsi', color.blue, 1)

plot(d, '%rsi D',color.maroon, 1 )

hline(OS, color = color.rgb(39, 230, 18), linestyle= hline.style_dashed)

hline(OB, color = color.rgb(229, 28, 18), linestyle= hline.style_dashed)

hline(100, color = color.red, linestyle= hline.style_dotted)

hline(0, color = color.green, linestyle= hline.style_dotted)

//}

// -------------- strategy excecution --------------- {

if ta.crossover(kr, d) and kr < OS and k < OS

strategy.entry("by the dip",strategy.long)

if kr >= OB

strategy.close_all()

//}