دوہری آر ایس آئی حکمت عملی: ایک اعلی درجے کا رجحان کیپچرنگ سسٹم جس میں ڈائیورجینس اور کراس اوور کو ملایا گیا ہے۔

RSI

جائزہ

ڈبل آر ایس آئی حکمت عملی ایک اعلی درجے کی مقداری تجارتی حکمت عملی ہے جس میں آر ایس آئی کے انحراف اور آر ایس آئی کراسنگ کے دو کلاسیکی تجارتی طریقوں کا امتزاج کیا گیا ہے۔ اس حکمت عملی کا مقصد مارکیٹ میں زیادہ قابل اعتماد خرید و فروخت کے مقامات کو پکڑنے کے لئے آر ایس آئی اشارے کے انحراف اور کراسنگ سگنل کی بیک وقت نگرانی کرنا ہے۔ اس حکمت عملی کا بنیادی خیال یہ ہے کہ تجارتی سگنل صرف اس وقت متحرک ہوتے ہیں جب آر ایس آئی کے انحراف اور آر ایس آئی کراسنگ ایک ساتھ ہوتے ہیں ، اس دوہری تصدیق کے طریقہ کار سے تجارت کی درستگی اور وشوسنییتا میں مدد ملتی ہے۔

حکمت عملی کا اصول

آر ایس آئی:

- جب قیمت کم ہوتی ہے لیکن آر ایس آئی کم نہیں ہوتا ہے تو اس کی تشکیل ہوتی ہے۔

- نیچے کی طرف مڑنا: جب قیمت اعلی ہوتی ہے لیکن RSI اعلی نہیں ہوتا ہے۔

RSI کراسنگ:

- خریدنے کا اشارہ: آر ایس آئی اوور سیل زون ((30 سے نیچے) سے اوپر کی طرف بڑھ گیا۔

- فروخت کا اشارہ: RSI نے سپر خرید زون ((70 سے اوپر) سے نیچے کی طرف رخ کیا۔

سگنل کی پیداوار:

- خریدنے کی شرائط: RSI کو پیچھے ہٹانا اور RSI کو اوپر کی طرف توڑنا۔

- فروخت کی شرائط: آر ایس آئی کو پیچھے ہٹانے اور آر ایس آئی کو نیچے کی طرف توڑنے کے ساتھ ساتھ اوور بی لائن کو توڑنا۔

پیرامیٹرز کی ترتیب:

- RSI دورانیہ: 14

- زیادہ خریدنے کی لائن: 70 ((قابل تدوین)

- سپر فروخت کی لائن: 30 ((ترتیب پذیر)

- تلاش کے دورانیے سے دور: 90 K لائن ((قابل تدوین)

اسٹریٹجک فوائد

اعلی وشوسنییتا: آر ایس آئی کے انحراف اور کراس دونوں سگنلوں کو ملا کر ، ٹریڈنگ سگنل کی وشوسنییتا میں نمایاں اضافہ ہوتا ہے اور جھوٹے سگنلوں کا خطرہ کم ہوتا ہے۔

رجحانات پر قابو پانا: مارکیٹ کے رجحانات کو مؤثر طریقے سے پکڑنے کے لئے موڑ کا نقطہ ، درمیانی اور طویل مدتی تجارت کے لئے موزوں ہے۔

لچکدار: حکمت عملی کے اہم پیرامیٹرز کو مختلف مارکیٹ کے حالات اور تجارت کی اقسام کے مطابق ڈھال لیا جاسکتا ہے۔

خطرے پر قابو پانا: تجارت کے خطرے پر قابو پانے کے لئے سخت ڈبل تصدیق کے طریقہ کار کا استعمال کیا جاتا ہے۔

بصری معاونت: حکمت عملی واضح چارٹ کی نشاندہی فراہم کرتی ہے ، جس سے تاجروں کو مارکیٹ کی صورتحال کو بصری طور پر سمجھنے میں مدد ملتی ہے۔

اسٹریٹجک رسک

تاخیر: دوہری تصدیق کی ضرورت کی وجہ سے ، کچھ تیز رفتار واقعات کے ابتدائی مراحل سے محروم رہ سکتے ہیں۔

آر ایس آئی پر زیادہ انحصار: بعض مارکیٹ کے حالات میں ، ایک ہی اشارے مارکیٹ کی صورتحال کی مکمل عکاسی نہیں کرسکتا ہے۔

پیرامیٹرز کی حساسیت: مختلف پیرامیٹرز کی ترتیبات کے نتیجے میں مختلف ٹرانزیکشن کے نتائج ہوسکتے ہیں ، جس میں محتاط اصلاح کی ضرورت ہوتی ہے۔

جھوٹے سگنل کا خطرہ: اگرچہ دوہری تصدیق کے طریقہ کار سے جھوٹے سگنل کا خطرہ کم ہوتا ہے ، لیکن یہ شدید اتار چڑھاؤ والے بازاروں میں ہوسکتا ہے۔

اسٹاپ نقصان کا فقدان: حکمت عملی میں خود کوئی بلٹ ان اسٹاپ نقصان نہیں ہوتا ہے ، جس کی وجہ سے تاجر کو اضافی ترتیبات کی ضرورت ہوتی ہے۔

حکمت عملی کی اصلاح کی سمت

کثیر اشارے کا امتزاج: دیگر تکنیکی اشارے (جیسے MACD، برن بینڈ) کو متعارف کرانے کے لئے کراس توثیق ، سگنل کی وشوسنییتا کو مزید بہتر بنانا۔

خود کو ایڈجسٹ کرنے والے پیرامیٹرز: مارکیٹ کے اتار چڑھاؤ کی رفتار کے مطابق آر ایس آئی کے دورانیے اور قیمتوں کو ایڈجسٹ کریں ، تاکہ مارکیٹ کے مختلف حالات کے مطابق ہو۔

اسٹاپ نقصان کا نظام شامل کریں: اے ٹی آر یا فکسڈ فی صد پر مبنی اسٹاپ نقصان کی حکمت عملی ڈیزائن کریں ، جو ایک ہی تجارت کے خطرے کو کنٹرول کرے۔

ٹائم فلٹرنگ: ٹائم ونڈو کی حد کو شامل کریں تاکہ غیر مناسب اوقات میں تجارت سے بچا جاسکے۔

اتار چڑھاؤ فلٹرنگ: کم اتار چڑھاؤ کے ماحول میں ٹریڈنگ سگنل کو روکنا ، جعلی توڑنے کے خطرے کو کم کرنا

قیمت اور مقدار کا امتزاج: ٹرانزیکشن کی مقدار کا تجزیہ متعارف کرایا گیا ہے تاکہ سگنل کی وشوسنییتا میں اضافہ کیا جاسکے۔

مشین لرننگ کی اصلاح: مشین لرننگ الگورتھم کا استعمال کرتے ہوئے پیرامیٹرز کے انتخاب کو بہتر بنانا ، حکمت عملی کی موافقت کو بہتر بنانا۔

خلاصہ کریں۔

دوہری آر ایس آئی حکمت عملی نے آر ایس آئی کے انحراف اور کراس سگنل کو ہوشیار طریقے سے جوڑ کر ایک مضبوط اور لچکدار تجارتی نظام تشکیل دیا۔ یہ نہ صرف مارکیٹ کے رجحانات کے اہم موڑ کو موثر طریقے سے پکڑنے کے قابل ہے ، بلکہ دوہری تصدیق کے طریقہ کار کے ذریعہ تجارتی سگنل کی وشوسنییتا میں نمایاں اضافہ ہوا ہے۔ اگرچہ حکمت عملی میں کچھ پسماندگی اور پیرامیٹر حساسیت جیسے خطرات موجود ہیں ، لیکن معقول اصلاح اور خطرے کے انتظام کے ذریعہ ، ان مسائل کو مؤثر طریقے سے کم کیا جاسکتا ہے۔ مستقبل میں ، اس حکمت عملی کو بہت زیادہ فروغ دینے کی گنجائش ہے ، جس میں کثیر اشاریہ کراس ٹیسٹنگ ، خود بخود پیرامیٹرز اور مشین لرننگ جیسے جدید ٹکنالوجی متعارف کروائی گئی ہے۔ مستحکم ، قابل اعتماد تجارتی نظام کی تلاش میں مقدار والے تاجروں کے لئے ، دوہری آر ایس آئی حکمت عملی بلاشبہ ایک قابل مطالعہ اور عملی انتخاب ہے۔

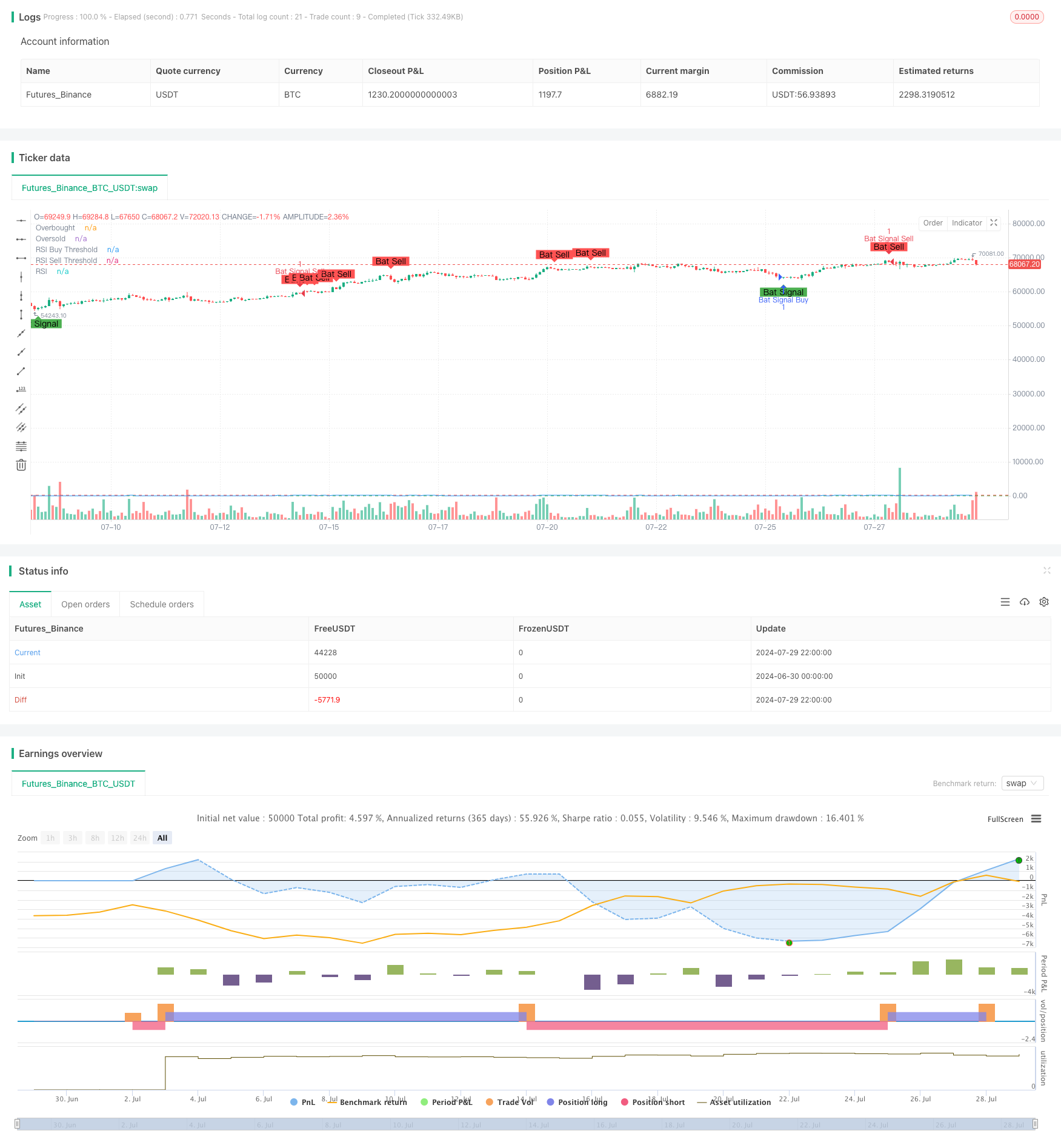

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Combined RSI Strategies", overlay=true)

// Input parameters for the first strategy (RSI Divergences)

len = input(14, minval=1, title="RSI Length")

ob = input(defval=70, title="Overbought", type=input.integer, minval=0, maxval=100)

os = input(defval=30, title="Oversold", type=input.integer, minval=0, maxval=100)

xbars = input(defval=90, title="Div lookback period (bars)?", type=input.integer, minval=1)

// Input parameters for the second strategy (RSI Crossover)

rsiBuyThreshold = input(30, title="RSI Buy Threshold")

rsiSellThreshold = input(70, title="RSI Sell Threshold")

// RSI calculation

rsi = rsi(close, len)

// Calculate highest and lowest bars for divergences

hb = abs(highestbars(rsi, xbars))

lb = abs(lowestbars(rsi, xbars))

// Initialize variables for divergences

var float max = na

var float max_rsi = na

var float min = na

var float min_rsi = na

var bool pivoth = na

var bool pivotl = na

var bool divbear = na

var bool divbull = na

// Update max and min values for divergences

max := hb == 0 ? close : na(max[1]) ? close : max[1]

max_rsi := hb == 0 ? rsi : na(max_rsi[1]) ? rsi : max_rsi[1]

min := lb == 0 ? close : na(min[1]) ? close : min[1]

min_rsi := lb == 0 ? rsi : na(min_rsi[1]) ? rsi : min_rsi[1]

// Compare current bar's high/low with max/min values for divergences

if close > max

max := close

if rsi > max_rsi

max_rsi := rsi

if close < min

min := close

if rsi < min_rsi

min_rsi := rsi

// Detect pivot points for divergences

pivoth := (max_rsi == max_rsi[2]) and (max_rsi[2] != max_rsi[3]) ? true : na

pivotl := (min_rsi == min_rsi[2]) and (min_rsi[2] != min_rsi[3]) ? true : na

// Detect divergences

if (max[1] > max[2]) and (rsi[1] < max_rsi) and (rsi <= rsi[1])

divbear := true

if (min[1] < min[2]) and (rsi[1] > min_rsi) and (rsi >= rsi[1])

divbull := true

// Conditions for RSI crossovers

isRSICrossAboveThreshold = crossover(rsi, rsiBuyThreshold)

isRSICrossBelowThreshold = crossunder(rsi, rsiSellThreshold)

// Combined buy and sell conditions

buyCondition = divbull and isRSICrossAboveThreshold

sellCondition = divbear and isRSICrossBelowThreshold

// Generate buy/sell signals

if buyCondition

strategy.entry("Bat Signal Buy", strategy.long)

if sellCondition

strategy.entry("Bat Signal Sell", strategy.short)

// Plot RSI

plot(rsi, "RSI", color=color.blue)

hline(ob, title="Overbought", color=color.red)

hline(os, title="Oversold", color=color.green)

hline(rsiBuyThreshold, title="RSI Buy Threshold", color=color.green)

hline(rsiSellThreshold, title="RSI Sell Threshold", color=color.red)

// Plot signals

plotshape(series=buyCondition, title="Bat Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="Bat Signal")

plotshape(series=sellCondition, title="Bat Sell", location=location.abovebar, color=color.red, style=shape.labeldown, text="Bat Sell")