جائزہ

یہ حکمت عملی ایک تجارتی حکمت عملی ہے جس میں متعدد تکنیکی اشارے اور اعلی درجے کی مارکوف ماڈل شامل ہیں۔ یہ مارکیٹ کی حالت کی وضاحت کرنے کے لئے متحرک اوسط ((MA) ، نسبتا strong مضبوط اشارے ((RSI) اور اتار چڑھاؤ کے اشارے کا استعمال کرتا ہے ، اور پھر مارکوف ماڈل کا استعمال کرتے ہوئے مارکیٹ کی حالت کے مابین تبادلوں کی نقل تیار کرنے کے لئے ، اس طرح تجارتی سگنل تیار کرتا ہے۔ اس طریقہ کار کا مقصد مارکیٹ کے رجحانات اور الٹ کو پکڑنا ہے ، جبکہ مارکیٹ میں اتار چڑھاؤ کو بھی مدنظر رکھنا ہے ، تاکہ زیادہ مستحکم تجارتی فیصلے کیے جاسکیں۔

حکمت عملی کا اصول

تکنیکی اشارے:

- حرکت پذیری اوسط ((MA): ممکنہ بیل مارکیٹ اور ریچھ مارکیٹ کی حالت کی شناخت کے لئے مختصر مدت ((10 دور) اور طویل مدتی ((50 دور) سادہ حرکت پذیری اوسط کا استعمال کریں۔

- نسبتا weak مضبوط اشارے ((RSI): 14 سائیکلوں کے لئے RSI کا حساب لگایا جاتا ہے ، جس میں اوور بیئر اور اوور سیل سطح 70 اور 30 پر سیٹ کی جاتی ہے۔ RSI کو بیل مارکیٹ اور ریچھ مارکیٹ کی حیثیت کی وضاحت کے لئے چلتی اوسط کے ساتھ مل کر استعمال کیا جاتا ہے۔

- اتار چڑھاؤ کی شرح: اتار چڑھاؤ کی شرح کے اشارے کے طور پر 20 دوروں کے اختتامی قیمتوں کا معیاری فرق استعمال کریں۔ اعلی اتار چڑھاؤ اور کم اتار چڑھاؤ کی حالت کی وضاحت اس بات پر منحصر ہے کہ آیا اتار چڑھاؤ کی شرح 1.5 سے زیادہ ہے یا نہیں۔

مارکوف ماڈل: حکمت عملی مارکیٹ کی حالتوں کے مابین تبادلوں کی مشابہت کے لئے آسان مارکوف ماڈل کا استعمال کرتی ہے۔ تبادلوں کا امکان پہلے سے طے شدہ ہے اور اس کو ماڈل تجزیہ کے مطابق ایڈجسٹ کیا جانا چاہئے۔ ماڈل موجودہ حالت اور اگلی حالت کے مطابق کثیر سر ، خالی سر یا غیر جانبدار پوزیشن میں داخل ہونے کے لئے تجارتی سگنل تیار کرتا ہے۔

ٹریڈنگ سگنل پیدا:

- بیل مارکیٹ کی حالت ((nextState == 1): کثیر پوزیشنوں میں داخل ہونا。

- بیج مارکیٹ کی حالت ((nextState == 2): کسی بھی کھلی کثیر پوزیشنوں کو ختم کریں ، خالی پوزیشنوں میں داخل ہوں۔

- غیر جانبدار حالت: کسی بھی کھلی کثیر سر یا خالی سر پوزیشنوں کو صاف کریں۔

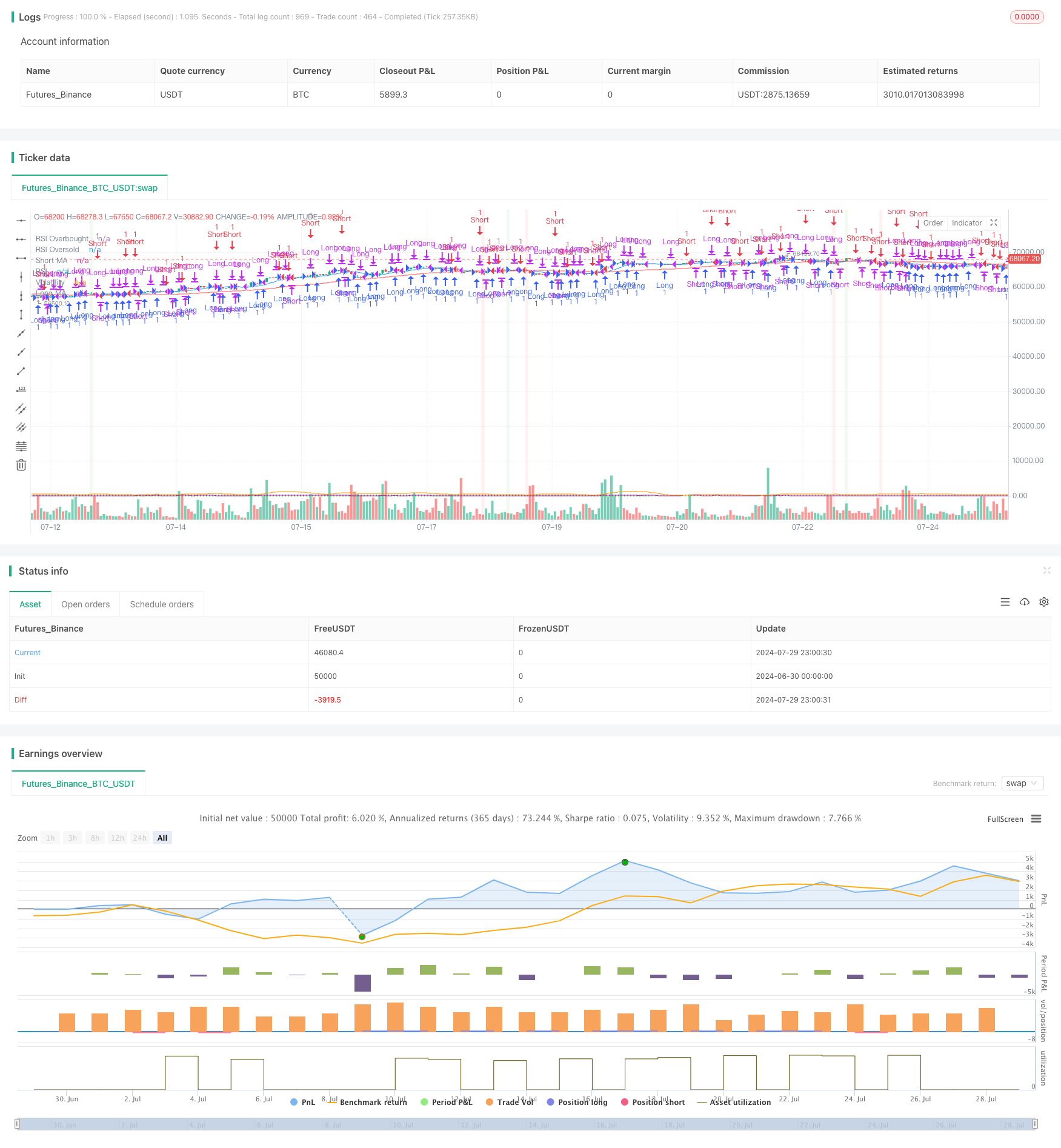

تصویر: حکمت عملی مختصر اور طویل مدتی منتقل اوسط ، RSI اور اتار چڑھاؤ کی شرح کا نقشہ تیار کرتی ہے۔ چارٹ کا پس منظر کا رنگ موجودہ مارکیٹ کی صورتحال (بُیل ، ریچھ یا غیر جانبدار) کے مطابق بدلتا ہے۔

اسٹریٹجک فوائد

ملٹی انڈیکس انضمام: متعدد تکنیکی اشارے ((MA ، RSI اور اتار چڑھاؤ کی شرح) کے ساتھ مل کر ، حکمت عملی مارکیٹ کی صورتحال کا جامع جائزہ لے سکتی ہے ، جس سے کسی ایک اشارے سے متعلق غلط فہمی کا خطرہ کم ہوسکتا ہے۔

متحرک مارکیٹ کی حالت کی شناخت: مارکوف ماڈل کا استعمال کرتے ہوئے متحرک طور پر مارکیٹ کی حالت کو تبدیل کرنے کے لئے ، تاکہ حکمت عملی مختلف مارکیٹ کے حالات کے مطابق بہتر طور پر ڈھال سکے۔

مارکیٹ کی اتار چڑھاؤ پر غور کریں: اتار چڑھاؤ کی شرح کو فیصلہ سازی کے عمل میں شامل کرنا اعلی اتار چڑھاؤ کے دوران تجارتی حکمت عملی کو ایڈجسٹ کرنے اور خطرے کو کم کرنے میں مدد کرتا ہے۔

لچکدار پوزیشن مینجمنٹ: حکمت عملی مارکیٹ کی حالت کے مطابق مختلف مارکیٹ کے رجحانات کو اپنانے کے لئے لچکدار کثیر سر ، خالی سر یا غیر جانبدار پوزیشنوں میں داخل ہوسکتی ہے۔

بصری معاونت: کلیدی اشارے اور پس منظر کے رنگوں کے استعمال کے ذریعہ مارکیٹ کی حالت کی نمائندگی کرکے تجارتی فیصلوں کے لئے بصری معاونت فراہم کریں۔

اسٹریٹجک رسک

پیرامیٹرز کی حساسیت: حکمت عملی متعدد پیش وضاحتی پیرامیٹرز پر منحصر ہوتی ہے (جیسے ایم اے کی مدت ، آر ایس آئی کی حد وغیرہ) ، جن پیرامیٹرز کا انتخاب حکمت عملی کی کارکردگی کو نمایاں طور پر متاثر کرسکتا ہے۔ غلط پیرامیٹرز کی ترتیب سے زیادہ تجارت ہوسکتی ہے یا اہم مواقع ضائع ہوسکتے ہیں۔

مارکیٹ کی حالت کا غلط اندازہ لگانا: مارکیٹ کی حالت کا غلط اندازہ لگانے والی حکمت عملی ، اگرچہ متعدد اشارے استعمال کیے جاتے ہیں ، مارکیٹ کے بعض حالات میں ، غیر مناسب تجارتی فیصلوں کا سبب بن سکتی ہے۔

ماڈل کو آسان بنانے کا خطرہ: موجودہ مارکوف ماڈل آسان ہے اور اس سے پیچیدہ مارکیٹ کی حرکیات کو مکمل طور پر نہیں پکڑا جاسکتا ہے ، خاص طور پر تیزی سے بدلتے ہوئے یا انتہائی غیر یقینی مارکیٹ کے ماحول میں۔

پسماندگی: تاریخی اعداد و شمار پر مبنی تکنیکی اشارے پسماندگی کا شکار ہوسکتے ہیں ، جو تیزی سے بدلتے ہوئے بازاروں میں ٹرن پوائنٹس کو بروقت گرفت میں نہیں لے سکتے ہیں۔

تکنیکی تجزیہ پر بہت زیادہ انحصار: حکمت عملی بنیادی عوامل کو نظرانداز کرتے ہوئے بنیادی طور پر تکنیکی اشارے پر مبنی ہے ، جو کچھ مارکیٹ کے حالات میں خراب کارکردگی کا مظاہرہ کرسکتی ہے۔

حکمت عملی کی اصلاح کی سمت

متحرک پیرامیٹر ایڈجسٹمنٹ: پیرامیٹرز کی متحرک اصلاح کا طریقہ کار ، جو مختلف مارکیٹ کے حالات کے مطابق ایم اے کی مدت ، آر ایس آئی کی حد اور اتار چڑھاؤ کی حد جیسے پیرامیٹرز کو خود بخود ایڈجسٹ کرتا ہے۔

مارکوف ماڈل میں بہتری: مارکیٹ کی حالت میں تبدیلی کی پیچیدگی کو بہتر طور پر پکڑنے کے لئے زیادہ پیچیدہ مارکوف ماڈل ، جیسے پوشیدہ مارکوف ماڈل ((HMM)) کو اپنایا گیا۔

انٹیگریٹڈ مشین لرننگ: مارکیٹ کی حالت کی شناخت اور پیشن گوئی کو بہتر بنانے کے لئے مشین لرننگ الگورتھم متعارف کروائیں ، جیسے سپورٹ ویکٹر مشین (SVM) یا رینڈم جنگل۔

بنیادی تجزیہ شامل کریں: بنیادی اشارے جیسے میکرو اکنامک ڈیٹا یا کمپنی کے مالی اشارے کے ساتھ مل کر مارکیٹ کا زیادہ جامع تجزیہ فراہم کریں۔

خطرے کے انتظام میں اضافہ: ہر تجارت کے خطرے کو بہتر طور پر کنٹرول کرنے کے لئے متحرک اسٹاپ نقصان اور منافع کے اہداف کی ترتیب جیسے زیادہ پیچیدہ خطرے کے انتظام کے طریقہ کار کو نافذ کریں۔

کثیر ٹائم فریم تجزیہ: تجارتی فیصلوں کی درستگی کو بہتر بنانے کے لئے کثیر ٹائم فریم تجزیہ متعارف کرایا گیا ہے ، جس میں مختلف ٹائم اسکیل کی مارکیٹ کی معلومات شامل ہیں۔

اتار چڑھاؤ کی پیشن گوئی: اتار چڑھاؤ کی پیشن گوئی کے ماڈل تیار کریں تاکہ اعلی اتار چڑھاؤ کی مدت کو زیادہ درست طریقے سے پیش کیا جاسکے ، جس سے تجارت کے وقت اور پوزیشن کے سائز کو بہتر بنایا جاسکے۔

خلاصہ کریں۔

اعلی درجے کی مارکوف ماڈل تکنیکی اشارے انضمام تجارتی حکمت عملی متعدد تکنیکی اشارے اور مارکوف ماڈل کو یکجا کرکے ایک جامع مارکیٹ تجزیہ اور تجارتی فیصلے کا فریم ورک مہیا کرتی ہے۔ اس حکمت عملی کا بنیادی فائدہ اس کی متحرک مارکیٹ کی حالت کی شناخت اور اتار چڑھاؤ پر غور کرنے کی صلاحیت ہے ، جس سے یہ مختلف مارکیٹ کے حالات کے مطابق ڈھال سکتا ہے۔ تاہم ، حکمت عملی کو پیرامیٹرز کی حساسیت اور ماڈل کو آسان بنانے جیسے خطرات کا بھی سامنا کرنا پڑتا ہے۔

اس حکمت عملی میں اس کی کارکردگی اور استحکام کو مزید بہتر بنانے کی صلاحیت ہے جس میں تجویز کردہ اصلاحات کو نافذ کیا گیا ہے ، جیسے متحرک پیرامیٹرز کی ایڈجسٹمنٹ ، مارکوف ماڈل کو بہتر بنانا اور مشین لرننگ ٹکنالوجی کو مربوط کرنا۔ خاص طور پر ، بنیادی تجزیہ اور کثیر ٹائم فریم تجزیہ کو شامل کرنے سے مارکیٹ کا زیادہ جامع نظریہ مل سکتا ہے ، جبکہ خطرے کے انتظام کے بہتر طریقہ کار سے ٹریڈنگ کے خطرے کو بہتر طور پر کنٹرول کیا جاسکتا ہے۔

مجموعی طور پر ، یہ حکمت عملی ایک ٹھوس بنیاد فراہم کرتی ہے جس میں نمایاں اصلاح اور توسیع کی صلاحیت موجود ہے۔ مسلسل تحقیق اور بہتری کے ذریعہ ، یہ ایک طاقتور اور لچکدار تجارتی آلہ بننے کا امکان رکھتا ہے ، جو مارکیٹ کے مختلف حالات میں مستحکم منافع پیدا کرنے کے قابل ہے۔

/*backtest

start: 2024-06-30 00:00:00

end: 2024-07-30 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Advanced Markov Model Trading Strategy", overlay=true)

// Parameters for defining market states

shortMA = input(10, title="Short MA Length")

longMA = input(50, title="Long MA Length")

rsiPeriod = input(14, title="RSI Period")

rsiOverbought = input(70, title="RSI Overbought Level")

rsiOversold = input(30, title="RSI Oversold Level")

volatilityLength = input(20, title="Volatility Length")

volatilityThreshold = input(1.5, title="Volatility Threshold")

// Calculating technical indicators

shortMovingAverage = ta.sma(close, shortMA)

longMovingAverage = ta.sma(close, longMA)

rsi = ta.rsi(close, rsiPeriod)

volatility = ta.stdev(close, volatilityLength)

// Defining market states based on indicators

bullish = ta.crossover(shortMovingAverage, longMovingAverage) and rsi < rsiOverbought

bearish = ta.crossunder(shortMovingAverage, longMovingAverage) and rsi > rsiOversold

neutral = not bullish and not bearish

// Advanced market state definitions based on volatility

highVolatility = volatility > volatilityThreshold

lowVolatility = not highVolatility

// Transition probabilities (simplified due to script limitations)

var float bullishToBearishProb = 0.2

var float bearishToBullishProb = 0.3

var float bullishToNeutralProb = 0.5

var float bearishToNeutralProb = 0.4

var float neutralToBullishProb = 0.3

var float neutralToBearishProb = 0.2

// Declare nextState and currentState variables

var int nextState = na

var int currentState = na

// Simulated Markov transition (this is a simplification)

var float entryPrice = na

if bullish

currentState := 1

if math.random() < bullishToBearishProb

nextState := 2

else if math.random() < bullishToNeutralProb

nextState := 3

else

nextState := 1

else if bearish

currentState := 2

if math.random() < bearishToBullishProb

nextState := 1

else if math.random() < bearishToNeutralProb

nextState := 3

else

nextState := 2

else

currentState := 3

if math.random() < neutralToBullishProb

nextState := 1

else if math.random() < neutralToBearishProb

nextState := 2

else

nextState := 3

// Trading signals based on state transitions

if nextState == 1 // Bullish

if na(entryPrice)

entryPrice := close

strategy.entry("Long", strategy.long)

else if nextState == 2 // Bearish

if not na(entryPrice)

strategy.close("Long")

entryPrice := na

strategy.entry("Short", strategy.short)

else // Neutral

strategy.close("Long")

strategy.close("Short")

entryPrice := na

// Plotting

plot(shortMovingAverage, color=color.blue, linewidth=1, title="Short MA")

plot(longMovingAverage, color=color.red, linewidth=1, title="Long MA")

hline(rsiOverbought, "RSI Overbought", color=color.red, linestyle=hline.style_dotted)

hline(rsiOversold, "RSI Oversold", color=color.green, linestyle=hline.style_dotted)

plot(rsi, color=color.purple, linewidth=1, title="RSI")

plot(volatility, color=color.orange, linewidth=1, title="Volatility")

// Background color based on market states

bgcolor(currentState == 1 ? color.new(color.green, 90) : na, title="Bullish")

bgcolor(currentState == 2 ? color.new(color.red, 90) : na, title="Bearish")