جائزہ

یہ حکمت عملی مارکیٹ میں انتہائی کمی کی صورت میں اعدادوشمار کی خصوصیات پر مبنی تجارت کرتی ہے۔ واپسیوں کے اعدادوشمار کے تجزیے کے ذریعہ ، معیاری فرق کا استعمال کرتے ہوئے مارکیٹ میں اتار چڑھاؤ کی شدت کی پیمائش کی جاتی ہے ، اور جب مارکیٹ میں معمول سے باہر کی کمی ہوتی ہے تو خریداری کی جاتی ہے۔ حکمت عملی کا مرکزی خیال یہ ہے کہ مارکیٹ میں خوف و ہراس کے جذبات کی وجہ سے اضافے کے مواقع کو پکڑنا ، اور ریاضی کے اعدادوشمار کے ذریعہ مارکیٹ میں غیر منطقی طرز عمل سے پیدا ہونے والے سرمایہ کاری کے مواقع کی نشاندہی کرنا۔

حکمت عملی کا اصول

حکمت عملی میں رولنگ ٹائم ونڈو کی قیمتوں کے حساب سے زیادہ سے زیادہ واپسی اور واپسی کے اعدادوشمار کی خصوصیات ہیں۔ پہلے پچھلے 50 ادوار میں سب سے زیادہ قیمتوں کا حساب لگایا جاتا ہے ، پھر موجودہ اختتامی قیمتوں کے مقابلے میں سب سے زیادہ قیمتوں میں واپسی کا فیصد حساب لگایا جاتا ہے۔ پھر واپسی کی اوسط اور معیاری فرق کا حساب لگایا جاتا ہے ، جس میں ٹریلر کی حد مقرر کی جاتی ہے۔ جب مارکیٹ میں واپسی اوسط سے زیادہ ہوتی ہے تو اس میں ایک مقررہ ضرب کو ہٹا دیا جاتا ہے ، جس سے یہ ظاہر ہوتا ہے کہ مارکیٹ میں زیادہ گرنے کا خدشہ ہے۔ 35 پوزیشن رکھنے کے بعد خود کار طریقے سے پوزیشن صاف ہوتی ہے۔ حکمت عملی میں واپسی کی منحنی خطوط اور دوگنا ، دوگنا اور تین گنا فرق کی معیاری سطح بھی تیار کی جاتی ہے ، جس سے مارکیٹ میں زیادہ گرنے کا اندازہ لگایا جاسکتا ہے۔

اسٹریٹجک فوائد

- حکمت عملی اعداد و شمار کے اصولوں پر مبنی ہے ، جس میں ٹھوس نظریاتی بنیاد ہے۔ معیاری فرق کے ذریعہ مارکیٹ میں اتار چڑھاؤ کی شدت کی پیمائش کی جاتی ہے ، جس کا طریقہ کار معروضی سائنس ہے۔

- حکمت عملی مارکیٹ میں خوف و ہراس کے وقت سرمایہ کاری کے مواقع کو مؤثر طریقے سے پکڑ سکتی ہے۔ غیر معقول طور پر مارکیٹ میں کمی آنے پر داخل ہونا ، قدر کی سرمایہ کاری کے فلسفے کے مطابق ہے۔

- فکسڈ پیسیجنگ کا استعمال کرتے ہوئے ، اسٹاپ نقصانات کی نگرانی سے بچنے کے لئے جو ممکنہ طور پر ریبولیشن سے محروم ہوسکتے ہیں۔

- حکمت عملی کے پیرامیٹرز کو مارکیٹ کے مختلف حالات اور تجارت کی اقسام کی خصوصیات کے مطابق لچکدار ترتیب دینے کے لئے ایڈجسٹ کیا جاسکتا ہے۔

- واپسی اور معیاری انحراف کے اشارے کا حساب کتاب آسان ہے ، حکمت عملی کی منطق واضح ہے ، سمجھنے اور عمل کرنے میں آسان ہے۔

اسٹریٹجک رسک

- مارکیٹ میں مسلسل کمی ہوسکتی ہے ، جس کی وجہ سے حکمت عملی اکثر داخل ہوتی ہے لیکن ہر بار نقصان ہوتا ہے۔ زیادہ سے زیادہ پوزیشن کی حد مقرر کرنے کی سفارش کی گئی ہے۔

- فکسڈ پیکنگ پوزیشنوں میں اضافہ کرنے کے لئے زیادہ جگہ کی کمی ہوسکتی ہے۔ رجحانات کی پیروی کرنے والے پیکنگ طریقوں کو شامل کرنے پر غور کیا جاسکتا ہے۔

- واپسی کے اعدادوشمار کی خصوصیات مارکیٹ کے ماحول میں تبدیلی کے ساتھ تبدیل ہوسکتی ہیں۔ پیرامیٹرز کی ترتیبات کو باقاعدگی سے اپ ڈیٹ کرنے کی سفارش کی جاتی ہے۔

- اس حکمت عملی میں مارکیٹ کی دیگر معلومات جیسے ٹرانزیکشن کو مدنظر نہیں رکھا گیا ہے۔ متعدد اشارے کے ساتھ مل کر کراس ویلیبلٹی کی سفارش کی گئی ہے۔

- شدید اتار چڑھاؤ والے بازار کے ماحول میں ، معیاری انحراف غلط ہوسکتا ہے۔ خطرے سے متعلق اقدامات کی تجویز ہے۔

حکمت عملی کی اصلاح کی سمت

- مارکیٹ میں خوف و ہراس کی سطح کی تصدیق کرنے کے لئے حجم کے اشارے متعارف کروائے گئے۔

- رجحان کے اشارے میں اضافہ کریں اور بار بار رجحان میں داخل ہونے سے گریز کریں۔

- مارکیٹ کی کارکردگی کی رفتار کے مطابق پوزیشن ہولڈنگ وقت کو ایڈجسٹ کرنے کے لئے پوزیشن کو کم کرنے کے طریقہ کار کو بہتر بنائیں۔

- اسٹاپ نقصان کی ترتیبات میں اضافہ ، ایک ہی تجارت کے خطرے کو کنٹرول کریں۔

- مارکیٹ میں تبدیلیوں کے لئے حکمت عملی کو بہتر بنانے کے ل adap موافقت پذیر پیرامیٹرز کے استعمال پر غور کریں۔

خلاصہ کریں۔

اس حکمت عملی میں اعداد و شمار کے طریقوں کے ذریعہ مارکیٹ میں اضافے کے مواقع کو پکڑنے کے لئے ایک اچھی نظریاتی بنیاد اور عملی قدر ہے۔ حکمت عملی کی منطق سادہ اور واضح ہے ، پیرامیٹرز کو ایڈجسٹ کرنے کے قابل ہے ، اور بنیادی حکمت عملی کو بڑھانے اور بہتر بنانے کے لئے موزوں ہے۔ دیگر تکنیکی اشارے اور خطرے سے متعلق اقدامات کو شامل کرکے حکمت عملی کی استحکام اور منافع کو مزید بہتر بنایا جاسکتا ہے۔

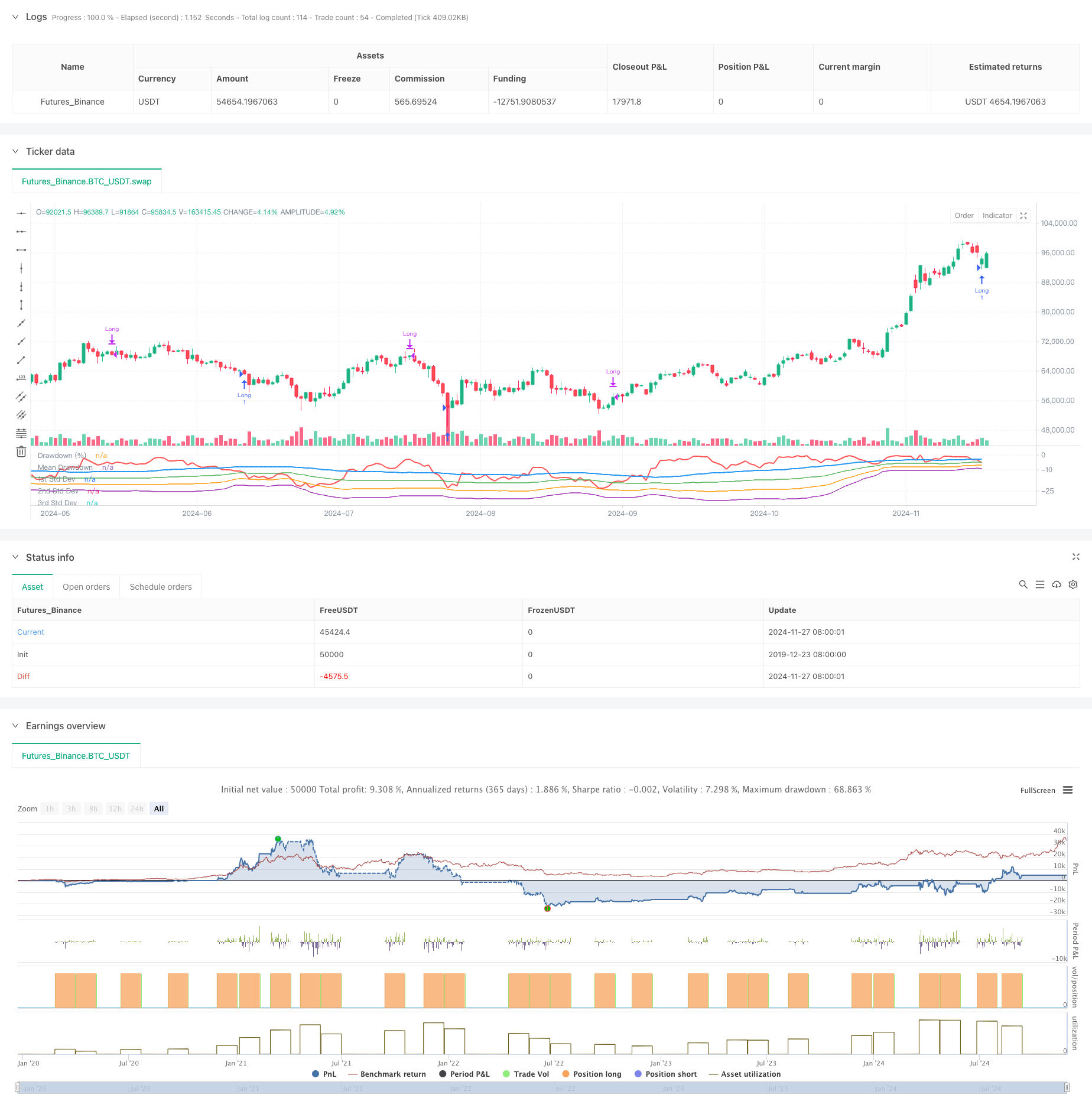

/*backtest

start: 2019-12-23 08:00:00

end: 2024-11-28 00:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy When There's Blood in the Streets Strategy", overlay=false, shorttitle="BloodInTheStreets")

//This strategy identifies opportunities to buy during extreme market drawdowns based on standard deviation thresholds.

//It calculates the maximum drawdown over a user-defined lookback period, identifies extreme deviations from the mean,

//and triggers long entries when specific conditions are met. The position is exited after a defined number of bars.

// User Inputs

lookbackPeriod = input.int(50, title="Lookback Period", minval=1, tooltip="Period to calculate the highest high for drawdown")

stdDevLength = input.int(50, title="Standard Deviation Length", minval=1, tooltip="Length of the period to calculate standard deviation")

stdDevThreshold = input.float(-1.0, title="Standard Deviation Threshold", tooltip="Trigger level for long entry based on deviations")

exitBars = input.int(35, title="Exit After (Bars)", minval=1, tooltip="Number of bars after which to exit the trade")

// Drawdown Calculation

peakHigh = ta.highest(high, lookbackPeriod)

drawdown = ((close - peakHigh) / peakHigh) * 100

// Standard Deviation Calculation

drawdownStdDev = ta.stdev(drawdown, stdDevLength)

meanDrawdown = ta.sma(drawdown, stdDevLength)

// Define Standard Deviation Levels

stdDev1 = meanDrawdown - drawdownStdDev

stdDev2 = meanDrawdown - 2 * drawdownStdDev

stdDev3 = meanDrawdown - 3 * drawdownStdDev

// Plot Drawdown and Levels

plot(drawdown, color=color.red, linewidth=2, title="Drawdown (%)")

plot(meanDrawdown, color=color.blue, linewidth=2, title="Mean Drawdown")

plot(stdDev1, color=color.green, linewidth=1, title="1st Std Dev")

plot(stdDev2, color=color.orange, linewidth=1, title="2nd Std Dev")

plot(stdDev3, color=color.purple, linewidth=1, title="3rd Std Dev")

// Entry Condition

var float entryBar = na

goLong = drawdown <= meanDrawdown + stdDevThreshold * drawdownStdDev

if (goLong and strategy.position_size == 0)

strategy.entry("Long", strategy.long)

entryBar := bar_index

// Exit Condition

if (strategy.position_size > 0 and not na(entryBar) and bar_index - entryBar >= exitBars)

strategy.close("Long")