جائزہ

یہ حکمت عملی ایک ذہین تجارتی نظام ہے جو ایک سے زیادہ منتقل اوسط اور رجحان کی طاقت پر مبنی ہے۔ یہ مارکیٹ میں رجحان کی طاقت کی پیمائش کرتا ہے جس میں قیمتوں اور مختلف دورانیہ کی متحرک اوسط کے مابین انحراف کی مقدار کا تجزیہ کیا جاتا ہے ، اور اے ٹی آر کی اتار چڑھاؤ کی شرح کے اشارے کے ساتھ مل کر پوزیشن مینجمنٹ اور رسک کنٹرول کے لئے۔ یہ حکمت عملی انتہائی تخصیص پذیر ہے اور مختلف مارکیٹ کے ماحول اور تجارت کی ضروریات کے مطابق پیرامیٹرز کو لچکدار طریقے سے ایڈجسٹ کرسکتی ہے۔

حکمت عملی کا اصول

حکمت عملی کی بنیادی منطق درج ذیل پہلوؤں پر مبنی ہے:

- رجحانات کی سمت اور کراس سگنل کی شناخت کے لئے دو مختلف ادوار (فاسٹ اور سست) کی متحرک اوسط کا استعمال کریں

- رجحان کی طاقت کو قیمتوں کے متحرک اوسط سے انحراف کی حساب سے مقدار میں شمار کریں (پوائنٹس میں)

- K لائن شکلوں کے ساتھ مل کر ((سگھلنا ، ہتھوڑا ، شوٹنگ اسٹار ، کراس اسٹار ، وغیرہ) معاون تصدیق کے اشارے کے طور پر

- اے ٹی آر اشارے کا استعمال کرتے ہوئے اسٹاپ نقصان اور منافع کے اہداف کا متحرک حساب کتاب

- آرڈر مینجمنٹ کا استعمال کرتے ہوئے جزوی منافع اور ٹریکنگ نقصانات

اسٹریٹجک فوائد

- سسٹم میں بہت زیادہ موافقت ہے ، جس کو پیرامیٹرز کے ذریعہ مختلف مارکیٹ کے حالات کے مطابق ڈھال لیا جاسکتا ہے

- ٹرینڈ کی طاقت کی پیمائش کرکے اس کی شدت کی پیمائش کریں اور جب رجحان کمزور ہو تو بار بار تجارت سے گریز کریں

- متعدد تکنیکی اشارے اور شکل کی توثیق کے ساتھ مل کر ، تجارتی سگنل کی وشوسنییتا میں اضافہ

- اے ٹی آر پر مبنی متحرک اسٹاپ نقصان کا استعمال کرتے ہوئے ، خطرے کو مناسب طریقے سے کنٹرول کریں

- واپسی اور فکسڈ پوزیشن دونوں فنڈ مینجمنٹ کی حمایت کریں

- منافع کو مؤثر طریقے سے بچانے کے لئے جزوی منافع اور ٹریکنگ اسٹاپ نقصان کی خصوصیات

اسٹریٹجک رسک

- زلزلے کی منڈیوں میں زیادہ جعلی سگنل پیدا ہوسکتے ہیں ، زلزلے کے اشارے کو فلٹر کرنے کی سفارش کی جاتی ہے

- ایک سے زیادہ اشارے کے جوڑے سے تجارت کے مواقع ضائع ہوسکتے ہیں

- پیرامیٹرز کو زیادہ سے زیادہ بہتر بنانے سے زیادہ فٹ ہونے کا خطرہ ہوسکتا ہے

- کم لیکویڈیٹی والے بازاروں میں ، بڑے پیمانے پر تجارت میں سلائڈ پوائنٹ کا خطرہ ہوسکتا ہے

- معقول اسٹاپ نقصان کا تناسب لگانے کی ضرورت ہے تاکہ ایک ہی وقت میں بہت زیادہ نقصان سے بچا جاسکے

حکمت عملی کی اصلاح کی سمت

- ٹرینڈ کی تصدیق کے لئے ایک معاون اشارے کے طور پر ٹرانزیکشن کی مقدار کا اشارے شامل کیا جاسکتا ہے

- مارکیٹ میں اتار چڑھاؤ کے اشارے متعارف کرانے پر غور کریں

- مختلف ٹائم فریموں کے لئے رجحانات کی مستقل مزاجی پر مبنی سگنل فلٹرنگ

- مزید سٹاپ نقصان کے اختیارات جیسے ٹائم سٹاپ

- حکمت عملی کی موافقت کو بہتر بنانے کے لیے انکولی پیرامیٹر کی اصلاح کے طریقہ کار کو تیار کریں۔

خلاصہ کریں۔

یہ حکمت عملی ایک جامع تجارتی نظام کی تعمیر کرتی ہے جس میں چلتی اوسط ، رجحان کی طاقت کی مقدار ، K لائن کی شکل اور متحرک خطرے کا انتظام شامل ہے۔ یہ حکمت عملی کی منطق کی سادگی کو برقرار رکھتا ہے اور متعدد تصدیق کے طریقہ کار کے ذریعہ تجارت کی وشوسنییتا کو بڑھاتا ہے۔ حکمت عملی کی اعلی تخصیص پذیری اس کو مختلف تجارتی طرزوں اور مارکیٹ کے حالات کے مطابق ڈھالنے کی اجازت دیتی ہے ، لیکن اس کے استعمال میں پیرامیٹرز کی اصلاح اور خطرے پر قابو پانے پر توجہ دی جانی چاہئے۔

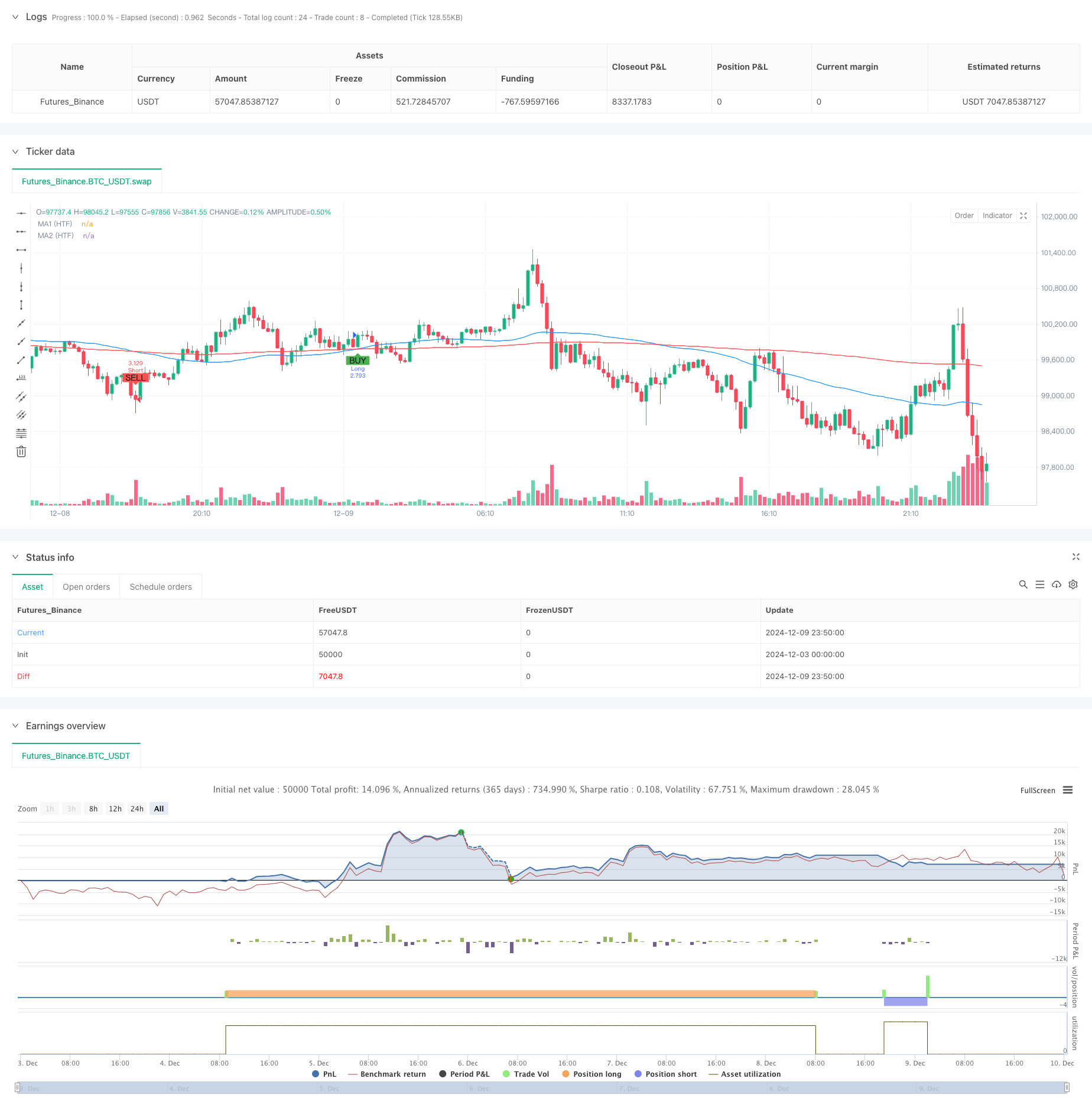

/*backtest

start: 2024-12-03 00:00:00

end: 2024-12-10 00:00:00

period: 10m

basePeriod: 10m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Customizable Strategy with Signal Intensity Based on Pips Above/Below MAs", overlay=true)

// Customizable Inputs

// Account and Risk Management

account_size = input.int(100000, title="Account Size (USD)", minval=1)

compounded_results = input.bool(true, title="Compounded Results")

risk_per_trade = input.float(1.0, title="Risk per Trade (%)", minval=0.1, maxval=100) / 100

// Moving Averages Settings

ma1_length = input.int(50, title="Moving Average 1 Length", minval=1)

ma2_length = input.int(200, title="Moving Average 2 Length", minval=1)

// Higher Time Frame for Moving Averages

ma_htf = input.timeframe("D", title="Higher Time Frame for MA Delay")

// Signal Intensity Range based on pips

signal_intensity_min = input.int(0, title="Signal Intensity Start (Pips)", minval=0, maxval=1000)

signal_intensity_max = input.int(1000, title="Signal Intensity End (Pips)", minval=0, maxval=1000)

// ATR-Based Stop Loss and Take Profit

atr_length = input.int(14, title="ATR Length", minval=1)

atr_multiplier_stop = input.float(1.5, title="Stop Loss Size (ATR Multiplier)", minval=0.1)

atr_multiplier_take_profit = input.float(2.5, title="Take Profit Size (ATR Multiplier)", minval=0.1)

// Trailing Stop and Partial Profit

trailing_stop_rr = input.float(2.0, title="Trailing Stop (R:R)", minval=0)

partial_profit_percentage = input.float(50, title="Take Partial Profit (%)", minval=0, maxval=100)

// Trend Filter Settings

trend_filter_enabled = input.bool(true, title="Trend Filter Enabled")

trend_filter_sensitivity = input.float(50, title="Trend Filter Sensitivity", minval=0, maxval=100)

// Candle Pattern Type for Entry

entry_candle_type = input.string("Any", title="Entry Candle Type", options=["Any", "Engulfing", "Hammer", "Shooting Star", "Doji"])

// Moving Average Entry Conditions

ma_entry_condition = input.string("Both", title="MA Entry", options=["Fast Above Slow", "Fast Below Slow", "Both"])

// Trade Direction (Long, Short, or Both)

trade_direction = input.string("Both", title="Trade Direction", options=["Long", "Short", "Both"])

// ATR Calculation

atr_value = ta.atr(atr_length)

// Moving Average Calculations (using Higher Time Frame)

ma1_htf = ta.sma(request.security(syminfo.tickerid, ma_htf, close), ma1_length)

ma2_htf = ta.sma(request.security(syminfo.tickerid, ma_htf, close), ma2_length)

// Candle Pattern Conditions

is_engulfing = close[1] < open[1] and close > open and high > high[1] and low < low[1]

is_hammer = (high - low) > 3 * (close - open) and (close > open) and (low == ta.lowest(low, 5))

is_shooting_star = (high - low) > 3 * (open - close) and (open > close) and (high == ta.highest(high, 5))

is_doji = (close - open) <= ((high - low) * 0.1)

// Apply the selected candle pattern

candle_condition = false

if entry_candle_type == "Any"

candle_condition := true

if entry_candle_type == "Engulfing"

candle_condition := is_engulfing

if entry_candle_type == "Hammer"

candle_condition := is_hammer

if entry_candle_type == "Shooting Star"

candle_condition := is_shooting_star

if entry_candle_type == "Doji"

candle_condition := is_doji

// Moving Average Entry Conditions

ma_cross_above = ta.crossover(ma1_htf, ma2_htf)

ma_cross_below = ta.crossunder(ma1_htf, ma2_htf)

// Calculate pips distance to MAs and normalize it for signal intensity

pip_size = syminfo.mintick * 10 // Assuming Forex; for other asset classes, modify as needed

// Calculate distances in pips between price and MAs

distance_to_ma1_pips = math.abs(close - ma1_htf) / pip_size

distance_to_ma2_pips = math.abs(close - ma2_htf) / pip_size

// Calculate signal intensity based on the pips distance

// Normalize the signal intensity between the user-specified min and max

signal_intensity = math.min(math.max((distance_to_ma1_pips + distance_to_ma2_pips), signal_intensity_min), signal_intensity_max)

// Trend Filter Condition (Optional)

trend_condition = false

if trend_filter_enabled

trend_condition := ta.sma(close, ma2_length) > ta.sma(close, ma2_length + int(trend_filter_sensitivity))

// Entry Conditions Based on MA, Candle Patterns, and Trade Direction

long_condition = (trade_direction == "Long" or trade_direction == "Both") and (ma_entry_condition == "Fast Above Slow" or ma_entry_condition == "Both") and ma_cross_above and candle_condition and (not trend_filter_enabled or trend_condition) and signal_intensity > signal_intensity_min

short_condition = (trade_direction == "Short" or trade_direction == "Both") and (ma_entry_condition == "Fast Below Slow" or ma_entry_condition == "Both") and ma_cross_below and candle_condition and (not trend_filter_enabled or not trend_condition) and signal_intensity > signal_intensity_min

// Position Sizing Based on Risk Per Trade and ATR for Stop Loss

risk_amount = account_size * risk_per_trade

stop_loss_atr = atr_multiplier_stop * atr_value

// Calculate the position size based on the risk amount and ATR stop loss

position_size = risk_amount / stop_loss_atr

// If compounded results are not enabled, adjust position size for non-compounded returns

if not compounded_results

position_size := position_size / account_size * 100000 // Adjust for non-compounded results

// Convert take profit and stop loss from ATR to USD

pip_value = syminfo.mintick * 10 // Assuming Forex; for other asset classes, modify as needed

take_profit_atr = atr_multiplier_take_profit * atr_value

take_profit_usd = (take_profit_atr * pip_value) * position_size

stop_loss_usd = (stop_loss_atr * pip_value) * position_size

// Trailing Stop

trail_stop_level = trailing_stop_rr * stop_loss_atr

// Initialize long_box_id and short_box_id as boxes (not ints)

var box long_box_id = na

var box short_box_id = na

// Track Monthly Profit

var float monthly_profit = 0.0

if (month(timenow) != month(timenow[1])) // New month

monthly_profit := 0

// Long Trade Management

if long_condition

strategy.entry("Long", strategy.long, qty=position_size)

// Partial Profit at 50% position close when 1:1 risk/reward

strategy.exit("Partial Profit", from_entry="Long", limit=strategy.position_avg_price + stop_loss_atr, qty_percent=partial_profit_percentage / 100)

// Full take profit and stop loss with trailing stop

strategy.exit("Take Profit Long", from_entry="Long", limit=strategy.position_avg_price + take_profit_atr, stop=strategy.position_avg_price - stop_loss_atr, trail_offset=trail_stop_level)

// Delete the old box if it exists

if not na(long_box_id)

box.delete(long_box_id)

// Plot Take Profit and Stop Loss for Long Positions

// long_box_id := box.new(left=bar_index - 1, top=strategy.position_avg_price + take_profit_atr, right=bar_index, bottom=strategy.position_avg_price - stop_loss_atr, bgcolor=color.new(color.green, 90), border_width=1, border_color=color.new(color.green, 0))

// Short Trade Management

if short_condition

strategy.entry("Short", strategy.short, qty=position_size)

// Partial Profit at 50% position close when 1:1 risk/reward

strategy.exit("Partial Profit", from_entry="Short", limit=strategy.position_avg_price - stop_loss_atr, qty_percent=partial_profit_percentage / 100)

// Full take profit and stop loss with trailing stop

strategy.exit("Take Profit Short", from_entry="Short", limit=strategy.position_avg_price - take_profit_atr, stop=strategy.position_avg_price + stop_loss_atr, trail_offset=trail_stop_level)

// Delete the old box if it exists

// if not na(short_box_id)

// box.delete(short_box_id)

// Plot Take Profit and Stop Loss for Short Positions

// short_box_id := box.new(left=bar_index - 1, top=strategy.position_avg_price + stop_loss_atr, right=bar_index, bottom=strategy.position_avg_price - take_profit_atr, bgcolor=color.new(color.red, 90), border_width=1, border_color=color.new(color.red, 0))

// Plot MAs and Signals

plot(ma1_htf, color=color.blue, title="MA1 (HTF)")

plot(ma2_htf, color=color.red, title="MA2 (HTF)")

plotshape(series=long_condition, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=short_condition, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")