جائزہ

یہ حکمت عملی ایک مقدار کی تجارت کی حکمت عملی ہے جو برن کی پٹی کے وقفے پر مبنی ہے ، جس میں تین گنا معیاری فاصلے کے اوپر اور ایک گنا معیاری فاصلے کے نیچے کا استعمال کیا جاتا ہے ، جبکہ 100 دن کی متحرک اوسط کو درمیانی راستے کے طور پر استعمال کیا جاتا ہے۔ یہ حکمت عملی طویل مدتی رجحانات کو پکڑنے کے لئے بنیادی طور پر قیمتوں کے وقفے کو پکڑنے کے لئے استعمال کی جاتی ہے ، اور اس کے نیچے کے راستے کو روکنے کے سگنل کے طور پر استعمال کیا جاتا ہے۔ حکمت عملی کا بنیادی خیال یہ ہے کہ جب قیمتوں میں شدید خرابی ہوتی ہے تو اس میں داخل ہوجائیں ، اور جب قیمت نیچے کی طرف جاتی ہے تو وقت پر نقصان کو روکیں ، تاکہ اس طرح خطرے سے متعلق رجحانات کو کنٹرول کیا جاسکے۔

حکمت عملی کا اصول

حکمت عملی کا بنیادی اصول برن بینڈ کی شماریاتی خصوصیات پر مبنی ہے۔ اوپر کی ریل میں تین گنا اسٹینڈرڈ ڈیفرینس کا استعمال کیا جاتا ہے ، جس کا مطلب یہ ہے کہ ایک نارمل ڈسٹری بیوشن فرض کے تحت ، قیمتوں میں ٹریک کو توڑنے کا امکان صرف 0.15٪ ہے ، لہذا جب ٹریک ہوتا ہے تو ، اکثر نمایاں رجحان کی تشکیل کی نشاندہی کی جاتی ہے۔ درمیانی ریل میں 100 دن کی متحرک اوسط کا استعمال کیا جاتا ہے ، یہ دورانیہ کافی لمبا ہوتا ہے ، جو قلیل مدتی مارکیٹ کے شور کو مؤثر طریقے سے فلٹر کرنے کے قابل ہوتا ہے۔ نیچے کی ریل میں 1 گنا اسٹینڈرڈ ڈیفرینس کا استعمال کیا جاتا ہے ، جو اسٹاپ نقصان کی لائن کے طور پر ہوتا ہے ، جو نسبتا conser قدامت پسند ہے اور نقصان کو روکنے میں مدد کرتا ہے۔ حکمت عملی قیمتوں کے ٹریک کو توڑنے پر ایک سے زیادہ سگنل بھیجتی ہے ، اور جب قیمت نیچے کی ٹریک کو توڑتی ہے تو اس سے باہر نکل جاتی ہے۔

اسٹریٹجک فوائد

- رجحانات پر قابو پانے کی صلاحیت: تین گنا معیاری خرابی کی ترتیب کے ساتھ ، اہم رجحانات کو توڑنے کے مواقع کو مؤثر طریقے سے پکڑنے کے قابل۔

- خطرہ کنٹرول معقول ہے: 1x معیاری فرق کو روکنے کی لائن کے طور پر استعمال کیا جاتا ہے ، جو خطرہ کنٹرول میں زیادہ محتاط ہے۔

- پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے: اوپر اور نیچے کی ریلوں کے معیاری فاصلے کی ضرب اور منتقل اوسط کی مدت کو مختلف مارکیٹ کی خصوصیات کے مطابق ایڈجسٹ کیا جاسکتا ہے۔

- مضبوط نظام سازی: حکمت عملی کی منطق واضح ہے ، واپسی کی تقریب کامل ہے ، اور تجارت کی کارکردگی کو درست طریقے سے اعدادوشمار کیا جاسکتا ہے۔

- قابل اطلاق: اسٹاک مارکیٹ اور کریپٹوکرنسی مارکیٹ جیسے متعدد شعبوں میں لاگو کیا جاسکتا ہے۔

اسٹریٹجک رسک

- غلط بریک کا خطرہ: مارکیٹ میں مختصر مدت کے بعد تیزی سے کمی واقع ہوسکتی ہے ، جس سے غلط سگنل پیدا ہوسکتے ہیں۔

- بڑے پیمانے پر واپسی: شدید اتار چڑھاؤ والے بازاروں میں بڑے پیمانے پر واپسی کا امکان ہے۔

- تاخیر کا خطرہ: 100 دن کی اوسط لائن میں کچھ تاخیر ہے ، اور کچھ تیز رفتار واقعات کو چھوڑنا پڑ سکتا ہے۔

- مارکیٹ کے ماحول پر انحصار: ایک ہلچل مارکیٹ میں بار بار آنے اور جانے سے زیادہ قیمتیں پیدا ہوسکتی ہیں۔

حکمت عملی کی اصلاح کی سمت

- ٹرانسمیشن کی توثیق متعارف کرایا: ٹرانسمیشن کی توثیق کے طریقہ کار کو بڑھانے کے لئے ٹرانسمیشن کی توثیق کو بڑھانے کے لئے سگنل کی وشوسنییتا کو بڑھانے کے لئے.

- نقصانات کو روکنے کے طریقہ کار کو بہتر بنائیں: ٹریکنگ اسٹاپ یا اے ٹی آر متحرک اسٹاپ متعارف کرانے پر غور کیا جاسکتا ہے ، جس سے نقصانات کو روکنے میں لچک پیدا ہوسکتی ہے۔

- ٹرینڈ فلٹر شامل کریں: طویل مدتی رجحانات کے لئے اشارے شامل کریں اور صرف اہم رجحانات کی سمت میں تجارت کریں۔

- پوزیشن مینجمنٹ کو بہتر بنائیں: پوزیشن کا سائز توڑنے کی طاقت کے مطابق متحرک طور پر ایڈجسٹ کیا جاسکتا ہے۔

- ٹائم فلٹر شامل کریں: مخصوص مارکیٹ کے اوقات میں تجارت سے بچنے کے لئے۔

خلاصہ کریں۔

یہ ایک مناسب ، منطقی اور واضح رجحان کی پیروی کرنے والی حکمت عملی ہے۔ برین بینڈ کی اعدادوشمار کی خصوصیات اور متحرک اوسط کی رجحان سے باخبر رہنے کی خصوصیات کے ذریعہ ، مارکیٹ میں اہم پیشرفت کے مواقع کو مؤثر طریقے سے پکڑنے کے قابل ہے۔ اگرچہ کچھ واپسی کا خطرہ موجود ہے ، لیکن معقول اسٹاپ نقصان کی ترتیب اور خطرے پر قابو پانے کے ساتھ ، اس کی عملی قدر بھی بہتر ہے۔ مزید اصلاح کی جگہ بنیادی طور پر سگنل کی تصدیق ، اسٹاپ نقصان کے طریقہ کار اور پوزیشن مینجمنٹ وغیرہ میں ہے۔

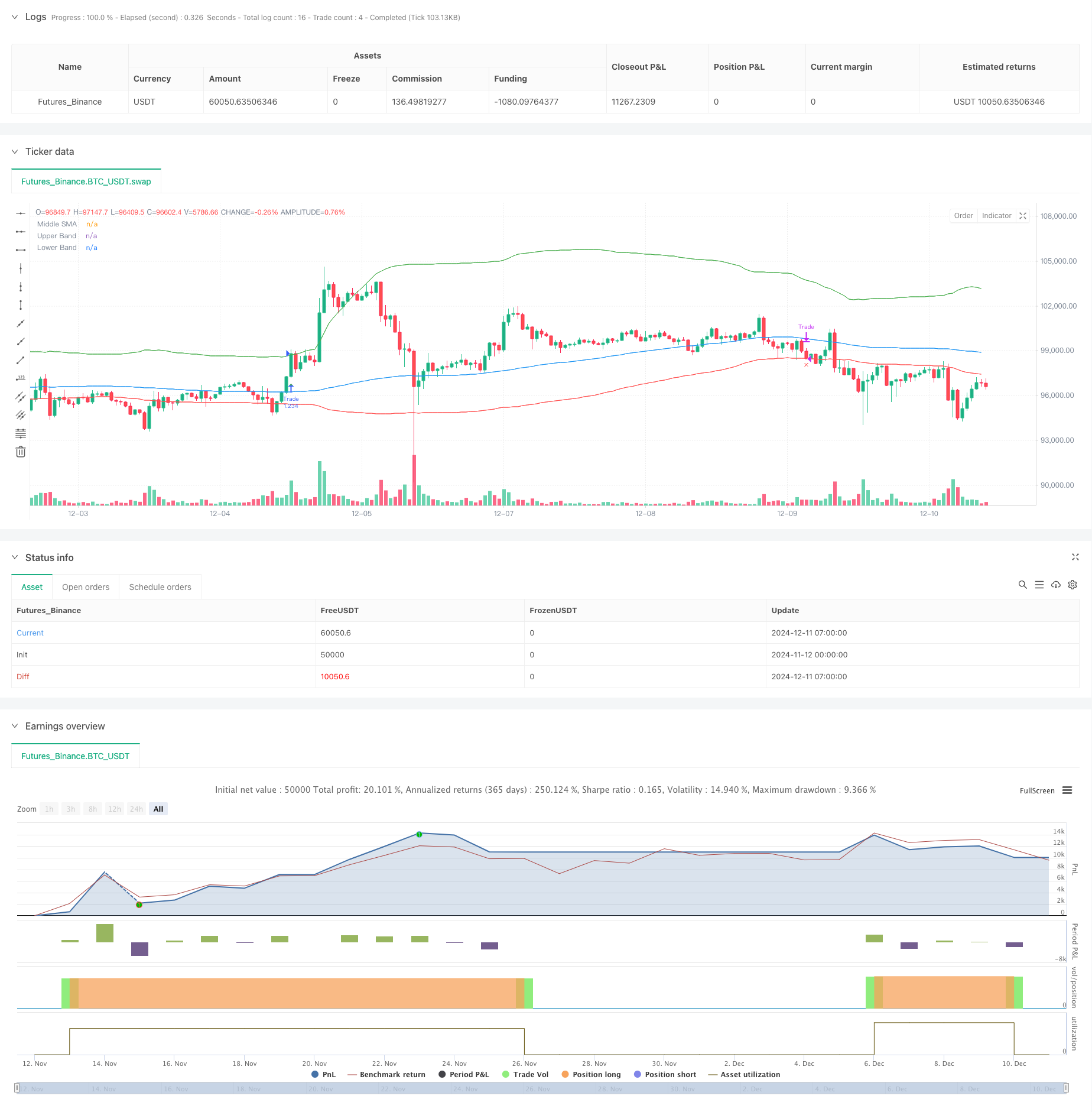

/*backtest

start: 2024-11-12 00:00:00

end: 2024-12-11 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © MounirTrades007

// @version=6

strategy("Bollinger Bands", overlay=true, initial_capital=100000, default_qty_type=strategy.percent_of_equity, default_qty_value=200)

// Get user input

var g_bb = "Bollinger Band Settings"

upperBandSD = input.float(title="Upper Band Std Dev", defval=3.0, tooltip="Upper band's standard deviation multiplier", group=g_bb)

lowerBandSD = input.float(title="Lower Band Std Dev", defval=1.0, tooltip="Lower band's standard deviation multiplier", group=g_bb)

maPeriod = input.int(title="Middle Band MA Length", defval=100, tooltip="Middle band's SMA period length", group=g_bb)

var g_tester = "Backtester Settings"

drawTester = input.bool(title="Draw Backtester", defval=true, group=g_tester, tooltip="Turn on/off inbuilt backtester display")

// Get Bollinger Bands

[bbIgnore1, bbHigh, bbIgnore2] = ta.bb(close, maPeriod, upperBandSD)

[bbMid, bbIgnore3, bbLow] = ta.bb(close, maPeriod, lowerBandSD)

// Prepare trade persistent variables

drawEntry = false

drawExit = false

// Detect bollinger breakout

if close > bbHigh and barstate.isconfirmed and strategy.position_size == 0

drawEntry := true

strategy.entry(id="Trade", direction=strategy.long)

alert("Bollinger Breakout Detected for " + syminfo.ticker, alert.freq_once_per_bar_close)

// Detect bollinger sell signal

if close < bbLow and barstate.isconfirmed and strategy.position_size != 0

drawExit := true

strategy.close(id="Trade")

alert("Bollinger Exit detected for " + syminfo.ticker, alert.freq_once_per_bar_close)

// Draw bollinger bands

plot(bbMid, color=color.blue, title="Middle SMA")

plot(bbHigh, color=color.green, title="Upper Band")

plot(bbLow, color=color.red, title="Lower Band")

// Draw signals

plotshape(drawEntry, style=shape.triangleup, color=color.green, location=location.belowbar, size=size.normal, title="Buy Signal")

plotshape(drawExit, style=shape.xcross, color=color.red, location=location.belowbar, size=size.normal, title="Sell Signal")

// // =============================================================================

// // START BACKTEST CODE

// // =============================================================================

// // Prepare stats table

// var table testTable = table.new(position.top_right, 2, 2, border_width=1)

// f_fillCell(_table, _column, _row, _title, _value, _bgcolor, _txtcolor) =>

// _cellText = _title + "\n" + _value

// table.cell(_table, _column, _row, _cellText, bgcolor=_bgcolor, text_color=_txtcolor)

// // Draw stats table

// var bgcolor = color.black

// if barstate.islastconfirmedhistory

// if drawTester

// dollarReturn = strategy.equity - strategy.initial_capital

// f_fillCell(testTable, 0, 0, "Total Trades:", str.tostring(strategy.closedtrades), bgcolor, color.white)

// f_fillCell(testTable, 0, 1, "Win Rate:", str.tostring(strategy.wintrades / strategy.closedtrades * 100, "##.##") + "%", bgcolor, color.white)

// f_fillCell(testTable, 1, 0, "Equity:", "$" + str.tostring(strategy.equity, "###,###.##"), bgcolor, color.white)

// f_fillCell(testTable, 1, 1, "Return:", str.tostring((strategy.netprofit / strategy.initial_capital) * 100, "##.##") + "%", dollarReturn > 0 ? color.green : color.red, color.white)

// // =============================================================================

// // END BACKTEST CODE

// // =============================================================================